| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) ビルメンテナンス・マンション管理・人材サービスなど担当 |

ビルメンテナンス業界では、どのようなM&Aが行われているのか?本記事では、ビルメンテナンス業界の動向(感染状況や、市場規模の推移など)に基づく、M&Aの傾向や主なプレーヤー、M&A事例を、実務に精通した専門家が解説します。

>>ビルメンテナンス会社の売却について、アドバイザーに無料相談する

ビルメンテナンス業界とは

ビルメンテナンス業の定義

ビルメンテナンス業は、日本標準産業分類の「建物サービス業」に当たります。具体的にはビルを対象として清掃、保守、機器の運転を一括して請け負い、これらのサービスを提供する事業所を指します。その他の建物サービス業としては、主にビルなどの建物を対象として清掃、保守、機器の運転、その他維持管理についてサービスを提供する事業者がいます。

ビルメンテナンス業界の現状・市場規模

ビルメンテナンス業界は主に、次の5つの業務から成ります。清掃管理業務、衛生管理業務、設備管理業務、建物・設備保全業務、警備防災業務があり、一口にビルメンテナンスと言っても、業務が多岐にわたることが分かります。

このうち大半を占めるのが清掃管理業務で、次いで設備管理業務、警備防災業務と続きます。清掃管理業務は、ビルなどの建物内外の清掃業務のことです。設備管理業務とは、ビルなどの建物内にある設備機器の運転や監視、点検、整備、保全などを行うことをいいます。最近では建物の設備機器が、コンピュータによって管理されており、集中制御されています。

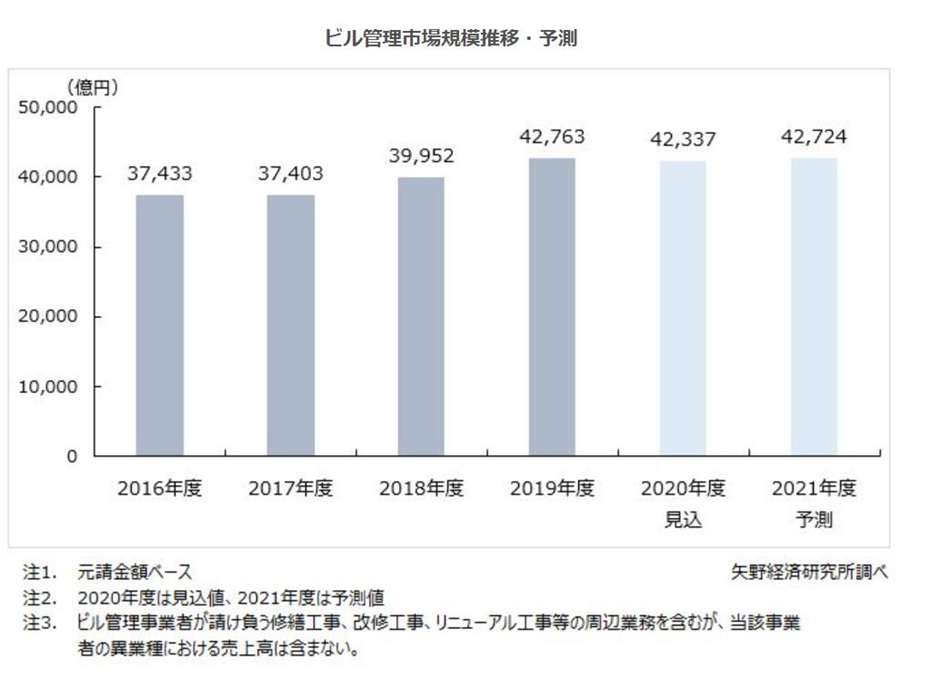

ビルメンテナンス業界の市場規模については、矢野経済研究所によるビル管理市場に関する調査(2021年)によりますと、2020年度の国内ビル管理市場規模は、前年度比0.9%増の4兆2,724億円との予測でした。2020年度の国内ビル管理市場規模(元請金額ベース)は同1.0%減の4兆2,337億円としています。新型コロナウイルス感染症による影響で、宿泊施設関連や商業施設などの稼働状況が低下し、市場規模が縮小したと考えられます。

2021年度以降の市場規模については、業界団体や調査会社などによる統計が出ていませんが、2020年度に、再開発に伴うビルの建設が先伸ばしになった反動も考えられます。2021年度から2022年度にかけては、ビルの新築などによって、管理する物件が積み上がっているとみられます。

ビルメンテナンス業界の主なプレーヤー

ビルメンテナンス業界は、独立系、電気・メーカー系、不動産会社系、ゼネコン・サブコン系、大企業系に大別できます。4兆円を超える市場規模に比して、業界最大手のイオンディライトの売上高が約3000億円となります。また、ビルメンテナンス業界は労働集約型の業態であるため、経費における人件費率が50%近くにも達しており、今後賃金の上昇などが起これば、収益が悪化する可能性もあります。

業界上位の動向を見ていると、イオンディライトは流通業大手のイオングループで、商業施設などの管理を手がけています。同社は2024年2月期を最終年度とする中期経営計画で、施設管理の在り方を従来の常駐型個別管理から、巡回を主体に複数の施設をエリアで管理するモデルへと移行する、業務プロセスのDX化を図るとしています。また、中国やASEAN諸国などへの海外事業展開にも力を入れています。

独立系の日本管財は、運営管理する建物のうちオフィスは全体の3割程度で、最近では病院や商業施設といった大型施設の割合が高まっています。また、地方公共団体が保有する公共施設の一括管理などにも強みを持っています。

>>ビルメンテナンス会社の売却について、アドバイザーに無料相談する

給食業界の主なプレーヤーとしては、次の通りです。

| 独立系 |

| ○ 日本管財 ○ ビケンテクノ |

| 電気・メーカー系 |

| ○ 三菱電機ビルテクノサービス ○ 日立ビルシステム |

| 不動産会社系 |

| ○ 三井不動産ビルマネジメント ○ 東急コミュニティー |

| ゼネコン・サブコン系 |

| ○ 鹿島建物総合管理 ○ 大林ファシリティーズ |

| 大企業系 |

| ○ イオンディライト ○ JR東日本ビルテック ○ 明治安田ビルマネジメント |

ビルメンテナンスのM&A・売却事例13選【2024年最新】

綜合警備保障が株式会社カンソーを完全子会社化【警備業×セキュリティ】

譲渡対象の概要

株式会社カンソー:警備業界での長年の実績を持つ企業で、主にセキュリティサービスを提供しています。[10]

譲受企業の概要

綜合警備保障株式会社:日本国内で広範な警備業務を展開し、セキュリティシステムの導入や運用などを行う企業です。

M&Aの目的・背景

綜合警備保障は、株式会社カンソーの完全子会社化を通じて、自社の警備業務を強化し、地域密着型のサービス網を拡充することを目的としています。これにより、より多くの顧客ニーズに応えるとともに、セキュリティサービスの市場競争力を高める狙いがあります。

M&Aの手法・価格

実行時期:2024年12月(予定)

手法:株式取得による完全子会社化

譲渡金額:非開示

KADOKAWAがビルメンテナンス事業を買収【出版×ビルメンテナンス】

譲渡対象の概要

ビルメンテナンス事業:ビルや施設の管理・保守業務を提供する事業で、清掃や設備管理、保守点検などが含まれます。[11]

譲受企業の概要

KADOKAWA:出版業を中心に、映画、ゲーム、アニメなど幅広いメディア事業を展開する大手企業です。

M&Aの目的・背景

M&Aの目的・背景 KADOKAWAは、自社のビジネス領域を拡大し、多角化を図るためにビルメンテナンス事業を買収しました。これにより、既存の出版業務とシナジーを生み出し、安定した収益基盤を築くとともに、関連業界への進出を果たすことを目指しています。

M&Aの手法・価格

実行時期:2023年7月

手法:ビルメンテナンス事業の会社分割による取得

譲渡金額:非開示

シーズメンが株式会社ミヤマを完全子会社化【アパレル×製造】

譲渡対象の概要

株式会社ミヤマ:清掃・設備管理・環境衛生管理・消防設備保守管理等を営む。[12]

譲受企業の概要

株式会社シーズメン:アパレル業界で多様なブランドを展開し、国内外で衣料品の販売や製造を行っている企業です。

M&Aの目的・背景

シーズメンは、安定的に収益を生み出す事業ポートフォリオを構築する必要があると判断し、新規事業を検討。

M&Aの手法・価格

実行時期:2024年8月

手法:株式会社ミヤマの株式取得による完全子会社化

譲渡金額:非開示

日本管財、JTBアセットマネジメントに出資【ビルメンテナンス×施設管理・企画設計】

日本管財株式会社は2022年7月1日、株式会社JTBより株式会社JTBアセットマネジメントの株式を40%取得した。JTBアセットマネジメントは、施設運営管理、不動産仲介コンサルティング、企画設計工事をおこなう。本件出資を通して、公共分野での業務拡大を狙う。[1]

日本管財、ネオトラストを買収【ビルメンテナンス×BPO事業】

日本管財株式会社は2021年8月31日、株式会社ネオトラストの株式を100%取得した。ネオトラストはヒューマントラストキャピタル傘下で主に給与計算や労務管理業務等のBPO事業をおこなう。本件M&Aによって、グループ全体の労務手続きのシェアードサービス化とグループサービスの拡大を目指す。[2]

ビケンテクノ、LEONG HUM ENGINEERINGを買収【ビルメンテナンス×エアコン設置工事】

株式会社ビケンテクノの連結子会社であるSINGAPORE BIKEN PTE.LTD.は2019年9月30日、シンガポールにてエアコン設置工事およびその他付随事業を行う LEONG HUM ENGINEERING PTE.LTD.の株式を100%取得する株式譲渡契約を締結した。これにより、シンガポールにおける業務拡大を図る。[3]

ビケンテクノ、AQUATIC MAINTENANCE SERVICESを買収【ビルメンテナンス×プールメンテナンス】

株式会社ビケンテクノの連結子会社であるSINGAPORE BIKEN PTE.LTD.は、シンガポールにてプールメンテナンス事業および、その他付随事業を行う AQUATIC MAINTENANCESERVICES PTE.LTD.の株式の 80%を取得する株式譲渡契約を締結した。これにより、シンガポールにおける業務拡大を図る。[4]

三菱電機ビルテクノサービス、三菱電機のビルシステム事業を承継【ビルメンテナンス×昇降機メーカー】

三菱電機株式会社の連結子会社である三菱電機ビルテクノサービスは2022年4月1日、三菱電機のビルシステム事業を吸収分割の方式で承継し、三菱電機ビルソリューションズへ社名変更されている。これにより、ビルシステム事業の有する昇降機新設業務を、保守・リニューアルまで対応する一貫した事業運営体制の構築を図る。[5]

東急コミュニティー、コミュニティワンを吸収合併【ビルメンテナンス×マンション管理】

株式会社東急コミュニティ―は2021年10月1日、完全子会社のコミュニティワン株式会社を吸収合併した。コミュニティワンは、マンション管理業を営む。本件合併によって、経営資源の効率的な活用やサービス向上を目指す。[6]

イオンディライト、中国の浙江美特来物業管理に51%出資【ビルメンテナンス×医療施設向け施設管理】

浙江美特来物業管理は、医療施設向け清掃・院内運送・警備を手がける。イオンディライト株式会社は2021年10月25日開催の取締役会にて、連結子会社である永旺永楽物業服務有限公司(中国)が浙江美特来物業管理有限公司(中国)の出資持分を、持分買取および増資引受(以下、「本件出資」)により 51%取得することを決議した。本件出資によって、中国における医療施設関連の業容拡大を狙う。[7]

イオンディライト、ユーコムを吸収合併【ビルメンテナンス×商業施設の設計・内装工事】

イオンディライト株式会社は2020年12月22日開催の取締役会にて、完全子会社である株式会社ユーコムを吸収合併することを決議した。ユーコムは、商業施設の設計・内装⼯事業を展開する。ユーコムは、イオンディライトによって2018 年 5 ⽉に株式を取得されている。本件吸収合併により、経営資源の効率的な活用を狙う。[8]

イオンディライト、エイ・ジー・サービスとドゥサービスを合併【イオンディライト×店舗設計・ビルメンテナンス】

イオンディライト株式会社は2020年8月25日開催の取締役会にて、連結子会社であるエイ・ジー・サービス株式会社を合併することを決議した。本件合併によって、経営資源の効率的な活用やサービス向上を図る。[9]

経営への想いを重視した事業承継【マンション管理×マンション管理】

一般社団法人日本マンション協会 創業者 小木曽 忠孝 氏

一般社団法人日本マンション協会は、一級建築士など多数の技術者を擁し特定建築物調査・建築設備防火設備検査など、ビルやマンションの調査・検査に特化した専門団体です。

マンション管理のために、また職員の雇用のためにという想いの元、創業者である小木曽忠孝氏によって平成15年に設立。事業承継という経営課題を解決するためにM&Aを選択。検討に至る背景を伺いました。

[1] 日本管財<9728>、施設運営管理・不動産コンサルティング等のJTBアセットマネジメントに出資 持ち分法適用関連会社化

[2] 日本管財<9728>、ヒューマントラストキャピタル傘下でBPO事業のネオトラストを買収

[3] ビケンテクノ<9791>グループ、エアコン設置工事等のシンガポールLEONG HUM ENGINEERINGを買収

[4] ビケンテクノ<9791>、シンガポールのプールメンテナンス会社AQUATIC MAINTENANCE SERVICESを買収

[5] 三菱電機<6503>、ビルシステム事業を子会社の三菱電機ビルテクノサービスに承継

[6] 東急不動産HD<3289>傘下の東急コミュニティー、マンション管理子会社のコミュニティワンを吸収合併

[7] イオンディライト<9787>グループ、医療施設向け清掃・院内運送・警備を手がける中国の浙江美特来物業管理に51%出資

[8] イオンディライト<9787>、子会社で商業施設の設計・内装工事業のユーコムを吸収合併

[9] イオンディライト<9787>、子会社エイ・ジー・サービスとドゥサービスを合併

[10] 綜合警備保障<2331>、ビルメンテナンス事業のカンソーを買収

[11] KADOKAWA<9468>、子会社ビルディング・ブックセンターからビルメンテナンス事業を承継

[12] シーズメン<3083>、総合ビルメンテナンス事業のミヤマを買収

ビルメンテナンスのM&A・売却動向

ビルメンテナンス業界は労働集約的であると先に説明しましたが、人件費を抑えたり、DXに投資したりするために、今後はスケールメリットを活かしたM&Aが活発化する可能性もあります。また、不動産などを抱える大手が新規参入も考えられます。

最近のM&A事例では、日本ハウズイングが2021年12月に、三井E&Sホールディングスから、連結子会社であったMESファシリティーズ(千葉県市原市)の全株式を取得し、子会社化することを発表しました。日本ハウズイングは、マンション管理事業やビル管理事業、不動産管理事業などを手がける企業で、今回のM&Aは事業基盤や周辺事業の拡大を目指したものです。

マンション管理業の穴吹ハウジングサービス(香川県高松市)は、建衛工業株式会社(北海道札幌市)の株式を取得し、同社を子会社化する契約を2020年11月に結びました。穴吹ハウジングサービスは、北海道で事業を拡大するため建衛工業を子会社化することで、北海道においても分譲マンションの管理事業を中心に事業拡大する狙いです。

また、日本管財は2019年9月に、サンエイワーク(東京都中央区)の関西支社と九州営業所の事業を承継する新設会社を通じ、子会社化しました。

ビルメンテナンス業界のM&Aを巡っては、大手による規模の拡大を目指した同業他社の子会社化が活発化することも予想されます。また、人件費の上昇が起これば、合理化のための手段として、M&Aが活発化していく可能性もあります。

>>ビルメンテナンス会社の売却について、アドバイザーに無料相談する

まとめ

ビルメンテナンス業界は市場規模時比べてプレーヤーの規模が大きくなく、業界再編も起きていません。ただし、経費に占める人件費率が高く、DX化なども進み始めていることから、投資余力に乏しい中堅以下のビルメンテナンス会社を、大手が吸収していく可能性は十分にあります。また、大手傘下のビルメンテナンス会社が、買収対象となる事例も見られます。

▼以下の記事では、空調・衛生設備工事の業界動向やM&A事例について、解説しています。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

株式会社コーポレート・アドバイザーズM&A

株式会社コーポレート・アドバイザーズ・アカウンティング

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社日本クレアスBPOサポート

株式会社日本クレアス財産サポート

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

470名(グループ全体 / 2024年12月現在)

税理士42名、公認会計士16名、特定社会保険労務士2名、社会保険労務士15名、弁護士2名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件