| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) |

M&Aの目的を実現するためには、M&A後の統合作業(PMI)を適切に行うことが重要です。しかし、中小企業においてはPMIの重要性の理解が不足しています。こうした状況を踏まえ、中小企業庁は2022年3月に「中小PMIガイドライン」を公表し、2024年3月には「中小企業のPMIを促進する、実践ツール・活用ガイドブック・事例集」が公表されています。これらの内容を踏まえて、中小企業におけるPMIのポイントを解説します。

PMIとは

PMIとは何か

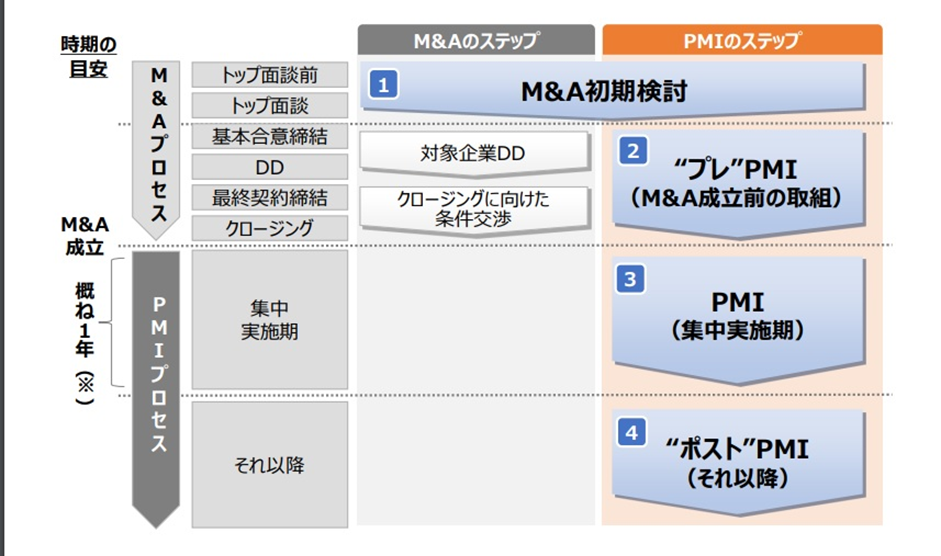

2022年3月に中小企業庁が発表した中小PMIガイドラインによると、PMI(Post Merger Integration)について、M&A(合併・買収)成立後の一定期間(1年程度)内に行う経営統合作業を、狭義のPMIと位置づけています。

同ガイドラインではさらに、M&A成立前の取り組み(プレPMI)と、M&A成立後1年程度たった後の継続的な取り組み(ポストPMI)までを含めたプロセス全般(PMIプロセス)を、より広義の概念として(中小)PMIと定義しています。

つまり、PMIはM&Aの成立後に行われる統合に向けた、一連の作業です。別の言い方をすると、「M&Aの目的を実現させ、統合の効果を最大化するために必要なものである」(中小PMIガイドライン)ということになります。

▼以下の記事では、PMIの解説をしています。

PMIの目的と取組領域

中小企業庁がM&Aの成立から約1年以上あと、つまりポストPMIを重視しているのは、事業を譲り受けた側が事業を円滑に継続し発展していく必要性を説いているからです。

PMIの取り組みは、「経営統合」「信頼関係構築」「業務統合」の3つの領域に分類されます。先ほど説明したように、PMIは「POST=後」の頭文字をとっているため、M&Aが成立した後の取り組みだけを考えたり施策を講じたりすることと考えがちです。

ところが、そもそもM&Aを何のためにするのかといった目的を明確化する、あるいは譲り受け側の事業の状況などを事前に把握しておくこともPMIの領域に含まれます。

M&Aでは複数の会社が1つになる合併のほかにも、A社からB社への株式譲渡という形をとり、B社がA社の親会社となった後も、そのままB社が存続するといったケースもあります。

中小企業では株式譲渡が多く用いられているため、A社とB社が同じグループの会社として、ともに成長していくための青写真を描いておくことも必要です。

そのためには経営統合に向け、譲渡側と譲り受け側の間で信頼関係を構築しておくことも重要な要素となってきます。また、PMIにおいては事業そのものや、人事・会計などの管理部門の業務統合にも取り組む必要があります。

なぜPMIが必要となるのか

中小M&Aにおける心配事項

PMIを通じてスムーズに事業や会社を統合していくためには、M&Aを進めるなかで芽生えてくる数々の懸念や不安材料を取り除いていくことが求められます。譲り受け側には、M&Aによって期待する相乗効果を求める声がある一方で、別々の組織をスムーズに統合できるのかについて、心配する声もあります。

これらの心配事項については、デューデリジェンス(投資先の価値やリスクなどの調査)によってある程度、懸念材料を払しょくできますが、非財務的な情報などを含めてすべて事前に把握することは困難です。そこでPMIを通じた円滑な統合作業が重要となるのです。

なお、譲渡側にとっては、PMIを実施することにより、M&A後の従業員の雇用や事業の将来性、取引先との関係といった心配事項についても解決していくことができます。

中小M&Aの満足度・期待を下回った理由

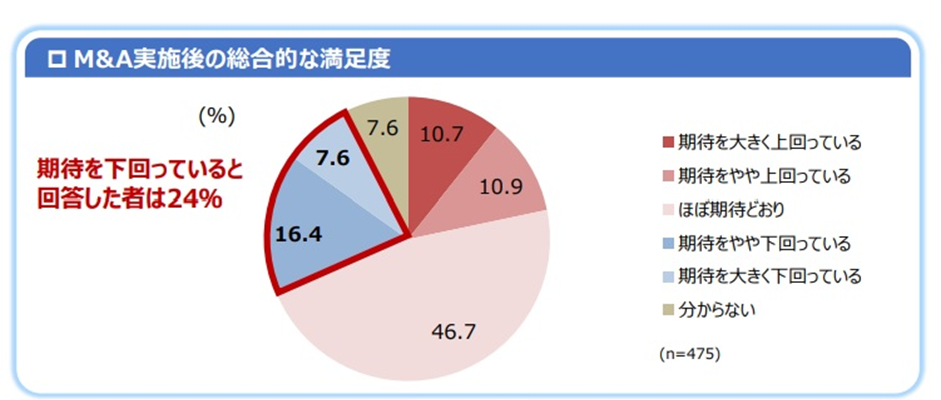

三菱UFJリサーチ&コンサルティングが行った「成長に向けた企業間連携等に関する調査」(2017年11月)によりますと、M&A実施後の総合的な満足度について「期待を下回っている」と回答した企業の割合が24%となりました。

期待を下回っていると回答した理由としては、「相乗効果が出なかった」が44.7%と最も多く、次いで「相手先の経営・組織体制が脆弱だった」「相手先の従業員に不満があった」という順になりました。

こうしたアンケートからは、PMIの取り組みがM&A実施後の満足度向上、ひいてはM&Aそのものの成否にも大きく関わっていることが読み解けます。

いつからPMIを始めるべきなのか

早期からPMIの検討を着手することで、M&Aの成果を得られやすくなる、という傾向にあります。

三菱UFJリサーチ&コンサルティングが行った「M&Aの実態調査」(2020年9月)によりますと、M&Aについて「期待を上回る成果が得られている」、「ほぼ期待どおりの成果が得られている」と回答した企業の約6割が、PMIの検討を、「基本合意締結前」又は「DD実施期間中」に開始しています。

PMIは一般的に、譲渡側と譲り受け側の基本合意が締結された後に、M&A成立前の取り組み(プレPMI)として始まります。先ほど説明したデューデリジェンスと並行して行うということです。

ただ、M&Aの検討段階からPMIを念頭においた準備を進めておくことによって、基本合意が得られたらすぐにPMIを実施に移すことができます。

中小PMIの全体像

PMIのステップ

ここからは、具体的なPMIの進め方について説明していきます。その前にPMIのステップを確認します。PMIのステップ以下の4段階になります。

| 1.M&A初期検討 2.プレPMI 3.PMI 4.ポストPMI |

1.M&A初期検討

まず、初期検討段階では、M&Aの目的やあるべき姿を言語化する必要があります。その際には統合による相乗効果をはっきりとさせて、M&Aについて戦略を策定し、内容について精査する必要があります。

PMIを実行する間には、先に示したような様々な懸念や課題が出てくるでしょう。M&Aのあるべき姿を事前に描いておけば、困難に直面したときにいつでも原点に立ち返ることができるのです。

▼以下の記事では、M&A戦略について解説しています。

2.プレPMI

次にプレPMIにおいては、PMIを意識した事前準備を行ったうえで、PMIを実行に移していきます。ポストPMIでは、方針を検討したあとに取り組みます。

3.PMI

それでは実際にPMIをどのように進めていくのかをみていきます。プレPMIと並行して進めるデュー・ディリジェンスは書面情報の確認が中心になるため、 譲渡側の状況をすべてつかむことは難しいと先に説明しました。

その1つの解決策として、中小企業診断協会が提供している「中小企業の事業承継支援業務と知識体系」というエクセルファイルを公式ホームページからダウンロードして、チェックシートとして活用することもできます。

PMIの実施においては、PMIを進めるための役割を整理し、譲り受け側と譲渡側の役割分担をきめることも重要です。PMIは従業員が日常業務をこなしながら進める必要があるため、中小企業では手が回らない可能性もあります。外部の支援機関に相談するなど、外部の手を活用することも、検討してみてはいかがでしょうか。

M&A成立後のM&Aが成立した後には、事前に想定していない事態が発生することもあります。

PMIを実施していくなかで、現状把握や方針検討、計画策定、実行・検証のサイクルを回していくことが求められるでしょう。

M&A成立から1年程度は、当初確認したM&Aの目的に立ち返りながら、新たに直面した事態に対し、優先順位を決めながら取り組んでいく必要があります。

優先順位については、「PMIプロセスにかけられる経営資源(人員、資金等)に制約がある中小企業では、どの課題から取り組んで、どの課題を後回しにするか優先順位を付けて対応をしていく必要がある」(中小PMIガイドライン)といいます。

4. ポストPMI

また、M&A成立直後は、譲渡側の従業員らの間で、M&Aの成果がなかなか出てこない場合に、「このM&Aは必要がなかったのではないか」という空気が漂い、従業員のモチベーションの低下につながりやすいとされています。

ポストPMIでは、数年単位で先をみすえながら、M&A当初の目的と成果を照らし合わせて検討を行います。こうした振り返りを行うことで、さらなる事業統合や組織再編などが必要になる場合もあります。

中小M&Aの特徴

M&Aの目的

ここで中小M&Aの目的についてまとめます。「中小PMIガイドライン」によると、中小M&Aにおける目的は、主に「持続型」、「成長型」の2つに分けられるとされます。

さらに同ガイドラインは「『持続型』がM&A当初の目的であった場合においても、M&A後の中長期的な目的として『成長型』を視野に置くことが望ましい」としています。

持続型とは、業績が振るわなかったり後継者がいなかったりして、存続が危ぶまれる企業に多くみられるケースです。

生き残り策としてM&Aによりこうした課題を解決し、企業や事業の存続させることにより、従業員の雇用を維持し、地域経済への貢献も果たすことができます。

成長型は、M&Aを単なる企業の生き残り策としてとらえずに、譲渡側と譲り受け側が手を携えてともに成長を目指していくための手段といえるのです。成長型は、より前向きなM&Aとなります。

PMI推進における役割

最後に、PMI推進において必要な役割について説明します。中小企業のM&Aで譲り受け側と譲渡側の双方が円滑にPMIを進めるためには、実行チームをつくり、それぞれの役割を決めて取り組むとよいでしょう。

具体的な役割としては、「重要意思決定」「企画・推進」「実務作業」の3つが想定されます。重要意思決定は経営者が行い、PMIプロセス全体に責任を負います。企画・推進では必要に応じて「PMI推進チーム」を立ち上げ、実務作業は取り組むテーマごとに分科会をつくると実効性が高まります。

限られた人員のなかで、中小企業がPMIを実行していくためには、兼務なども含めて適材適所で人選をしていくことが求められます。

中小企業のPMIを促進する、実践ツール・活用ガイドブック・事例集

経済産業省は、M&Aの目的を実現させ、統合の効果を最大化するために必要なプロセスであるPMI(Post Merger Integration)を更に促進するために、実証事業を実施し、PMIを進める際に活用できる実践ツールを策定しました。また、ツール活用の際のポイントや留意点等をまとめた活用ガイドブックも併せて策定しました。加えて、実証事業に参加した企業・支援機関のPMIの取組事例集を取りまとめました。

2.PMI実践ツール・PMI実践ツール活用ガイドブックの概要

PMI実践ツール

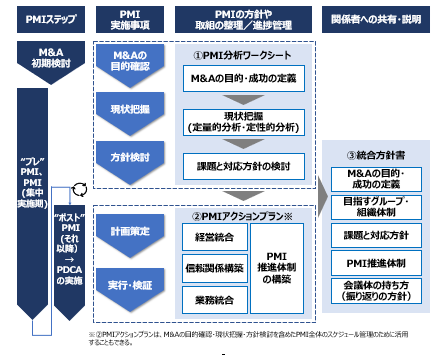

中小PMIガイドラインの標準的なステップ・取組等を踏まえてPMIに取り組むために、(1)PMI分析ワークシート、(2)PMIアクションプラン、(3)統合方針書の3つのツールを策定・公表しました。

(1)PMI分析ワークシート

「M&Aの目的」と「譲渡側等の現状」を確認し、優先課題と対応方針を整理するツールです。

PMIの拠り所となるM&Aの目的及び成功を定義するとともに、様々な分析を通じて譲渡側・譲受側の現状を把握し、優先すべき課題・対応方針を整理するために活用します。

(2)PMIアクションプラン

具体的な取組(ToDo)を計画しスケジュール管理するツールです。

(1)PMI分析ワークシートにより整理した優先課題と対応方針を基に、「いつ・誰が・何を行うか」について具体的に計画し、スケジュール・担当者・取組(ToDo)を一覧化し、進捗を管理するために活用します。なお、「計画策定」以降だけでなく、「M&Aの目的確認」・「現状把握」・「方針検討」を含めたPMIプロセス全体の進捗を管理することもできます。

(3)統合方針書

M&Aの目的、PMIでどのようなことに取り組んでいくかを社内外の関係者に説明するツールです。

譲渡側・譲受側におけるM&Aの目的や現状の課題を踏まえた統合基本方針、PMI推進体制、会議体の持ち方等を言語化し、譲渡側・譲受側の社内の関係者(経営者・従業員等)や社外の関係者(取引先等)に共有・説明するために活用します。

PMI実践ツール活用ガイドブック

上記3つのPMI実践ツールの使い方や活用のポイント・留意点等、有意義なPMIに取り組むためのポイントを紹介しています。ツールを実際に活用した企業・支援機関の声等も紹介しています。まずはこちらでツール活用のイメージをつかんでいただけますと幸いです。

「PMI実践ツール」「PMI実践ツール活用ガイドブック」

3.PMI取組事例集の概要

PMIの実証事業※に参加した譲受企業・支援機関による55件のPMIの取組を取りまとめた事例集です。M&Aの目的・特色やPMIの取組ごとに事例を検索できるようになっています。PMIのイメージをつかみ、またPMIに取り組む際の参考にしていただけますと幸いです。

※ 令和4年度補正中小企業活性化・事業承継総合支援事業(小規模案件におけるPMI支援実証事業)及び令和4年度補正中小企業活性化・事業承継総合支援事業(中・大規模案件におけるPMI支援実証事業)

まとめ

これまで「中小PMIガイドライン」や「中小企業のPMIを促進する、実践ツール・活用ガイドブック・事例集」に沿って、中小PMIのポイントについて解説してきました。当社では、PMIの初心者から実務経験者まで中小企業経営者の皆様には、M&Aを成功に導くPMIの重要性をご理解頂ければ幸いです。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

株式会社コーポレート・アドバイザーズM&A

株式会社コーポレート・アドバイザーズ・アカウンティング

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社日本クレアスBPOサポート

株式会社日本クレアス財産サポート

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

470名(グループ全体 / 2024年12月現在)

税理士42名、公認会計士16名、特定社会保険労務士2名、社会保険労務士15名、弁護士2名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件