| 監修者:中村 亨 (日本クレアス|コーポレート・アドバイザーズ 代表 公認会計士・税理士) |

M&A戦略をこれから知りたい、学びたい方向けの記事です。成功へ導く立案プロセスと、参考になる有名事例20選を詳しく解説します。M&A戦略策定の基礎から応用、主要なフレームワーク、最近の傾向まで、M&Aのプロが実践的なノウハウを提供します。このガイドで、M&A成功のポイントを押さえましょう。

>>M&A戦略立案ワークシート(M&A成功のチェックリスト)を無料ダウンロードする

M&A戦略策定の基本的な流れ

M&A戦略とは、経営戦略の実現のため、M&Aをどのように活用していくかを定めた方針です。

はじめに、M&A戦略の策定の基本的な流れについて説明します。

| ■M&A戦略策定の基本的な流れ 1.自社の分析・全体戦略の策定 2.M&Aの目的(狙い)を検討する 3.M&A戦略を具体化する(市場調査・サンプリング) 4.M&Aの対象先リストを作る 5.対象先へのアプローチ方法を考える(紹介型、仕掛け型) |

1.自社の分析・全体戦略の策定

自社の分析では、SWOT分析(自社の外部環境と内部環境についてStrength/強み、Weakness/弱み、Opportunity/機会、Threat/脅威の4つの要素による要因分析をすること)などを用いて、自社の強みや弱みを把握します。

そのうえで、全体戦略の策定(事業ポートフォリオをどうするか、どの事業を強化していくか)を行います。

▶ フレームワーク:外部分析(顧客分析、競合分析、市場分析、環境分析)、内部分析(財務分析、VRIO分析、7S分析、バリューチェーン分析)、SWOT分析など

2.M&Aの目的(狙い)を検討する

強化したい事業について、内部成長かM&A(買収、戦略的提携)かを検討します。必ず「M&Aありき」ではなく、社内開発、ヘッドハンティング、ライセンス活用など多方面での検討をしていく必要があります。

M&Aを選択した事業について、M&Aの目的や狙いを整理します。

3.M&A戦略を具体化する(市場調査・サンプリング)

M&Aの目的や狙いに合わせてサンプルで対象先を選定します。また、想定シナジー、対象会社のメリット、買収予算、買収時期を想定します。

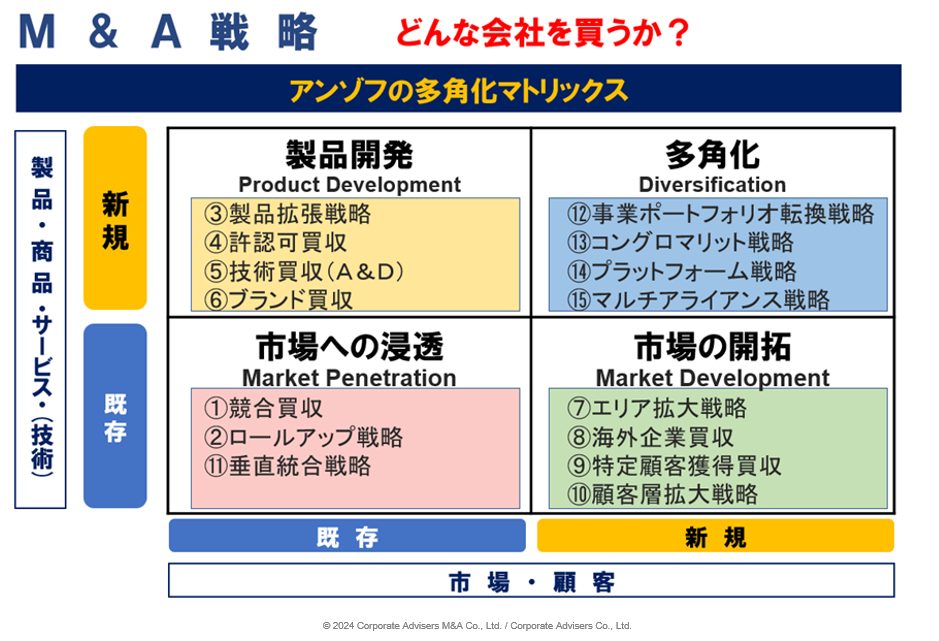

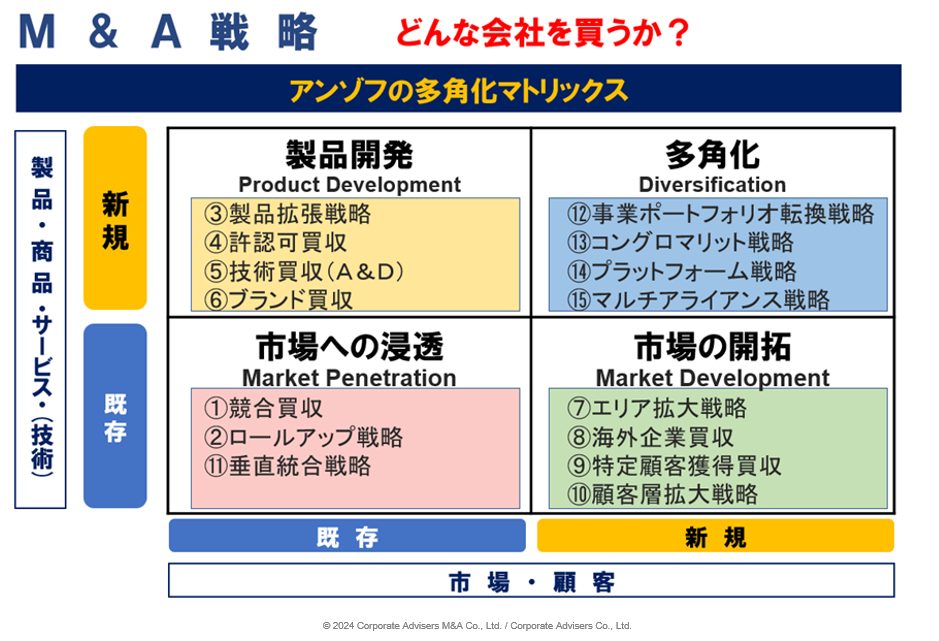

▶ 活用ツール:アンゾフのマトリックス、M&A戦略のフレームワーク

4.M&Aの対象先リストを作る

サンプルで設定した対象先を参考に、候補企業を幅広くリストアップします(ロングリスト)。

ロングリスト先について事業内容、財務業績などの情報を基に定量評価を行います。

そのうえで、ロングリストを絞込み、ショートリストを作成、優先順位付けを行います。

5.対象先へのアプローチ方法を考える

多くの選択肢の中から選ぶことが大切です。選択肢を持っていないことがリスクになります。また、自分から積極的に動くことが重要です。

M&A仲介会社や金融機関からの売却希望案件の紹介を待つ「紹介型M&A」だけでなく、M&A戦略に基づきターゲットリスト(売却意思が顕在化していない潜在層を含む)を作成し、アプローチを行う「仕掛け型M&A」に取り組む企業が増えてきています。

M&A戦略のフレームワーク・類型

アンゾフの多角化マトリックス

M&Aでは、シナジーを出せる相手先を買収することが前提になります。どんな会社を買うべきかを検討する際には、次のアンゾフのマトリックスやM&Aの目的とシナジーの関係図などを利用しながら、整理していくことが有効です。

次に、「市場浸透型」「製品開発型」「市場開拓型」「垂直統合型」「多角化型」の5つの大分類とさらに15分類した類型ごとに戦略のフレームワークを解説します。[1]

市場浸透型

①競合買収

競合買収とは、同じ市場で戦う競合他社を買収する戦略です。競合買収では、シェアアップにより市場支配力が高まり、過当競争による収益力低下を防ぐことができます。

また、規模拡大により、規模の経済性が働きコスト競争力が高まります。金融、流通、医薬品、通信、鉄鋼等、多くの業界の大手企業同士による合併や、経営統合が競合買収に該当し、固定費が高い装置産業では特に効果的です。

買収される側の企業幹部の士気低下やポスト争いによるキーマン離脱には注意が必要です。

②ロールアップ戦略

ロールアップ戦略とは、比較的規模の小さな同業者を複数買収する戦略です。ロールアップ戦略は、事業規模を拡大し、経営資源の共有化を進め、短期間で収益性の改善を図る戦略です。(例:共同購買など)

ロールアップ戦略が用いられる業種としては、タクシー、バス、ゴルフ場、食品、外食などがあり、経営効率の低い小規模事業者が乱立する業界での「覇権」を狙う企業の取る戦略でもあります。

ロールアップ戦略においては、規模の不経済(例:規模が大きくなるとコストが増加する)ケースがあるため、注意が必要です。

| 事例: ▶第一交通産業の広域型ロールアップ ▶調剤薬局大手の同業買収 |

製品開発型

③製品拡張戦略

製品拡張戦略とは、取扱製品や顧客への提供機能、サービスを拡大する戦略です。製品拡張戦略では、次世代製品と既存製品の製品拡張という二つの時間軸が考えられます。

製品拡張戦略が用いられる業種としては、開発に時間を要する製造業や、取り扱いラインナップを増やしたいサービス業などがあります。サービス業、例えば外食産業では、変化する消費者のニーズに対応するため複数ブランドや業態の展開が重要であり、既存の業態とは異なる業態を運営する企業の買収が行われています。

| 事例: ▶ニデック(旧 日本電産) |

④許認可買収

許認可買収とは、新規に取得が難しい許認可を保有する企業を買収する戦略です。許認可という参入障壁があることから、競争環境が緩やかで利益率の高い事業が多く存在します。

許認可買収が用いられる業種としては、放送、通信、病院、産業廃棄物などが該当します。

| 事例: ▶ソフトバンクのボーダフォン買収(通信事業参入) |

⑤技術買収(A&D)

技術買収(A&D)とは、自社での開発が困難な技術や特許の獲得を目的とした買収です。技術買収(A&D)では、研究開発にかかる時間の短縮、開発結果の成功確率の向上が狙いです。

技術買収(A&D)が用いられる業種としては、製造業、ⅠT業界、製薬業界などが該当します。

| 事例: ▶武田薬品工業によるアイルランド大手シャイアーの大型買収 ▶富士フィルムの徹底的な技術の棚卸による「事業構造転換」 ▶ニデック(旧 日本電産) |

⑥ブランド買収

ブランド買収とは、ブランド力のある商品や事業を買収する戦略です。ブランド買収では、ブランドロイヤリティの高い顧客層の獲得、高付加価値な商品開発力の強化が狙いです。

| 事例: ▶ファーストリテイリングによるリンクセオリーホールディングス社の買収 ▶サントリーホールディングスの米ビーム社の買収 ▶花王によるカネボウ化粧品買収 ▶ハイクオリティブランドのLVMH モエ・ヘネシー・ルイ・ヴィトン ▶ネスレのブランド買収による商品カテゴリーの拡充 |

市場開拓型

⑦エリア拡大買収

エリア拡大買収とは、他地域での事業基盤を有する同業者を買収する戦略です。エリア拡大買収では、規模の経済性(生産性向上、コスト削減)が狙いです。

注意点としては、地域ごとに市場が異なる(顧客習慣や文化、地域性)ことから、ターゲット企業の成功要因や市場特性を十分に理解することが重要です。

エリア拡大買収が用いられる業種としては、販売、流通(スーパー)などの業界などが該当します。

⑧海外企業買収

海外企業買収とは、海外での事業基盤を有する同業者を買収する戦略です。海外企業買収では、海外での販路獲得、海外での生産拠点・物流網の獲得、海外人材の獲得が狙いです。

海外企業買収では、一般にM&A自体もその後の経営も国際的な運営は高コストとなりがちであり、綿密な計画が必要になります。また、M&A自体の高い実行力やグローバルな経営力が求められます。

海外企業買収のリスクとしては、PMIが「任せる」方向に走りやすく、モニタリングに時間差が生じ、失敗リスクも高くなる点が挙げられます。

| 事例: ▶JT ▶ダイキン工業 ▶楽天 ▶リクルートホールディングス |

⑨特定顧客獲得買収

特定顧客獲得買収とは、大手取引先との取引口座を持つ企業を買収する戦略です。新規に獲得することが困難な大手企業との大口取引を獲得することで、安定的な収益とクロスセルによる取引拡大が狙いです。

特定顧客獲得買収が用いられる業種としては、自動車業界などが該当します。

| 事例: ▶大手自動車系列メーカー ▶日立物流 |

⑩顧客拡大戦略

顧客拡大戦略とは、違った顧客層を有する同業者を買収する戦略です。顧客拡大戦略では、

異なる属性の顧客を獲得することで、商品開発力や営業力を高め事業基盤を拡大することが狙いです。

垂直統合型

⑪垂直統合戦略

垂直統合戦略とは、川上(仕入先)または川下(販売先)の企業を買収する戦略です。垂直統合戦略では、サプライチェーンを統合していくことで、QCD(品質・コスト・納期)を向上させ競争力を高めることが狙いです。

| 事例: ▶神明ホールティングス(垂直統合による食のプラットフォーム化) |

多角化型

⑫事業ポートフォリオ転換戦略

事業ポートフォリオ転換戦略とは、複数事業を抱える企業がM&Aにより事業構造を転換する戦略です。事業ポートフォリオ転換戦略は、コア事業が成熟化を迎え、新たな成長エンジンを模索する企業において有効です。

⑬コングロマリット戦略

コングロマリット戦略とは、一定のコンセプトのもと、M&Aにより多角化した企業グループを形成する戦略です。

コングロマリット戦略を用いる企業例としては、地域に根差した企業、本業の衰退に直面する企業、新興企業において多くあります。

⑭プラットフォーム戦略

プラットフォーム戦略とは、事業のプラットフォームを構築・拡大する戦略です。プラットフォーム戦略には大きくわけて2つあり、M&Aにより業界のプラットフォーマーとしてポジションを獲得・強化する戦略と、自社をM&Aのプラットフォームと位置付け、ロールアップ型のM&Aを行う戦略があります。

| 事例: ▶楽天エコシステム(経済圏)の形成 ▶ヨシムラフードホールティングスの中小企業の食のプラットフォームの形成 |

⑮マルチアライアンス戦略

マルチアライアンス戦略とは、複数企業と広範囲に戦略的提携を行っていく戦略です。マルチアライアンス戦略では、他企業との提携によりオープンイノベーションを推進する狙いです。

マルチアライアンス戦略における主な手法としては、業務提携、資本業務提携、JⅤ設立などが挙げられます。

プログラマティックM&A

ここに挙げた類型のほか、「プログラマティックM&A」と呼ばれるM&A戦略があります。プログラマティックM&A戦略では、企業はM&Aを習慣的に実行します。マッキンゼーの研究では、最低でも年に1-2件、通常は3-4件のM&Aを行い、10年の累積で企業価値の20%を超える割合をM&Aで獲得している企業と定義しています。プログラマティックM&Aのアプローチを継続的に用いている企業は他社よりも高い価値創造を実現している。その理由は、長期戦略に必要な能力を段階的に入手できることや、社内にM&AやPMIの経験値が蓄積することが挙げられます。[2]

次のM&A戦略の事例で紹介する企業のなかで、M&Aにおいて成功している企業の多くは、「プログラマティックM&A」に該当していると言えるでしょう。

>>M&A戦略立案ワークシート(M&A成功のチェックリスト)を無料ダウンロードする

[1]木俣貴光著『M&A戦略の立案プロセス』中央経済社

[2] McKinsey & Company成長という選択 企業リーダーにとっての成長の青写真

M&A戦略の事例(有名企業×類型)

ネスレのM&A戦略|⑥ブランド買収

現在のネスレの主な商品カテゴリーは、コーヒー飲料、ミネラルウォーター、菓子、乳製品・アイスクリーム、調味料・冷凍食品、ペットケア、栄養・ヘルスサイエンスなど7つに分かれます。ネスレの代表的な看板商品でも、自前で成長させたものは一部で、実は買収で手に入れたブランドが多いのです。

| ■ネスレのブランド買収戦略の歴史 ・1947年 調味料を生産するスイスの「アリメンターナ」と合併 ▶ マギー(スープ、ブイヨン) ・1969年 仏・ミネラルウォーター「ヴィッテル」の株式30%を取得 ▶ ミネラルウォーター市場に参入 ・1985年 ペットフード「フリスキー」ブランドを買収 ▶ ペットフードビジネスへ参入 ・1988年 英・菓子会社「ロントリーマッキントッシュ」を買収 ▶ チョコレート菓子「キットカット」ブランドを自社製品に追加 ・1992年 仏・ペリエグループを買収 ▶ ヴィッテルの全株式を取得し、ミネラルウオーター分野の展開を加速させる ・2007年 スイス大手製薬会社ノバルティスのヘルスケアニュートリション部門を買収 ▶ 医療栄養分野拡大へ |

ネスレは、「M&Aの会社」と言われることも多く、創業間もないころから、M&Aを繰り返しています。

1970年代には医薬品や化粧品へ事業領域を多角化した後には、不採算ブランドを手放し、「栄養・健康・ウェルネス」という新たな志に向けて増加する健康意識の高い消費者を満足させるブランドを推進しています。さらに現在では、既存の乳幼児製品や冷凍食品分野を強化する一方、医療栄養学の分野にも力を入れています。

M&Aを繰り返す一方、既存事業を整理する必要もあります。そこで、自社ブランドのなかで売却候補を仕分ける独自ツール「アトラス」を開発しました。「アトラス」を用いてカテゴリーの魅力や成長する土壌について分析をするそうです。その結果2012年以降、4年間で総額約2,600億円もの事業を売却しました。日本においても2015年に、缶コーヒー部門から撤退しています。[3]

自らの戦略に適応するものを手に入れ、また状況によっては売却をする。その繰り返しがここまでの地位と規模を築いたのです。

ニデック(旧 日本電産)の M&A戦略|③製品拡張戦略

ニデック(旧 日本電産)の経営はM&A(企業の吸収・合併)を積極的に活用する点が特徴です。日本企業としては早い時期から取り組み、国内外で60件以上の企業買収を実施し、成功へと導いてきました。

ニデックの製品は、もともとは精密小型モーターがメインでしたが、2021年以降は、「家電・商業・産業用製品」「車載用製品」「その他」の3本柱とする事業構造の転換をM&Aにより進めました。

ニデックが大切にしているポイントは3つです。まず、適正な価格で買収すること。次に、買収後の企業経営に注力すること。最後は、相乗効果のある案件を選ぶことです。

1つめの適正価格で買収することについて、ニデックは、M&Aの候補リストを常に持ち、毎年元旦に買収の意思を伝える手紙を出し、相手に考える時間を与え、徹底的に「待つ」ということを重視しているそうです。実現に平均5年、最長16年待った例もあるようです。

また、買い急がず、自社の算定価格を超えれば手を出さず、「高い値段で買わないこと」を方針に掲げています。

「必要なM&Aは実施するものの、不必要なリスクにはさらさない」という姿勢は、バリュー投資で財を築いた米国のウォーレン・バフェット氏とも重なっています。

海外企業のM&Aは、国内の場合に比べてスムーズにはいかないこともあり、3つのポイントの2つ目、「買収後の企業経営に注力する」営みがM&Aの成否を決めるといっても過言ではありません。

2017年にモータ・ドライブ事業を手掛ける仏ルロア・ソマーホールディング社を買収した事例では、買収完了直後に永守会長自らが現地に出向き、先方幹部を前に当社の経営理念や経営手法について詳しく説明しました。買収後のリストラはしませんし、買収後の企業経営をスムーズに進めて事業を発展させてきた実績をベースに説くと相互理解が深まりました。[4]

リクルートHD のM&A戦略|⑧海外企業買収

リクルートHDは、2010年以降、海外企業の人材派遣会社の買収を推進しました。2010年にはCSI、2011年にはStaffmark Holdings、2012年にはAdvantage Resourcingを買収し、同年には、Indeedの大型買収も実施しました。

その後も、2016年には欧州の大手派遣会社USG Peopleのほか、ドイツのQuandooや英国のHotspringといったメディア事業会社など積極的に海外企業の買収を進めました。

リクルートHDの海外企業買収の特徴は、M&Aによって単に規模拡大を図っただけではありません。買収した企業では、「ユニット経営」と呼ばれる、現地の顧客ニーズや市場状況に精通した各組織が、それぞれの深い知見に基づき柔軟に意思決定を行える経営手法を導入しています。[5]

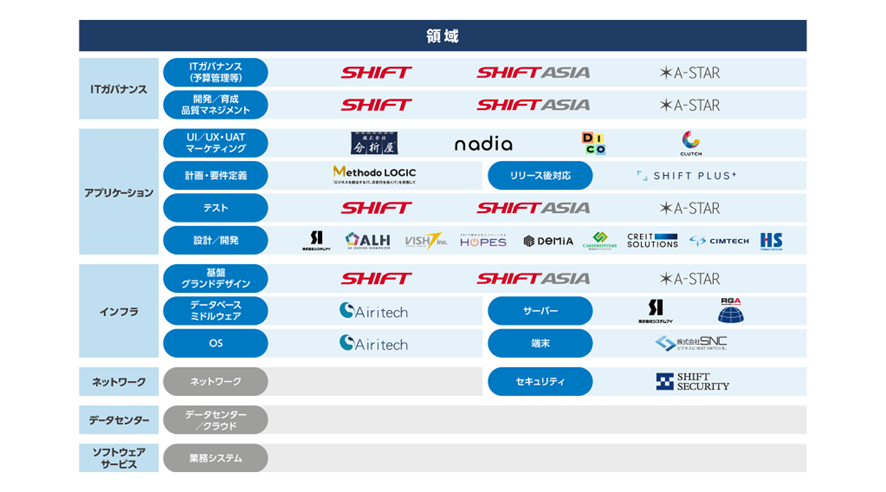

SHIFTのM&A戦略|②ロールアップ戦略、③製品拡張戦略、⑩顧客拡大戦略

SHIFTは、M&Aを積極的に実施し、サービスラインアップの強化や供給力の増強を行っています。また、多様なメディアへ露出し、M&Aにおけるブランディングを強化していることで有名な企業です。

ソフトウェア開発から、デジタルマーケティング、経営ボードへのコンサルティングなど、グループ各社の役割を細分化してマッピングしており、ワンストップで提供可能なサービス領域の補完・増強をするため、そのマップをもとにM&Aを実施するターゲット領域や企業の選定を行っています。[6]

M&A戦略の類型としては、②ロールアップ戦略、③製品拡張戦略、⑩顧客拡大戦略などが該当すると考えられます。

楽天 のM&A戦略|⑭プラットフォーム戦略、⑧海外企業買収

楽天グループは、国内外において、楽天会員を中心としたメンバーシップを軸に有機的に結び付けることで、他にはない独自の「楽天エコシステム(経済圏)」を形成しています。[7]

楽天エコシステム(経済圏)は、2000年以降のIT分野企業とのM&Aを活用することにより基盤を確立しました。日本におけるプラットフォーム戦略の代表例といえます。

また、海外企業のM&Aについては、2005年のLinkShare(現:Rakuten Advertising)というオンライン広告の会社の買収から始まり、2010年にBuy.com(バイ・ドット・コム)というECサイトを買収し、2012年には電子書籍のKobo、2013年にビデオストリーミングのVikiを買収と、多様な領域で事業を拡大してきました。

楽天のM&A戦略の特徴として、目先のシナジー効果ではなく、10年後、20年後の未来を描くポートフォリオ戦略である点が挙げられます。

また、楽天の統合プロセス(PMI: Post Merger Integration)の特徴としては、完全統合型です。完全統合型では、企業名、ブランドまで全てを統一します。楽天グループは、1つのブランドにこだわってエコシステムを作り上げているのです。[8]

オリックス のM&A戦略|②ロールアップ戦略、③製品拡張戦略、⑫事業ポートフォリオ転換戦略など

リース会社から出発し、活発なM&Aで社業を拡大・成長させてきたオリックス。

新規事業の成功のカギは、原則として既存事業から隣の事業分野への進出です。

具体的には、「プロダクト・サービス」と「顧客」を新旧の2軸で分析し、そのどちらかが新しい分野であれば、有望な新規進出分野と認識します。

さらに、2014年の業務ソフト開発企業の弥生の買収のように、勃興しつつあったフィンテック分野への足掛かりとする狙いで、隣接分野ではないが成長分野への投資も行っています。

オリックスのM&A戦略は、まさに本記事の冒頭で紹介したアンゾフのマトリックスを参考にM&A戦略を検討し実施してきた企業といえます。[9]

M&A戦略の類型としては、②ロールアップ戦略、③製品拡張戦略、⑫事業ポートフォリオ転換戦略などが該当すると考えられます。

ダイキン工業のM&A戦略|⑧海外企業買収、③製品拡張戦略

ダイキン工業は、海外の空調市場において、製品群拡張型買収を重ねて空調世界一を実現しました。

空調機器は地域の生活様式に根ざした製品で、日本ではダクトレス式が、そしてアメリカではダクト式が主流です。ダイキン工業はグッドマン社買収でダクト式空調機器製品群を手に入れ、業務用大型空調機器もOYL買収で獲得しました。製品群を拡張して世界最大の空調市場であるアメリカで占有率を拡大していきました。[10]

富士フイルムのM&A戦略|⑤技術買収(A&D)

富士フイルムは、自社の徹底的な技術の棚卸による「事業構造転換」を行った企業です。テクノロジーの進化によって主力事業を失った経験を持つ富士フイルム。同社はデジタル化の波に押され、主力事業であった「写真フィルム事業」を実質的に失いました。そして、フイルム事業から、高機能材料、医療画像、グラフィックアーツ、ドキュメント、光学デバイス、ヘルスケア分野へと事業構造転換を図りましたが、新規分野の大半はM&Aにより取得しました。

>>M&A戦略立案ワークシート(M&A成功のチェックリスト)を無料ダウンロードする

M&Aにおける最近の傾向

M&Aにおいては、ライフスタイルの変化や金融緩和などを背景として新しい潮流が見受けられます。最近の傾向をキーワードでみていきましょう。

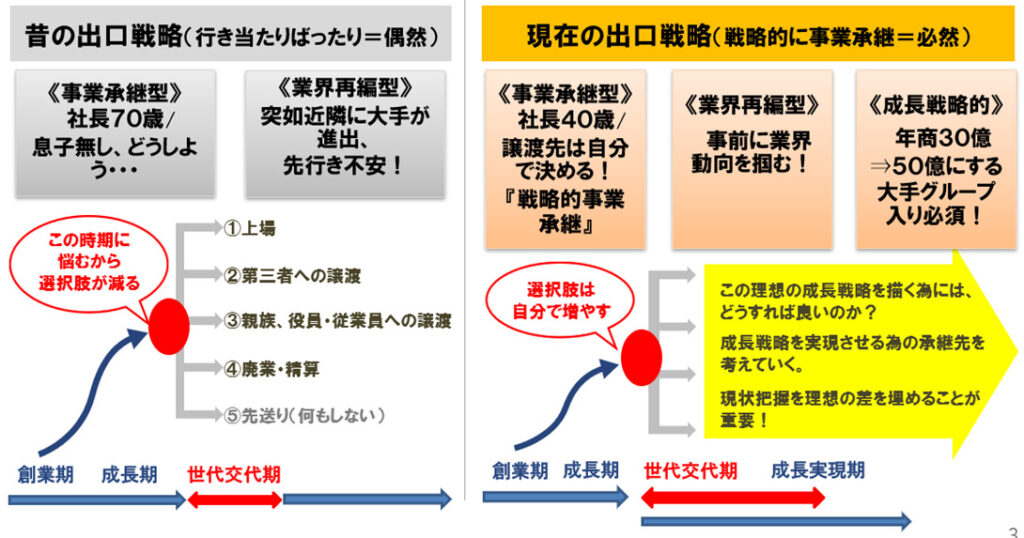

| ■M&Aにおける最近の傾向 ① オーナーのエグジット年齢は若返り傾向にあり(人生100年時代) ② 存続目的型より成長目的型へ(業界再編型、事業承継型から成長戦略型へ) ③ 事業会社にとってみればファンドもライバル ④ 売り手に選ばれないと成立しない/交渉初期にPMIのシナリオを説明 |

キーワード① アーリーリタイア(エグジットの若年齢化/ライフスタイルの変化)

近年、成長余力のある企業が、成長を実現させるために、大手企業の傘下に入るために売却するというケースが増えてきました。存続のため、というより、大手企業をパートナーにするための「売却」といったほうがいいでしょう。

スタートアップ企業の大手企業へのエグジットが典型例で、ついに日本もアメリカに近づいてきたなと実感しています。

米国では、IPOと同じくらいいい企業に売却するということが名誉なことです。日本はどうしてもIPO重視の雰囲気がありましたが、日本でも売却先がいい会社であれば、売却すること自体は不名誉なことではなく名誉なことだという風潮に変化してきました。

今までM&A市場には出てこなかったいい会社が買収できるという意味では、買い手である皆様にとってまたと無いチャンスです。

| ■ 取引価格とM&Aスタイルのイメージ ▶ 事業承継型/業界再編型 EBITDA 4~5倍で「成長余力の少ない会社」を買収する ▶ 成長戦略型 EBITDA 8~9倍で「成長余力の大きな会社」を買収する |

成長余力のある企業がM&Aを選択するようになってきた背景に、オーナーのエグジット年齢の若年齢化が挙げられます。これは人生100年時代というキーワードにもあるように、時代が変化しているのです。

関連記事:M&Aと価格|企業価値算定手法・相場・条件交渉術を解説

| ■ ライフスタイルの変化によるイグジット年齢の変化 今までは・・・70歳まで社長を続け、その後売却して悠々自適。 これからは・・・50歳で売って大手企業にある程度託す。 |

100年時代を想定すると、あと30年生きなければなりません。会社以外に趣味もボランティアもないでは、30年間社会とのつながりが持てなくなります。

第二の人生を模索する、もう一回起業する、という選択もあります。あるいは、人手不足の時代は経営者不足の時代ですから、50歳で株式を売却し、60歳までは大手企業の傘下で社長続け、その後10年間は会長や顧問を続けるということが可能な時代になってきました。

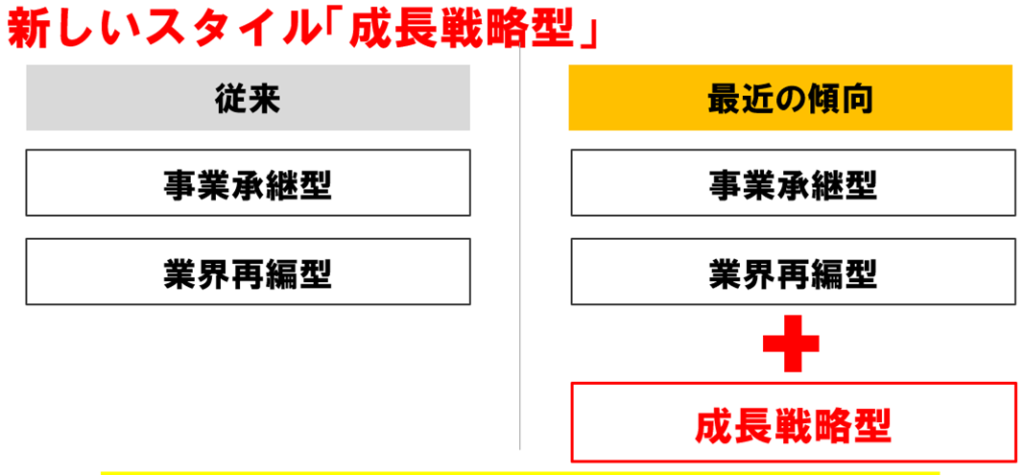

キーワード② 中小企業のM&Aに成長戦略型が増加

これまでのM&Aでは、日本の中堅・中小企業におけるM&Aは、事業承継型と業界再編型が中心でした。

事業承継型とは、後継者はいないが、何とか事業継続してほしい、というニーズによるもの。

業界再編型とは、バブル崩壊による不況、アベノミクスによる人手不足背景、グローバル化、少子高齢化などを背景として、単独経営に限界を感じているというニーズによるもの。

いずれもM&Aの目的は、「企業の存続」で、M&A実施時の経営者の年齢は65歳から70歳ぐらいです。次のようなオーナーの思いを色濃く反映したものになります。

| ▶何とか従業員の継続雇用を確保したい ▶技術・製品を残したい ▶創業者利潤を確保したい ▶取引先に迷惑かけたくない |

買い手からすると、企業存続のためのM&Aの検討は、次のような傾向にあります。

| ▶成長余力は少ないが、自社にとってシナジーが出せる。 ▶無理して高値で買うことはないが、割安であれば買いたい。 |

そのため、売り手(譲渡側)からすると成長する事業計画をベースに高値での取引を目指すというよりかは、安心して従業員や取引先を引き継げる相手と“納得感のある価格”で取引を行うことに重きを置く傾向にあります。

また、実務的には、弊社が零細企業~中小企業から譲渡相談を受けても、相手が見つかる可能性があるのは、20件中1件程度で、M&Aよりもむしろ廃業を選択したほうがよい、という企業が少なからず存在する、というのが実情です。

さらに、その売却可能性のある会社1社に対しては、買い手候補は5社も10社も手が上がるケースは少なく、売却希望1社に対して買い手候補2、3社手が挙がり、トップ面談後の諸条件の設定から1社に絞られる、このようなケースが多いです。

取引価格とM&Aスタイルのイメージ

| ▶ 事業承継型/業界再編型 EBITDA 4~5倍で「成長余力の少ない会社」を買収する ▶ 成長戦略型 EBITDA 8~9倍で「成長余力の大きな会社」を買収する |

成長余力のある企業がM&Aを選択するようになってきた背景に、オーナーのエグジット年齢の若年齢化が挙げられます。これは人生100年時代というキーワードにもあるように、時代が変化しているのです。

関連記事:M&Aと価格|企業価値算定手法・相場・条件交渉術を解説

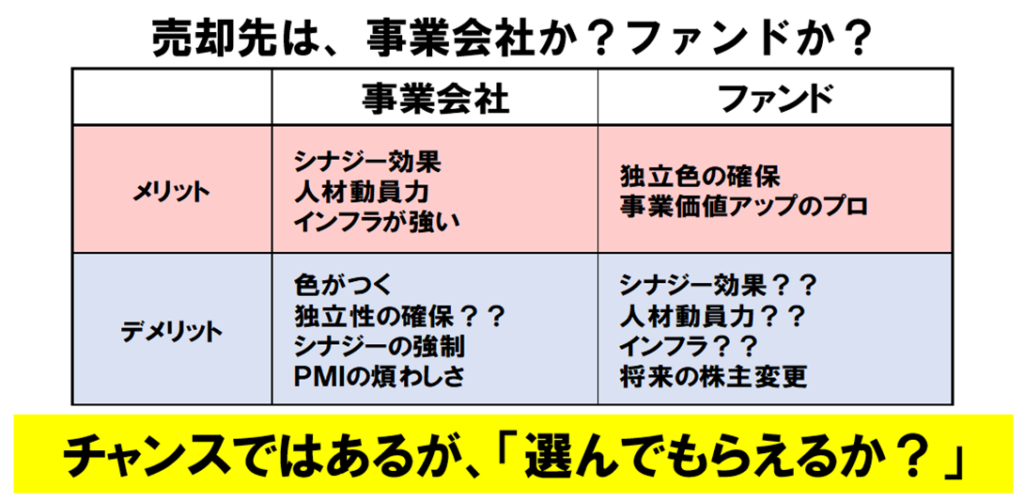

キーワード③ 投資ファンドという存在(金融緩和が背景)

成長戦略型M&Aの普及により、買い手にとってはいい会社を買えるチャンスですが、一方で、良い会社には多くの買い手候補が集まる(=競争は激しい)という難点もあります。

競合が激しくなる要因の一つが「金緩緩和を背景とした投資ファンドの存在」です。成長企業を買収しようと考えたら、ファンドとの競争、事業会社との競争に勝ち抜いて、選んでもらえる状態にしないと買うことはできません。

キーワード④ 売り手に選ばれないと成立しない/交渉初期にPMIのシナリオを説明

特に、成長戦略型のM&Aを実現させるためには、PMI(M&A後の統合)のシナリオをトップ面談の段階で提示して、納得して選んでもらう必要があります。具体的には、次のような事項を明確に示さないと、成長企業の売り手に「YES」と言ってもらうことはできません。

| ■ PMI(M&A後の統合)のシナリオ項目例 ▶買収後の明確な運営方針 ▶役職員の処遇 ▶インセンティブ ▶シナジーの具体的な出し方 ▶業務フローの変更 ▶営業のやり方がどうかわるのか? ▶組織がどう変わるのか? ▶意思決定フローはどうなるのか? |

買い手は、相手先のニーズをよく汲み取り、プレゼンをしたり、意向表明を出したりしなければなりません。売り手が考えているのはまさに「どこと組めば成長するか?」です。ここをしっかりくみ取らないと選んでもらえないのです。

もちろん、買い手には買収後のシナリオがあるでしょうから、それがピタッと売り手のニーズとマッチするところに案件は流れる傾向にあります。

ファンケルの事例/2019年の12月の日経新聞より

ファンケルのオーナーの「私の履歴書」によれば、ファンケルのケースでは、買い手候補先を自ら絞り、譲渡側から(すなわちファンケルから)主体的に動いて交渉を開始した経緯が記事に書かれていました。

結局は、キリンを選ぶわけですが、そのポイントになったのは、キリンが過去に協和発酵を傘下に収めた際に社員を大事にしたという話を耳にしたこと、また、他の候補先(サントリーやアサヒビール)と比較してシナジーが発揮できると判断したこと、この2点だったようです。

M&Aの成功確率は高くない?

M&Aは成立させないと成功しませんが、一般的にM&Aの成功確率は高くないと言われています。

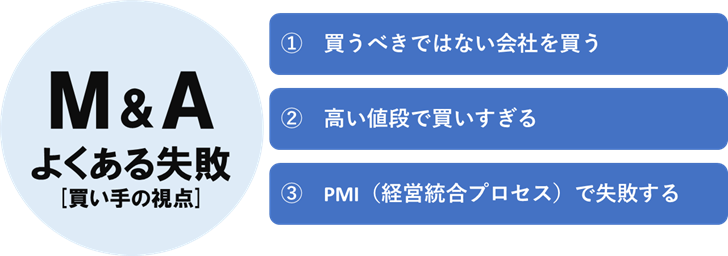

M&Aで失敗する主な原因は次の3つです。

| ■ M&A失敗の原因は? ① 買うべきではない会社を買う M&A自体が目的になってはだめ。M&Aは手段に過ぎず、目的は「価値創造」。 ② 高い値段で買いすぎる 成約確率を高めるため、価値評価時に無理なシナジーを織り込むとPMIに過度な負担がかかる。 競合の存在、適切でない価値評価、自信過剰、あせりなども高値掴みの原因。 ③ PMI(経営統合プロセス)で失敗する M&A後、うまく統合できないと、想定していたシナジーが実現されない。 |

>>M&A戦略立案ワークシート(M&A成功のチェックリスト)を無料ダウンロードする

M&A戦略はなぜ重要か?

先ほど紹介したM&Aでよくある失敗をしないためにも、M&Aにおいては戦略が重要となります。M&A戦略の検討にあたっては、次のような点をしっかりと検討していきます。

| ■M&A戦略立案時に検討すべき点 ① どのように買うか?(アプローチ方法の検討) ② どんな会社を買うか?(シナジーの検討) ③ 価格をどう考えるか?(買収コスト+PMIコスト) ④ どう経営するか?(PMIのシナリオ) |

①どのように買うか?(PMIのシナリオ提示)

多くの選択肢の中から選ぶことが大切です。選択肢を持っていないことがリスクになります。また、自分から積極的に動くことが重要です。

M&A仲介会社や金融機関からの売却希望案件の紹介を待つ「紹介型M&A」だけでなく、M&A戦略に基づきターゲットリスト(売却意思が顕在化していない潜在層を含む)を作成し、アプローチを行う「仕掛け型M&A」に取り組む企業が増えてきています。

次の表は、紹介型と仕掛け型のメリットとデメリット(注意点)をまとめたものです。

| 紹介型M&A/受動的 | 仕掛け型M&A/能動的 | |

| メリット | ▶売却意思が固まっている相手と、 希望条件が整理された状態で交渉を開始できるため、検討を進めやすい。 ⇒「成立」確率が高い? | ▶M&A戦略にマッチする相手と、市場に出る前に、他社に先駆けて交渉できる。 ▶取り組みを通じてM&A戦略もブラッシュアップできる。 ⇒「成功」確率が高い? |

| 注意点 | ▶M&A成立自体を目的化しやすい。 ▶人気業種の案件では、多数の競合のなかで選ばれる必要がある。 | ▶売却意思を引き出すところから交渉を始める必要がある。 ▶仕掛け型M&Aに精通したアドバイザーを起用する必要がある。 |

紹介型M&Aのメリット・デメリット(注意点)

紹介型M&Aでは、売却意思が固まっている相手と、希望条件が整理された状態で交渉開始できるため、買い手としては、検討を進めやすい、というメリットがあります。

デメリットとしては、人気業種の案件で希望価格が相場相応の案件では、多数の買い手候補が手を挙げる可能性があり、買い手としては、そのなかで選ばれる必要があります。

仕掛け型M&Aのメリット・デメリット(注意点)

他方、仕掛け型M&Aでは、自社のM&A戦略にマッチする相手がM&A市場に出る前に、その相手と他社に先駆けて交渉できる、というメリットがあります。

デメリットとしては、潜在的な売却ニーズのある相手先(M&A潜在層)との交渉になるため、売却意思を引き出すところから交渉を始める必要がある点です。

逆にいうと、M&A潜在層との交渉により、M&Aの目的や想定シナジーの検討を深めるため、M&A戦略自体もブラッシュアップできる可能性もあります。これは、仕掛け型M&Aのメリットにもなります。

ただし注意点としては、仕掛け型の取り組みと通じてM&Aを実現するためには、先ほど説明した「売り手から選ばれるポイント」や「よくあるM&A失敗原因」を踏まえて取り組む必要があるため、仕掛け型のアプローチに精通した担当者やアドバイザーを起用する必要があります。

いずれの方法でも早期にPMIのシナリオ提示が有効!

また、どちらの方法をとるにせよ、アプローチ後の早い段階で、PMIのシナリオを提示し、売り手企業にとってのメリットや安心感を十分に訴求することが大事です。採用すべき手法は、その企業のM&A方針によって変わってきますが、M&Aによる成長を重要視している会社は、紹介型M&Aに加えて、仕掛け型M&Aにも取り組むことで、常にM&A戦略をブラッシュアップしているように見受けられます。

②どんな会社を買うか?(シナジーの検討)

M&Aでは、シナジーを出せる相手先を買うことが前提になります。どんな会社を買うべきかを検討する際には、冒頭で紹介したアンゾフのマトリックスやM&Aの目的とシナジーの関係図などを利用しながら、整理していくことが有効です。

③価格をどう考えるか?

過度なシナジーを織り込んだ 「バラ色の事業計画」 を立てるべきではありません。特に、初めてM&Aを行う場合には、成功するM&Aよりも、失敗しないM&Aを心がけることが大事です。シナジー発現をボーナスくらいに考えた方がよいのです。

また、シナジーを実現するのは容易なことではありません。①時間、②コスト、③人材、の3つが必要です。

さらには、買収価格を目が行きがちで、買ってからのコスト(PMIコスト)はアバウトのことが多いですが、可能な限り評価に織り込んでおくべきです。

④どう経営するか?

人財の投入が重要です。だれでもいいわけではなく、投入されるべきなのは、エース級の人財+外部コンサルタントです。外部コンサルは、営業、マーケティング、財務など複数名になります。

何をすり合わせるか?どこを優先するか?何が問題点か?どうやってシナジーを出すか?といった点が重要な視点です。

シナジー(相乗効果)を出すためには?

シナジー(相乗効果)には、売上シナジー/コストシナジーなどがあります。具体的なシナジーの例を以下に記載しました。

| ■ 売上シナジーの例 ▶ 同じ市場・顧客に対する商品・サービスの拡充 (クロスセリングを含む) ▶ 販売チャネルの獲得 (川下への進出) ▶ 営業ノウハウの移植 ▶ ブランド力活用、会社の知名度、信用力を活用 ▶ 商品・サービス開発力の向上 ▶ シェア向上による市場支配力、価格支配力アップによる利益の向上(勝ち組同士のM&A) |

| ■ コストシナジーの例 ▶ 仕入れコストの削減 (規模の拡大による交渉力アップ、川上への進出等) ▶ 販売コストの削減 (販売拠点の統廃合等) ▶ 物流コストの削減 ▶ 製造コストの削減 ▶ 間接部門コストの削減 ▶ 研究開発の合理化 (開発人員の削減、開発の効果率) |

シナジーを出すためにはコストと時間がかかります。シナジーを出すための具体策としては、エース人材の投入のほか、教育研修、ビジネス習慣の融合などを実施していくことになります。

>>M&A戦略立案ワークシート(M&A成功のためのチェックリスト)を無料ダウンロードする

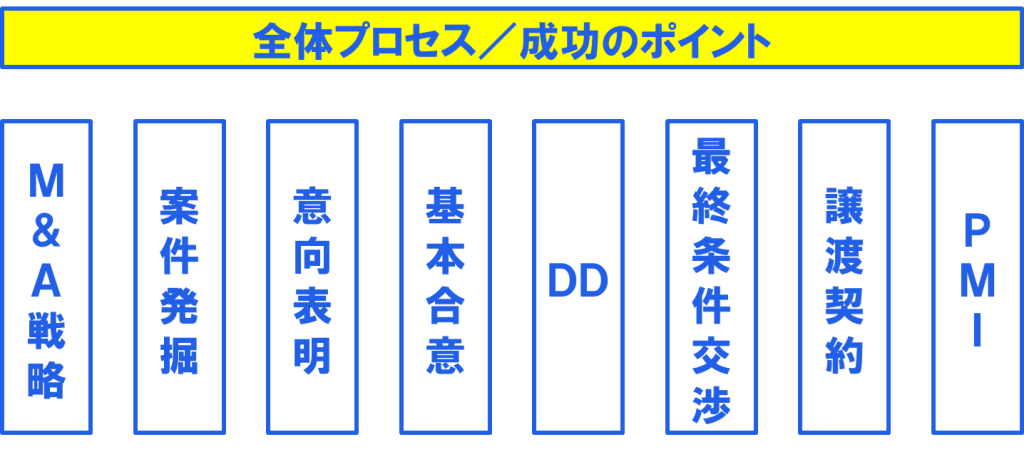

M&A成功のポイント

M&A成功のポイントについて、M&Aプロセス・フェーズ別にキーワードをピックアップしました。M&Aの成功確率を向上させるためのチェックリストとしてご活用ください。

| ■ M&A成功のためのポイント(チェックリスト) 【全体プロセス】 □ M&Aは手段に過ぎない、目的は価値創造ということを忘れない □ 経営トップに正しい情報をしっかりと伝える □ トップや取締役がしっかり関与する □ シームレスなM&Aチームの組成を心掛ける 【M&A戦略】 □ シナジーを出せる相手先を買収することが前提 □ 戦略立案時には、以下の点をしっかりと検討する ① どのように買うか?(アプローチ方法の検討) ② どんな会社を買うか?(シナジーの検討) ③ 価格をどう考えるか?(買収コスト+PMIコスト) ④ どう経営するか?(PMIのシナリオ) 【案件ソーシング/意向表明・条件交渉】 □ 十分に多くの案件の中から選ぶ □ ターゲットリストを数値化して、評価し、共有する □ ファンドは「強力なライバル」であることを認識する □ 交渉初期から「PMIの道筋」を明確にすることが肝要 【DD/意思決定】 □「成立」よりも「成功」、即ち「PMIの成功」が主役 □ PMIをイメージできないM&Aを行ってはいけない □ DDは「お任せします」ではなく「ここを重点的に」 □ 過大なシナジーを織り込んだバラ色の事業計画は禁物 【PMI(統合プロセス)】 □ 買収後に手間、人、金をどれだけかけるか? □「成立」させた担当者の昇進はNG、「失敗」させた関係者の冷遇もNG |

まとめ

本記事では、成功へ導く立案プロセスと、主要なフレームワーク、参考になる有名企業のM&A戦略について解説しました。M&A戦略立案時に使えるワークシートを準備しましたのでぜひダウンロードして頂きご活用下さい。

>>M&A戦略立案ワークシート(M&A成功のチェックリスト)を無料ダウンロードする

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社コーポレート・アドバイザーズ・アカウンティング

株式会社コーポレート・アドバイザーズM&A

株式会社えびすサポート

株式会社結い財産サポート

日本クレアス行政書士法人

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

417名(グループ全体 / 2023年10月現在)

税理士(試験合格者含む)56名

公認会計士(試験合格者含む)15名

特定社会保険労務士2名

社会保険労務士(試験合格者含む)12名

弁護士 2名

相続診断士41名

中小企業診断士1名

行政書士4名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件