| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) |

ベンチャー企業や中小企業経営者が事業承継や自社の成長を図るための方法として、新規上場(IPO)やM&Aがあります。本記事では、IPOとM&Aの違いや、中小企業経営者の関心が強いグロース市場とTOKYO PRO Marketの上場基準等、企業経営者の判断材料の参考となりうる情報について解説します。

新規上場(IPO)やM&Aを検討するきっかけ

ベンチャー企業や中小企業経営者は、大きく以下2つの目的で新規上場(IPO)やM&Aを検討します。

- ・資金調達や知名度の向上による事業の成長加速

- ・第三者への事業承継

特に、新規上場(IPO)による事業承継には「知名度向上に伴う優秀な人材の確保」や「納税資金の確保」などのメリットがあります。そのため、後継者が親族や社内にいない中小企業が、事業成長と事業承継を同時に実現させる手段として、新規上場(IPO)を検討するケースが見られます。

IPOとは

IPO(Initial Public Offeringの略称)とは、新規株式公開とも呼ばれており、会社の株式を一般の投資家に売り出すために、初めて株式市場に株式を公開することをいいます。

IPOは非上場企業にとって、企業の社会的信用の向上や、資金調達の選択肢の拡大が望める有効な手段です。特にベンチャー企業・中小企業など、経営の活性化を目的としたIPOの実施が見られます。その一方、不特定多数の投資家から資金調達を行うことから、業績など企業情報を開示する義務が生じます。[1]

M&Aとは

M&Aとは、英語のMergers(合併)and Acquisitions(買収)を省略した言葉ですが、日本においては、会社法の定める組織再編(合併や会社分割)に加え、株式譲渡や事業譲渡を含む、各種手法による事業の引継ぎ(譲渡・譲受け)をいいます。[2]

一般的には、売り手側からみたM&Aの目的は、他社に引き継ぐ(売却する)ことにより、会社や事業を存続・発展させることです。一方、買い手側からみたM&Aの目的は、他社を譲り受ける(買収する)ことで、事業・市場シェアの拡大や周辺事業への展開をすることです。

売り手・買い手の双方がM&Aの目的を実現するためには、相性が良くシナジー(相乗効果)を発揮できる相手先を選定し、適切な価格でM&Aを実施することが重要なポイントの一つです。

[1]参考:日本取引所グループ

ベンチャー・中小企業におけるIPOとM&Aの違い

ベンチャー企業や中小企業におけるIPOとM&Aの違いを4つの視点で解説します。また、それを踏まえてIPOと比較したM&Aのメリットも紹介します。

株式の売却金額

M&Aと比べてIPOの売却金額は大きい傾向があります。

またIPOでは、上場後に株価が上昇することで株式の売却金額も大きくなる傾向があります。一方でM&Aの場合は、一部の例外を除いて、売却金額はM&A実行時点で確定となります。

事業承継の成功可能性

IPOには多大な準備や時間がかかる上に審査基準も厳しいため、事業承継を実現できる可能性は比較的低いです。一方でM&Aの場合は、買い手企業との間で合意さえできれば、赤字や債務超過の企業でも成立するため、IPOと比べて事業承継が成功する可能性は高いです。

事業承継後の支配権

IPOでは、株式を売却しない限り、引き続き経営者として事業を運営できます。一方でM&Aの場合、保有株式の全部または大半を譲渡することが一般的であるため、会社の支配権を失うこととなります。

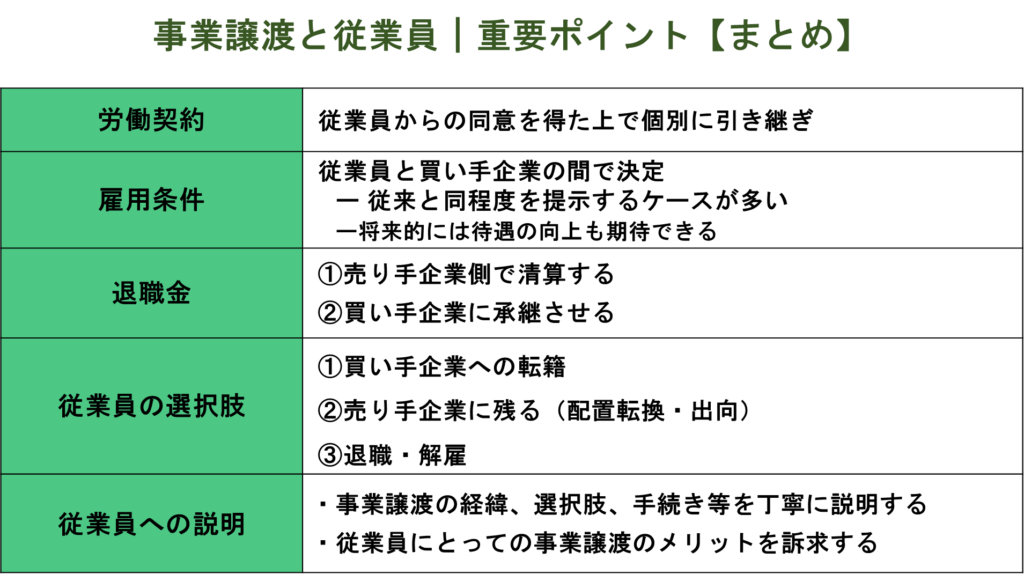

従業員や取引先に与える影響

IPOの場合、上場準備の過程で労務管理体制の整備が図られるため、従業員の働き方に良い影響を及ぼすケースが大半です。また、上場に伴いブランド力や知名度の向上を期待できるため、取引先にも良い影響を与えると考えられます。

一方でM&Aの場合は、新しい経営者(経営主体の企業)で従業員や取引先に与える影響は変わってきます。たとえば大手企業の傘下に入れば、従業員・取引先の双方にとって良い影響が生じる可能性は高いと考えられます。一方で、雇用条件や契約条項の引き下げにより、従業員や取引先に不利益が生じるおそれもあります。

IPOと比較したM&Aのメリット【まとめ】

上記の違いを踏まえると、M&Aによる事業承継のメリットとして以下が挙げられます。

| ・保有している全株式を一括で現金化できる ・短期間かつ低リスクで事業承継を行える ・経営者の立場を退き、新しい道に進める(新規事業の立ち上げやセミリタイアなど) ・大手企業の傘下入りにより、従業員の待遇向上や取引先への還元を期待できる |

新規上場(IPO)のメリットとデメリット

次にベンチャー企業や中小企業が新規上場(IPO)するメリットとデメリットについて詳しく説明します。

メリット

株式市場に新規上場(IPO)すると、以下6つのメリットを期待できます。

| ① 不特定多数の投資家から資金調達をしやすくなる ② 企業やブランドの知名度を高めることができる ③ 知名度向上に伴い、優秀な人材を採用しやすくなる ④ 上場した経営者というステータスを得られる ⑤ 株式の売却による創業者利益を得られる ⑥ 内部管理体制の強化を図れる |

デメリット

株式市場に新規上場(IPO)する際には、以下4つのデメリットに注意が必要です。

| ① 上場準備に労力や時間がかかる ② 上場を維持するために多額のコストがかかる ③ 株主の意見を尊重する必要性があるため、経営に対する自由度が低下する ④ 敵対的買収により、会社を乗っ取られるリスクがある |

特に、上場までに最低でも3年ほどの期間を要する点は、事業承継を目的としている中小企業にとっては無視できないデメリットと言えます。

IPOまでの流れ

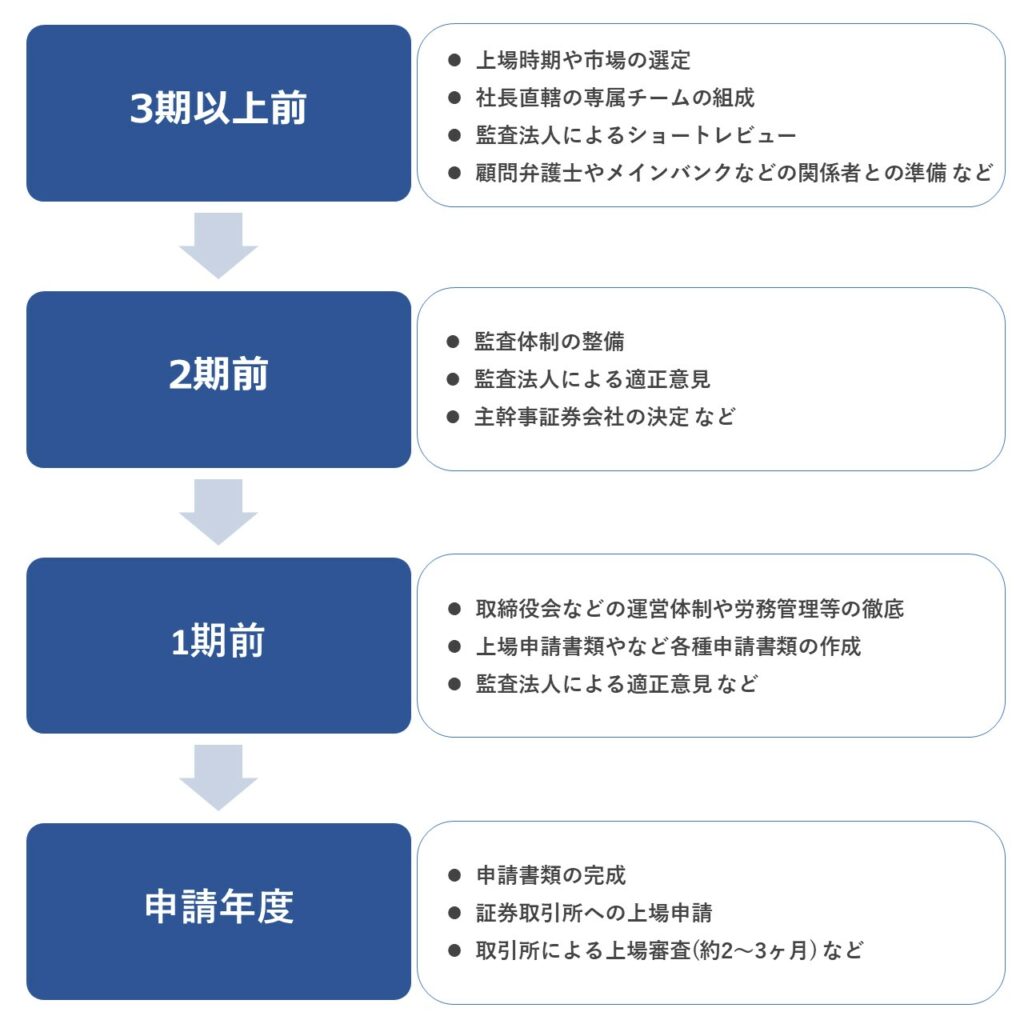

IPOまでの流れは、大きく「3期以上前」「2期前」「1期前」「申請年度」という4つのフェーズに分けられます[1]。中小企業がIPOするまでの一般的な流れ、および各フェーズで行う対応を簡潔に解説します。

3期以上前

新規上場時期から3期以上前のタイミングでは、主に以下の対応を行います。

| ・上場時期や市場の選定 ・社長直轄の専属チームの組成 ・監査法人によるショートレビュー(準備事項の確認や改善事項の指摘など) ・顧問弁護士やメインバンクなどの関係者との準備 |

2期前

新規上場から2期前の期間では、主に以下の対応を行います。

| ・監査体制の整備 ・監査法人による適正意見 ・主幹事証券会社の決定 |

1期前

新規上場から1期前の期間では、主に以下の対応を行います。

| ・取締役会などの運営体制や労務管理、会計管理等の徹底 ・上場申請書類や投資家向け説明資料など各種申請書類の作成 ・監査法人による適正意見 |

申請年度

新規上場の申請年度には、主に以下の対応を行います。

| ・申請書類の完成 ・証券取引所への上場申請 ・取引所による上場審査(約2〜3ヶ月)、現地調査等 |

上記の手続きを経て、証券取引所から上場承認を得たらIPOとなります。

株式の市場区分

従来、東京証券取引所には「市場第一部」、「市場第二部」、「マザーズ」、「JASDAQ」という4つの市場区分がありました。しかし、これらの市場区分には「コンセプトが曖昧」などの課題があったため、2022年4月に課題を解決するための見直しが図られました。[2]

この市場区分の見直しにより、新たに以下3つの市場区分がスタートしました。[2]

| ・プライム市場 ・スタンダード市場 ・グロース市場 |

以下では、各市場のコンセプトを解説します。

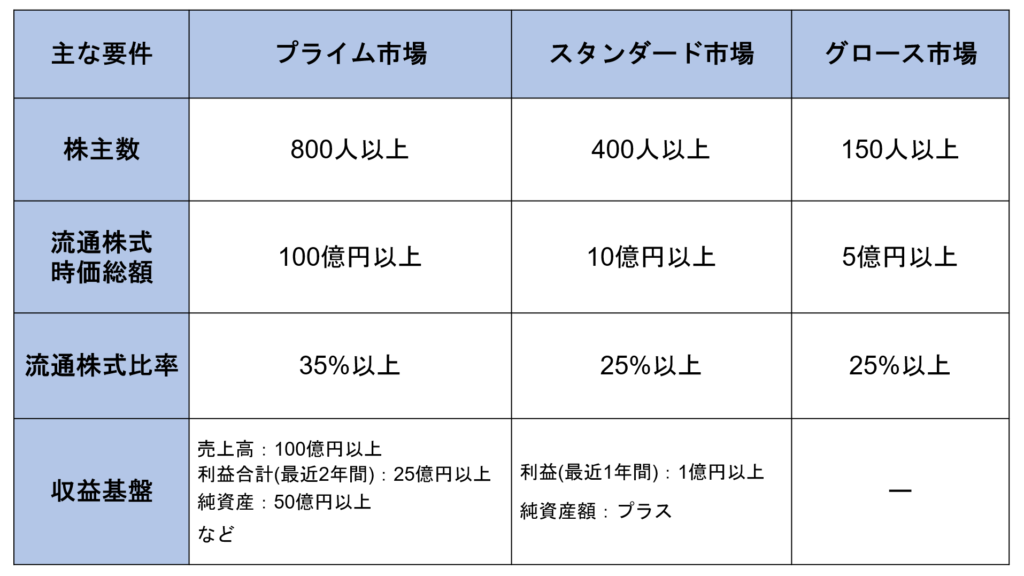

プライム市場

プライム市場は、グローバルな投資家との建設的な対話を中心に据えた企業向けの市場です。以前の「東証第一部」に相当し、3つある市場のなかで上場基準(要件)は最も厳しいものとなっています。

主な要件は以下のとおりです。[2]

| ・株主数:800人以上 ・流通株式時価総額:100億円以上 ・収益基盤:売上高100億円以上、最近2年間の利益合計が25億円以上、純資産50億円以上など |

スタンダード市場

スタンダード市場は、公開市場における投資対象として、十分な流動性とガバナンス水準を備えた企業向けの市場です。以前の「東証第二部」と「JASDAQ」を足し合わせた市場に相当し、3つある市場のなかで上場基準(要件)は2番目に厳しいものとなっています。

主な要件は以下のとおりです。[2]

| ・株主数:400人以上 ・流通株式時価総額:10億円以上 ・収益基盤:最近1年間の利益が1億円以上、純資産額がプラス(正)である |

プライム市場と比較すると易しいものの、大多数の中小企業にとって全ての要件をクリアすることは簡単ではないと考えられます。

グロース市場

グロース市場は、高い成長可能性を有する企業向けの市場です。従来の「マザース」市場に相当し、3つある市場のなかで最も上場基準(要件)が易しいものとなっています。そのため、中小企業が上場を目指す際には、グロース市場を目指すことが現実的な選択肢となります。

詳しい要件は次章で解説します。

[2] 市場区分見直しの概要(日本取引所グループ)

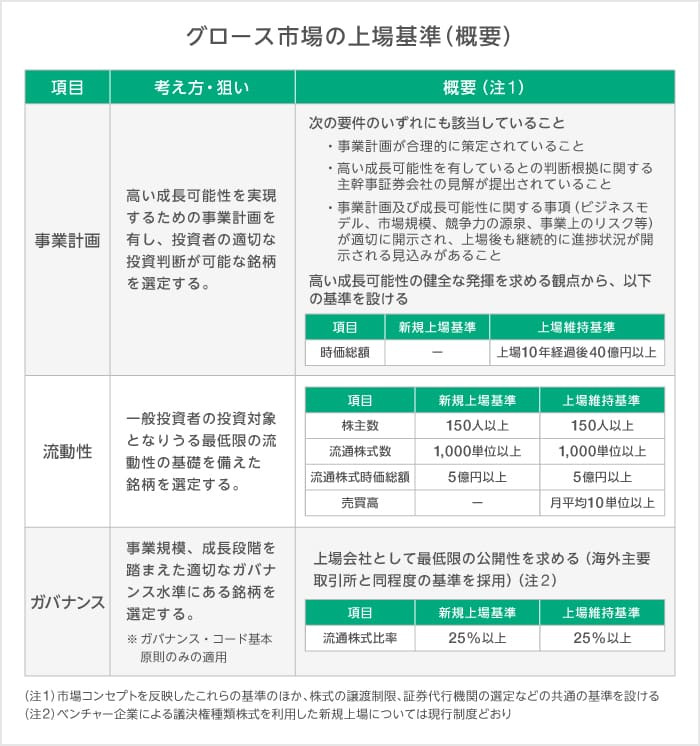

グロース市場の上場基準(要件)

グロース市場の上場基準(要件)は、大きく「形式要件」と「実質審査基準」の2つに分かれます。この章では、各要件を具体的に解説します。

形式要件

形式要件とは、「株主数」や「流通株式時価総額」などの定量的な基準です。グロース市場の主な形式要件は以下のとおりです。[3]

| ・株主数:150人以上 ・流通株式数:1,000単位以上 ・流通株式時価総額:5億円以上 ・流通株式比率:25%以上 ・事業継続年数:1年以上 |

実質審査基準

実質審査基準とは、上場企業として望ましいかどうかを判断する基準です。具体的には、以下5つの内容で構成されています。[3]

| ① 企業内容、リスク情報等の開示に関する適切性 ② 企業経営の健全性 ③ コーポレートガバナンス及び内部管理体制の有効性 ④ 事業計画の合理性 ⑤ その他、公益や投資家保護の観点から必要と認める事項 |

[3] 2022 新規上場ガイドブック(グロース市場編)(日本取引所グループ)

ベンチャー・中小企業経営者が注目するTOKYO PRO Market

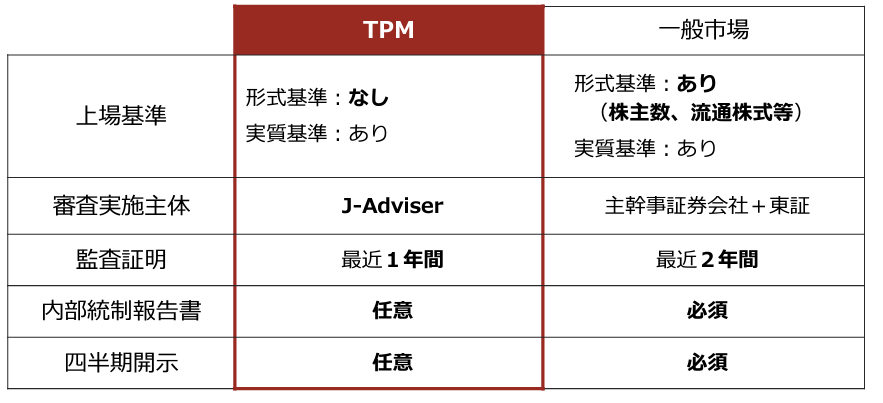

東京証券取引所では、前述した3種類の市場区分とは別に、TOKYO PRO Market(TPM)という市場を運営しています。こちらの市場は、中小企業経営者から事業承継などの手段として注目されています。

この章では、TOKYO PRO Market(TPM)の概要と上場要件を解説します。

TOKYO PRO market(TPM)とは

TOKYO PRO Market(TPM)とは、「成長力のある企業に新たな資金調達の場を与える」などの目的で運営されている市場です。[4]

前述した東証の市場と異なり、一般投資家ではなく特定投資家等(プロ投資家)が主な投資家である点が最大の特徴です。また、上場審査に際して、売上高や時価総額などの形式基準がないのも特徴的と言えます。[4]社歴の浅いベンチャー企業や規模の小さい中小企業でも上場しやすいため、事業承継や事業成長のための上場先として注目が集まっています。

TOKYO PRO Marketにおいては、J-Adviserが上場適格性の調査・確認を行うとともに、上場前から上場後まで継続的に指導・助言を実施します。

TOKYO PRO Marketに上場するには(上場適格性要件)

TOKYO PRO Marketに中小企業が上場するには、以下5つの上場適格性要件を満たす必要があります。[5]

| ① 東証の市場評価を害さない ② 事業を公正かつ忠実に遂行している ③ コーポレート・ガバナンスおよび内部管理体制が、適切に整備・機能している ④ 企業内容やリスク情報等の開示を適切に行っている ⑤ 反社会的勢力との関係を有しない |

[4] TOKYO PRO Marketの主な特徴(日本取引所グループ)

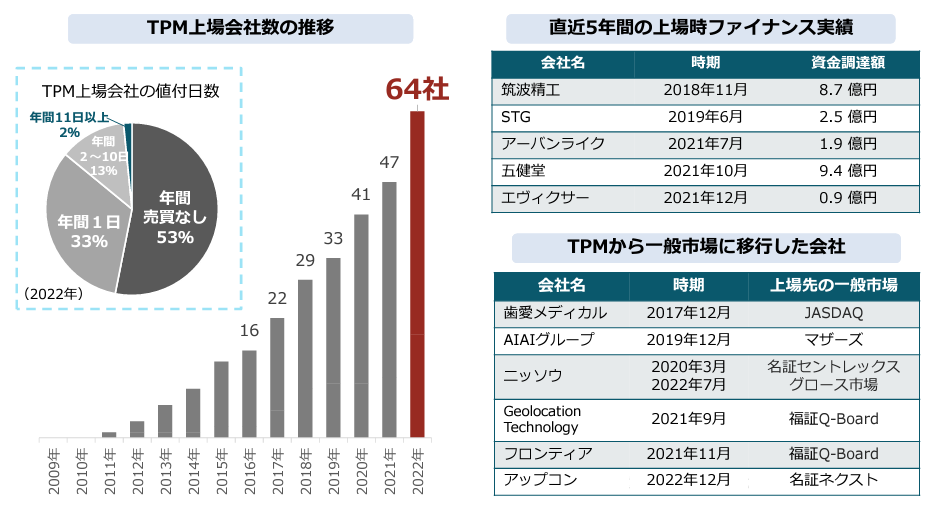

TOKYO PRO Marketの現状

TOKYO PRO Marketの上場会社数は増加傾向にあり、近年では、上場時に資金調達を行う事例やTOKYO PRO Marketから一般市場に移行する事例も見られます。ただし、年間を通じて売買実績が僅少な会社が大半です。

▼以下の記事では、M&Aの目的・手法・流れ・成功のポイントをわかりやすく解説しています。

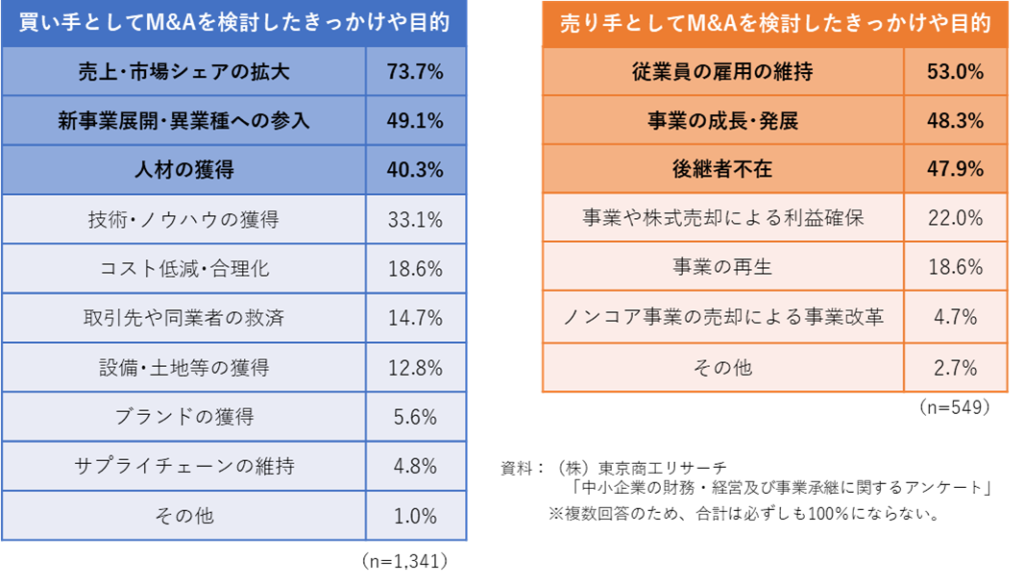

M&Aの目的・メリット

東京商工リサーチが中小企業に対し行った「中小企業の財務・経営及び事業承継に関するアンケート」(調査日: 2020年11~12月)によると、買い手がM&Aを検討したきっかけや目的は、「売上・市場シェアの拡大」が最も高く、次いで「新事業展開・異業種への参入」となっています。買い手は他社の経営資源を活用して企業規模拡大や事業多角化を目指している様子がうかがえます。また「人材の獲得」や「技術・ノウハウの獲得」なども上位となっています。

一方、売り手がM&Aを検討したきっかけや目的は、「従業員の雇用の維持」や「後継者不在」といった事業承継に関連した目的の割合が高い一方、「事業の成長・発展」も48.3%と高く、売り手の約半数の企業は、成長のためにM&Aを検討していることがわかります。

売り手からみたM&Aの目的・メリット

前述の調査結果を踏まえると、売り手は「事業承継」「事業成長」「事業改革」を目的としてM&Aを実施しており、売り手が期待しているメリットは以下のようなものが挙げられます。

事業の成長と発展

M&Aにより、売り手と買い手が、双方の強み・弱みを補完し、売上向上やコスト削減等のシナジー(相乗効果)を発揮することで、事業の成長と発展が期待できます。

後継者問題の解決

売り手の経営陣が高齢化や後継者問題に直面している場合、買い手の経営陣が後継者として就任することにより、企業の存続を図ることができます。なお、引継ぎのタイミングとしては、株式譲渡と同時のケースのほか、株式譲渡後、数年間の引継ぎ期間を経て代表者を交代するケースの2パターンがあります。

従業員の雇用継続

売り手は、M&Aにより会社や事業を維持・発展させることにより、従業員の雇用を継続させることができます。

関連記事:廃業かM&Aか?メリット・デメリット、手続き、税金を比較解説

個人保証(経営者保証)の解除

多くの中小企業では経営者が個人保証を行い、金融機関から融資を受けているケースが多く見られます。M&Aでは買い手による融資の肩代わり、もしくは保証そのものを引き受ける形で個人保証(経営者保証)の解除が可能になります。

創業者利益の確保

未上場株式は換金が難しい一方、相続時に相続税が課税されるため、多くの未上場企業において相続税の資金準備が課題になっています。株式譲渡という手法でM&Aを行うことにより、株式を保有するオーナーが譲渡対価として現金化することができます。最近では、50代で株式譲渡を行い、その後、新たな事業を始める、余裕あるセカンドライフを送るという事例も増えています。

事業の再生

連続赤字や債務超過などの状況下において、M&Aを活用し、スポンサー企業の下で事業の再建を目指します。

ノンコア事業売却による事業改革本

本業に経営資源を集中させるため、ノンコア事業(本業ではない事業)や赤字事業を売却する事例も見受けられます。

以上のように売り手からみたM&Aの目的やメリットは多岐にわたっており、M&Aは売り手にとって企業の存続や発展にとって重要な手段の1つです。

買い手からみたM&Aの目的・メリット

基本的に買い手はシナジー(相乗効果)を期待してM&Aを実施します。具体的には以下のようなM&Aの目的・メリットが挙げられます。

売上シナジー

販売チャネル、営業ノウハウ、ブランド力や知名度、開発力、シェア向上による価格支配力の獲得を目指します。

コストシナジー

仕入れコスト、販売コスト、物流コスト、製造コスト等の削減を目指します。

人材の確保

M&Aにより、買い手は売り手から人材を確保することができます。売り手が持つ人材を自社に取り入れることにより、自社の人材開発や人材確保につながります。

リスク分散・財務力強化

M&Aにより多角化を行うことで外部環境の急速な変化による経営リスクを分散する効果が期待できます。

よくあるM&Aの失敗原因と留意点

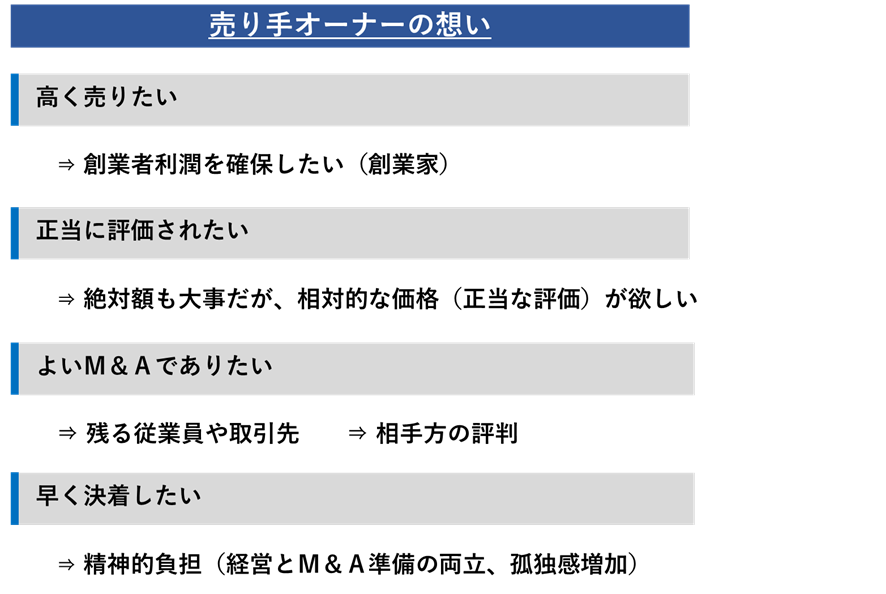

売り手側のM&A交渉時の心境・想い

M&Aの検討・交渉を進めるうえで、売り手オーナーはどのような心境になるのでしょうか。よくあるものとしては以下の4つです。

| ・高く売りたい → 創業者利潤を確保したい(創業家) ・正当に評価されたい → 絶対額も大事だが、相対的な価格(正当な評価)が欲しい ・よいM&Aでありたい → 残る従業員や取引先(買い手の評判が大事) ・早く決着したい → 精神的負担(経営とM&A準備の両立、孤独感増加) |

売り手は自身がこのような心境になることを念頭に置きながら、M&Aの検討・交渉を進めていく必要があります。

なぜM&Aを選択する経営者が増えているのか

中小企業の事業承継の選択肢

中小企業の事業承継の選択肢としては次の4つが挙げられます。

| ・親族承継 ・社内承継 ・M&Aによる第三者承継 ・IPO(新規上場) |

中小オーナー企業の事業承継の選択肢として、M&A(第三者への承継)は一般的になりつつあります。親族承継では該当者がいない、社内承継ではNo2はいるもののオーナー社長と年齢が近く、かつ営業・開発・技術などすべてを担ってきたオーナー社長の後を継ぐのは難しい、IPOできる企業は限定的(帝国データバンクによると、2022年日本国内IPO企業数は91社、但しTOKYO PRO Marketを除く)というケースが多いためです。

よって、これまで「消去法」で最後の選択肢として考えられがちであったM&Aですが、成功させるためには数年単位の準備期間が必要であるため、親族承継、社内承継、M&Aという順に検討するのではなく3つ同時に、もしくは「M&Aこそ一番初めに検討すべき」と言えます。

関連記事:中小企業が上場するには?IPOの条件・メリット・デメリット

買い手側の事情

コロナの長期化によりIT化やDX等の事業構造の転換の必要性が待ったなしの状況です。事業構造の転換のため、規模拡大のための同業の買収のほか、周辺事業や異業種(IT企業など)を買収する事例が増えています。

入札形式がスタンダートになり、投資ファンドも一定の存在感

企業規模・業種によっても異なりますが、M&A市場においては、買い手は多いが売り手は少ない「売り手市場」となっています。入札形式がスタンダートになり、買い手としては事業会社のほか、投資ファンドも一定に存在感を見せています。

良い売り手がM&A市場に出てくる時代

事業承継型M&A(後継者不在のための事業の存続のためのM&A)ではない、成長戦略型M&Aによる「グループイン」という考え方が普及しています。背景としては、人生100年時代の到来があります。60代以降になってから事業承継を行うのではなく、30代・40代・50代などの若い年齢のうちに事業承継を行う「アーリーイグジット」が定着しています。また、買い手側の事情や投資ファンドの台頭により、良い会社を高く買う事例も増えてきています。

売り手も「金額」「条件」に大きな差が付く時代

同じ(又は同じような)業種であっても、売却するタイミング、対象会社のビジネスモデル、成長性、財務、収益性、管理体制のほか、M&A全般の進め方などによって、評価額や売却価額が異なります。よって、売り手はM&Aの相手先探しや条件交渉前の事前準備によって、金額や条件に大きく差がつく時代と言えます。

関連記事:プレDDとは |企業価値を高めて会社売却をするための事前準備

M&A売却・事業承継案件一覧|CREASマッチング

コーポレート・アドバイザーズM&Aが運営する「CREASマッチング」では、譲渡・売却を希望する案件一覧を掲載しています。

機密性の高いM&Aに関する情報を匿名化した情報として掲載しております。より詳細な内容や、Webサイトには掲載していない非公開のM&A案件についての情報をご希望の場合には、ぜひお問い合わせください。

»業種から探す

病院・クリニック | 調剤薬局・ドラッグストア | 介護・福祉・教育 | バイオ・医薬品・医療機器 | 美容室・整体・整骨院 | IT・Webサービス・システム開発 | 建設・土木・工事・運送 | 飲食店・食品製造 | 不動産・ビルメンテナンス | 人材派遣・士業・金融・警備 | アパレル・ファッション | ホテル・旅館・娯楽・レジャー | 広告・出版・印刷・メディア | 製造業・設計・企画 | 卸売業・商社 | 小売業・EC・サービス | 農林水産・エネルギー |

IPO・M&A関連セミナー|2024年最新

日本クレアス|コーポレート・アドバイザーズでは、IPO・M&A・事業承継に関する参加無料のセミナーを開催しています。オンラインまたは来場にて、参加を受け付けております。IPOやM&Aの検討のための情報収集として、お気軽にご参加ください。

申込受付中のIPO・M&A関連セミナー

【アーカイブ配信】売れる会社の条件とは?~自社分析のためのチェックリストと企業価値向上の方法を解説~

【限定Youtube配信】M&A成功確率向上セミナー2024 買い手向けM&A成功のポイント

2023年度における過去に開催したIPO支援セミナー

【4/13開催】IPO準備のための労務管理セミナー~知っておきたい重要ポイント解説~

【3/7開催】IPO成功確率向上セミナー2023 IPOまでのイメージ作り

【1/31開催】IPO成功確率向上セミナー2023 N-2期までにクリアすべき10のポイント

まとめ

ベンチャー企業や中小企業の経営者がご自身の目的を達成するためにどの手段が自社にとって最良かを判断するには、IPOとM&Aに精通した専門家の客観的意見が参考になります。

日本クレアスグループでは、20年以上にわたり中小企業の成長や事業承継のためIPOやM&Aを支援してきました。そのためIPOとM&Aについて経験豊富なアドバイザーから効果的な助言が可能です。お気軽にご相談下さい。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

株式会社コーポレート・アドバイザーズM&A

株式会社コーポレート・アドバイザーズ・アカウンティング

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社日本クレアスBPOサポート

株式会社日本クレアス財産サポート

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

470名(グループ全体 / 2024年12月現在)

税理士42名、公認会計士16名、特定社会保険労務士2名、社会保険労務士15名、弁護士2名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件