| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) M&A仲介・アドバイザリー業務支援経験12年超・主担当として50件以上の支援実績あり |

M&A仲介手数料には法規制がないため、M&A仲介各社によって手数料体系は大きく異なります。2024年からM&A支援機関登録企業の手数料体系が公表され、比較検討が容易になりました。また、売り手と買い手で手数料体系が異なることも多々あり、相手方の手数料も買い手の買収価格、売り手の手取額に大きく影響するため、事前によく把握しておくことが重要です。本記事では、仲介手数料の相場や、レーマン方式の種類ごとの計算方法を解説し、M&A支援機関の手数料比較資料も無料で提供。さらに、成功報酬の削減方法も紹介します。

>>【M&A仲介手数料比較一覧(M&A支援機関13社)】をダウンロードする

M&A仲介会社に支払う手数料の相場(法規制なく仲介会社が自由に設定)

M&A仲介手数料には法規制がなく、仲介会社が自由に設定しているため、手数料体系は会社ごとに大きく異なります。2024年からM&A支援機関登録企業の手数料が公表され、比較検討が容易になりました。売り手と買い手で手数料体系が異なる場合も多く、相手方の手数料も案件全体のコストに影響します。

また、M&A仲介手数料の大部分を占める「成功報酬」では、「レーマン方式」という計算方法が使用され、500万~3,000万円程度の最低金額を設定しているケースが大半です。

M&Aの手数料の種類と計算方法

M&A仲介会社に支払う手数料は、大きく分けて「着手金」「月額報酬」「中間金」「成功報酬」の4つに分類されます。一般的に、成功報酬は「レーマン方式」と呼ばれる取引価格に応じたパーセンテージで計算され、取引価格が低いほど割合が高くなります。以下に、主な手数料の種類と計算方法について詳しく解説します。

成功報酬(レーマン方式が主流)

M&A仲介会社の成功報酬は、取引規模に応じた「レーマン方式」が主流です。M&Aの取引規模が大きくなるほど手数料の割合が低減する仕組みになっています。取引価格の一定割合を段階的に適用する方式で、一般的な料率は以下のとおりです。

| 取引価格の区分 | 取引価格の区分 |

|---|---|

| 5億円以下 | 5% |

| 5~10億円 | 4% |

| 10~50億円 | 3% |

| 50億円以上 | 1~2% |

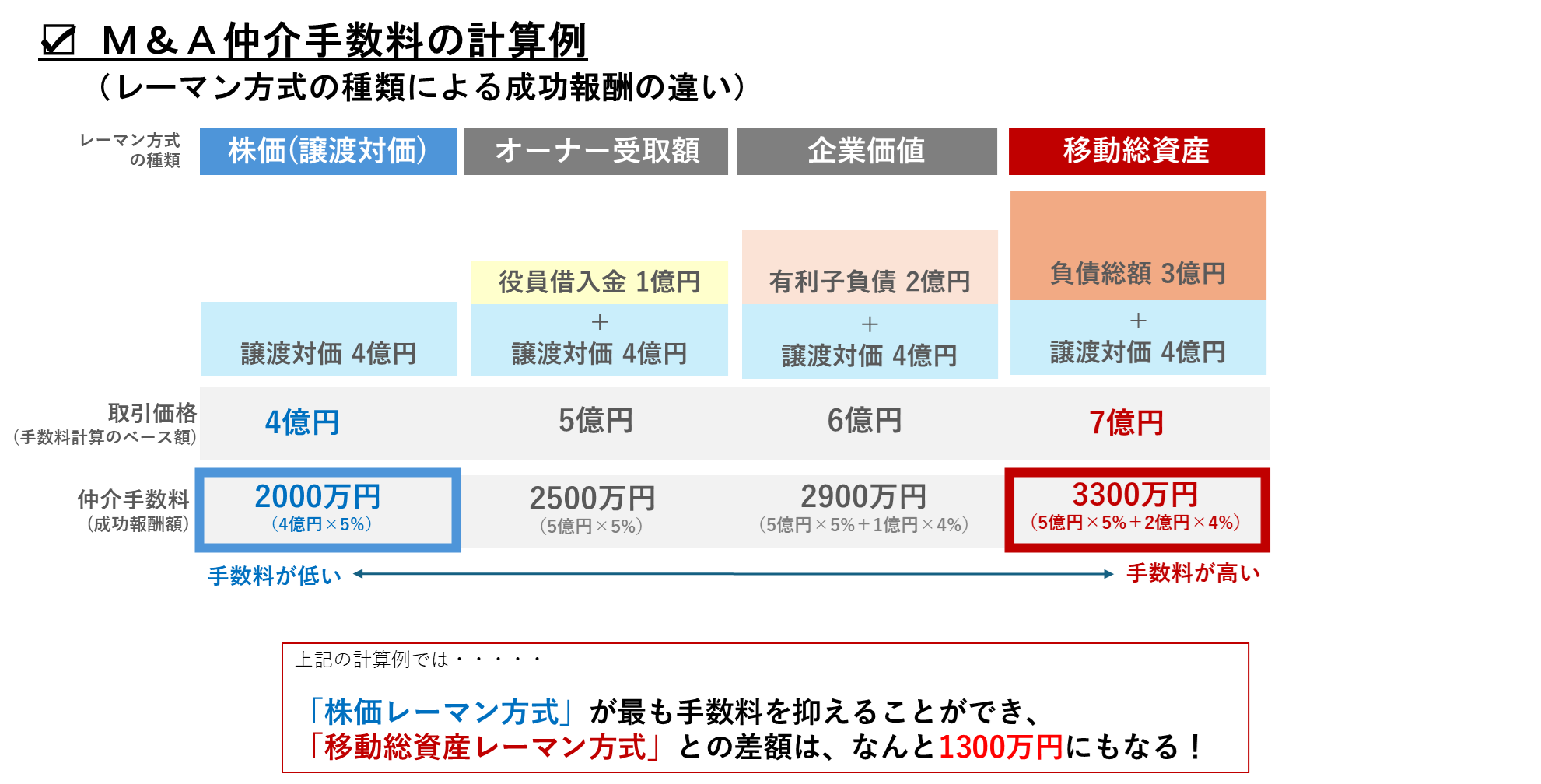

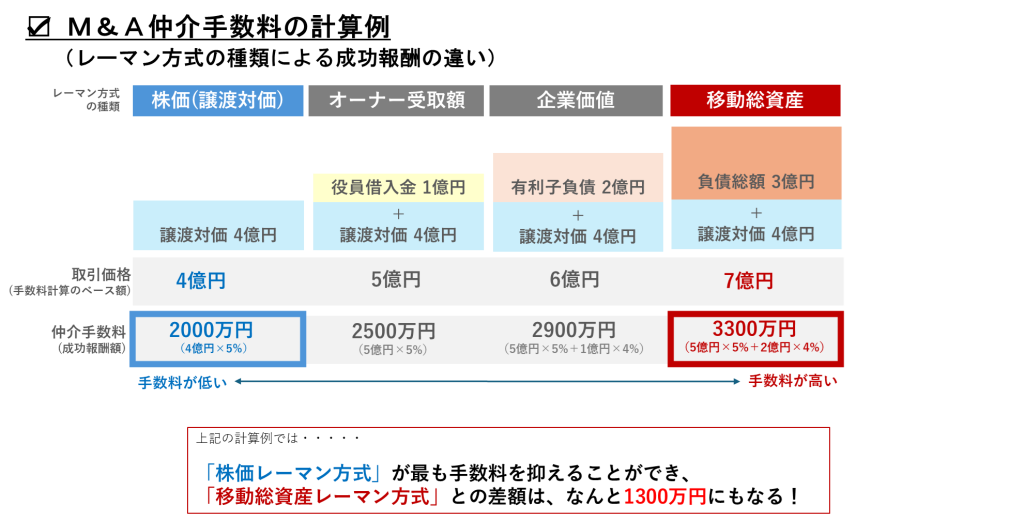

M&A手数料の計算例(レーマン方式の種類による違い)

M&Aの成功報酬の計算方法には、さまざまな基準が存在します。上図では、手数料の計算対象の違いによって4種類のレーマン方式を示しています。計算対象とする範囲が広がる(取引価格が大きくなる)ほど、成功報酬も高くなる傾向があります。

1. 株価(譲渡対価)ベースのレーマン方式

| – 計算基準:譲渡される株式の対価(株価)のみを対象とする。 – 特徴: – 最も一般的な方式であり、手数料計算がシンプル。 – 企業の純資産や負債を考慮しないため、計算しやすい。 – 手数料は比較的低め。 |

2. オーナー受取額ベースのレーマン方式

| – 計算基準:オーナー(売り手)が最終的に受け取る金額を基準にする。 – 特徴: – 役員借入金の返済分も考慮されるため、株価ベースより手数料がやや高くなる。 – 売却後のオーナーの手取り額が基準になるため、売り手にとって分かりやすい。 |

3. 企業価値ベースのレーマン方式

| – 計算基準:企業価値(株式価値+有利子負債)を基準にする。 – 特徴: – 企業の資産だけでなく、負債を加味した「企業全体の価値」を基準とする。 – 財務構造によっては、株価ベースより大幅に手数料が増える。 – FA(フィナンシャル・アドバイザー)契約で採用されることが多い。 |

4. 移動総資産ベースのレーマン方式

| – 計算基準:企業全体の移動総資産(負債を含めた全体の移動価値)を基準にする。 – 特徴: – 売却対象となる全資産を基準とするため、手数料が最も高くなる傾向にある。 – 負債が大きい企業では、手数料が割高になりやすい。 – 仲介取引では、特に買い手側にこの方式を採用しているM&A支援機関が一定数ある。 |

M&A仲介手数料の総額比較|売り手・買い手別レーマン方式による計算例

M&Aの成功報酬は、売り手と買い手で異なる計算基準が適用される場合があります。本図は、レーマン方式の違いが最終的な手数料額に与える影響を示しています。

M&A仲介会社にとって、多くの業種において売り手市場の傾向が強まり、いかに売り手側から業務を受託するか(売却案件を獲得するか)が重要なポイントとなっています。そのため、一部のM&A仲介会社においては、買い手に対して売り手よりも高い手数料率を適用する仲介会社も多く存在します。

着手金、月額報酬、中間金

– 着手金:正式にM&A仲介やFA契約を締結する際に支払う費用で、数十万円~数百万円程度が相場です。特にFA型のアドバイザリー契約では、専門的なサポートを受けるためにこの費用が設定されるケースが多く、買い手・売り手の双方に負担が求められることもあります。

– 月額報酬:FA型の契約で特に採用されることが多く、月額数十万円~100万円程度が一般的です。長期間の案件では、アドバイザーの継続的な関与を必要とするため、この費用が発生します。

– 中間金:基本合意(LOI締結)などM&Aプロセスの節目で発生する費用で、数十万円~数百万円程度が相場です。仲介会社によっては無料のケースもありますが、FA契約では一定の費用が発生することが一般的です。

M&A支援機関は仲介契約前に相手方の手数料の説明も必要となる

中小M&Aガイドライン(第3版)では、M&A支援機関が売り手と契約する際、買い手の手数料について以下の内容を説明する必要があると定めています。

- ・報酬率や報酬基準額(レーマン方式の種類など)

- ・最低手数料の額

- ・報酬の発生タイミング(着手金・中間金・成功報酬など)

また、買い手が支払う手数料も売り手の利益に影響するため、M&A支援機関は契約前に、自社の手数料だけでなく、買い手の手数料を含めた総額がM&Aの成立や譲渡額に影響を与える可能性があることを売り手に説明するよう求められています。

同様に、M&A支援機関が買い手と契約する際は、売り手の手数料について説明する義務があります。Aの成立や譲渡額などの条件に影響を与える可能性があることを説明するよう求められています。

最低手数料の相場

M&A仲介やFA業務では、取引規模にかかわらず最低報酬が設定されるケースが一般的です。これは、手間やリソースが一定量必要となるため、最低でも500万~3,000万円程度の成功報酬を設定する企業が大半です。

特に、小規模M&A(数億円未満の取引)では、レーマン方式で計算された手数料が低くなりすぎるため、最低手数料が適用されることが一般的です。そのため、売却を検討する際は、手数料の最低ラインを事前に確認しておくことが重要です。

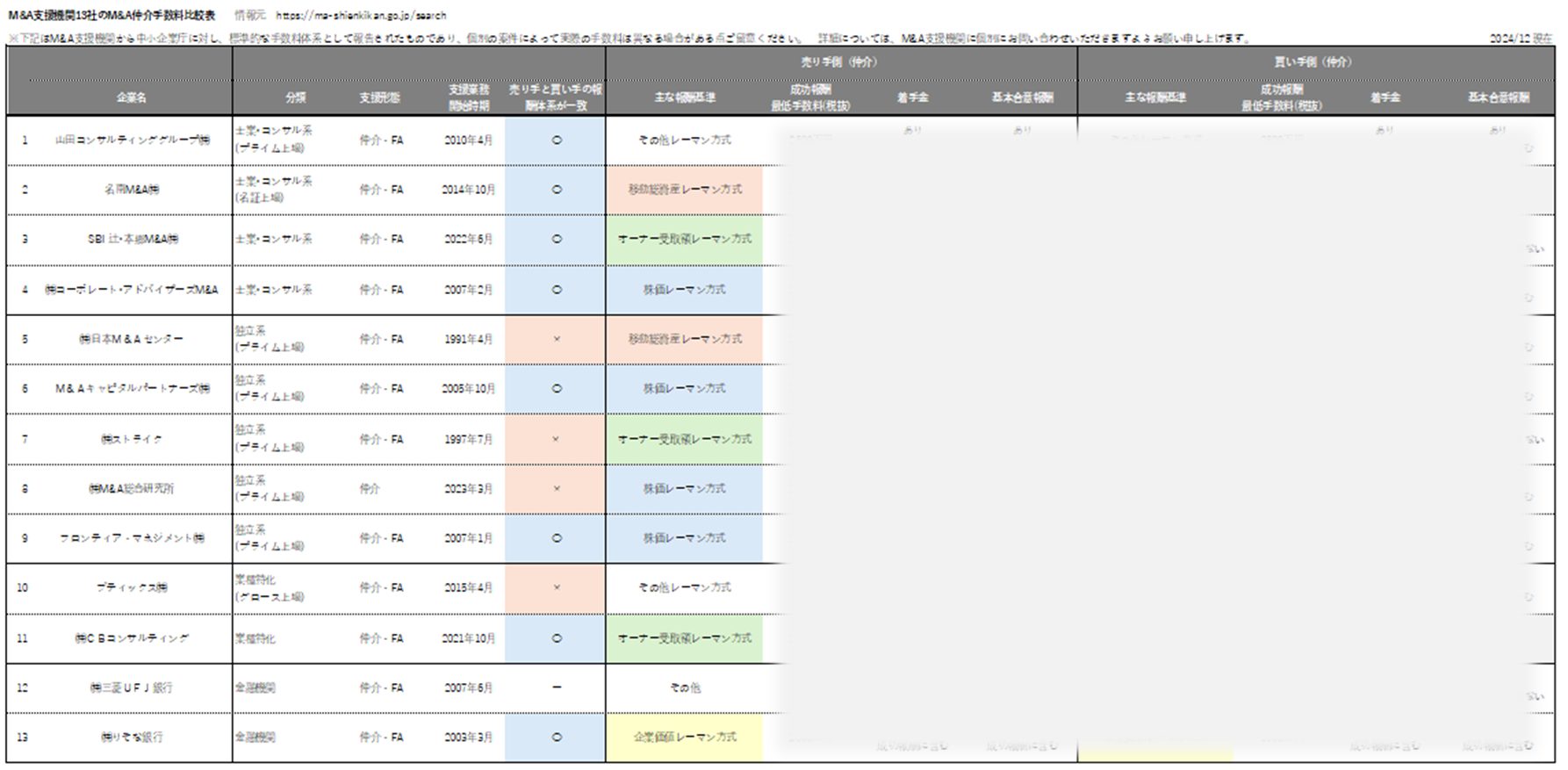

M&A仲介手数料比較表(M&A支援機関13社)

M&A支援機関の報酬体系やサービス内容は異なり、企業のニーズに応じた適切な機関の選択が重要です。本記事では、M&A支援機関を「士業・コンサル系」「独立系(東証プライム上場)」「金融機関」の3つに分類し、それぞれの特徴を紹介します。

詳細な報酬体系の比較については、ダウンロード可能な比較表をご用意しておりますので、ぜひご活用ください。

>>【M&A仲介手数料比較一覧(M&A支援機関13社)】をダウンロードする

【士業・コンサル系】

コーポレート・アドバイザーズM&A|日本クレアス税理士法人グループ

- M&A支援開始時期:2007年2月

- 従業員数:グループ全体470名(2024年12月現在)

- 特徴:税理士法人グループの強みを活かし、税務・財務の専門知識を活用したM&A支援を提供しています。

名南M&A

- M&A支援開始時期:2014年10月

- 従業員数:63名(2024年9月30日現在)

- 特徴:名証上場。地方銀行や信用金庫と連携した地域密着型のM&A支援を展開しています。

山田コンサルティンググループ

- M&A支援開始時期:2010年4月

- 売上高:46億円(2024年12月期)

- 従業員数:グループ全体1,071名(2024年4月1日現在)

- 特徴:東証プライム上場。事業再生、事業承継、経営コンサルティングなど幅広い領域において支援実績があります。

SBI辻・本郷M&A

- M&A支援開始時期:2022年6月

- 特徴:SBIグループと辻・本郷税理士法人の連携による統合的なM&A支援が特徴です。

【独立系(東証プライム上場)】

日本M&Aセンターホールディングス

- M&A支援開始時期:1991年4月

- 売上高:441億円(2024年3月期)

- 従業員数:連結1,069名(2024年9月)

- 特徴:M&A仲介最大手。会計事務所や金融機関との広範なネットワークを活用しています。

M&Aキャピタルパートナーズ

- M&A支援開始時期:2005年10月

- 売上高:191億円(2024年9月期)

- 従業員数:連結313名(2024年9月)

- 特徴:双方株価レーマンの手数料体系と積極的な営業戦略が特徴です。

ストライク

- M&A支援開始時期:1997年7月

- 売上高:181億円(2024年9月期)

- 従業員数:368名(2024年9月)

- 特徴:オンラインプラットフォーム「SMART」を活用した効率的なマッチングを行っています。

M&A総研ホールディングス

- M&A支援開始時期:2018年10月

- 売上高:165億円(2024年9月期)

- 従業員数:426名(2024年12月末時点)

- 特徴:DXやAIを活用し、M&A業務の効率化と革新を進めているのが大きな特徴です。

【業種特化系】

CBコンサルティング

- M&A支援開始時期:2021年11月

- 特徴:薬局の事業継承・M&A、開業支援、経営支援に強み。2025年1月より芙蓉総合リース傘下。

ブティックス

- M&A支援開始時期:2015年4月

- 売上高:44億円(2024年3月期)

- 特徴:介護・福祉・建設業界の豊富な知識と人脈で、細やかなマッチングを実現。手数料は業界最安値。東証グロース上場。

【金融機関】

三菱UFJ銀行

- M&A支援開始時期:2007年6月

- 特徴:東京・大阪・名古屋の国内3拠点、ニューヨーク・ロンドン・シンガポール・香港の海外4拠点にM&A専門スタッフを配置することにより、国内外のネットワークを活かし、国内およびクロスボーダーのM&Aにスピーディーかつきめ細かなサービスを提供できる体制を整えています。

りそな銀行

- M&A支援開始時期:2003年3月

- 特徴:商業・信託銀行の強みを活かしたM&A支援をしています。

参考記事:M&A仲介会社一覧|M&A仲介・FAの違いや選定ポイントを解説

M&A仲介手数料を低く抑える方法

M&Aを進めるうえで、仲介手数料は大きなコスト要因となります。しかし、適切な対策を講じることで、手数料を低く抑えながら円滑な取引を実現することが可能です。ここでは、M&A手数料を低く抑えるための具体的な方法について解説します。

| M&A手数料を低く抑える方法 ☑ 会社分割などのスキームを活用 (不要な資産を分離し、M&A対象事業のみを譲渡) ☑ 売り手・買い手ともに「株価レーマン方式」を採用する支援機関を選ぶ (株価レーマン方式がもっともリーズナブルな方式) ☑ 事業承継・M&A補助金を活用 (M&A仲介手数料やデューデリジェンス費用を軽減) |

会社分割などのスキームを活用

不要な資産を分離し、M&Aの対象となる事業のみを譲渡することで、取引価格を調整できます。特に、事業に関係のない不動産などを対象外にすることで、手数料の基準となる譲渡額を抑えることが可能です。

売り手・買い手ともに「株価レーマン方式」を採用する支援機関を選ぶ

現在の売り手市場では、買い手の手数料負担が大きくなる傾向があります。そのため、売り手・買い手ともに「株価レーマン方式」を採用するリーズナブルなM&A支援機関を選ぶことで、手数料の総額を抑えることができます。

事業承継・M&A補助金の活用

中小企業庁の事業承継・M&A補助金を活用すれば、M&A手数料やデューデリジェンス(DD)費用の負担を軽減できます。ただし、補助金の適用を受けるには、登録されたM&A支援機関を利用する必要があるため、事前に条件を確認しておくことが重要です。

これらの方法を活用することで、M&Aのコストを適正化し、よりスムーズな取引を実現できます。

参考記事:2025年最新|事業承継・M&A補助金概要・公募開始はいつ?

| 日本クレアス税理士法人グループ【20年2000件以上のM&A支援実績】 ☑ 売り手買い手ともに最もリーズナブルな「株価レーマン方式」を採用 ☑ M&A補助金活用事例も多数あり(M&A支援機関登録済み) ☑ 10年以上の経験年数のM&Aアドバイザーが専任で担当 ☑ 案件特性に応じて、仲介・片側FAいずれも対応可 |

M&A仲介手数料や報酬はなぜ高いのか?

M&A仲介手数料や報酬が高額になる理由として、主に以下の3つが挙げられます。

M&Aを進めるうえで、仲介手数料は大きなコスト要因となります。しかし、適切な対策を講じることで、手数料を抑えながら円滑な取引を実現することが可能です。ここでは、M&A手数料を削減するための具体的な方法について解説します。

| M&A仲介手数料が高い理由 ☑ M&Aにおけるプロセスの複雑さ ☑ 専門的な知識・経験が必要 ☑ 成功報酬制を採用 |

M&Aにおけるプロセスの複雑さ

M&Aは単なる企業や事業の売買ではなく、買収対象企業のデューデリジェンス(財務・法務・税務・労務などの詳細調査)、価格交渉、契約締結、統合プロセス(PMI)など、多くのステップを踏む必要があります。特に中小企業M&Aにおいては、オーナー企業特有の課題(個人保証の処理、従業員・取引先との関係調整など)を解決するための調整業務が不可欠です。これらのプロセスには相当な時間と労力がかかることが、報酬が高くなる要因の一つといえます。

専門的な知識・経験が必要

M&Aアドバイザーは、財務、法務、税務、経営戦略などの幅広い専門知識を持ち、かつ実務経験が求められます。特に非上場企業のM&Aでは、企業価値評価(バリュエーション)の方法がケースバイケースで異なり、適切なスキーム設計が必要になります。また、企業の事情に応じた最適なM&A戦略を立案し、買い手・売り手双方の納得感を得ながら交渉を進めるスキルも求められます。このような高度な専門性を持つプロフェッショナルの関与が必要なため、手数料は高額になりやすいのです。

成功報酬制を採用

M&Aアドバイザリー業務の多くは、成功報酬制(成功した場合にのみ報酬が発生する)を採用しています。M&Aの成立には時間がかかることも多く、案件ごとに長期間にわたるサポートが必要になります。その間、M&Aアドバイザーはリスクを負いながら業務を遂行するため、成功報酬が高めに設定されています。

特に中小企業M&Aでは、1件の成約までに数ヶ月から1年以上かかることもあり、さらに途中で取引が破談になれば、それまでの業務が報酬に結びつかないこともあります。そのため、成功報酬が高く設定されているのです。

M&A仲介手数料の価値を見極める

M&Aの手数料は高額に感じられるかもしれませんが、企業の将来を左右する重要な意思決定を適切に進めるための投資とも言えます。売り手・買い手となる企業経営者は、単に手数料の安さだけで判断せず、以下の点を見極めることが重要です。

| ・M&Aの目的に合った支援を受けられるか(事業承継・成長戦略・事業再生など) ・自社内にM&Aを主導できるリソースがあるか(M&Aの専門知識を持つ担当者がいるか) ・アドバイザーの実績・対応力が十分か(成功事例、業界理解、交渉力) |

M&Aは単なる売買ではなく、経営戦略の一環としての側面が強いため、適切なサポートを受けることで企業価値の最大化や円滑な事業承継が実現できます。

>>【M&A仲介手数料比較表(M&A支援機関13社)】をダウンロードする

M&A支援機関の選び方

M&Aを成功させるには、適切なM&A支援機関を選ぶことが重要です。選択を誤ると、取引がスムーズに進まない、適切な買い手・売り手とマッチングできないといったリスクが生じる可能性があります。

ここでは、M&A手数料だけでなく、選定時に確認すべき重要なポイントについて解説します。

| M&A手数料以外のM&A支援機関の確認ポイント ☑ M&A支援機関登録をしている企業か ☑ 仲介型と片側FA型の支援形態 ☑ 業界理解度・担当者の経験・成約実績 |

M&A支援機関登録をしている企業か

画像引用:中小企業庁「登録支援機関データベース」

M&Aを支援する企業の多くは、国が認定する「中小M&A支援機関登録制度」に登録されています。

この制度に登録されている企業は、一定の基準を満たしているため、信頼性の高いサービスを提供できると考えられます。登録企業を選ぶメリットとして、以下の点が挙げられます。

| ・昨今のM&Aに係るトラブルを受けて中小企業庁が策定した中小M&Aガイドラインを遵守している ・M&A支援機関の手数料に対して、事業承継・M&A補助金の活用が可能 |

M&A支援機関選びの際は、まず「中小M&A支援機関」に登録されているかどうかを確認し、信頼性のある企業を選ぶことをおすすめします。

仲介型と片側FA型の支援形態

画像引用:中小企業庁「登録支援機関データベース」

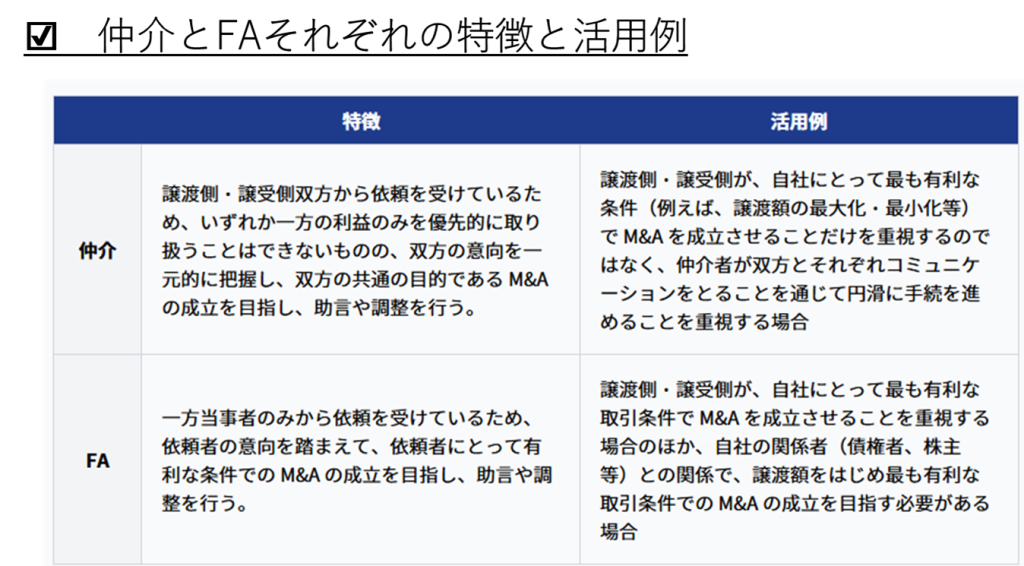

仲介とFA(フィナンシャル・アドバイザー)は、M&Aにおける支援の形態としてそれぞれ異なる特徴を持ちます。

仲介型の特徴と活用例

仲介は、譲渡側(売り手)と譲受側(買い手)の双方から依頼を受ける立場であり、中立的な立場でM&Aの成立を支援します。双方の意向を一元的に把握しながら、合意形成を促し、スムーズな取引の実現を目指す点が特徴です。そのため、どちらか一方の利益のみを優先することはなく、双方の共通目的であるM&Aの成立に向けた助言や調整を行います。主に、条件面での最大の利益獲得よりも、手続きを円滑に進めたい場合に適しています。

片側FAの特徴と活用例

一方、FAは、譲渡側または譲受側のいずれか一方からのみ依頼を受け、その依頼者の利益を最大化することを目的に支援します。FAは依頼者の立場に立ち、譲渡額の最大化や譲受条件の最適化など、有利な取引条件の実現に向けて助言や調整を行います。特に、債権者や株主といった関係者との調整が求められる場合や、経済的な条件を最優先したい場合に適しています。

このように、仲介はM&Aの成立を最優先する中立的な支援を行い、FAは依頼者の利益最大化を重視する立場にある点が、両者の大きな違いです。

中小企業庁の統計によると、2022年度に報告された M&A 件数のうち、約8割が仲介、約2割がFAからの支援を受けています。仲介・FAどちらの支援を受けるかの決定にあたっては、下記のそれぞれの特徴・活用例や自社のニーズを踏まえて検討していくことになります。

業界理解度、担当者の経験・成約実績

業種理解度

M&Aは企業ごとに事情が異なるため、業界ごとの特性を理解している支援機関を選ぶことが成功の鍵となります。特に、以下の点を確認することが重要です。

| ・業界に関する知識や実績が豊富か(例:医療業界、IT業界、製造業など) ・過去の成約実績があるか(同じ業種での取引経験があるか) ・担当者の経験年数とスキル(経験豊富なアドバイザーが対応してくれるか) ・担当者との相性(信頼できるか、親身になってくれるか) |

担当者の経験・成約実績

M&Aは長期間のプロセスを伴うため、担当者との相性が合わないとスムーズに進められないケースがあります。初回の面談時に以下の点などを見極めることが重要です。

| ・どのような提案をしてくれるか ・説明が分かりやすいか ・信頼できるか |

まとめ

売り手と買い手で手数料体系が異なる場合があり、相手方の手数料も買い手の買収価格、売り手の手取額に大きく影響するため、事前によく把握しておくことが重要です。

M&A仲介会社の手数料を抑える方法として、会社分割などのスキームを活用すること、売り手・買い手ともに「株価レーマン方式」を採用する支援機関を選ぶこと、事業承継・M&A補助金を活用することなどが挙げられます。

また、M&A支援機関を選ぶ際は、中小M&A支援機関登録企業かどうか、仲介型かFA型か、業界理解度や担当者の実績などをしっかり確認することが失敗しないためのポイントとなります。最適な支援機関を選ぶことで、M&Aの成功率を高め、スムーズな取引を実現することができます。

日本クレアス税理士法人グループでは、以下の特徴をもち、20年2000件にわたるM&A支援実績があります。ぜひお気軽にご相談ください。

売り手買い手ともに最もリーズナブルな「株価レーマン方式」を採用し、M&A補助金活用事例も多数、10年以上の経験年数のM&Aアドバイザーを含むメンバーが専任で担当します。ぜひお気軽にお問い合わせください。

| 日本クレアス税理士法人グループ【20年2000件以上のM&A支援実績】 ☑ 売り手買い手ともに最もリーズナブルな「株価レーマン方式」を採用 ☑ M&A補助金活用事例も多数あり(M&A支援機関登録済み) ☑ 10年以上の経験年数のM&Aアドバイザーが専任で担当 ☑ 案件特性に応じて、仲介・片側FAいずれも対応可 |

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

株式会社コーポレート・アドバイザーズM&A

株式会社コーポレート・アドバイザーズ・アカウンティング

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社日本クレアスBPOサポート

株式会社日本クレアス財産サポート

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

470名(グループ全体 / 2024年12月現在)

税理士42名、公認会計士16名、特定社会保険労務士2名、社会保険労務士15名、弁護士2名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件