| 監修者:伏江 亜矢 株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長 |

事業承継や事業拡大戦略を目的として、会社売却を検討する経営者が増えています。会社を10億円規模で売却するために経営者が知っておきたい会社売却事例や、価格の決め方、納得ある条件提示を受けるための事前準備のポイントを解説します。

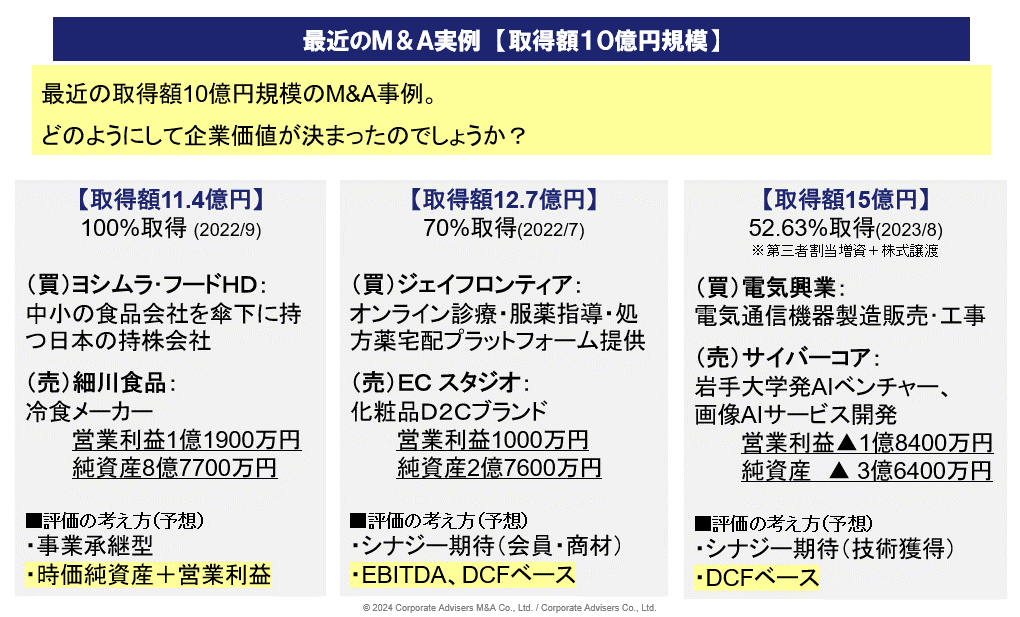

10億円超で売却した会社の最新事例

【売却額11億円】ヨシムラ・フードHD による香川県の冷食メーカー・細川食品の子会社化

ヨシムラ・フード・ホールディングスは2022年9月28日、冷凍かき揚げなどを製造販売する細川食品(香川県観音寺市、21年10月期の売上高は20億6500万円、営業利益1億1900万円、純資産8億7700万円)および細川フーズ(香川県三豊市)の全株式(100%)を譲受しました。株式取得額は合計11億4千500万円です。

譲渡企業の概要:株式会社細川食品、有限会社細川フーズ

細川食品は、香川県三豊市に工場を構え、国産野菜を使用した冷凍かき揚げ、チヂミなどの冷凍総菜、赤飯などの冷凍米飯を製造しています。新鮮な野菜を直接調達できるネットワークと加工技術に定評があり、大手メーカーのPB製造受託を中心に安定した業績を維持しています。

譲受企業の概要:株式会社ヨシムラ・フード・ホールディングス

ヨシムラ・フードHDは、中小食品メーカーの経営支援や事業継承を行う中小企業支援プラットフォームを展開しています。

M&Aの目的・取引価格

冷食分野では、同じ四国で冷凍カキフライなどを製造するオーブン(愛媛県四国中央市)をグループに有しており、細川食品の野菜調達力や業界では少ない蒸しかき揚げ製造ラインを活用することで、両社のシナジー創出につなげます。[1]

【売却額12億円】ジェイフロンティアによる化粧品等のD2Cブランドを展開する EC スタジオの子会社化

ジェイフロンティアは、2022 年7月15日開催の取締役会において、化粧品やサプリメントの自社 D2C ブランドの開発・運営を行う株式会社ECスタジオ(2021年6月期における売上高は10億8100万円、営業利益は1000万円、純資産は2億7600万円)の株式の70%を取得し、連結子会社化することを決議し、株式譲渡契約を締結しました。株式取得価額は12億7483万9,200円です。

譲渡会社の概要:株式会社ECスタジオ

ECスタジオは、化粧品やサプリメントの自社D2Cブランドを展開しています。ボディケア商品を中心とした「WEEED」、「商品品質」「サポート品質」「価格品質」の3つの品質にこだわったサプリメントブランド「fine base」、 Amazon限定ブランドのボディメイクプロテイン・サプリ「FINE SPORTS」の3ブランドを展開しており、各ブランドにおける商品開発数は、これまで30種類を超える等、商品企画力に強みがあります。また、SNSフォロワー1万から10万人程のマイクロインフルエンサーの活用を積極的に行うなど、各種Web・SNS広告施策においてもノウハウを有しており、販売数を堅調に伸ばしています。主力ブランドの「WEEED」では、リリースから1年程で強固なブランドを築いており、累計で約10万人の顧客を新規に獲得、特にF1層と呼ばれる20代から30代の女性を中心に高い支持を集めています。

譲受企業の概要:ジェイフロンティア株式会社

ジェイフロンティアは、ヘルスケアテックカンパニーとして、デジタル技術の活用により、人々の幸福な生活に欠かせない医療・ヘルスケア領域の革新に取り組む中で、オンライン診療・オンライン服薬指導、そして処方箋医薬品の宅配までをワンストップで提供可能な医療プラットフォームサービス「SOKUYAKU(ソクヤク)」の提供を行うなど、ヘルスケアサイクル(「未病・予防・健康維持」と「疾病」のサイクル)全ての領域でビジネスを展開し、D2Cビジネスを通じて、「未病・予防・健康維持」を支えるプロダクトの開発・提供を行っています。

ECスタジオの子会社化により、ジェイフロンティアは健康食品、化粧品分野における取扱商品のポートフォリオ拡充、20代を中心とする新たな顧客層の開拓が実現いたします。また、ECSが有するWeb 広告、マイクロインフルエンサーの活用ノウハウや運営体制、人材を取り入れることで、既存の通販事業におけるWeb・SNS広告の強化などの相乗効果も期待できます。[2]

【売却額15億円】電気興業による画像処理関連のサイバーコアの子会社化

電気興業は、2023年8月25日開催の取締役会において、画像処理関連の株式会社サイバーコア(売上高1億7200万円、営業利益△1億8400万円、純資産△3億6400万円)の発行済株式数の52.63%を取得する株式譲渡契約及び第三者割当増資に関する総引受契約を締結しました。取得価額15億円です。

譲渡会社:株式会社サイバーコア

2007年の創業以来画像AI技術の開発に特化し、鮮明化や軽量化などの独自技術を確立。セキュリティ、リテール、公共交通(鉄道等)、FA(ファクトリーオートメーション)、自動車など、様々な業界・分野で独自技術を納入してまいりました。CVPR2で行われた2021年及び2022年のAI国際コンペティションで部門優勝、NIST3が実施した顔認証技術のベンチマークテストでも2022年にカテゴリで世界9位、日本企業中1位になるなど、その技術力の高さは世界的に認められた実績があります。

・本社所在地:岩手県盛岡市盛岡駅西通2-9-1 マリオス10F

譲受企業:電気興業株式会社

1950年、旧国策会社の第二会社として設立されました。電気通信インフラを整備する会社として誕生し、その後、誘導加熱技術を用いた高周波分野にも事業展開しています。創業以来73年間、様々な電波を活用した事業を通じ、情報化社会の礎である通信・放送インフラの整備・自動車社会の安全性向上など便利な生活環境の実現に寄与してまいりました。

・本社所在地:東京都千代田区丸の内3‐3‐1 新東京ビル7F

M&Aの目的

電気興業は、サイバーコアの子会社化により、当社が主にアンテナ製造や設計で培ってきたあらゆる周波数帯に対応できる無線通信技術および様々なカメラを中心としたセンシング技術と、サイバーコアが培ってきた画像AI技術やセンシングAI技術をかけ合わせることで、両社の強みを活かしたソリューションビジネスをより効率的且つ精力的な構築を目指します。

ワンポイント

CVや画像AI領域における高い技術力を有し、ベンチャー企業を協業を経て子会社化した事例です。足元の対象会社の財務業績は、売上高1億7200万円、営業利益△1億8400万円、純資産△3億6400万円という状況でしたが、他社にない技術力が評価されました。[3][4]

[1] ヨシムラ・フードHD 香川県の冷食メーカー・細川食品を子会社化

[2]化粧品やサプリメントのD2Cブランドを展開する EC スタジオの子会社化に関するお知らせ

[3] AIを中心としたソリューション事業の拡充を目指し、株式会社サイバーコアの株式取得(子会社化)を決定

[4]株式会社サイバーコアの株式取得(子会社の取得)に関するお知らせ

「売却額10億円企業」の目安となる利益や純資産はどれぐらい?

「10億円での会社売却」を目指す場合、企業価値評価の参考指標となる利益や純資産はどれぐらいあればよいのでしょうか。

「売却対象となる事業の価値評価」として10億円を目指す場合、EBITDA(≒営業利益+減価償却費)2~3億円、EV/EBITDA倍率を4~5倍とすると、事業の価値評価は8~15億円となります。

事業の価値評価に、資産・負債の状況を加味して企業の価値評価を計算する場合、デット合計額(銀行借入や社債などの有利子負債合計)からキャッシュ合計額(現預金額から必要運転資金を差引き、換金可能な生命保険積立金などを加えた額)を差し引いたネットデットの額を差し引きます。キャッシュのほうがデットよりも多い場合には、その差額(ネットキャッシュの額)を事業価値に加えます。

例えば、現預金の合計額が3億円、有利子負債の合計額が5億円の場合、ネットデットの額2億円を事業価値から差し引いて企業価値を計算します。

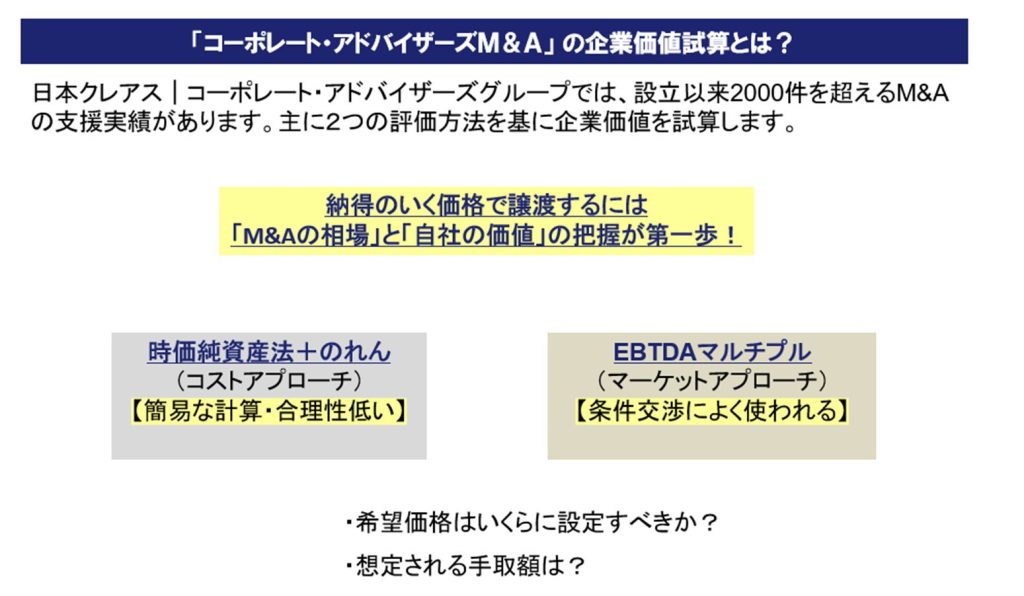

なお、ここで説明したのは「EBITDAマルチプル」という売り手の会社や事業と類似する上場企業(事業や成長率)の株価を使用して株価評価をする手法によるものです。通常、売却額10億円規模の会社の株価評価に際しては「EBITDAマルチプル」のほか、簡易な「時価純資産+営業権法」に加え、緻密な計算手法である「DCF法」など複数の算定手法を併用して検討していきます。次の章では、これらの計算手法について詳しく解説していきます。

関連記事:会社売却の価格相場は?M&Aで高く売る方法・交渉術をわかりやすく解説

会社売却価格の決め方・計算手法

会社売却の価格は、売り手と買い手で条件交渉し、合意した金額となります。

そのため、財務や業績の状況のほか、M&A市場における需要と供給の状況も価格に影響を与えます。

条件交渉の準備としては、まずは一般的な価値評価手法で根拠を整えていくことになります。

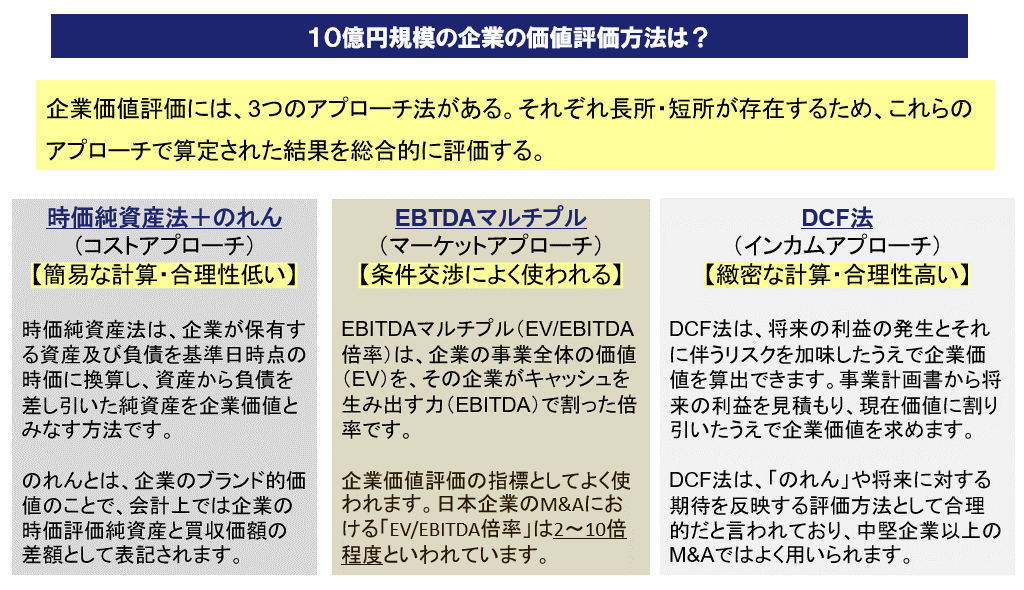

会社売却においてよく使われる手法は以下の3つです。

| 評価手法 | 会社の評価額の算出方法 |

| ①時価純資産+営業権法 簡易な計算 | 会社の資産価値を時価評価して、そこから引当金不足などを修正した負債を差し引いた時価純資産額に営業権(=のれん)を加えて計算 |

| ②EBITDAマルチプル 交渉に使える | 売り手の会社や事業と類似する上場企業(事業や成長率)の評価(株価)を使用して評価額を計算 |

| ③DCF法 緻密な計算 | 会社が将来生み出す価値をフリーキャッシュフローで推計し、資本コスト(WACC)で割り引いて現在価値に換算して企業価値を計算 |

売却希望価格はどうやって決める?

次の①~③の情報などを考慮して、売却希望価格を検討していきます。

① 複数の評価手法による算定結果

② 同業界での現在の需給バランス(買い手市場か、売り手市場か)

③ 売り手が必要な「手取金額」から逆算した金額

ここでは、会社売却・M&Aの実務でよく使われる評価手法を3つご紹介します。

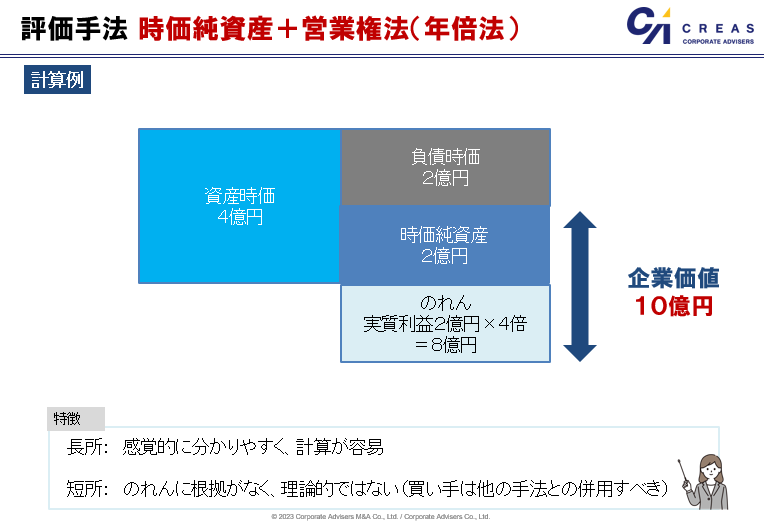

時価純資産+営業権法(年倍法)

時価純資産+営業権法(年倍法)は、コストアプローチと呼ばれる、純資産をベースに計算する方法です。

経営者のための事業承継マニュアル(中小企業庁)によると、中小企業のM&Aでは、時価純資産にのれん代(年間利益の数年分)を足し合わせた金額を売却価格の相場として考えることが一般的です。なお、この算出方法は「年倍法(年買法)」と呼ばれており、会社の売却価格相場を簡易的に求める際にも役立ちます。足し合わせるのれん代は、2〜5年分とすることが一般的です。

◆売却価格の相場 = 時価純資産 + 実質利益 × 2〜5年分

たとえば時価純資産が2億円、各年の実質利益が2億円円の会社について、4年分の実質利益をのれん代とした場合の売却価格相場は以下のとおり算出できます。

◆売却価格の相場 = 2億円+ 2億円 × 4倍 = 10億円

中小企業の会社売却・M&Aでは、分かりやすく簡便という理由から、特に売り手の価値算定においてこの手法が良く使われます。一方、理論的にはサポートされにくく、特に会計監査を受けている買い手企業については、他の手法と併用すべきです。

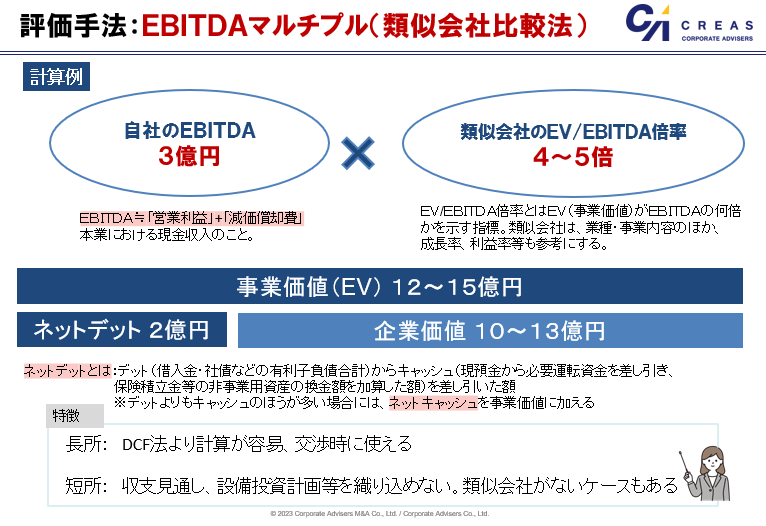

EIBTDAマルチプル

EBITDAマルチプルは、マーケットアプローチと呼ばれる、類似会社の市場価格や指標を参考に計算する方法です。

「EBITDA」とは、「税引前利益」に「借入金の支払利息」、「減価償却費」を加えて計算します。

本業における「現金収入」のことで、簡便的に計算する場合には、「営業利益」に「減価償却費」を加算します。中小企業の場合、役員報酬額や事業と関連しない経費の調整額を加算することもあります。

EBITDAを用いることで評価対象の企業と類似する会社やその取引事例を比較し、相対的に複数の企業の収益力を参考に評価することができます。

「マルチプル」というのは、企業を評価する倍率のことを表しており、特定の指標と企業価値との関係性により評価する方法をマルチプル法と呼んでいます。EBITDAマルチプルでは、事業価値(EV)をEBITDAで割ったものEV/EBITDA倍率と呼ばれる指標を使用します。

EBITDAマルチプルの具体的な計算方法としては、対象会社の「予想EBITDA」に類似会社のEV/EBITDA倍率の平均値として算出した「市場倍率」をかけて事業価値(EV)を算出し、「非事業用資産(余剰資産)」を足し、借入金やリース債務などの「有利子負債」を差し引いて株主価値を算出します。

なお、「非流動性ディスカウント」とは、非上場会社の株式が上場会社の株式に比べて流動性が低く、非上場会社の株式を換金しようとするときには追加的なコストがかかるために、上場会社の株式に比べて低く評価されることをいいます。

算定された株主価値から20%~30%程度をディスカウントすることがあります。

しかし、最近の大手監査法人系のFAS会社などでは、過半数を取得すればいつでも売却できるため、非流動性ディスカウントを考慮しない実務が浸透しているようです。

日本の中堅・中小企業におけるM&AのEV/EBITDA倍率は業種・地域・規模・成長性等より変わりますが、2~10倍の範囲が適正値といわれています。

EBITDAマルチプルは類似する上場企業を基準として、客観的に企業分析ができ、DCF法に比べて計算が簡単で、簡便的に評価できるのもメリットです。

一方、デメリットは、設備投資計画が織り込めないことと、会社によって細かい事情が異なり、EBITDAマルチプルだけでは正しく評価できない場合があることです。

また、業界や規模によっては、最適な類似会社がないケースもあります。

▼以下の記事では、EBITDAについて解説しています。

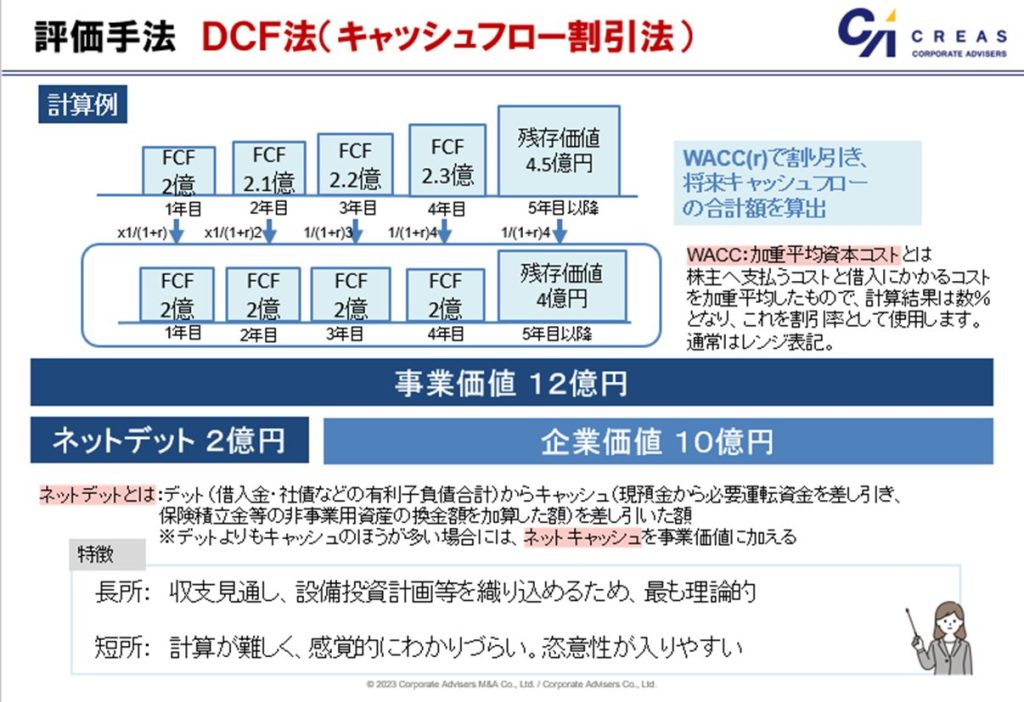

DCF法(キャッシュフロー割引法)

DCF(ディスカウントキャッシュフロー)法は、インカムアプロ―チと呼ばれる利益やキャッシュフローから計算する方法です。

対象会社が生み出す将来のキャッシュフローを、適切な割引率(WACCと呼ばれる数%~十数%)で現在価値に還元して、「事業価値(EV)」を算定し、これに必要水準を上回る現預金や事業目的以外の有価証券などの「非事業用資産(いわゆる余剰資産)」を加算して「企業価値」を算出後、借入金やリース債務などの「有利子負債」を控除することで「株主価値」を計算する方法です。

DCF法は、対象会社を継続企業として捉える評価方法であり、将来の収支見通しや設備投資計画等を織り込めるため、会社売却・M&Aの価値評価において最も論理的な手法と言われています。

その反面、割引率やキャッシュフロー等の前提条件の設定の仕方によっては評価が大きく変動するというデメリットがあります。また、他の手法と比べて、計算の難易度が高い、というデメリットもあります。

企業価値・株主価値の評価方法

会社や事業の価値評価は、「バリュエーション」と呼ばれます。バリュエーションの方法は、「インカムアプローチ」、「コストアプローチ」、「マーケットアプローチ」の3種類に大別され、それぞれの特徴やメリット・デメリットは以下のとおりとなります。

| インカムアプローチ | コストアプローチ | マーケットアプローチ | |

| 特徴 | 将来の収益性を基準とする | 過去の蓄積である貸借対照表の純資産を基準とする | 市場取引の視点である過去のM&A事例や類似業種などを基準とする |

| 代表的な手法 | ○DCF法 | ○時価純資産法 | ○類似会社比較法(マルチプル法) |

| メリット | ○将来的な収益性を反映できる ○各社の固有の性質を反映できる | ○客観性の高い評価を行える ○評価を比較的容易に行える | ○客観性の高い評価を行える ○市場の状況を反映できる |

| デメリット | ○主観や恣意によって評価が影響される | ○将来的な収益性を反映できない ○市場の取引状況を反映できない | ○短期的な市場の変動に左右される ○各社の固有の性質を反映しにくい |

上記3種類の評価方法を把握し、自社や買い手企業、市場の状況などを踏まえた上で使い分けます。一般的には、複数の手法を併用し、より実態にあった評価を行います。

規模や成長フェーズによる評価方法の使い分け

中堅企業・大企業の場合

中堅企業・大企業の会社売却・M&Aにおいては、将来キャッシュフローから計算する「DCF法」を主とし、類似会社から計算する「EBITDAマルチプル法」を参考にします。

中小企業の場合

中小企業の会社売却・M&Aにおいては、規模や情報の精度の観点から、「DCF法」のような緻密な手法は使わずに、類似会社から計算する「EBITDAマルチプル法」や「時価純資産+営業権法」を使って簡便的に計算します。

ベンチャー企業の場合

ベンチャー企業の会社売却・M&Aにおいては、大きく成長する計画が作成されている場合が多いため、それを加味した計算が必要になります。

そのため、未上場の中堅企業と同様に、将来キャッシュフローから計算する「DCF法」や類似会社から計算する「EBITDAマルチプル」を主な手法とし、計画通りには成長しない場合の「マイナスの評価」も十分に織り込みます。

もう少し説明を加えると、ベンチャー企業では、現状では「製品化できたが、ほとんど販売できておらず、黒字化が見えていない」あるいは、さらに手前の「良い事業アイデアはあるが、プロダクト開発中」といった事業フェーズにあって、急激な売り上げの拡大や、黒字化達成、IPO可能な利益の計上までを見据えたアグレッシブな事業計画を作成していることが多いです。

そのため、DCF法で使用するWACCと呼ばれる数%~十数%のものではなく、20~50%などの投資家の期待利回りを割引率として使用し、「株主がエグジットする際のキャッシュフロー」を現在価値に割引いて計算する「ベンチャーキャピタル法」と呼ばれる手法を使用することもあります。

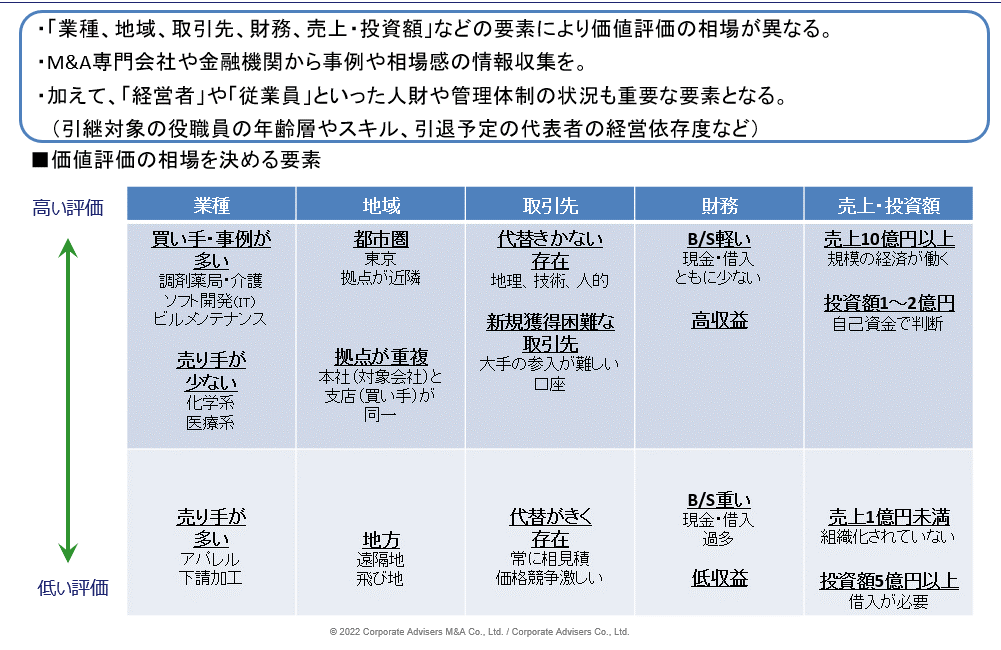

高く売れる会社の特徴・相場を決める要素とは?

高く売れるかどうかは「業種」や「事業内容」で決まる、と思われる方もいるかもしれません。

しかし、相場を決める要素はそれだけではありません。その要素としては、「業種」のほか、「地域」、「取引先」、「財務」、「売上規模・投資額」などが挙げられます。さらに、「経営者」や「従業員」といった会社の人財も重要な要素となります。

以下では、要素を具体的にみていきます。

高く売れる業種

買い手や事例が多い業種(例えば、調剤薬局、介護、ソフトウェア開発、ビルメンテナンスなど)や売り手が少ない業種(化学系や医療系)は評価されやすい傾向にあります。

逆に、売り手が多い業種(例えば、アパレルや下請加工など)は高く評価されにくい傾向にあります。

高く評価されるエリア

都市圏に拠点があったり、売り手と買い手の拠点が近隣や重複していたりする場合などには高く評価されやすい傾向にあります。

一方、地方で遠隔地や飛び地の場合には、管理上の問題が出てくるため、高く評価されにくい傾向にあります。

取引先に対する評価

地理的、技術的、人的に代替がきかない存在の場合や、大手が入りづらい、新規獲得が困難な取引口座などを持つ場合には、高く評価される傾向にあります。

逆に、代替がきく存在であると、常に相見積で価格競争に合い、厳しい状況にあるため、評価されにくくなります。

財務・業績・投資額

現金・借入がともに少なく、高収益だと高く売れる傾向にあり、現金・借入が過多で低収益ですと、評価されにくくなります。

業種にもよりますが、売上10億円以上などであれば規模の経済が働き、評価されやすくなりますし、投資額1~2億程度ですと買手が借入をせずに自己資金で判断できるケースが多いため、評価されやすくなります。

逆に、売上1億円未満ですと組織化されていないことが多く、売上も属人的になっていることが多いため評価されにくいです。また、投資額5億円以上の場合には、投資判断が入ることになります。

人材(経営者・従業員)に対する評価

経営理念、経営方針、社風、技術力やノウハウなども評価を決める要素になります。特に、経営者や一部の従業員に経営ノウハウや技術が依存している会社の場合、M&A後、そのノウハウなどが引き継がれず、業績維持が難しいという判断をされる可能性があります。また、買い手によるデューデリジェンス(買収前の調査)の結果、管理体制が悪く組織運営ができていない、という結果になると、PMI(M&A後の統合作業)に労力がかかる、ということになり、価格にも影響を与えます。

そのため、会社売却の事前準備として、M&Aリスクを低減し、企業価値を高めるために、売り手による事前調査「プレデューデリジェンス(プレDD)」を実施することもおすすめしています。

会社を相場よりも高く売るため交渉術

買い手企業との交渉次第では、相場よりも高い価格で会社を売ることが可能です。この項では、相場より高く会社を売る可能性を高める交渉術を5つ紹介します。

業績や市場が成長しているタイミングで売る

買い手企業は、売り手企業の現時点における業績だけでなく、ビジネスの将来性も考慮した上で最終的な買収金額を決定します。したがって、業績や市場が成長しているタイミングであれば、買い手企業から将来性や収益力を高く評価され、高値で会社を売れる可能性が高まります。

強みと経営課題(弱み)を整理し、シナジー効果を買い手にアピールする

売り手企業が有するノウハウや特許等の経営資源も買い手企業が重視する要素の1つです。買い手企業から需要がある経営資源を持っている売り手企業であれば、そうでない企業と比べて高く評価される可能性が高まります。

したがって、会社を高い金額で売りたいならば、買い手企業からの需要がある経営資源(強み)の確保や強化に努めることが効果的です。

また、経営課題(弱み)についても課題解決できる相手先であれば、M&A後、売上増加、コスト削減が可能となります。つまり、シナジー効果が見込めます。そのため、希望価格が相場よりも多少高くても 検討してもらえる可能性があるのです。よって、経営課題も候補先選定のヒントや、候補先へのアピールポイントになるのです。

ただし、持っている強みや経営課題を買い手が把握しなければ、会社の価値を高く評価してもらえない点には注意が必要です。客観的なデータや他社との比較結果などを用いて、自社が有している強みや経営課題を買い手にしっかりと説明していくことが重要です。

複数の買い手企業と交渉する

まったく同じ売り手企業でも、評価する買い手企業が異なれば、企業価値の評価結果は異なることが大半です。優れた金型加工技術を有するメーカーを例とした場合、その技術を自社に取り込みたい企業であれば高く評価する一方で、特にその技術を欲していない企業は低めに評価する可能性が高いです。

そのため、複数の買い手企業と交渉し、自社の経営資源を高く評価してくれる相手に会社を売ることが重要です。また、複数の買い手企業間でオークションのように競争を促すことで、高い価格で売却できる可能性もあります。

マイナスとなる要素を可能な限り減らす

簿外債務などのマイナス要素を抱えている売り手企業の場合、デューデリジェンスによって発覚することで、買収金額を減額されるおそれがあります。したがって、できる限り高い価格で会社を売りたい場合は、マイナスの要因を可能な限り減らしておくことが効果的です。

具体的なマイナスの要素としては、下記が挙げられます。

| ○不要な資産・事業 ○簿外債務・偶発債務 ○株主の分散 ○現経営者への依存度の高さ |

こうしたマイナス要素を減らすには、在庫処分や法的手続き、人材育成などの対策が必要となり、短期間では行えないことが一般的です。したがって、早い時期から対策に取り組むことが大切です。

M&Aの専門家によるサポートを活用する

会社を高く売るためには、自社の経営資源を高く評価してくれる買い手企業を見つけることや、強みを的確に企業価値に反映することが重要です。ただし、買い手探しや企業価値評価には、幅広いネットワークや会計等の専門知識が必要です。

したがって、会社を高い価格で売りたい場合は、M&Aの専門家によるサポートを活用することが効果的です。M&Aの専門家に買い手探しや企業価値評価を支援してもらうことで、高い価格で会社売却できる可能性が高まると考えられます。

また、書類作成などの手続きもサポートまたは代行してもらえるため、会社売却の手続きが忙しいことが原因で本業に支障をきたす事態を回避しやすくなります。

企業価値を高めるための事前準備とは

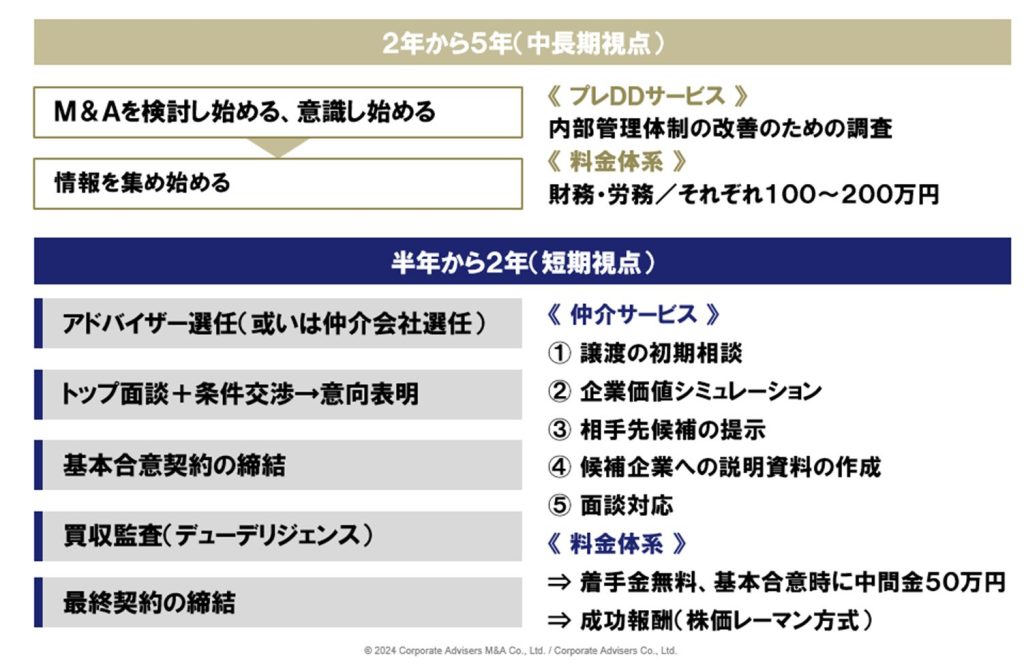

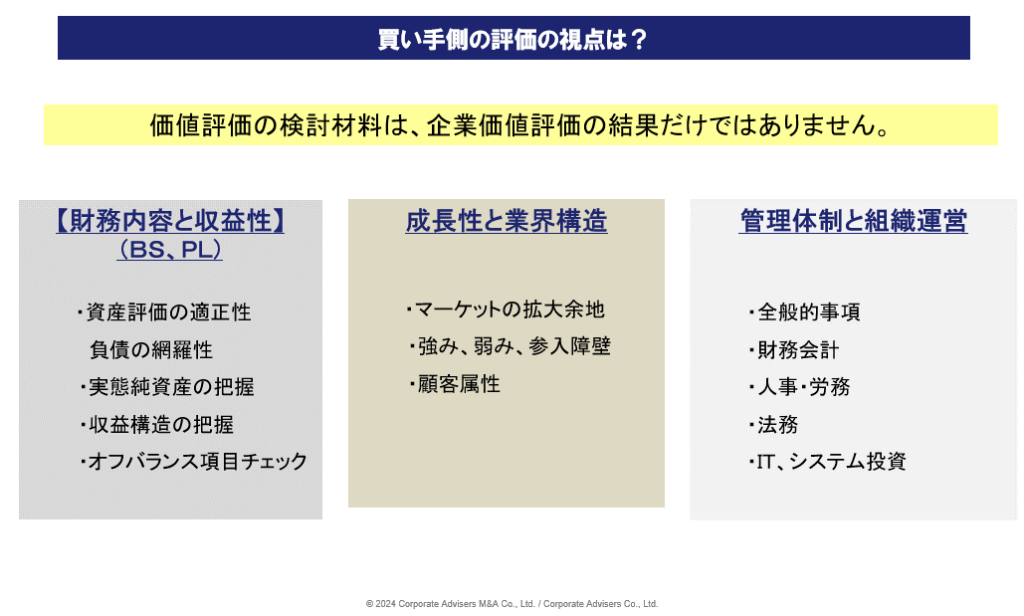

価値を上げるための事前準備は、2~5年程度の中期視点の話です。一方、アドバイザーの選任、相手先探しや条件交渉などは、半年~2年程度の短期視点の話です。2年~5年かけて価値を上げるためのポイントとして、まず財務内容と収益性、成長性と業界構造を確認します。

プレデューデリジェンス(セラーズDD)とは

プレデューデリジェンス(セラーズDD)では、買い手側が評価する次の3つの視点から、「M&Aリスク低減」と「企業価値の向上」のために有益な情報を調査し、改善事項とともに報告します。

- 【1】財務内容と収益性(BS、PL)

- 【2】成長性と業界構造、

- 【3】管理体制と組織運営

プレDDの一般的な調査項目は、対象の状況や調査目的によっても変わりますが次の通りです。

| 【1】財務内容と収益性(BS、PL) |

| ・資産評価の適正性、負債の網羅性 ・実態純資産の把握 ・収益構造の把握 ・オフバランス項目チェック |

| 【2】成長性と業界構造 |

| ・マーケットの拡大余地 ・強み、弱み、参入障壁 ・顧客属性 |

| 【3】管理体制や組織運営 |

| ・全般的事項 組織図、決裁権限、会議体の区分、各部門の方針と伝達の状況、各種規程の存在と運用、BCP ・財務会計 内部統制や会計方針の適切性、予算制度と事業計画の有無と実効性、阻害要因、 月次決算のタイムリーさ、内部監査の実施状況、税務調査の実績 ・人事・労務 人事労務に関する各種規程の存在の網羅性と運用のサンプルチェック、 研修制度の有無、人事評価制度の有効性 ・法務 未解決訴訟の有無、株主・株式の状況 ・IT IT投資の実績と計画 |

| 【4】株価算定 |

| ・時価純資産法、EBITDAマルチプル等による株価算定 |

今すぐに会社売却をしたい、という場合には、「M&Aの相場」と「自社の価値」の把握ができる「企業価値シミュレーション(無料)」をご活用下さい。

まとめ

本記事では、会社を10億円規模で売却するために経営者が知っておきたい10億円超での会社売却事例や、会社売却価格の決め方、高く売却するための事前準備の方法などを解説しました。会社売却の事前準備として、M&Aリスクを低減し、企業価値を高めるプレデューデリジェンス(セラーズDD)について紹介しました。M&A実施までに数年程度の時間的余裕がある場合には、プレデューデリジェンス(セラーズDD)の実施をお勧めします。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社コーポレート・アドバイザーズ・アカウンティング

株式会社コーポレート・アドバイザーズM&A

株式会社えびすサポート

株式会社結い財産サポート

日本クレアス行政書士法人

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

417名(グループ全体 / 2023年10月現在)

税理士(試験合格者含む)56名

公認会計士(試験合格者含む)15名

特定社会保険労務士2名

社会保険労務士(試験合格者含む)12名

弁護士 2名

相続診断士41名

中小企業診断士1名

行政書士4名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件