| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) M&A仲介・アドバイザリー業務支援経験12年超・主担当として50件以上の支援実績あり |

M&A仲介・アドバイザリーとの専任契約を解除することを検討している経営者の皆様向けに、専任契約の解除方法とその際の留意点についてわかりやすく解説します。M&Aプロセスは複雑であり、適切な手続きを踏むことが成功の鍵です。本記事を通じて、契約解除のプロセスを理解し、経営者が自信を持って次のステップに進めるようにサポートします。また、M&A仲介契約において中小企業庁が推奨しているM&Aセカンドオピニオンサービス(無料)の活用方法・事例についても紹介致します。

>>M&Aのセカンドオピニオンサービス(初回無料)を利用する

M&A仲介・アドバイザリー会社との専任契約は解除できるのか?

M&A仲介・アドバイザリー会社との専任契約とは?

M&A仲介・アドバイザリーとの専任契約とは、特定の仲介会社にM&A業務を一任する契約のことです。この契約により、仲介会社は全力で売却活動や買収先の探索を行いますが、経営者は他の仲介会社を利用できません。専任契約は集中的なサポートを受けられる反面、柔軟性が制限されるというデメリットも存在します。

専任契約を結ぶことのメリットには、仲介会社の専門知識をフルに活用できる点や、売却活動がスムーズに進行する点が挙げられます。一方、デメリットとしては、契約期間中は他の仲介会社と契約できないため、選択肢が限られることがあります。また、契約解除が難しい場合があり、解除手続きには注意が必要です。

専任契約を解除したい主な理由

解除の主な理由としては、仲介会社のパフォーマンスへの不満、条件の変更、経営戦略の変更などが挙げられます。

契約書に記載された解除条件や通知期間の確認が重要です。多くの場合、一定の通知期間や特定の条件が満たされた場合にのみ解除が可能となっています。契約書を詳細に確認し、法的助言を求めることが推奨されます。

専任契約解除の手続きの進め方

専任契約解除の手続きは、以下のステップで進めます。

| 1. 仲介会社との業務委託契約書を精読する。 2. M&Aセカンドオピニオン(M&A仲介会社、弁護士等)の専門家に相談する。 3. 正式な通知書を作成し、仲介会社に解除・解約の通知をする。 4. 双方の合意に基づく手続きを進める。 |

専任契約解除における留意点

テール条項の存在

契約解除後でも、M&A仲介・アドバイザリー会社が提案済みの先に対して契約が成立した場合、報酬が発生する「テール条項」の存在に注意が必要です。テール条項とは、契約解除後一定期間内に仲介会社が紹介した相手と取引が成立した場合に、仲介会社に成功報酬を支払う義務が生じる条項です。このため、契約解除の際にはテール条項の内容確認が不可欠です。

契約違反のリスク

不適切な解除による違約金や訴訟リスクについて確認します。契約違反が発生すると、経済的な損失や法的トラブルが生じる可能性があるため、慎重に対応することが求められます。

信頼関係の維持

解除後もビジネス関係を保つためのコミュニケーションの重要性を強調します。適切な対応を行うことで、解除後も相手方との良好な関係を維持することが可能です。

M&Aセカンドオピニオンとは

M&Aのセカンドオピニオンとは、M&Aの契約当事者(売り手・買い手)がM&Aを検討する中で生じる不安点や懸念事項、手続きや契約プロセスの適正性等について、現在契約中のM&A専門機関以外のM&Aアドバイザーの助言を受けることです。

M&Aセカンドオピニオンの相談事例

相談内容の例としては以下のようなものが挙げられます。

| Q.現在契約中のM&A仲介会社との契約内容が妥当なものなのか? Q.M&A仲介会社や交渉相手が算出した評価額が相場に合っているのか知りたい Q.M&Aアドバイザーの進め方に疑問を感じる Q.いまだに良い相手が見つかっていない・・・ Q.自身の気が変わり交渉を中断したいが、止めると言い出せない・・・ |

このようにセカンドオピニオンの活用例は様々ですが、疑問を持った状態で無理に突き進むと必ず後悔します。特に、これまで大切に築き上げてきた事業や会社を売却するオーナー様については、後悔しないためにも、迷いが生じたときは客観的な意見を聞いて、一旦立ち止まることも重要です。

セカンドオピニオンはM&A専門機関との契約違反(守秘義務違反)にならないのか?

特に昨今増加傾向にある中小企業のM&Aにおいては、中小企業にとってM&Aは初めてのケースが多く、M&Aに精通したM&A専門機関や買い手との情報格差(情報不足)が問題点として挙げられます。

そのため、十分な知識がなく、M&Aに精通したM&A専門機関や買い手の言われるがままに条件交渉や手続きを進めてしまい、結果として中小企業である売り手にとって悔いの残るものになってしまうこともあります。

中小企業庁は中小M&Aにおいてセカンドオピニオンを推奨

前述のような背景もあり、中小企業庁が2020年3月に発表した「中小M&Aガイドライン -第三者への円滑な事業引継ぎに向けて-」において、中小企業庁は仲介・FA契約及び業務内容に関するセカンドオピニオンを推奨しています。

また、依頼者が他の支援機関の意見を求めたい部分を仲介者・FAに対して明確にした上、これを妨げるべき合理的な理由がない場合には、依頼者に対し、他の支援機関に対してセカンド・オピニオンを求めることを許容することを求めています。

ただし、相手方当事者に関する情報の開示を禁止したり、相談先を法令上又は契約上の秘密保持義務がある者や事業承継・引継ぎ支援センター等の公的機関に限定したりする等、情報管理に配慮することを求めています。

参考資料:中小企業庁「中小M&Aガイドライン」

>>M&Aのセカンドオピニオンサービス(初回無料)を利用する

M&Aセカンドオピニオンの相談先

M&Aセカンドオピニオンの相談先としては、全国にある事業承継引継ぎセンターなどの公的機関のほか、M&A仲介会社やFA(ファイナンシャルアドバイザリー)会社が挙げられます。

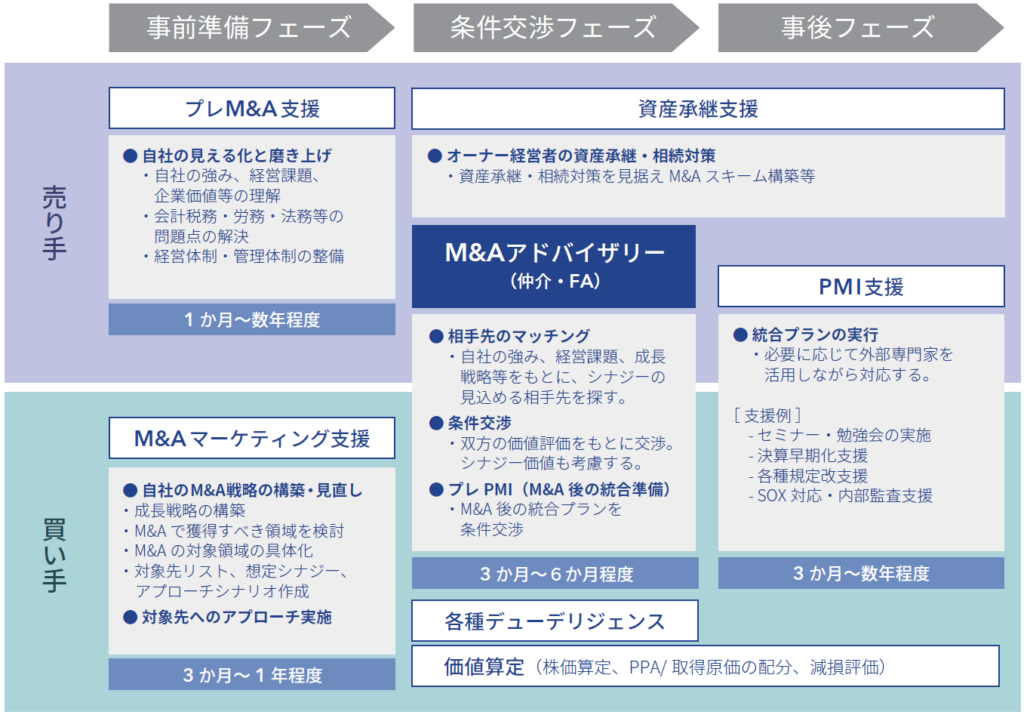

日本クレアス税理士法人|コーポレート・アドバイザーズグループでは20年で2000件以上のM&A支援実績があり、M&A・事業承継の事前準備から交渉・契約手続きのサポート、実施後のアフターフォローまで、ワンストップで対応して参りました。

M&A支援サービスの流れ・ラインナップ

M&Aの仲介業者としてもFA(ファイナンシャルアドバイザリー)としても、どちらの立場においての知見をも持ち合わせていますので、初めてM&Aに取り組む中小企業の売主様・買主様が安心して進められるように、M&Aセカンドオピニオンサービスをご用意しています。

M&Aセカンドオピニオンサービスの流れ

M&Aセカンドオピニオンサービスの主な流れとしては以下の通りとなります。

- ①M&A検討状況・契約交渉状況の概要をヒアリング

- ②関連資料等(決算書や契約書等)の確認

- ③業界・他社事例等の調査

- ④調査結果の分析・検証

- ⑤報告書の作成

M&Aセカンドオピニオンサービスの報酬

初回相談は無料です。ご希望に応じて、オンライン(zoom会議等)または弊社グループの全国事業所会議室(東京・千葉・群馬・富山・大阪・宮崎)にてご面談を調整致します。まずはお気軽にご相談下さい。

初回面談後、相談内容・スケジュール・ご予算に応じてお見積を作成させて頂きます。

M&A成功事例インタビュー

M&A成功事例として、M&A・事業承継の体験談インタビューをご紹介いたします。コーポレート・アドバイザーズM&Aを介してM&Aを実行された元オーナー経営者様に、M&A検討の経緯、M&Aを決断した理由、これからM&Aを検討されるオーナー経営者様へのメッセージ等をお聞きしました。

M&Aについてのよくある質問

M&Aの価格の決め方は?

M&Aの価格は、売り手と買い手で条件交渉し、合意した金額となります。

そのため、財務や業績の状況のほか、M&A市場における需要と供給の状況も価格に影響を与えます。

条件交渉の準備としては、まずは一般的な価値評価手法で根拠を整えていくことになります。

M&Aにおける企業価値評価でよく使われる手法は以下の3つです。次の①~③の算出結果などを考慮して、売り手・買い手双方は、交渉のベースとなる価格を検討していきます。

| 評価手法 | 企業価値評価額の算出方法 |

| ①時価純資産 +営業権法 簡易な計算 | 会社の資産価値を時価評価して、そこから引当金不足などを修正した負債を差し引いた時価純資産額に営業権(=のれん)を加えて計算 |

| ②EBITDAマルチプル 交渉に使える | 売り手の会社や事業と類似する上場企業(事業や成長率)の評価(株価)を使用して評価額を計算 |

| ③DCF法 緻密な計算 | 会社が将来生み出す価値をフリーキャッシュフローで推計し、資本コスト(WACC)で割り引いて現在価値に換算して企業価値を計算 |

規模や成長フェーズごとの評価方法の使い分け

〇中堅企業・大企業の場合

中堅企業・大企業の会社売却・M&Aにおいては、将来キャッシュフローから計算する「DCF法」を主とし、類似会社から計算する「EBITDAマルチプル法」を参考に計算します。

〇中小企業の場合

中小企業の会社売却・M&Aにおいては、規模や情報の精度の観点から、「DCF法」のような緻密な手法は使わずに、類似会社から計算する「EBITDAマルチプル法」や「時価純資産+営業権法」を使って簡便的に計算します。

〇ベンチャー企業の場合

ベンチャー企業の会社売却・M&Aにおいては、大きく成長する計画が作成されている場合が多いため、それを加味した計算が必要になります。

そのため、未上場の中堅企業と同様に、将来キャッシュフローから計算する「DCF法」や類似会社から計算する「EBITDAマルチプル」を主な手法とし、計画通りには成長しない場合の「マイナスの評価」も十分に織り込みます。

>>M&Aのセカンドオピニオンサービス(初回無料)を利用する

企業価値・株主価値の評価方法

企業価値や株主価値を評価するM&Aのプロセスは「バリュエーション」と呼ばれます。バリュエーションの方法は、「インカムアプローチ」「コストアプローチ」「マーケットアプローチ」の3種類に大別されます。それぞれの特徴やメリット・デメリットは以下のとおりです。

| インカムアプローチ | コストアプローチ | マーケットアプローチ | |

|---|---|---|---|

| 基準 | 将来の収益性 | 過去の蓄積である貸借対照表の純資産 | 類似する上場企業の各指標やM&A取引額など(市場取引) |

| 主な手法 | ○DCF法 ○配当還元法 ○残余利益法 | ○時価純資産法 ○簿価純資産法 | ○類似会社比較法 (マルチプル法) ○類似取引比較法 ○市場株価法 |

| メリット | ○将来の収益性を反映できる ○各社固有の性質を反映できる | ○客観性の高い評価ができる ○計算が比較的容易 | ○客観性の高い評価を行える ○市場の状況を反映できる |

| デメリット | ○主観や恣意によって評価が影響される | ○将来の収益性を反映できない ○市場の取引状況を反映できない | ○短期的な市場の変動に左右される ○各社固有の性質を反映しにくい |

上記3種類の評価方法を把握し、自社や買い手、市場の状況などを踏まえた上で使い分けることが重要となります。また、複数の手法を併用し、より合理性のある評価を行うのも効果的です。

関連記事:M&Aと価格|企業価値算定手法・相場・条件交渉術を解説

M&Aで人気の業種は?

全ての業種がM&Aの対象になりますが、業種や事業エリアによって、買い手のつきやすさは異なります。特に「人材不足が顕著な業界」「業界再編が進んでいる業界」「規制等により参入障壁が高い業界」は、買いニーズが多い傾向にあります。

以下の業種は買いニーズが多い(人気が高い)状況です。

① 介護事業(介護施設運営・デイサービス・訪問介護・訪問看護)

介護事業においては、全領域において買いニーズが多い業種です。買い手としては、以下のようなメリット(買収目的)があります。

■既存のサービス利用者や職員、ノウハウを引き継げる

近年は市場のさらなる拡大を期待して介護業界に新規参入したり、既存の介護事業を一層強化したりする事業者が増えています。

そのような事業者にとっては、売り手の持つ介護サービス利用者や職員、サービスのノウハウをそのまま引き継ぐことができれば、早期に収益基盤化することができます。

■赤字事業を安価で引き継ぎ、経営改善していく

前述のとおり、厚生労働省の「令和2年度介護事業経営実態調査結果」によると、訪問介護、通所介護、特定施設入居者生活介護における3~4割の施設で、収支差がマイナスとなっています。

赤字事業を安価で引き継ぎ、経営改善することで、初期投資を抑えて、急速に事業拡大をしている事業者もみられます。

関連記事:介護事業所の売却メリット・手続き・価格相場・M&A事例52選

② IT・ソフトウェア開発

全ての業種において、IT化やDXが求められており、同業種のみならず、異業種の買い手におけるニーズの高い業界です。主な買い手のメリット(買収目的)としては以下のようなものが挙げられます。

■技術者や取引先の獲得による事業規模拡大

IT・ソフトウェア開発においては、慢性的な人材不足です。M&Aによって同業他社を買収できれば、技術者の大量増員が実現します。

さらに、大手・中堅企業にとって、自社と重複しない領域の安定的な取引基盤を有する中小のIT・ソフト開発の会社をグループに取り込むことで、取引先の獲得というメリットもあります。

■システム開発の内製化や新規事業への参入

これまでシステム開発の大半を外注先に頼ってきた会社は非常に多いですが、昨今のIT化・DXニーズにより、内製化やIT・ソフトウェアに関連した新規サービス開発をしたいというニーズが増えています。

その実現のため、自社で技術者を採用するよりも、M&AによってIT・ソフトウェア開発会社を買収することで、採用や育成にかかる時間を短縮できたり、IT・ソフトウェア開発のビジネスのノウハウの獲得できるなどのメリットがあります。

関連記事:システム開発の会社売却事例43選と高く売却する交渉術

③ 建設・工事

管工事や電気工事などの建設・工事業もM&Aが盛んな業種の一つです。

■職人(資格者)や取引先の獲得による事業規模拡大

建設業においても、慢性的な人材不足です。M&Aによって同業他社を買収できれば、職人(資格者)の大量増員が実現します。さらに、大手・中堅企業にとって、自社と重複しない領域の安定的な取引基盤を有する中小企業をグループに取り込むことで、取引先の獲得というメリットもあります。

■周辺分野への参入

周辺分野への参入とは、例えば、建築工事の会社が、電気工事や空調工事の会社を買収するといったケースです。

関連記事:空調工事会社・衛生設備工事会社の売却事例10選と業界動向

④ 小売業(調剤薬局、スーパー)

小売業は以前からM&Aが活発な業界です。大手企業同士のみならず、大手企業が中小企業のM&Aを行うケースも増えてきています。

同業種を買収した場合は、短期間に店舗数を増やすことが可能になります。

また、優秀な人材が確保できれば採用や人材育成にかかる時間とコストを節約することもできます。

関連記事:調剤薬局売却の価格相場・交渉術・手続き・最新M&A事例

⑤ 特殊な技術を持つメーカー

中小企業には、特殊な技術を持つメーカーやある領域の技術者が集まっている会社も多く見られます。そういった会社については、たとえ規模が数名であっても、上場企業等の大企業からオファーが入るケースもあります。

M&Aを検討している場合は、自社の業界の状況やM&Aの動向などを見ながら、タイミングよく話を進めることが必要です。M&Aを検討する場合は自社の業界における実績の多いM&A仲介会社やアドバイザーを探し、相談してみることをおすすめします。

会社を譲渡した後、経営者・従業員・会社はどうなる?

経営者は継続か引退

中小企業では後継者がいない場合、会社を存続するためにM&Aを選択するケースが多いです。そのため、会社売却と同時に引退を選択する経営者も多いのが実情です。

しかし、会社売却と経営者の引退は必ずしもイコールでなくてもよいのです。中小企業では、経営者が株主も兼ねていることがほとんどですが、大企業では、株主と経営者は別(所有と経営の分離)が通常です。株式を売却し株主でなくなっても、経営者の地位は、役員交代の登記をするまでは継続します。

会社・組織の状況によっては、長い引継ぎ期間を設けた方がスムーズにM&Aが完了する場合もあります。その場合には、買収側の企業と話し合ったうえで、一定期間は経営者が役員として残るケースも多々あります。

従業員は継続雇用が主流

従業員の雇用契約は、経営者個人と社員が結ぶものではなく、会社が社員と結ぶものです。そのため、株式譲渡により、会社がそのまま存続する以上、雇用契約は自然と継続することになります。

一方、事業譲渡の手法では、雇用契約は継続しないため、買い手と新たに雇用契約を巻き直す必要があります。 なお、株式譲渡であっても、従業員によっては、自分の年齢や働き方などを検討し、会社売却を機に退職を希望する人も見受けられます。その場合には、従業員の権利として退職することも可能です。

>>M&Aのセカンドオピニオンサービス(初回無料)を利用する

会社はそのまま存続

株式譲渡では、株主が、買収側の企業に株主を売却し、対価である金銭を受け取ることで、会社売却は成立します。会社そのものは会社売却後も存続することになります。資産や負債、商品・サービス、顧客と結んだ契約、社名、知的財産権などの見えない資産はそのまま引き継がれます。

株主が経営者以外にも複数人いて株式が分散している場合、株式譲渡を実施する前に買取りを行い、集約しておくと手続きがスムーズに進みます。 株式譲渡を実行するには、最低でも2/3以上の株式を集約し、支配権を買い手へ移せるようにしておきます。

M&Aにはどれぐらいの期間が必要?

会社売却にかかる期間は3か月~1年が目安になります。ただし、会社の業種・業態、規模、希望条件、地域性などによっては、相手先の選定に時間を要するケースもあるため、あくまでも一般論としてお考え下さい。

会社の存続に加え、企業理念や経営方針も引き継いでほしいというご希望がある場合は、ふさわしい相手を選定し、両社話し合いの上、経営理念を確認してすり合わせるなど、段階を追って詰めていくことが増えるため、より時間がかかってしまうケースが多いでしょう。

またM&Aの成功には「実施タイミング」も重要な要素です。タイミングを逃さないためにも、時間的余裕をもって準備を進めることが肝要になります。

M&Aを進める際に必要な書類は?

M&Aを進めるにあたっては、さまざまな資料が必要になります。下表「M&A交渉に必要な主な資料」は、通常のM&A交渉で必要となる資料で、このほか業種や業態に応じて、許認可資料や図面など必要な資料が異なります。

そのため、まずは無料相談などを利用してアドバイザーにご確認頂くことをお勧めします。

| 項目 | 必要書類(例) |

| 会社 | ○商業登記簿謄本(履歴事項全部証明書) ○定款 ○株主名簿 ○定時株主総会議事録(直近3年分) |

| 組織・人事労務 | ○組織体制図 ○役職員名簿(役職・業務内容・年齢・社歴・保有資格など) ○就業規則・各種規定 ○雇用契約書サンプル ○賃金台帳(直近3年分) |

| 財務会計 | ○過去3期分の決算書一式(勘定科目明細、申告書別表含む) ○直近月の月次試算表 ○金銭消費貸借契約書、返済予定表 ○リース契約一覧・契約書 ○保険契約一覧・保険証書・直近の解約返戻金が分かる資料 |

| 事業 | ○取引先・商品別売上推移表(過去3期分) ○主要取引先との契約書 ○賃貸借契約書 ○許認可・特許などの証書 |

| 不動産 | ○全部事項証明書(土地・建物) ○固定資産税納税通知書 ○施設写真 ○各種図面 |

| その他 | その他資料 |

赤字や債務超過の企業はM&Aできる?

営業利益や当期純利益がマイナスの企業である場合、会社を売ることができるかどうか気になるかと思います。売却は難しいというイメージを持たれる傾向があるものの、売却できる可能性は十分にあります。

具体的には、以下の条件に当てはまる赤字の企業は売却できる可能性が高いです。

| ・優秀な人材や優れたノウハウなど、利益を生み出す経営資源を有している ・将来を見据えて事業への投資を行っていることが原因で一時的に赤字となっている ・買い手によるテコ入れやシナジー効果の創出により、業績の改善を期待できる |

また、事業譲渡や会社分割の手法を用いることで、利益が出ている事業や買い手が欲しい事業のみを売却できるため、上記に当てはまらない企業でもM&Aの相手が見つかる可能性はあると言えます。

M&Aの成功に向けて理解を深めるために

M&Aの一層の理解のために、当社の無料相談をご活用ください。

M&Aの実行にはさまざまな手続きやプロセスが存在し、高度な専門性や知識が必要とされます。

コーポレート・アドバイザーズM&Aは、20年間・2000件以上のM&A支援実績のある会計事務所グループ(日本クレアス税理士法人など)のM&A仲介会社です。M&A・事業承継に精通した当社アドバイザーが、初期段階のご相談から誠意をもって対応いたします。

>>M&Aのセカンドオピニオンサービス(初回無料)を利用する

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

株式会社コーポレート・アドバイザーズM&A

株式会社コーポレート・アドバイザーズ・アカウンティング

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社日本クレアスBPOサポート

株式会社日本クレアス財産サポート

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

470名(グループ全体 / 2024年12月現在)

税理士42名、公認会計士16名、特定社会保険労務士2名、社会保険労務士15名、弁護士2名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件