| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) IT・ソフトウエア(Webサービス、システム開発、)、人材サービス(派遣、警備)担当 |

WEBサービスの売却では利益の12〜24ヶ月分が相場ですが、最適な買い手を選ぶなどのコツを押さえると、相場以上の高値で売却できる可能性があります。実務に精通する専門家が、M&Aを成功させるポイントや成功事例を徹底解説します。

>>WEBサービスの売却について、アドバイザーに無料相談する

WEBサービスの売却・M&Aについて

はじめに、WEBサービスの種類や売却・買収の理由を説明します。

WEBサービスの種類

WEBサービスとは、他のウェブサイトにあるソフトウェアシステムを呼び出す仕組みによって提供されるサービスです。[1] 簡単に言うと、WEB上で利用できるサービスの総称となります。

WEBサービスには、主に以下の種類があります。

| 〇ホームページ・情報メディア(ブログ) 〇地図検索などのサービス 〇ゲーム 〇ECサイト 〇動画および画像の投稿サイト 〇広告サービス |

WEBサービスの売却理由

WEBサービスの売却は、主に以下6つの理由で検討・実施されます。

| 1.売上や利益の減少 2.資金不足、資金繰りの悪化 3.従業員の離職 4.モチベーションの低下 5.本業や新規事業への集中 6.個人で制作したWEBサイトの成長加速、閉鎖の代替となる手段 |

WEBサービスの買収理由

一方で買い手側は、以下3つの理由からWEBサービスを買収します。

| 1.WEBサービスの立ち上げ・事業展開にかかる時間の削減 2.WEBサービスを一から作成することによるリスクの軽減 3.既存事業とのシナジー創出(買収したWEBサイトによる自社製品の販売など) |

[1] WEBサービスとは(コトバンク)

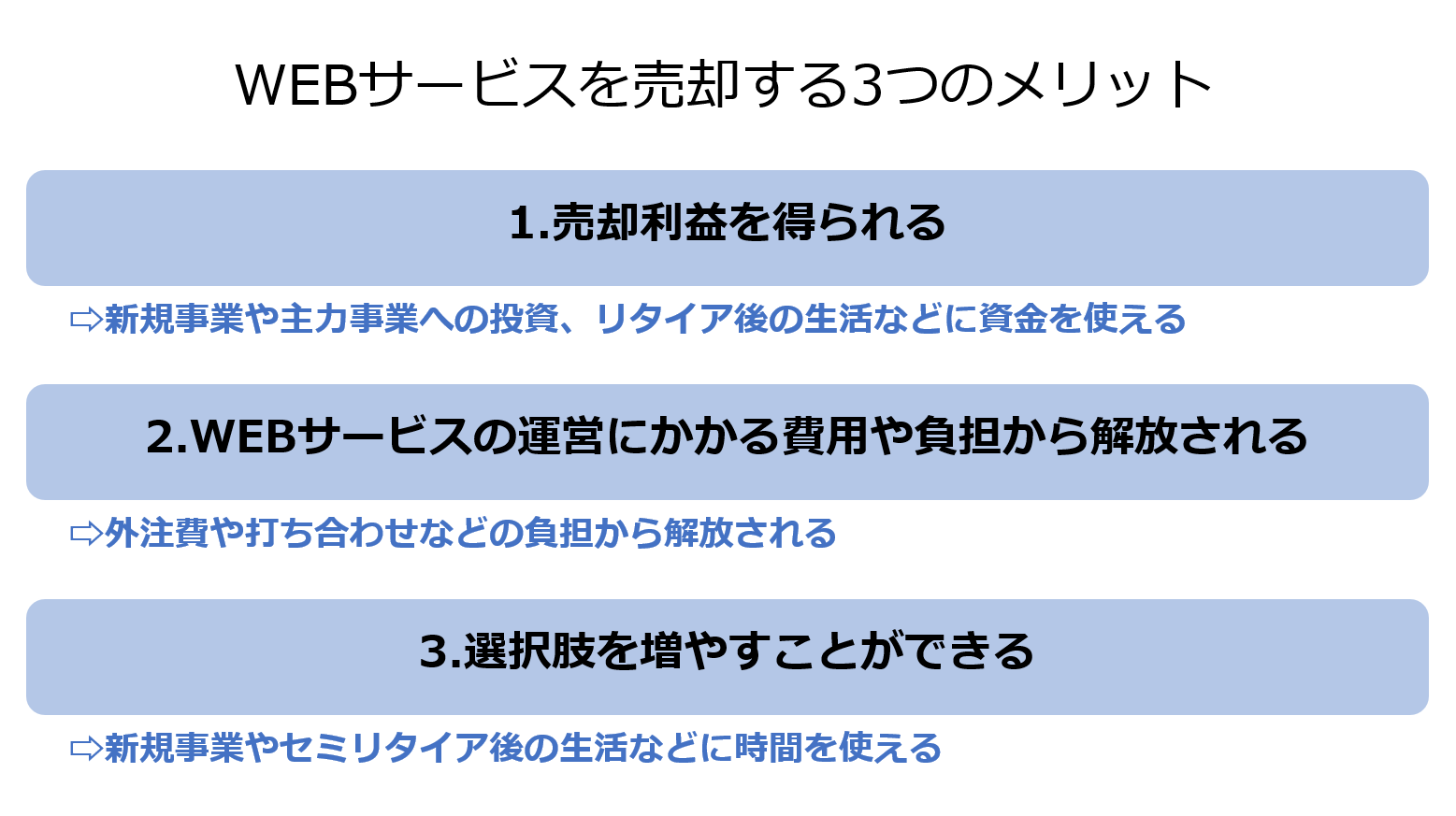

WEBサービスの売却・M&Aをするメリット

WEBサービスの売却・M&Aを行うメリットは以下の3つです。

| 1.売却利益を得られる 2.WEBサービスの運営にかかる費用や負担から解放される 3.選択肢を増やすことができる |

以下では、各メリットをくわしく解説します。

売却利益を得られる

WEBサービスを売却すると、今後数ヶ月〜数年分の利益に相当する現金を一括で受け取ることができます。つまり、短い期間で大きな利益を得られるのです。

短期間でたくさんの現金を得ることで、新規事業や主力事業への投資を加速させることが可能です。また、経営からのリタイア後の生活や借金の返済に充てることも可能です。

加えて、収益性が悪化して安定的に利益を得られなくなる前に、多額の利益を前倒しで受け取れる点も大きなメリットです。特にWEBサービスの場合、検索エンジンのアップデートやトレンドの変化などによって、急激に収益が落ちる可能性もあるため、短期間で利益を得られる点はリスクヘッジになると言えます。

WEBサービスの運営にかかる費用や負担から解放される

WEBサービスの運営を続けるにあたっては、さまざまな費用がかかります。たとえばサービスを拡大するためには、サーバーの増設費やデザイナーやライターへの外注費などの費用が発生します。また、コーディングなどの作業や打ち合わせ、顧客対応などの業務には、費用だけでなく労力もかかります。

特に個人でWEBサービスを運営する場合、大半の業務を1人で行う必要があるため、費用や業務にかかる負担は非常に大きなものとなります。

WEBサービスを売却して事業を手放すことで、こうした費用や負担からは解放されます。そのため、資金繰りで精神的に参ったり、業務による重い負担で体調を崩したりする心配もなくなります。

選択肢を増やすことができる

ここまでお伝えしたとおり、WEBサービスを売却することで、まとまった金額の現金を得られる上に、業務に費やしていた時間に空きができます。そのため、リソース(現金や人的資源など)を以下に充てることが可能となります。

| 〇新規事業の立ち上げ 〇主力事業の強化 〇セミリタイア後の生活 |

つまり、人生における選択肢を増やせるのです。「他のビジネスに注力したい」、「たくさんの現金を確保して悠々自適な生活を送りたい」といったポジティブな理由だけでなく、「WEBサービスの運営に疲れたからとりあえず自由になって今後を考えたい」といった理由でも、WEBサービスの売却は有効な選択肢となります。

▼以下記事では、M&Aの基礎(M&Aの目的・メリット・流れ)と成功のポイントを解説しています。

WEBサービスの売却・M&Aを行う方法と流れ

WEBサービスの売却・M&Aを行う一般的な方法と流れを解説します。

売買サイトを利用する方法が一般的

WEBサービスを売却する方法は、以下3種類に大別されます。

| 1.売買サイト(トランビ、バトンズ、M&Aサクシード、サイトキャッチャーなど)を利用する 2.仲介会社(コーポレート・アドバイザーズなど)に依頼する 3.個人で売却先を探す |

各方法のメリットとデメリットは以下のとおりです。

| メリット | デメリット | |

| 売買サイト | 〇 幅広い買い手候補から売却先を探せる 〇 買い手候補と直接コンタクトを取れる 〇 仲介会社よりも手数料が安い | 〇 M&A検討の事実や自社の機密情報が外部に漏れるリスクが相対的に高い 〇 買い手候補と直接交渉するため、不利な条件を飲まされるリスクがある 〇 売却交渉や手続きを自力で行う必要がある |

| 仲介会社 | 〇 シナジー効果のある買い手に高額売却が期待できる 〇 M&Aのプロに交渉や実務をサポートしてもらえるため、トラブルを回避しやすい 〇 各種手続きにかかる労力を軽減できる | 〇 買い手候補と直接やり取りができない 〇 手数料がかかる |

| 個人で探す | 〇 売買サイトや仲介会社にかかる費用が発生しない 〇 直接買い手探しや交渉を行える | 〇 買い手探しに多大な時間がかかる 〇 専門家のサポートがないため、トラブルや不利な条件での契約を回避しにくい 〇 各種手続きをすべて自力で行う必要があるため、本業に支障をきたすおそれがある |

WEBサービスの売却では、従業員などの人材は引き継がせずに、サービス単体やそれに付随する権利のみを売却するケースが少なくありません。会社や事業ごと売却する一般的なM&Aと比較して、少ない手続きで済ませることが可能であり、かつ人材の引き継ぎをめぐるトラブルも生じにくいと考えられます。

そのためWEBサービスの売却では、比較的費用を安く抑えることが可能であり、かつ手軽に幅広い買い手候補から売却先を選定できる売買サイト(マッチングサイト)を用いることが一般的です。

>>WEBサービスの売却について、アドバイザーに無料相談する

初めてWEBサービスを売買する場合は、仲介会社やアドバイザーに相談するのがおすすめ

一般的なM&Aと比べて簡便とはいえ、WEBサービスの売却では買い手候補との交渉・契約やサービスの移転手続きなど、たくさんの手続きが発生します。また、WEBサービス売却の前後最中では、以下に挙げたトラブルが発生するおそれがあります。

| ・外注先との契約上、サービスを構成する要素(デザインなど)の権利を買い手側に引き継げない |

| ・サーバーやドメイン、デザインなどの権利者が分からず、WEBサービスの売却手続きを進めることができない |

| ・買い手候補のフリをした競合他社に騙されてしまい、サービスの重要情報(アクセス数やノウハウなど)を聞き出されてしまう |

| ・従業員や外注人材が買い手側への移転を拒否し、円滑に人材を引き継げない |

| ・WEBサービス・サイトのデータ移行に失敗し、サービスが完全に消滅して復旧できなくなる |

| ・売却後に契約条件(料金や中途解約に関する事項など)や担当者の変更により、顧客から契約を打ち切られる |

専門的な手続きが多い上に、上記に挙げたようなトラブルが発生する可能性があるため、WEBサービスのM&Aに関する経験がある仲介会社・アドバイザーに相談・依頼した方が安全です。専門家のサポートを得ることで、買い手企業との交渉や契約手続き、サービス移行などの手続きを円滑に行えるため、売買サイトの利用や自力でM&Aを行う場合と比べてトラブルを回避しやすくなります。

実際、大手売買サイトでは、交渉時におけるトラブルを防止するために、M&Aアドバイザーの利用を推奨していることが多いです。したがって、はじめてWEBサービスの売却・買収を行う場合には、まずは仲介会社(M&Aアドバイザー)に無料相談をすることをおすすめします。

▼以下の記事では、M&Aアドバイザーについて解説しています。

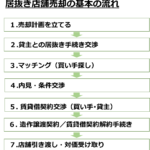

WEBサービスを売却する際の一般的な流れ

WEBサービスの売却は、一般的に以下の流れで進めます。

| 1.売買サイトへの登録、仲介会社やM&Aアドバイザーへの相談・依頼 2.売買サイトによる審査、案件の掲載 3.買い手候補探し(マッチング) 4.買い手候補との交渉 5.買い手との契約締結 6.WEBサービスの移行手続き、対価の支払い(クロージング) |

WEBサービスの売却・M&Aの相場価格と高額売却の事例

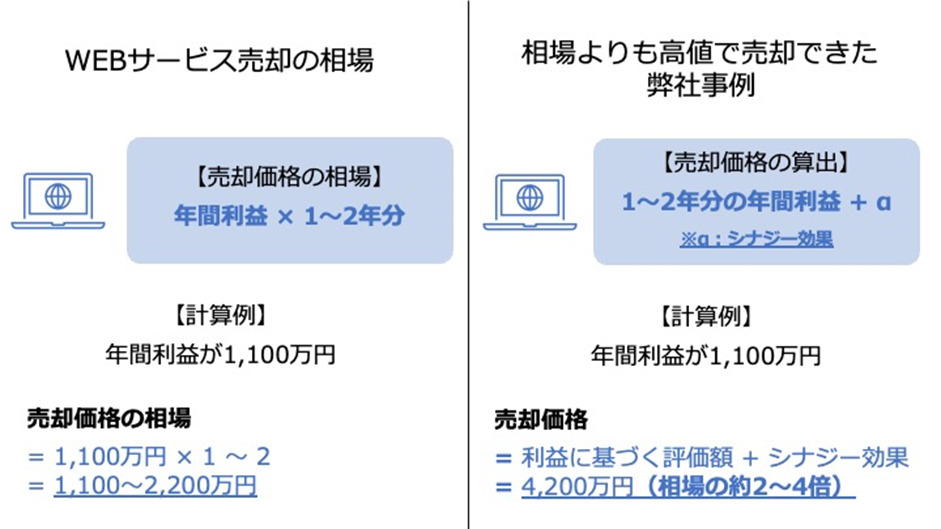

WEBサービスの売却・M&Aの相場を求める計算式、相場よりも高い金額での成約となった弊社のM&A事例、事例から分かる高値売却のコツをお伝えします。

WEBサービスにおける売却・M&Aの相場

WEBサービス単体を売却する場合の相場は、「1ヶ月分の利益×12〜24ヶ月分(年間利益 × 1〜2年)」です。たとえば年間利益が1,100万円のWEBメディアを売却する場合、相場は以下のとおり計算できます。

■売却価格の相場 = 1,100万円 × 1〜2 = 1,100万円〜2,200万円

なお、厳密に言うとサービスの種類によっても相場は変わります。たとえばWEBメディアやECサイトと比較して、スマホアプリの方が相場は高くなる傾向があります。

相場よりも高い金額でWEBサービスを売却できた事例・高値売却のコツ

前述した相場の計算式はあくまで目安であり、実際には買い手との交渉によって最終的な売却金額が決定します。そのため、相場よりも高い金額でWEBサービスを売却できる場合もあります。

たとえば当社の事例(個人と企業をつなぐマッチングサービスの事業譲渡)では、年間粗利益1,100万円のサービスが4,200万円での売却となりました。つまり、年間粗利益の約4倍(相場の約2〜4倍)での売却に成功したのです。買収したのはITコンサル会社であり、自社サービスとのシナジー効果を見込めたことが買収の決め手となりました。

参考:https://co-ad.jp/works/webplatform.html

本件事例からもわかるように、売り手側のWEBサービスとのシナジー効果を期待でき、かつサービスが成長する上でネックとなっている部分をカバーできる買い手を見つけることができれば、相場よりも高値で売却可能です。

また、こうした買い手候補を見つけることができるM&A仲介会社・アドバイザーに相談・依頼することも、相場よりも高値で売却するコツとなります。自力で最適な買い手候補を見つけることは簡単ではないため、WEBサービスのM&A実績がある仲介会社・アドバイザーに依頼するのがおすすめです。

なお弊社では、売上1億円未満のWEBサービスについては、譲渡対価の10%+200万円(最低価格200万円、別途消費税)で対応しております。最低200万円の仲介手数料はかかるものの、相場よりも高い金額で売却できる可能性を高めたい方は、当社に対するM&A実務の依頼をご検討いただけますと幸いです。

▼以下の記事では、会社売却の価格相場から会社を高く売る方法について、解説しています。

WEBサービスを売却・M&Aしやすくするポイント

WEBサービスの売却・M&Aを実施しやすくするポイントを解説します。WEBサービス売却の成功可能性を高めたい経営者の方は参考にしていただけますと幸いです。

市場規模が大きく、マネタイズしやすい領域でWEBサービスを運営する

市場規模が大きく、マネタイズしやすい領域のWEBサービスだと、買収後も安定して利益を確保できる可能性が高いため、WEBサービスの売却先が見つかりやすくなります。具体的には、人材や金融などの領域が考えられます。

反対に、ニッチな領域やマネタイズが難しい領域のWEBサービスだと、ユーザーが多くても買い手が見つかりにくかったり、相場と同等またはそれ以上の価格で売却できなかったりする可能性があるため注意です。

新しい市場でWEBサービスを成長させる

新しい市場で立ち上げたWEBサービスは、今後新規参入の増加やユーザー数の拡大に伴い、売上や利益が大きく増加する可能性があります。そのため、将来性を見込んだ買い手候補からの需要が集まりやすいです。

たとえば2023年2月現在だと、WEB3.0(NFTゲームなど)の市場などが新規性を評価されると考えられます。

ただし、市場の新規性が失われたり、一時的な流行が過ぎ去ったりしてしまった場合、需要低下によって売却しにくくなるおそれがあります。

SEO対策などを強化し、安定的に見込み客を確保できる体制を確立する

WEBサービスのSEO対策を強化すると、検索エンジン経由から安定的に見込み客を集客できるようになります。

安定的に見込み客を確保することで、その後のプロモーションなど次第で売上を大きく増やせます。そのため、買い手から安定性や成長性を高く評価され、WEBサービス売却の成功可能性を高めることにつながります。

具体的には、記事コンテンツの強化や外部サイトからのリンク確保などがSEO対策の強化施策となります。

継続的にサービスを利用してくれるユーザーを増やす

買い手候補は、収益の安定性や成長性の高さを判断基準の1つとしています。そのため、継続的にサービスを利用してくれるユーザーが多いWEBサービスほど、安定性や成長性を評価され、買い手がつきやすいです。

また、買い手製品の販路として自社のユーザーを利用できるなどのシナジーを見込めれば、相場以上の価格で売却できる可能性も高いと考えられます。

自社のWEBサービスに特有の強みを明確化・訴求する

ここまで紹介したポイントは、「WEBサービスの強み(安定性や成長性など)を確立すること」であるといえます。ただし、強みを確立するだけでは不十分と言えます。

WEBサービスの売却を成功させる(≒買い手を見つけやすくする、高値で売却する)ためには、確立した強みを明確化し、分かりやすい方法で買い手候補に訴求することが重要です。たとえ将来性などの強みがあっても、それを買い手側が認識しなければ高く評価されないからです。

したがって、競合他社との比較や客観的なデータ(KPIの推移など)を用いて、買い手候補に自社の強みを認識してもらうことが重要です。なお、競合サービスにはない独自の強み(見込み客を確保するノウハウなど)があると、より高く評価してもらえる可能性が高まります。

>>WEBサービスの売却について、アドバイザーに無料相談する

高い価格で売却できるタイミングでM&Aを実行する

売却のタイミング次第で、同じWEBサービスでも売却価格は異なってきます。具体的には、以下のタイミングを選べば高値で売却できる可能性が高まります。

〇利益やユーザー数などのKPIが上昇している

〇市場が成長しており、買い手からの需要が大きい

反対に、利益やKPIが悪化しているタイミングや需要が減少しているタイミングだと、そうでないタイミングと比べて低い価格での売却となるおそれがあるので注意が必要です。

外注部分の権利関係を明確化する

デザインやシステム部分の権利(所有権など)が明確になっていないと、法律上問題なくWEBサービスを売却できない可能性が高いです。

権利が不明確な状態で売却すると、後から権利者との間で問題となってしまい、買い手側から責任を問われるおそれがあります。また、権利関係が不明確では、買い手候補が現れなかったり、買い手との交渉が成立しにくくなったりする事態が考えられます。

円滑にWEBサービスの売却を進めるためにも、あらかじめ外注関係を明確化することが重要です。

従業員や外注人材の引き継ぎをスムーズに実施する

WEBサービスの運営では、デザインやシステム開発・メンテナンス、記事作成などを担う人材が重要です。こうした人材の有無によって収益性やサービスの品質は左右されるため、人材を引き継げるかどうかで売却可能性や売却金額が変わってくるケースは少なくありません。

そのため、従業員や外注人材を円滑に引き継ぎ、引き続き買い手側で仕事を継続してもらうことが重要です。そのためには、売り手側で行う以下の施策が効果的です。

| 〇従業員や外注人材にM&Aの趣旨や今後の待遇を丁寧に説明し、不安を取り除く 〇これまでの待遇を維持・向上できるように、買い手側と交渉する |

WEBサービスの売却に強い仲介会社やアドバイザーに相談する

WEBサービスの売却を成功させるには、シナジー効果を期待できる買い手の選定や、売り手側のサービスにおける強みを価値評価することが重要です。これを実現する上で、前述のとおりWEBサービスの売却に強い(実績がある)仲介会社やアドバイザーは十分な知見やネットワークを有しているため、相談・依頼することは効果的です。

その他に重要なポイント

上記で挙げたものに加えて、以下のポイントもWEBサービスの売却を成功させる上では重要なポイントです。

| 〇収支状況やKPI、デザイン等に関するデータ・資料を整理する 〇無断転載などの法的なリスクを排除しておく 〇移行手続きを行いやすい環境を整備する(移転しやすいドメイン管理業者を使用しておくなど) 〇アフターサービス(運営のサポートなど)を充実化する |

▼以下の記事では、売却の事前準備について解説しています。

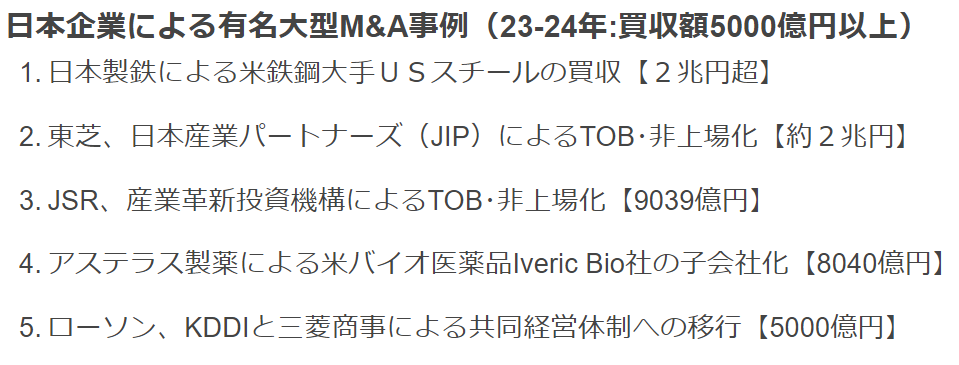

WEBサービスの売却・M&Aの成功事例

WEBサービスの売却・M&Aに関する成功事例を25例紹介します。

2023年に実施(または実施予定)の最新M&A事例4選

プラスワンホールディングスとpopteamのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

popteam:SNSマーケティングオートメーションツールの提供

買い手企業の事業内容

プラスワンホールディングス:インターネットによる商品売買、サービス提供

M&Aの実施目的

売り手企業:親会社による経営資源の選択と集中

M&Aの成約に関する詳細

| 詳細[2] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2023年2月 |

| 結果 | popteamの株主がプラスワンホールディングスに全株式を売却 |

| 売却金額 | 350万円 |

イオレとオモイデノのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

オモイデノ:ペット旅行専門メディアの運営

買い手企業の事業内容

イオレ:ペットの総合情報サービス提供

M&Aの実施目的

買い手企業:サービスを立ち上げる時間と費用の削減、業績向上

売り手企業:買い手企業が有する会員基盤の活用による成長

M&Aの成約に関する詳細

| 詳細[3] | |

| スキーム | 事業譲渡 |

| 実施時期 | 2023年2月 |

| 結果 | オモイデノがイオレにペット旅行専門メディア事業を売却 |

| 売却金額 | 9,000万円 |

ファブリカコミュニケーションズとアドブレイブのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

アドブレイブ:EC特化型CRMプラットフォームの提供

買い手企業の事業内容

ファブリカコミュニケーションズ: 法人向けSMS配信サービスなどの提供

M&Aの実施目的

買い手企業:顧客企業に対する提供サービスの拡大、顧客体験の向上

M&Aの成約に関する詳細

| 詳細[4] | |

| スキーム | 事業譲渡 |

| 実施時期 | 2023年2月(予定) |

| 結果 | アドブレイブがファブリカコミュニケーションズにCRMプラットフォーム事業を売却 |

| 売却金額 | 非公表 |

ティーケーピーと識学のM&A【不動産×WEBサービス】

売り手企業の事業内容

識学:組織コンサルティング、WEBサービスの開発・提供

買い手企業の事業内容

ティーケーピー:貸会議室や宿泊研修施設の運営

M&Aの実施目的

売り手・買い手企業:経営資源の相互活用による事業拡大、サービスの共同開発などの販売提携

M&Aの成約に関する詳細

| 詳細[5] | |

| スキーム | 資本業務提携(資本提携は第三者割当増資により実施) |

| 実施時期 | 2023年2月 |

| 結果 | 識学がティーケーピーに一部の株式(9.62%)を売却 |

| 売却金額 | 4億9,995万500円 |

大手企業によるWEBサービスの売却・M&A事例7選

ZホールディングスとZOZOのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

ZOZO:ファッションECサイトの運営

買い手企業の事業内容

Zホールディングス:検索エンジンやECサイトなどのWEBサービス

M&Aの実施目的

買い手企業:Eコマース事業の強化

売り手企業:Zホールディングスが有する顧客の獲得、会員数および利益の拡大[6]

M&Aの成約に関する詳細

| 詳細[7] | |

| スキーム | 公開買付け(TOB) |

| 実施時期 | 2019年11月 |

| 結果 | ZOZO株主がZホールディングスに一部の株式(50.1%)を売却 |

| 売却金額 | 約4,007億円 |

ZホールディングスとLINEのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

LINE:コミュニケーションアプリの提供

買い手企業の事業内容

Zホールディングス:前述

M&Aの実施目的

売り手・買い手企業:新規事業への投資、FinTech事業等でのシナジー創出、双方企業の事業領域強化[8]

M&Aの成約に関する詳細

| 詳細 | |

| スキーム | TOB、吸収合併、会社分割、株式交換の併用[8] |

| 実施時期 | 2021年3月[9] |

| 結果 | ZホールディングスとLINEが経営統合 |

| 売却金額 | ソフトバンクとNAVERによるLINEへのTOB:約1,680億円[10] LINEによるZホールディングスへのTOB:約7,396億円[11] |

日本郵政と楽天のM&A【郵便×WEBサービス】

売り手企業の事業内容

楽天:金融やEコマースなどのWEBサービス

買い手企業の事業内容

日本郵政:郵便や銀行、保険等

M&Aの実施目的

売り手・買い手企業:物流やDX、モバイルなどの領域での業務提携、それに伴うシナジーの最大化

M&Aの成約に関する詳細

| 詳細[12] | |

| スキーム | 資本業務提携(資本提携は第三者割当増資により実施) |

| 実施時期 | 2021年3月 |

| 結果 | 楽天が日本郵政に一部の株式(8.32%)を売却 |

| 売却金額 | 約1,499億円[13] |

マイクロソフトとGitHubのM&A【IT×WEBサービス】

売り手企業の事業内容

GitHub:ソースコードの管理サービスを運営

買い手企業の事業内容

マイクロソフト:パソコンやソフトウェアなどの販売・提供

M&Aの実施目的

買い手企業:新たなターゲットに対する自社の開発ツールおよびサービスの提供

売り手企業:買い手企業との協働によるサービスの品質向上[14]

M&Aの成約に関する詳細

| 詳細[14] | |

| スキーム | 非公表(買い手企業の自社株を対価とした買収) |

| 実施時期 | 2018年6月(公表) |

| 結果 | GitHubがマイクロソフトに会社売却 |

| 売却金額 | 約8,200億円[15] |

AmazonとPillPackのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

PillPack:オンライン薬局のサービス運営

買い手企業の事業内容

Amazon:ECサイトの運営

M&Aの実施目的

買い手企業:ヘルスケア領域への事業展開

売り手企業:事業拡大

M&Aの成約に関する詳細

| 詳細[16] | |

| スキーム | 非公表 |

| 実施時期 | 2018年6月(公表) |

| 結果 | PillPackがAmazonに会社売却 |

| 売却金額 | 約1,100億円弱 |

FacebookとInstagramのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

Instagram:写真共有サイトの運営

買い手企業の事業内容

Facebook:世界最大級であるSNSの運営

M&Aの実施目的

買い手企業:モバイル分野における存在感強化、競争相手の排除

売り手企業:事業拡大[17]

M&Aの成約に関する詳細

| 詳細[18] | |

| スキーム | 非公表(買い手企業の自社株および現金を対価とした買収) |

| 実施時期 | 2012年9月 |

| 結果 | InstagramがFacebookに会社売却 |

| 売却金額 | 約7億3650万ドル |

GoogleとYouTubeのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

YouTube:動画投稿サイトの運営

買い手企業の事業内容

Google:検索エンジンなどのサービス運営

M&Aの実施目的

買い手企業:包括的で強力なWEBサービスの展開、広告戦略の実現

M&Aの成約に関する詳細

| 詳細[19] | |

| スキーム | 非公表 |

| 実施時期 | 2006年10月(公表) |

| 結果 | YouTubeがGoogleに会社売却 |

| 売却金額 | 約2,000億円 |

注目を集めたWEBサービスの売却・M&A事例8選

エイチームとIncrementsのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

Increments:プログラマ向け情報共有サービス「Qiita」の運営[20]

買い手企業の事業内容

エイチーム:ゲームコンテンツや情報サイトなどの運営[21]

M&Aの実施目的

買い手企業:売り手企業が有するアセットやノウハウの活用による事業展開の加速

売り手企業:「Qiita」のさらなる成長

M&Aの成約に関する詳細

| 詳細[20] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2017年12月 |

| 結果 | Increments株主がエイチームに全株式を売却 |

| 売却金額 | 14億4,600万円 |

マネックスグループとコインチェックのM&A【金融×WEBサービス】

売り手企業の事業内容

コインチェック:仮想通貨取引所のサービス運営

買い手企業の事業内容

マネックスグループ:オンライン証券業などの金融サービス

M&Aの実施目的

買い手企業:仮想通貨交換業への参入

売り手企業:顧客に安心して利用してもらえる環境の整備

M&Aの成約に関する詳細

| 詳細[22] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2018年4月 |

| 結果 | コインチェック株主がマネックスグループに全株式を売却 |

| 売却金額 | 36億円 |

ヤフーとdelyのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

dely:料理動画レシピサービス「クラシル」の運営[23]

買い手企業の事業内容

ヤフー:Eコマース事業、インターネット広告事業など[24]

M&Aの実施目的

買い手企業:中長期にわたるシナジー効果の創出

売り手企業:買い手企業が有するリソースの活用によるユーザー体験の向上、収益強化

M&Aの成約に関する詳細

| 詳細[23] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2018年7月 |

| 結果 | dely株主がヤフーに一部の株式を売却(議決権:15.9%から45.6%に上昇) |

| 売却金額 | 93億500万円 |

DeNAとiemoおよびペロリのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

iemo:住まいやインテリアに特化したキュレーションメディアを運営

ペロリ:女性向けファッションに特化したキュレーションメディアを運営[25]

買い手企業の事業内容

DeNA:ゲームやEコマース、ライブストリーミングなど[26]

M&Aの実施目的

買い手企業:キュレーションメディア事業の拡大、広告ビジネス展開やEコマースとの連携[27]

M&Aの成約に関する詳細

| 詳細 | |

| スキーム | 株式譲渡 |

| 実施時期 | 2014年9月[27] |

| 結果 | iemoとペロリの株主がDeNAに全株式を売却[27] |

| 売却金額 | 約50億円[28] |

ログリーとmotoのM&A【広告×WEBサービス】

売り手企業の事業内容

moto:転職メディア「転職アンテナ」の運営

買い手企業の事業内容

ログリー:ネイティブ広告プラットフォームの運営

M&Aの実施目的

買い手企業:転職サービス市場を対象とした広告配信ジャンルの拡大

売り手企業:買い手企業との協働による新たな事業創出

M&Aの成約に関する詳細

| 詳細[29] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2021年4月 |

| 結果 | moto株主がログリーに全株式を売却 |

| 売却金額 | 7億円+最大3億円のアーンアウトによる成功報酬 |

セレスとユービジョンのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

ユービジョン:金融情報サイト「資金調達プロ」の運営[30]

買い手企業の事業内容

セレス:ポイントサイトの運営やアフィリエイトプログラムの提供など[31]

M&Aの実施目的

買い手企業:モバイルサービス事業の強化、収益力の向上

M&Aの成約に関する詳細

| 詳細[30] | |

| スキーム | 事業譲渡 |

| 実施時期 | 2019年3月 |

| 結果 | ユービジョンがセレスに資金調達プロの事業を売却 |

| 売却金額 | 6億2,100万円 |

ジラフとPeing – 質問箱のM&A【WEBサービス×WEBサービス】

売り手事業の内容

Peing – 質問箱:匿名質問サービス

買い手企業の事業内容

ジラフ:「ヒカカク!」や「最安修理ドットコム」などのWEBサービス

M&Aの実施目的

売り手企業:当該サービスの成長

M&Aの成約に関する詳細

| 詳細[32] | |

| スキーム | 事業譲渡 |

| 実施時期 | 2017年12月(公表) |

| 結果 | 売り手側の個人事業主がジラフにPeing – 質問箱の事業を売却 |

| 売却金額 | 非公表 |

毎日新聞とPolipoliのM&A【新聞×WEBサービス】

売り手企業の事業内容

PoliPoli:俳句SNSアプリ「俳句てふてふ」の運営など

買い手企業の事業内容

毎日新聞:大手新聞社

M&Aの実施目的

売り手企業:毎日新聞のリソース活用による事業の成長、主力事業への集中

M&Aの成約に関する詳細

| 詳細[33] | |

| スキーム | 事業譲渡 |

| 実施時期 | 2018年6月 |

| 結果 | PoliPoliが毎日新聞に俳句てふてふの事業を売却 |

| 売却金額 | 非公表 |

中小・ベンチャーによるWEBサービスの売却・M&A成功事例6選

Z会と葵のM&A【教育×WEBサービス】

売り手企業の事業内容

葵:オンライン学習塾サービス

買い手企業の事業内容

Z会:学習教室、通信教育、模擬試験の実施など

M&Aの実施目的

買い手企業:オンライン学習塾サービスの成長・発展

売り手企業:最先端の技術を組み合わせた教育サービスの提供

M&Aの成約に関する詳細

| 詳細[34] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2017年11月 |

| 結果 | 葵株主がZ会に全株式を売却 |

| 売却金額 | 非公表 |

スタートトゥデイとVASILYのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

VASILY:ファッションアプリ「IQON」の運営[35]

買い手企業の事業内容

スタートトゥデイ:前述したZOZOの旧商号[36]

M&Aの実施目的

売り手・買い手企業:経営資源の相互活用による事業展開の実現

M&Aの成約に関する詳細

| 詳細[35] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2017年10月[36] |

| 結果 | VASILY株主がスタートトゥデイに全株式を売却 |

| 売却金額 | 非公表 |

グリーと3ミニッツのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

3ミニッツ: ファッション動画マガジンの運営、動画マーケティングなど

買い手企業の事業内容

グリー:スマホゲーム、インターネットにおけるプラットフォーム事業

M&Aの実施目的

買い手企業:売り手企業が有する経営資源の獲得、動画広告市場におけるさらなる成長の実現

M&Aの成約に関する詳細

| 詳細[37] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2017年2月 |

| 結果 | 3ミニッツ株主がグリーに全株式を売却 |

| 売却金額 | 43億円(アドバイザリー費用等を含む) |

じげんとアップルワールド・ホールディングスのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

アップルワールド・ホールディングス:ホテル情報を法人や個人に提供するWEBメディアを運営する会社を傘下に持つ[38]

買い手企業の事業内容

じげん:ヘルスケア・美容業界に特化した転職・求人情報サービス「リジョブ」の運営など[39]

M&Aの実施目的

買い手企業:売り手企業が有する国内旅行代理店や海外ホテルネットワークの活用による企業価値向上

M&Aの成約に関する詳細

| 詳細[38] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2018年2月 |

| 結果 | アップルワールド・ホールディングス株主がじげんに全株式を売却 |

| 売却金額 | 14億3,400万円 |

ユナイテッドとトライフォートのM&A【WEBサービス×WEBサービス】

売り手企業の事業内容

トライフォート:スマホアプリやWEBサービスの開発・運営

買い手企業の事業内容

ユナイテッド:広告配信プラットフォームの運営、ゲームアプリの提供など

M&Aの実施目的

買い手企業:経験豊富な開発組織や優秀な経営人材の確保、安定的な収益を期待できる事業の獲得

M&Aの成約に関する詳細

| 詳細[40] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2018年10月 |

| 結果 | トライフォート株主がユナイテッドに一部の株式(75%)を売却 |

| 売却金額 | 36億1,570万3,000円 |

みらいワークスとAnd TechnologiesのM&A【人材×WEBサービス】

売り手企業の事業内容

And Technologies:HR領域におけるリード獲得をサポートするDXプラットフォームの運営[41]

買い手企業の事業内容

みらいワークス:人材の採用・調達支援[42]

M&Aの実施目的

買い手企業:売り手企業が有する知見・ノウハウの活用による自社サービスにおける新規登録者の獲得強化

M&Aの成約に関する詳細

| 詳細[41] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2022年1月 |

| 結果 | And Technologies株主がみらいワークスに全株式を売却 |

| 売却金額 | 3億5,000万円 |

▼以下の記事では、人材派遣会社のM&A・売却について、解説しています。

参考URL:

[2] 連結子会社の株式譲渡(アジャイルメディア・ネットワーク)

[4] EC特化型CRMプラットフォームを譲受(ファブリカコミュニケーションズ)

[6] ZOZOに対する公開買付けの開始(ヤフー)

[8] 経営統合に関する最終合意の締結(Zホールディングス)

[10] ソフトバンク・韓ネイバー、LINE株のTOB終了(日本経済新聞)

[11] LINEによる当社株式に対する公開買付けの結果(Zホールディングス)

[13] 第三者割当による新株式の発行(楽天)

[15] マイクロソフトが「GitHub」を75億ドルで買収(日経クロステック)

[16] アマゾン、PillPackを買収(CNET Japan)

[17] FacebookがInstagram買収に大金を投じた理由(CNET Japan)

[18] フェイスブック、インスタグラムの買収完了(日本経済新聞)

[19] 米グーグル,YouTubeを買収(NHK放送文化研究所)

[21] 事業情報(エイチーム)

[22] コインチェックの完全子会社化(マネックスグループ)

[23] delyの連結子会社化(ヤフー)

[24] 会社情報(ヤフー)

[25] キュレーションプラットフォーム運営会社2社を買収(DeNA)

[26] 会社概要(DeNA)

[28] DeNA転落の起点(日経ビジネス)

[29] motoの株式取得(ログリー)

[30] 有価証券報告書(セレス)

[31] 事業内容(セレス)

[33] 俳句のSNSアプリ『俳句てふてふ』をPoliPoliから事業譲渡(毎日新聞)

[34] アオイゼミの株式取得(Z会)

[36] 会社沿革(ZOZO)

[37] 3ミニッツの株式取得(グリー)

[38] アップルワールド・ホールディングスの株式取得(じげん)

[39] 私たちのビジネス(じげん)

[40] トライフォートの株式取得(ユナイテッド)

[41] And Technologiesの株式取得(みらいワークス)

[42] 会社概要(みらいワークス)

WEBサービスの売却でかかる税金

WEBサービスを売却する際にかかる税金は、売り手が法人か個人かによって異なります。この章では、WEBサービスを売却した際にかかる税金をパターン別に紹介します。なお今回は、WEBサービスの代表例として「WEBサイト」の売却を想定しています。

法人による売却

法人が運営しているWEBサービスを売却する場合、売却で得た収益の全額が法人税等の対象となります。法人税等の実効税率は、法人の種類や資本金の額などによって異なります。[43]

また、税金を計算する際には、他の所得と合算した金額で税額を算出します。

個人による売却

原則として譲渡所得に課税される

個人がWEBサービスを売却すると、原則として利益部分は「譲渡所得」とみなされ、総合課税によって所得税および住民税が課税されます。[44]

したがって、WEBサイトの売却による譲渡所得を本業の事業所得などと合算した上で、所得税や住民税を計算する必要があります。

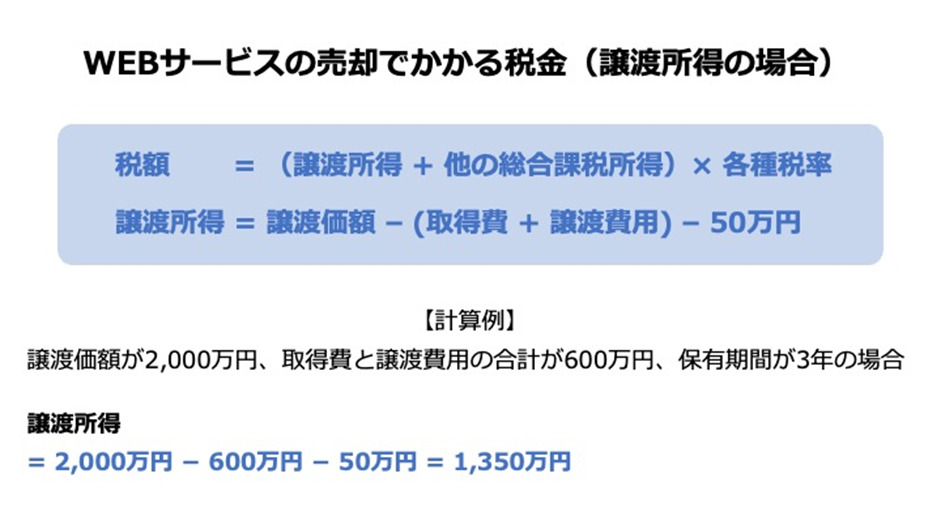

WEBサービスの売却における譲渡所得は、以下の計算式で算出します。

■譲渡所得 = 譲渡価額 – (取得費 + 譲渡費用) – 50万円

譲渡価額は基本的に売却金額を指します。取得費には、WEBサービスの購入代金や改良費などが該当します。譲渡費用は売却時にかかった費用であり、M&Aの専門家に支払った仲介手数料などが該当します。なお計算式で示されているとおり、譲渡所得を計算する際には、最大50万円の特別控除を差し引けます。[45]

加えて、WEBサービスの売却で生じる譲渡所得は、サービスの所有期間によって「長期譲渡所得」と「短期譲渡所得」に分けられます。一部の例外を除いて、5年を超えて所有しているWEBサービスを売却する場合は「長期」、5年以内の場合は「短期」となります。長期譲渡所得に該当する場合は、譲渡所得の2分の1が総合課税の対象となるため、短期の場合と比べて税額を抑えることが可能です。[45]

たとえば売却金額が2,000万円、取得費と譲渡費用の合計が600万円、所有期間が3年間のWEBサービスを売却する場合、譲渡所得は以下のとおり算出されます。

■譲渡所得 = 2,000万円 – 600万円 – 50万円 = 1,350万円

この1,350万円を事業所得などと合算し、その合計額に所得税率や住民税率をかけることで、最終的な税金の金額を計算します。

事業所得として課税されるケースに注意

WEBサービスの売却では、例外的に事業所得として課税される場合もある点に注意が必要です。具体的には、以下のケースに該当する場合は事業所得への課税となります。[44]

| 〇WEBサービスに付随して、商品や仕掛品、原材料などの棚卸資産も売却するケース 〇相当の期間にわたって、WEBサービスの売却を継続的に行なっているケース |

総合課税である点や税率に関しては譲渡所得のケースと違いはありません。ただし、譲渡所得とは異なり、所得を算出する際に50万円の特別控除を利用できない上に、「長期」と「短期」による区分はありません。

譲渡所得と事業所得のどちらにするかで計算結果が変わってくるため、税務の専門家(税理士)に相談することがおすすめです。

[43] 法人税の税率(国税庁)

[45] 譲渡所得の計算のしかた(総合課税)

WEBサービスの売却・M&Aのまとめ

WEBサービスの売却は、売却益を獲得したり人生の選択肢を増やしたりする手段として有用です。自社サービスのネックとなる部分をカバーできる買い手を見つけることで、相場よりも高い価格で売却できる可能性もあります。

WEBサービスの売却を成功させる可能性を高めたい、高値で売却したい方は、WEBサービスの売却実績が豊富な仲介会社・アドバイザーに依頼するのがおすすめです。弊社でも相場の倍以上でWEBサービス売却を成立させた経験がございますので、お気軽にご相談くだると幸いです。

>>WEBサービスの売却について、アドバイザーに無料相談する

▼以下の記事では、SES会社の売却事例や高く売却する交渉術について解説しています。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社コーポレート・アドバイザーズ・アカウンティング

株式会社コーポレート・アドバイザーズM&A

株式会社えびすサポート

株式会社結い財産サポート

日本クレアス行政書士法人

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

417名(グループ全体 / 2023年10月現在)

税理士(試験合格者含む)56名

公認会計士(試験合格者含む)15名

特定社会保険労務士2名

社会保険労務士(試験合格者含む)12名

弁護士 2名

相続診断士41名

中小企業診断士1名

行政書士4名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件