| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) |

物流・運送業界では、2024年4月にトラック運転者へ時間外労働の上限(年960時間)が適用され、人手不足や輸送力低下への対応が急務となっています。こうした環境変化を背景に、事業基盤の強化や体制再編の手段としてM&Aを検討する動きが広がっています。本記事では、物流会社・運送会社の売却を検討中の経営者向けに、売却相場・業界動向・最新事例をわかりやすく解説します。

>>物流・運送業の売却について、M&Aアドバイザーに無料相談する

物流・運送業のM&A売却・事業承継案件の例

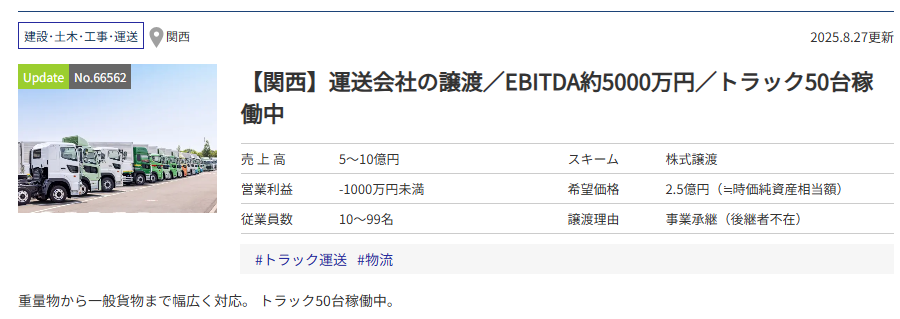

【関西】運送会社の譲渡/EBITDA約5000万円/トラック50台稼働

| 【特徴・強み】重量物から一般貨物まで幅広く対応。トラック50台稼働。ベテランドライバー多数。 |

時間外労働上限規制の適用開始により、M&Aも活発化

トラック運送業界の現状・市場規模

トラック、鉄道、外航海運、航空、倉庫などわが国の物流事業全体の市場規模は29兆円です。このうち、運送事業の市場規模は、2018年度が19兆3,576億円で、物流市場全体の約7割を占めています。

トラック、鉄道、外航海運、航空、倉庫などの物流業界のうち、陸上物流の主役であるトラック業界について、この記事ではまとめています。トラック業界は、日本標準産業分類(2013年10月改定)の大分類では「運輸業」、中分類では「道路貨物運送業」にあたります。

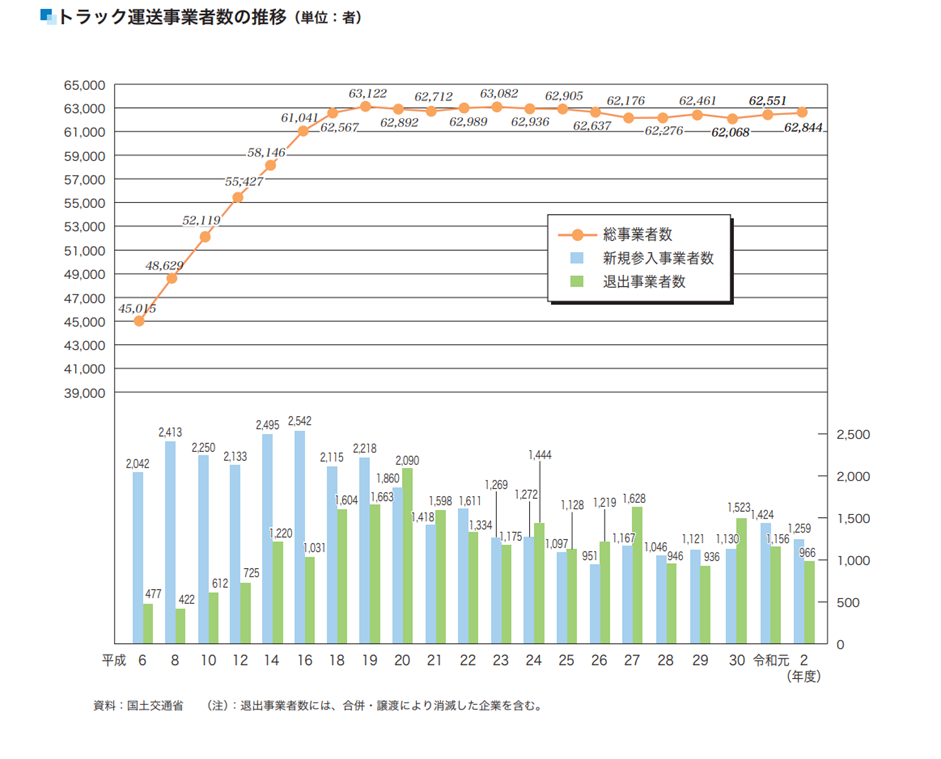

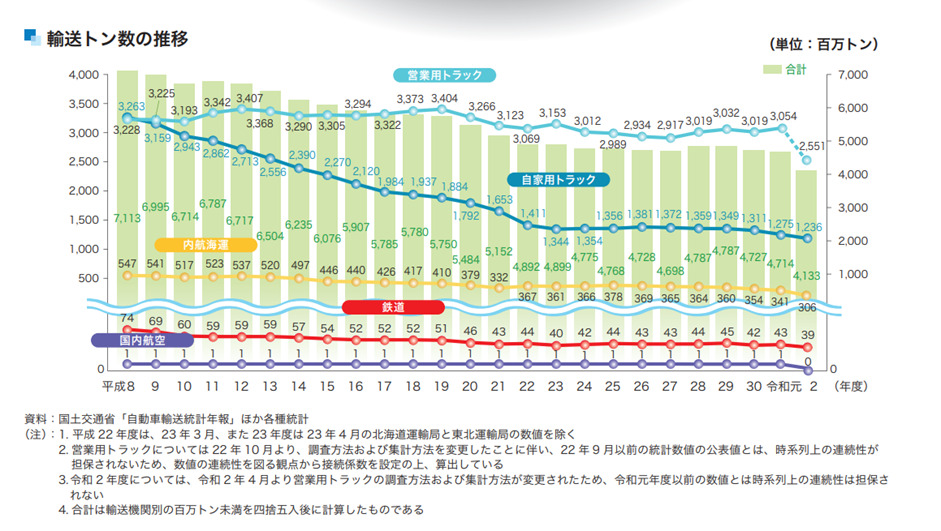

全日本トラック協会「日本のトラック輸送産業 現状と課題 2022」によりますと、国内貨物総輸送量はトン数では年間約41億トン(2020年度)、トンキロでは3860億トンキロ(同)となっています。トラックの輸送分担率はトンベースで約9割、トンキロベースで約5割です。輸送機関別の推移では、トンベースで営業用トラックが1997年度に自家用トラックを上回り、それ以降はすべての輸送機関においてだんだんと減少しているか、横ばいとなっていました。

2020年度は新型コロナウイルス感染症の感染拡大の影響で、国内の貨物輸送量大幅に減少しました。他方でトンキロベースでみると、営業用トラックだけが増加傾向で推移してきましたが、2006年に内航海運と並び、その後はいずれも減少または横ばいとなりました。最近ではどちらも、ほぼ同じトンキロ数で推移しています。

また、新型コロナの影響で、2022年度以降は全輸送機関で減少傾向または横ばい状態にあり、特に内航海運と鉄道では減少が目立っています。

トラック業界は食料工業品や農水産品、鉄鋼・機械、建設資材などを扱う企業物流と、冷蔵・冷凍・チルドといったように、細かく温度を管理して食品や医薬品などを運搬する低温物流業者とに大きく分かれます。

トラック運送業界における2024年問題と2026年問題とは

物流・運送業界における2024年問題とは、働き方改革関連法によって、2024年4月1日から「自動車運転業務における時間外労働時間の上限規制」が適用されることで、トラックドライバーの時間外労働時間が年間960時間に制限されることにより生じる問題をいいます。[1]

ドライバーの労働時間に上限が設定されることにより、「会社の売上・利益減少」や「トラックドライバーの収入減少・離職」、「荷主側における運賃上昇」といった問題が生じる恐れがあります。

これにより浮き彫りになる物流・運送業界の課題としては、低賃金・長時間労働を是正しつつも、EC市場の拡大に伴う物流量の増加に対応できる人手を確保していくことが求められます。

また、2024年問題への対応に加え、2026年に向けては荷主を含めた物流効率化の要請が強まり、業界全体で「運べる体制づくり」が求められる局面に入っています。中小の物流・運送会社にとっても、荷主側の対応が現場に及び、待機時間の削減や条件交渉、予約受付の導入などの業務改善が避けて通れない課題になり得ます。こうした環境変化を背景に、単独での維持が難しい企業では、M&Aによる体制強化や事業承継を検討する動きも広がっています。

トラック運送業界の主なプレーヤー

企業物流の代表的な企業としては、NIPPON EXPRESSホールディングス(日本通運)、日立物流、セイノーホールディングス、福山通運、センコーグループホールディングス、鴻池運輸などがあります。

また、ニッコンホールディングスは自動車向け、ハマキョウレックスはアパレル・食品分野向けといったように、特定の分野に特化した事業者も存在しています。

企業物流では、花王ロジスティクスやバンダイロジパルなど、メーカー系の物流会社も多く存在し、三菱商事や伊藤忠商事、三井物産といった大手総合商社も、グループに物流会社を抱えています。

低温物流に参入している企業は、食品メーカーや食品卸業をはじめ、自社商品を運送するために低温物流事業を始めた企業が多いという経緯があります。ただ、最近では食品以外の分野でも需要が増えてきているため、倉庫業者や宅配便業者など、さまざまな異業種参入組がいる状況です。

また、冷凍分野では冷凍食品メーカー系のニチレイグループ、横浜冷凍、マルハグループ、東洋水産グループ、C&Fロジホールディングスのシェアは3割弱と見られています。冷蔵・チルド物流については、名糖運輸やランテック、明治ロジテックといった乳業メーカー系が存在します。

企業物流と同様に低温物流事業でも、物流機能全般を受託する3PL(サードパーティー・ロジスティクス)や、輸送業務だけでなく保管、仕分けなども手がける総合物流サービスを展開する日立物流のような企業も台頭してきています。

[1] 時間外労働の上限規制 わかりやすい解説(厚⽣労働省)

トラック運送業界のM&A・売却のメリット

物流会社・運送会社におけるM&A・売却のメリットを売り手、買い手別に解説します。

売り手のメリット

物流会社・運送会社を売却する主なメリットは以下の5つです。

・従業員の雇用維持

・後継者問題の解決

・大手グループ入りによる経営基盤の強化

・売却による資金の獲得

・借入金の個人保証の解除

従業員の雇用維持

物流会社・運送会社のM&A・売却によるメリットに、従業員の雇用維持が挙げられます。他業界に違わず、人手の確保、価格競争の激化による利益の圧迫、大手企業に比べIT化・DX化の遅れなど、非常に厳しい経営環境を強いられているケースが多いです。一方で経営状況が良好でも、経営者が高齢化しているものの後継者がいない物流会社・運送会社もあります。

そういった企業が倒産や廃業をしてしまうことにより、従業員は、雇用を失ってしまいます。M&A・会社売却を行うことで従業員の雇用は守られます。従業員の雇用維持は、中小企業にとって大きなメリットとなります。

後継者問題の解決

近年は、経営者の高齢化や人材不足による後継者問題が影響して、事業承継がうまくいかず廃業してしまう会社が増えており、M&A・会社売却によって、同業種または異業種の大手・中堅企業に引き継いでもらうことにより、後継者問題の解決ができる点も大きなメリットとなります。

大手グループ入りによる経営基盤の強化

例えば、M&A・会社売却によって大手物流会社・運送会社や異業種企業の子会社となることで、大手企業が保有する経営資源を有効活用した売上の向上が可能です。

大手企業のグループ傘下に入ることにより、ブランド力が上がり、その企業が持つ営業力、資金力、採用力が自社に取り入れられます。異業種の大手企業の傘下に入ると、同業企業が実現できなかった新たな付加価値をつける取り組みが可能になります。

いずれの場合も売上を増加させる売上シナジーや業務効率化等によりコストを削減するコストシナジー(相乗効果)の発揮が期待できます。

売却による資金の獲得

中小会社の経営者は、多額の資金を獲得できるメリットもあります。

売却により得た資金は、新事業の立ち上げや引退後の生活費などいろいろな使途があります。

借入金の個人保証の解除

借入金の個人保証の解除も中小企業の経営者にとって大きなメリットとなります。

M&A後、買い手となる企業が自社の借入金を一括返済するケースもあれば、借入自体は継続して、連帯保証を解除する手続きを行うケースもあります。いずれの場合でも中小会社の経営者の精神的負担となっていた、借入金の個人保証は解除される取り決めを行うことが通常です。

買い手のメリット

物流会社・運送会社を買収する主なメリットは以下の2つです。

・従業員や取引先の獲得による事業規模拡大

・物流会社・運送会社業界への新規参入

従業員や取引先の獲得による事業規模拡大

M&Aによって同業他社を買収できれば、従業員の大量増員が実現します。さらに、大手・中堅会社にとって、自社と重複しない領域の安定的な取引基盤を有する同業の中小企業をグループに取り込むことで、販路獲得というメリットもあります。

物流会社・運送業界への新規参入

物流会社・運送会社をM&Aにより買収した場合、自社で立ち上げる場合に比べて、新規参入にかかる時間と労力を大幅に削減できます。物流会社・運送事業を行う上で必要な経営資源(ノウハウや経験知識を持った従業員や、営業所など)や、新たな顧客を獲得することができます。

トラック運送業界の売却相場

M&Aの売却価格は、企業価値評価をもとにして当事者間の協議により決定します。

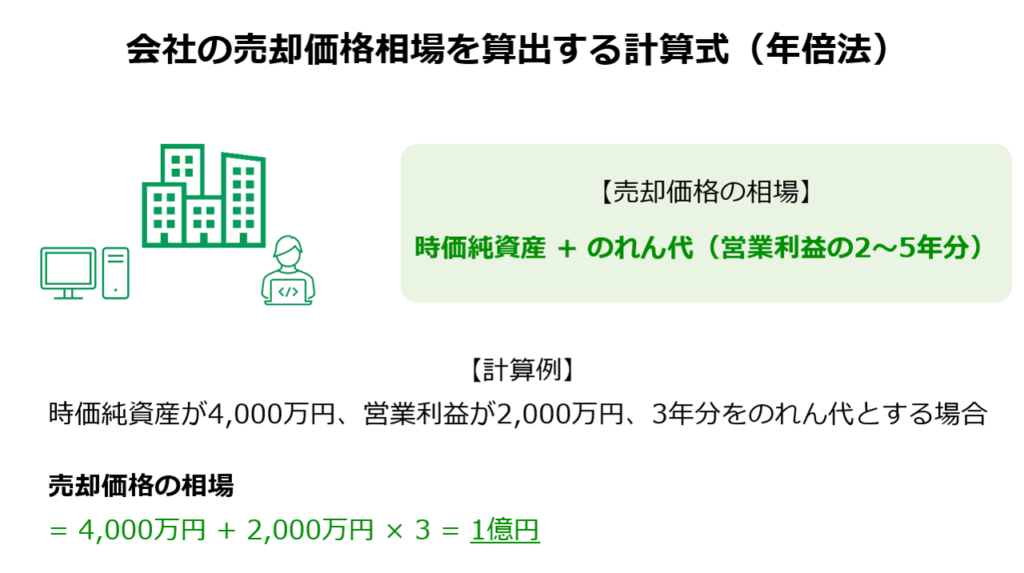

企業価値評価には様々な手法がありますが、中小企業の売却のような比較的小規模なM&Aでは、年買法(年倍法)という簡易的な手法がしばしば用いられます。

▼以下の記事では、M&Aの価格の決め方について解説しています。

年買法(年倍法)による企業価値評価

年買法では以下の式で企業価値を評価します。

| 企業価値=時価純資産+直近年度の利益(または数年分の平均値)の2~5倍程度 |

純資産(=資産総額-負債総額)は過去から現在にいたる事業活動の結果を金額で表したものです。帳簿上の資産・負債の額は現在の価値と乖離している場合があるため、資産・負債を時価で評価し直した上で差し引きして時価純資産を求めます。

経営破綻状態で、今後利益が発生することが見込めない(収益力がゼロの)ケースでは、純資産額が企業価値と見なされます。

売り手企業に収益力があり、将来的に利益が発生すると見込まれる場合には、その分の価値を見積もって純資産額に加える必要があります。

将来の収益力を合理的に評価するためには、詳細な事業計画をもとに利益の値を具体的に予測した上で、リスクを加味して現在の価値に引き直す、という複雑な計算手続きが必要です。規模の大きいM&Aや上場企業が買い手となるM&Aではそうした計算を用いた手法(DCF法)で企業価値評価が行われます。

これは一般的な中小企業には難しいことなので、年買法では「現状の利益の数年分」として将来の収益力を簡易的に見積もります。

利益にかける年数は一般的には「2~5倍」が相場とされますが、業種や地域などにより相場は異なります。

実際の年数は以下のような様々な要因を総合的に考慮して決定され、相場を超えることもあれば下回ることもあります。

- ・利益や財務の状況

- ・保有トラックの状況

- ・取引先

- ・引き継げる人材(トラックドライバー)の価値

- ・事業の引継ぎやすさ

現体制のもとでは将来的に十分な利益が見込める事業であっても、売却後に経営者が抜けることで取引先が離脱してしまうようであれば、事業の価値を十分に引き継ぐことができないということになり、買い手から見た企業価値が下がります。

こういったケースでは、利益にかける年数が大きく下がることもありえます。経営者が売却後も一定期間在籍して事業引継ぎに協力するといった取り決めを契約に含めることで、企業価値の下落を防ぐことが可能なケースもあります。

企業価値評価をもとにした売却価格の決定

譲渡企業が売却を行わずこのまま単独で存続すると仮定した場合の企業価値(単独価値)と、譲り受け企業に売却してその子会社や一部門となったと仮定した場合の企業価値は、異なるのが通例です。

譲り受け企業との統合により相乗効果(シナジー)が生まれ、収益力が増すのであれば、企業価値はシナジーの分だけ単独価値よりも大きくなります。

シナジーはM&A後に達成される価値で、失敗のリスクもあるため、買い手としてはシナジー評価額の全額を含む企業価値を売却価格とするのは割に合いません。買い手側はシナジー全額を含む企業価値を上限として、それよりもなるべく低い金額を求めて交渉することになります。

一方、売り手としては、単独価値を下回る金額では明らかに損をすることになりますし、経営権を譲り渡す以上は単独価値にある程度の額を上乗せした(プレミアムを含んだ)価格を求めるのが当然です。

結局、シナジー全額を下回る範囲で、どれだけの額のプレミアムを引き出すかが、売り手にとっての価格交渉のポイントとなります。

期待されるシナジーが大きいほど、より高額の売却価格が期待できます。それだけでなく、売却後の事業や雇用の見通しも明るくなります。M&Aにおいては売り手と買い手の相性が非常に重要です。

>>物流会社・運送会社の売却について、M&Aアドバイザーに無料相談する

物流・運送会社のM&A・売却事例

【物流×物流】セイノーホールディングスが、三菱電機ロジスティクスを買収

譲渡対象の概要

三菱電機ロジスティクス:三菱電機の子会社で、物流サービスを提供する企業。国内外に広がる物流ネットワークを持ち、多様な物流ニーズに対応することが強み。

譲受企業の概要

セイノーホールディングス:運送業を中心に、物流・倉庫業、貨物運送取扱業などを展開する企業。全国規模の物流ネットワークと高いサービス品質で知られています。

M&Aの目的・背景

本件のM&Aは、セイノーホールディングスが物流事業のさらなる拡大と効率化を図るための戦略的な一環です。三菱電機ロジスティクスの物流ネットワークや顧客基盤を取り込むことで、セイノーホールディングスは自社の物流サービスの競争力を強化し、新たな市場機会を創出することを目指しています。また、三菱電機ロジスティクスの技術力とノウハウを活用することで、物流の効率化やコスト削減にも寄与することが期待されます。

M&Aの手法・価格

実行時期:2024年6月(予定)

手法:株式取得

譲渡金額:非開示

センコーグループホールディングス、日制警備保障の全株式取得【総合物流×警備】

譲渡企業の概要

日制警備は、東京・神奈川に事業所を置き、主に大手ゼネコンの建築現場での交通誘導、重機誘導や、大学等での常駐警備を行っています。また鉄道建設現場の列車見張りや構内巡回などの鉄道警備も請け負えるという特色を持っています。

譲受企業の概要

センコーGHDは、人材が必要なさまざまな業種・業界へ事業を拡大し、『人財』ビジネスの確立を進めています。

警備事業や人材派遣事業など、多彩な人材が社会で活躍できる総合人材ビジネス事業の展開を図り、ビジネスサポート事業のさらなる領域拡大を進めています。

M&Aの目的・背景

センコーGHDの物流拠点の警備ニーズに対応するとともに、ハウスメーカー建設現場等のグループの顧客関連の警備ニーズを取り込むことで、警備事業のさらなる拡大につなげます。また、日制警備はセンコーGHDの信用力を背景に求人力の強化を目指します。

M&Aの手法・価格

株式譲渡の手法で行われ、2023年2月10日付で、日制警備保障はセンコーGHDの完全子会社となりました。[2]

セイノーホールディングス、傘下の西濃運輸等4社を合併【総合物流】

譲渡企業の概要

西濃運輸と関東西濃運輸、濃飛西濃運輸、東海西濃運輸の4社。西濃運輸との接続性が高く、産業・人口集積の高いエリアをカバーするグループ会社であります。

譲り受け企業の概要

セイノーホールディングス(HD)は、特別積み合せ貨物運送のネットワークをベースにし、DXも活用、より効率的かつ柔軟性のある物流プラットフォーム構築を目指しています。

セイノーHDの輸送グループは、輸送グループの全国各社が保有している拠点・人・車両によるネットワークを用いて、企業間物流を担っています。

M&Aの目的・背景

グループ子会社の合併により、4社がカバーするエリアで効率的で柔軟な物流プラットフォームの構築に向けて幹線ダイヤを再編、運行効率の全体最適化を進めるとしています。

M&Aの手法

セイノーHDは2023年4月1日を効力発生日として、同社完全子会社の西濃運輸、関東西濃運輸、濃飛西濃運輸、東海西濃運輸が西濃運輸を存続会社として合併することを、2022年4月1日開催の取締役会にて決定しました。 [3]

東部ネットワーク、東北三光を子会社化【総合物流×セメント輸送】

譲渡企業の概要

東北三光は、仙台・秋田を中心に創業以来 50 年に渡り、常にセメントメーカーと共に東北インフラ事業に携わっており、その地区において、ユーザー、メーカーおよび輸送業者全般との強固なパイプを構築しています。

譲り受け企業の概要

東部ネットワークは、仙台から広島まで3PL事業を成長戦略を主軸に置き、全国物流ネットワークを構築。また、飲料およびセメント等の輸送、倉庫保管機能を強化しています。

M&Aの目的・背景

東北三光の基盤を受け継ぎ、東部ネットワークの持つノウハウを最大限生かすことで、東北地区の営業拡大・業容拡大を目的としています。また、グループインフラの利活用をはじめとする、人的資源、車両配車の連携や情報システムの共有などの協業化を進めます。

M&Aの手法

東部ネットワークは2022年3月、東北三光の発行済み株式総数の100%を既存株主から取得し、子会社化することを決めました。[4]

ベストライン、鴻池運輸連結子会社の前川運輸の株式を買収【陸運×港湾運送・倉庫業】

譲渡企業の概要

鴻池運輸は大阪市中央区に本社をおき、東証プライム市場に上場をしています。港湾運送業、倉庫業、製造請負業などを行っています。

譲り受け企業の概要

ベストラインは奈良県五條市を本拠地とし、全国8拠点で主に一般消費財を扱う陸運事業を展開しています。

M&Aの目的・背景

今回の株式譲渡は、鴻池運輸の陸運事業の基盤強化と成長を加速させるため、ベストラインに前川運輸に主な経営を委ねることとした、と説明しています。

M&Aの手法

鴻池運輸は2022年3月開催の取締役会にて、同社が100%出資する連結子会の社前川運輸(千葉市)の81%を、ベストライン(奈良県)に譲渡することを決定しました。[5]

ファイズホールディングス、ブリリアントトランスポートの株式取得【総合物流×国際物流】

譲渡企業の概要

ブリリアントトランスポート:国内外における輸入貨物の運送サービスや、通関手続きの代行サービスなどの事業を展開しています。

譲り受け企業の概要

ファイズホールディングス:物流業務を包括的に提供。トラックの輸配送や物流センターの運営などを行っています。

M&Aの目的・背景

譲渡企業:買い手企業の有する経営資源の活用による、国際業務のさらなる発展。

譲り受け企業:物流事業の強化。

M&Aの手法

2021年4月、第三者割当増資の手法で実施。ブリリアントトランスポートは、ファイズホールディングスを引受先とする第三者割当増資により、議決権の51%に相当する株式を売却しました。[6]

株式の売却額は1,800万円です。

SBSホールディングス、リコーロジスティクスの株式の一部取得【総合物流×トラック運送】

譲渡企業の概要

リコーロジスティクス:リコーグループの物流子会社。複写機などの精密機器や機械部品、オフィス向け消耗品などのトラック配送事業を行います。

譲り受け企業の概要

SBSホールディングス:主に「物流事業」、「不動産事業」、「その他事業(人材や環境、マーケティングなど)」の事業を行います。

物流事業では、主に企業間における商品や原材料の輸配送、保管、荷役、包装、流通加工などを展開。トラック輸送では、3,000台のトラックを所有することで全国をカバーしています。

M&Aの目的・背景

資本や人的リソース、ノウハウの導入による成長スピードの加速や競争力強化を狙います。

M&Aの手法

2018年8月、発行済株式の66.6%を売却する形でM&Aが実施。

本件の株式の譲渡価額は180億円。[7]

CREロジスティクスファンド投資法人、CREの物流施設を買収【投資会社×倉庫リース】

譲渡企業の概要

CRE:倉庫などの物流施設のリース事業や、倉庫のネットワーク化を実現する物流プラットフォームの構築事業などを展開しています。

譲り受け企業の概要

CREロジスティクスファンド投資法人:CREグループの総合力を活かした物流特化型のリート(REIT)を運営。

M&Aの目的・背景

CREロジスティクスファンド投資法人は、「ポートフォリオの分散」や「長期的に安定した分配金を創出すること」を目的に本件物流施設を取得しました。

M&Aの手法

2021年1月、CREは、

自社開発の物流施設「ロジスクエア川越Ⅱ」(売却額:32億4,400万円)、

「ロジスクエア神戸西」(売却額:34億7,900万円)、

「ロジスクエア狭山日高」(準共有持分80%、売却額:140億6,600万円)

に関する信託受益権を売却。[8]

SBSホールディングス、東洋運輸倉庫の株式取得【総合物流×通関・倉庫業】

譲渡企業の概要

東洋運輸倉庫:通関業、倉庫業、貨物運送取扱業

譲り受け企業の概要

SBSホールディングス:主に「物流事業」、「不動産事業」、「その他事業(人材や環境、マーケティングなど)」の事業。物流事業では、企業間における商品や原材料の輸配送、保管、二駅、包装、流通加工などを展開。トラック輸送では、3,000台のトラックを所有することで全国をカバーしています。

M&Aの目的・背景

譲り受け企業:首都圏近郊における倉庫需要に応えるための東京臨海エリアにおける最先端倉庫への投資をしました。

M&Aの手法

2021年1月、SBSホールディングスは、東洋運輸倉庫の全ての株式を取得。会社売却の価額は72億円。[9]

アサヒロジスティクス、明治子会社のフレッシュ・ロジスティックの株式取得【食品物流×食品物流】

譲渡企業の概要

フレッシュ・ロジスティック:明治の連結子会社。チルド食品を主軸とした食品配送センター事業を展開する物流企業です。

譲り受け企業の概要

アサヒロジスティクス:食品分野で物流事業を包括的に展開する企業です。

M&Aの目的・背景

譲渡企業:親会社である明治は、フレッシュ・ロジスティックの更なる事業展開を実現する目的で売却しました。

M&Aの手法

2021年3月8日開催の取締役会にて、株式譲渡の手法で、M&Aが実施することを決議。フレッシュ・ロジスティックは、全株式の売却を行う。株式の売却額は不明。[10]

日本通運、パナソニックロジスティクスの株式取得【総合物流×電機物流】

譲渡企業の概要

パナソニックロジスティクス:総合的に物流の業務を行う。電化製品の生産・販売に関する知識とノウハウを活かし、電機物流業界における高い納入品質を実現しています。

譲り受け企業の概要

日本通運:国内・国際運送を手掛ける会社です。

M&Aの目的・背景

譲渡企業:日本通運の国際的なネットワーク、および物流の最適化につながるさまざまなノウハウを取得し、成長性と収益性の向上を図っています。

M&Aの手法

2014年1月、パナソニックロジスティクスの発行済株式の66.6%を売却しました。[11]

トナミホールディングス、ケーワイケーの株式取得【総合物流×運送・倉庫業】

譲渡企業の概要

ケーワイケー:電子顕微鏡などの精密機械や建設機器などの工業製品、化粧品・医薬品といった幅広い製品の運送、倉庫事業や企画販売事業(ノベルティの制作など)も行います。

譲り受け企業の概要

トナミホールディングス:運送や倉庫をはじめとした総合的な物流サービスを提供しています。

M&Aの目的・背景

譲り受け企業:ケーワイケーが有していた運送力や地域密着型の配送サービスに関するノウハウを自社事業に活用する目的で買収を行います。

M&Aの手法

2018年6月、ケーワイケーの全株式を売却しました。[12]

ハマキョウレックス、栄進急送とマルコ物流の株式取得【総合物流×食品物流】

譲渡企業の概要

栄進急送、マルコ物流:関西圏において、食品を中心とする3PLサービスを展開

譲り受け企業の概要

ハマキョウレックス:食品やアパレル、医療機器などの物流センター事業および運送業を運営しています。

M&Aの目的・背景

譲り受け企業:関西エリアでの3PL事業の拡大を目的としています。

M&Aの手法

2021年2月、栄進急送とマルコ物流は全ての株式を売却し、ハマキョウレックスの傘下に入りました。株式の売却価額は非公表です。[13]

SBSフレック、日ノ丸急送の株式を取得【食品物流×物流】

譲渡企業の概要

日ノ丸急送:新聞や、食品の配送事業、また、荷役・梱包・保管・流通加工などの総合的な物流サービス事業を行います。

譲り受け企業の概要

SBSフレック:食品の低温物流事業を全国展開。また、3PLサービスも提供。

M&Aの目的・背景

譲渡企業:輸送や配送だけでなく、梱包や保管なども行う物流企業への転換を目的として、SBSフレックへの傘下入り。

M&Aの手法

株式取得当時、日ノ丸急送の株式49%を取得済みであったSBSフレックは、2021年4月にて、残りの株式51%を取得。株式の取得価額は不明です。[14]

エア・ウォーター、桂通商の株式を取得【産業ガス×青果運送】

譲渡企業の概要

桂通商:青果、一般貨物の運送事業。

譲り受け企業の概要

エア・ウォーター:産業ガスや医療、エネルギー、食品、物流、エアゾールなど、幅広く事業を展開しています。

M&Aの目的・背景

譲渡企業:エア・ウォーター社が保有するインフラや経営資源を効果的に活用することで、事業の領域拡大を目指しています。

M&Aの手法

2020年4月、桂通商の発行済株式の90%を、エア・ウォーターへ売却。[15]

SBSロジコム、旭新運輸開発の株式取得【総合物流×倉庫】

譲渡企業の概要

旭新運輸開発:西日本や北海道を中心に、倉庫サービスや家具配送便など、事業展開。

譲り受け企業の概要

SBSロジコム:SBSグループ内の物流事業の主力として、3PLや倉庫、流通加工など、サービス提供。

M&Aの目的・背景

譲渡企業:経営基盤の安定化

譲り受け企業:西日本における物流サプライチェーンの強化

M&Aの手法

2021年4月、旭新運輸開発が全ての株式を売却。株式の売却額は非公開です。[16]

加工食品・惣菜等の製造会社の株式譲渡・事業承継【飲食店・物流×食品製造】

譲渡企業の概要

| 所在地 | 千葉 |

|---|---|

| 事業内容 | 加工食品/惣菜製造業 |

| 譲渡理由 | 後継者難により、外部への承継を希望 |

譲受企業の概要

| 所在地 | 東京 |

|---|---|

| 事業内容 | 飲食店運営、物流業 等 |

| 買収理由 | ・メーカー機能の内製化によるグループ内の相乗効果 ・海外向け日本食の輸出展開 等 |

譲受企業は、関東圏を中心に飲食店等の店舗展開を実施する会社。物流機能も有し、総合的展開を図る中、日本食材での海外進出も視野に入れながらメーカー機能を内製化していました。譲渡企業の既存の飲食店舗網と海外進出における相乗効果を期待し、今回、株式譲受に至りました。

>>「食品(加工食品・惣菜等)製造会社の株式譲渡【事業承継】」の続きをみる

参考URL

[1] 三菱電機ロジスティクス株式会社の株式に係る株式譲渡契約書及び株主間契約書の締結並びに子会社の異動に関するお知らせ

[2] センコーGHD:警備事業会社をグループ化~ビジネスサポート事業の領域を拡大~]

[4] 東部ネットワーク、セメント輸送・販売などの東北三光を買収

[6] ファイズHD<9325>、貨物利用運送事業のブリリアントトランスポートを買収

[7] SBSホールディングス<2384>、リコー<7752>子会社のリコーロジスティクス株66.6%を取得

[9] SBSホールディングス<2384>、東洋運輸倉庫を買収 自動制御機器製造販売のSMCから全株式取得

[10] 明治、子会社で食品配送センター展開のフレッシュ・ロジスティックの全保有株式をアサヒロジスティクスに譲渡

[13] ハマキョウレックス<9037>、関西圏で食品を中心に3PLサービス提供の栄進急送とマルコ物流を買収

[14] SBSホールディングス<2384>傘下のSBSフレック、四国エリアを拠点とする日ノ丸急送に追加出資し完全子会社化

[15] エア・ウォーター、桂通商の株式を取得

[16] SBSホールディングス<2384>傘下のSBSロジコム、関西を拠点として倉庫サービス等展開の旭新運輸開発を買収

売却までの手続きの流れ

事前検討

自社の強み・弱みや業界動向、市場の分析などを踏まえ、売却後の事業展開も考慮しながら、売却の目的、条件などを検討します。

M&A専門機関との契約

売り手自らが買い手を探し、直接交渉を行って売却することも可能ではありますが、買い手を探す範囲が非常に限定されてしまいますし、多方面の知識が要求されるM&A取引を単独で進めるのは容易ではありません。

通例は、M&A専門機関(仲介会社など)と契約を結び、企業価値評価や事前検討事項のブラッシュアップ、買い手とのマッチング、条件交渉、手続き実行などに関する支援を受けながら売却を進めていきます。

交渉相手の選定

事前検討の内容をもとに、相性のよい交渉相手(売却の目的や条件に合致し、大きなシナジーを見込める相手)を探します、

有望な候補が見つかったら、事業内容や売却の条件などをまとめた概要書を相手方に提示して交渉を打診します。

売却を検討していることが外部に漏れると、運営中の事業に支障が生じたり、売却が難しくなったりする恐れがあります。そのため、この段階では社名などは伏せて、どの企業であるか特定できないような情報だけを概要書にまとめ、限られた候補企業にだけ提示します。

初期交渉・トップ面談

相手企業が交渉に興味を示したら、秘密保持契約を取り交わした上で、互いに社名を含むより詳細な情報を交換します。

これをもとに相手企業に対する分析や今後の交渉に関する検討を行ったのちに、経営者同士の面談(トップ面談)を行い、互いの意思を確認します。

基本合意締結

初期交渉・トップ面談で話がまとまれば、基本合意を締結します。

基本合意には、現時点での暫定的な売却条件や、今後の交渉に関する義務(一定期間の独占交渉権など)を定めます。

デューデリジェンス・関係者との交渉

買い手側は売り手企業の実情に関する詳細な調査(デューデリジェンス、買収監査)を行い、M&Aの支障となるような問題点・リスク(雇用・サービスを巡るトラブル、帳簿に載らない債務など)を抽出し、対応を検討します。

売り手側は調査に必要な範囲で内部資料などを提供し、デューデリジェンスに協力します。

賃貸店舗で営業している事業を譲渡する場合、賃借権を買い手に移転することになりますが、それには家主の承諾が必要になるのが通例です。できるだけ早い時期に家主と交渉し、承諾を得ておく必要があります。

リース契約など、その他の契約でも同様の交渉が必要になることがあります。また、従業員の雇用を買い手企業が引き継ぐためには、従業員当人の同意が必要です。

最終条件交渉~譲渡契約締結

デューデリジェンスの結果をもとに最終的な条件交渉を行い、交渉がまとまれば最終契約締結となります。

売却実行(クロージング)

株式譲渡の場合、対価の受け渡しと株券交付または株主名簿書換えにより売却が成立します。ただし、場合によっては事前手続きに手間がかかることがあります(譲渡制限株式の譲渡承認のための株主総会、少数株主からの譲渡委任状取り付け、未発行株券の発行など)。

事業譲渡の場合、事業に関わる資産や契約などを1つ1つ買い手に移転する手続きが必要です。移転に際して登記や契約相手方の合意が必要なものもあり、売却が完了するまでには相応の時間がかかります。

>>物流会社・運送会社の売却について、アドバイザーに無料相談する

物流・運送会社に強いM&A仲介会社 14選

M&A仲介会社は、国内M&A市場の拡大に伴い、新規参入が続いています。中小企業庁が2021年10月7日に公表したM&A支援機関の登録数はM&A仲介会社及びFA(ファイナンシャル・アドバイザー)の2,253件(法人・個人事業主)となりました。本記事では、大手~中堅の14社をピックアップしました。会計事務所・コンサルティング系、M&A仲介専業型に分類してご紹介します。

会計事務所・コンサルティング系3社

コーポレート・アドバイザーズM&A(日本クレアス税理士法人グループ)

設立:2007年2月

本社所在地:東京都千代田区霞が関3丁目2番5号 霞が関ビルディング33階

特徴:日本クレアス税理士法人グループは、全国の関与先数が拡大しており、法人・医療・介護福祉・非営利法人・個人まで幅広い領域を支援しています。グループ全体で社員600名(2025年12月20日現在)を擁し、税理士・公認会計士・社労士・弁護士など専門家が連携する体制により、税務・会計に加えてFAS、M&A、IPO、内部統制、BPOなど多様なニーズにワンストップで対応できる点が強みです。

買い手のM&A戦略に基づき、M&A潜在層へアプローチするM&Aマーケティング(ファインディング)が強み。

>>物流会社・運送会社の売却について、M&Aアドバイザーに無料相談する

名南M&A

設立:2014年10月

本社所在地:名古屋市中村区名駅一丁目1番1号 JPタワー名古屋34階

上場市場:名古屋証券取引所 メイン市場

特徴:名南グループ企業で、東海・近畿エリアを中心に、金融機関と連携してM&A情報を集約している。医療専門のM&Aチームを持つ。

URL:https://www.meinan-ma.com/

山田コンサルティング

設立:1989年7月10日

本社所在地:東京都千代田区丸の内1丁目8番1号 丸の内トラストタワーN館10階

上場市場:東京証券取引所 プライム市場

特徴:M&A仲介事業のほか、経営コンサルティングや不動産コンサルティングなど幅広く事業を展開。

URL:https://www.yamada-cg.co.jp/

M&A仲介専業型 9社

日本M&Aセンター

設立:1991年4月

本社所在地:東京都千代田区丸の内一丁目8番2号 鉃鋼ビルディング 24階

上場市場:東京証券取引所 プライム市場

特徴:事業承継・M&A仲介の最大手。国内7拠点、アジア各国5拠点を持つ。M&A仲介サポートや、PMI支援、成長戦略コンサルティング、株価査定などの幅広いサービスを提供している。

URL: https://www.nihon-ma.co.jp/

M&Aキャピタルパートナーズ

設立:2005年10月

本社所在地:東京都千代田区丸の内一丁目9番1号 グラントウキョウノースタワー38階

上場市場:東京証券取引所 プライム市場

特徴:着手金無料の専任担当制が特徴。レコフ社と連携して行う直接提案力が強み。

レコフ

設立:1987年12月

本社所在地:東京都千代田区麹町4-1-1 麹町ダイヤモンドビル

特徴:M&A助言会社の草分け的存在。「MARR Online」などのデータベース運営。2016年10月にM&Aキャピタルパートナーズの連結子会社となった。

ストライク

設立:1997年7月

本社所在地:東京都千代田区大手町1丁目2番1号 三井物産ビル15階

上場市場:東京証券取引所 プライム市場

特徴:オンライン上でのマッチングや情報収集が可能なM&A市場SMARTを提供。東京のほか、札幌、大阪、福岡など全国に8拠点を展開。

URL: https://www.strike.co.jp/

オンデック

設立:2007年12月

本社所在地:大阪府大阪市中央区備後町3-4-1

上場市場:東京証券取引所 グロース市場

特徴:サポート対象とする事業規模に制限を設けておらず、年商数千万円の小規模企業から、年商数十億円~数百億円といった中堅企業までの支援実績・成約実績を有している。

URL:https://www.ondeck.jp/

ジャパンM&Aソリューション

設立:2019年11月

本社所在地:東京都千代田区平河町二丁目16番9号 永田町グラスゲート4階

特徴:「相談されたら断らない」方針のもと、純資産や利益で案件の引き受けを断ることなく、小規模な案件に対しても、通常の規模の案件と同様のクオリティのサービスを提供することをポリシーとしている。

fundbook

設立:2017年8月7日

本社所在地:東京都港区虎ノ門1-23-1 虎ノ門ヒルズ森タワー25F

特徴:属人性を排したフェアなM&Aを実現するハイブリッド型仲介サービスを提供。マッチングの可能性を拡げる

独自開発のM&Aプラットフォームを使用している。

インテグループ

設立:2007年6月

本社所在地:東京都千代田区丸の内3-4-1 新国際ビル4F

特徴:完全成功報酬の料金体系。どこよりも早く売却戦略、企業価値のご提案や相手先企業のご紹介をし、3~6ヵ月でのM&A成立を目指している。

M&A仲介会社を選ぶポイントと留意点

M&A仲介業務以外のサービスラインナップ

多くのM&A仲介会社では、M&AのマッチングやM&Aを成立させることに重点をおき、サービスのラインナップもM&A仲介業務に比重を置いているケースがほとんどです。

コーポレート・アドバイザーズM&Aでは、最適な候補者探しを含むM&A仲介、FA、セカンドオピニオン、DD、株価算定に加えて、PPA、PMIから資産管理・相続対策まで、M&A検討やM&A実施後の経営者のお悩みにお答えできるサービスラインナップとなっています。

以下の記事では、PMIについて解説しています。

契約形式

前述の通り、M&Aのアドバイスを専門会社に依頼する場合、「仲介形式」と「ファイナンシャルアドバイザリー(FA)形式」という2つの形式があります。

「仲介形式」では、相手先の紹介(マッチング)を行うことが一般的であり、初期段階の相談からM&Aの成立まで、売り手と買い手の両者の要望を把握し、条件の落とし所を探るようなかたちで交渉を進めるのも特徴といえます。日本の中小企業のM&Aにおいては、「仲介形式」で進めるケースが一般的です。

なお、仲介契約もFA契約も基本的にはフィーの計算方法は一緒であり、手数料の違いはありません。候補となるM&A会社が仲介契約かFA契約のどちらの種類なのかを、事前に確認したほうがよいでしょう。

自社の業界・業種への理解があるか

M&A仲介会社の中には、特定の業界・業種に強みをもつ場合があります。例えば、飲食店に強いM&A仲介会社、IT・ソフト分野に強いM&A仲介会社、調剤薬局やクリニックに強いM&A仲介会社などが挙げられます。

売り手にとっては、自社の業界・業種に強いM&A仲介会社に依頼することで、自社の事業に対する市場環境、強み、経営課題などに対する理解が得られ、より自社に合った買い手を紹介してもらいやすくなります。

買い手にとっては、買収ニーズのある業界・業種に強いM&A仲介会社にニーズ登録しておくことで、自社が求める売却・譲渡ニーズを紹介してもらいやすくなります。

コーポレート・アドバイザーズM&Aでは、全ての業界・業種に対応していますが、特に物流業界・運送業界など人材関連のサービス業界に強く、有力な買い手情報を多数保有しています。

>>物流会社・運送会社の売却について、アドバイザーに無料相談する

まとめ

経営者の高齢化や人手不足などを背景に、物流会社・運送会社ではM&A・会社売却の動きが広がっています。買い手は大手物流会社に限らず、異業種企業が物流機能の強化を目的に参入するケースも見られます。

売却価格は個別の交渉によって決まりますが、中小M&Aでは「時価純資産」をベースに評価されることも多く、収益力や人材の引継ぎ状況によっては、のれん(営業利益の数年分)が上乗せされる場合もあります。

会社売却を検討する際は、相場感だけでなく、譲渡後の雇用維持や取引継続も含めて総合的に条件整理を行うことが重要です。本記事が検討の参考になれば幸いです。

>>物流会社・運送会社の売却について、M&Aアドバイザーに無料相談する

▼以下の記事では、業務用食費・食材卸業界の動向とM&A事例について、解説しています。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

株式会社コーポレート・アドバイザーズM&A

株式会社コーポレート・アドバイザーズ・アカウンティング

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社日本クレアスBPOサポート

株式会社日本クレアス財産サポート

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

470名(グループ全体 / 2024年12月現在)

税理士42名、公認会計士16名、特定社会保険労務士2名、社会保険労務士15名、弁護士2名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件