| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) 製造業(食品・バイオ・化学・金属ゴムプラスチックなど)担当 |

ゴム・プラスチック・樹脂成形加工業界では、事業承継(後継者問題)をきっかけに同業者や商社などへの売却が増えています。同業界におけるM&A事例や流れ、売却価格の相場、工場売却の基礎知識などを解説します。

>>ゴム・プラスチック・樹脂成形加工業の事業承継について無料相談する

ゴム・プラスチック・樹脂成形加工業のM&A売却・事業承継案件一覧

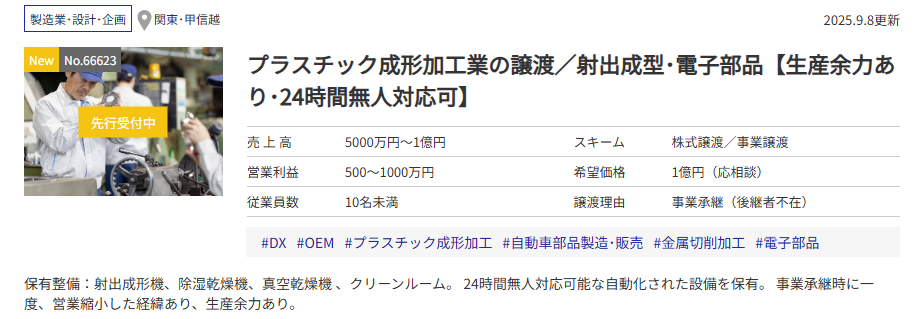

プラスチック成形加工業の譲渡/射出成型・電子部品【生産余力あり・24時間無人対応可】

強み・特徴

保有整備:射出成形機、除湿乾燥機、真空乾燥機 、クリーンルーム。

24時間無人対応可能な自動化された設備を保有。

事業承継時に一度、営業縮小した経緯あり、生産余力あり。

関東)プラスチック製品の成形加工・製造企画

強み・特徴

【設備】倉庫設備は賃貸。製造設備は協力工場へ貸出・外部委託。

【仕入先】10数社(協力工場や金型関係など)

【販売先】20数社(医療関係等の製品メーカーなど)

【成形手法】環境配慮型のプラスチック成形手法におけるノウハウあり

〇製品の企画開発から成形加工、完成まで一貫して対応可能

〇一般的なプラスチックの材質から、技術的に成形が難しい材質も対応

【財務】ネットキャッシュ3000万円。

>>プラスチック成形加工のM&A売却・事業承継案件一覧はこちら

ゴム・プラスチック製品製造・成形加工の最新M&A事例

【プラスチック成形】日本モリマー、Maxell Europe Limitedの射出成形事業の譲受け(2023/8)

会社概要

日本モリマーは、1980年の創業以来、高機能プラスチック事業のオールラウンダーとして素材から成形・加工におけるコア技術を駆使し、住空間、産業資材、エレクトロニクス、自動車等の分野に加えて、最近では医療・ヘルスケア分野にも参入し、幅広い市場向けにさまざまな素材や部品を提供し、各種産業の発展に貢献してまいりました。

一方、1984年より成形事業を営んでいるMaxell Moulding Servicesは従来、電装部品を中心に製造を行っておりますが、近年はメディカル部品の製造にも注力してきております。

今後の展開

MOLYMER MOULDING SERVICES LIMITEDがモリマーグループに加わることにより、従来、日本とアセアンを中心とした生産拠点を欧州にも持つことになり、熱可塑性プラスチック事業、特に体外診断薬分野をはじめメディカル事業のさらなる拡大と共にサプライチェーンの強靭化にも繋がると考えております。 モリマーグループは、今後とも持続可能な社会の実現に貢献すべく、幅広い製品ラインナップとお客様への迅速な提案力を通じて、産業社会のさらなる成長・発展に貢献してまいります。

引用:Maxell Europe Limitedの射出成形事業の譲渡に関する契約締結について

【工業用ゴム製造】三光産業、工業用ゴム製品製造の五反田ゴム工業を譲受け

企業概要

五反田ゴム工業は工業用ゴム製品の製造販売会社です。

取得理由

三光産業の連結子会社の株式会社ベンリナーの野菜調理器製造工程においてシナジー効果が期待できます。また事業規模の拡大が図れるとともに、既存事業でありますシール・ラベル印刷事業においてもシナジー効果が期待できます。

関連記事:化学業界のM&A動向・事例・売却相場|2023年最新

【プラスチック成形】ウェーブロックHD、プラスチック精密成形品製造等のRP東プラと資本業務提携(2023/5)

会社概要

ウェーブロックHDは、衣食住用途向けの、各種プラスチック製品や繊維等との組み合わせによる各種複合素材製品(マテリアルソリューション事業)及び、自動車・電子機器用途向け金属調加飾フィルム等の複合素材製品(アドバンストテクノロジー事業)の製造販売を営んでいます。

他方、アァルピィ東プラ(以下、RP東プラ)はプラスチック成形の3つの基本技術である「シート押出」「真空成形」「射出成形」の技術を磨き、プラスチック総合加工メーカーとして確固たる地位を築いてきました。

今後の展開

ウェーブロックHDとRP東プラは、製造・開発・販売等各方面での提携により相互に事業の強化を図っていくことが可能であるとの共通理解に至り、両社の業務提携が、収益基盤の強化と事業シナジー創出に繋がり、これらが当社の企業価値向上に資するものと判断したため、本業務提携を実施することとしました。

引用:アァルピィ東プラ株式会社との資本業務提携に関するお知らせ

ゴム・プラスチック製品製造・成形加工業で高く売れる会社の条件は?

買い手から見て買収する価値が高く、多くの買い手が集まる会社ほど高く売れます。買い手によって求めるポイントは異なるため、自社の価値を高く評価してくれる買い手を探し出すことも重要です。

安定した収益力や将来性がある

業績が安定しており、今後も継続して高い収益が望める会社や、成長期にあり、今後も収益拡大が期待できる会社であれば、買い手が買収後の事業展開を描きやすいため、高値での売却が期待できます。

効率化・合理化による改善の余地が大きい

売り手企業単独では業務改善が難しい状況であっても、買い手の資金力やノウハウを投入すれば大幅な効率化・合理化が達成でき、収益力の向上が望める会社であれば、買い手にとって投資対効果が高いため、高額売却が期待できます。

貴重な経営資源を有しており、買い手への統合が容易

代替が効かない独自の技術・ノウハウ、新規獲得が困難な(獲得に時間がかかる)取引先ネットワークなど、希少性のある経営資源を有していれば、買い手が集まりやすく、高額売却につながります。

ただし、そうした経営資源を買い手がうまく引き継いで活用していくことが可能であることが大切です。

例えば、その経営資源が特定の人物(経営者、担当幹部社員など)にしか扱えない状態(属人化している状態)にあり、その人物がM&Aを機に会社から離れてしまうようなケースでは、買い手とって価値が小さいものとなってしまいます。

そうしたケースでは、売却交渉前にノウハウなどを社内で共有し業務を仕組み化しておくか、売却後もその人物がしばらく会社に残って引き継ぎに協力することを契約に定めることで、価値低下を防ぐ必要があります。

>>ゴム・プラスチック製品製造・成形加工業の事業承継について無料相談する

買い手との相性がよい

M&Aは結婚にたとえられることがあるように、売り手と買い手の相性が重要です。

経営理念や経営者の考え方といったレベルの相性だけでなく、具体的な経営資源(製品、技術、ノウハウ、人材、販路、取引先など)の相性(互いに補完し合い、高め合えるような関係にあるかどうか)が、M&Aの成功率やシナジーの大きさを左右します。

自社の真価を理解し、活かしてくれるような買い手を探すとともに、交渉相手に対して自社の経営資源の有用性をアピールしていくことが重要です。

関連記事:金属加工・金属製品製造業のM&A動向・事例・売却相場|2023年最新

ゴム・プラスチック製品製造・成形加工業の売却価格相場

M&Aの取引価格の決め方・計算方法

M&Aの価格は、売り手と買い手で条件交渉し、合意した金額となります。

そのため、財務や業績の状況のほか、M&A市場における需要と供給の状況も価格に影響を与えます。

条件交渉の準備としては、まずは一般的な価値評価手法で根拠を整えていくことになります。

M&Aにおける企業価値評価でよく使われる手法は以下の3つです。次の①~③の算出結果などを考慮して、売り手・買い手双方は、交渉のベースとなる価格を検討していきます。

| 評価手法 | 企業価値評価額の算出方法 |

| ①時価純資産 +営業権法 簡易な計算 | 会社の資産価値を時価評価して、そこから引当金不足などを修正した負債を差し引いた時価純資産額に営業権(=のれん)を加えて計算 |

| ②EBITDAマルチプル 交渉に使える | 売り手の会社や事業と類似する上場企業(事業や成長率)の評価(株価)を使用して評価額を計算 |

| ③DCF法 緻密な計算 | 会社が将来生み出す価値をフリーキャッシュフローで推計し、資本コスト(WACC)で割り引いて現在価値に換算して企業価値を計算 |

>>ゴム・プラスチック・樹脂成形加工業の事業承継について無料相談する

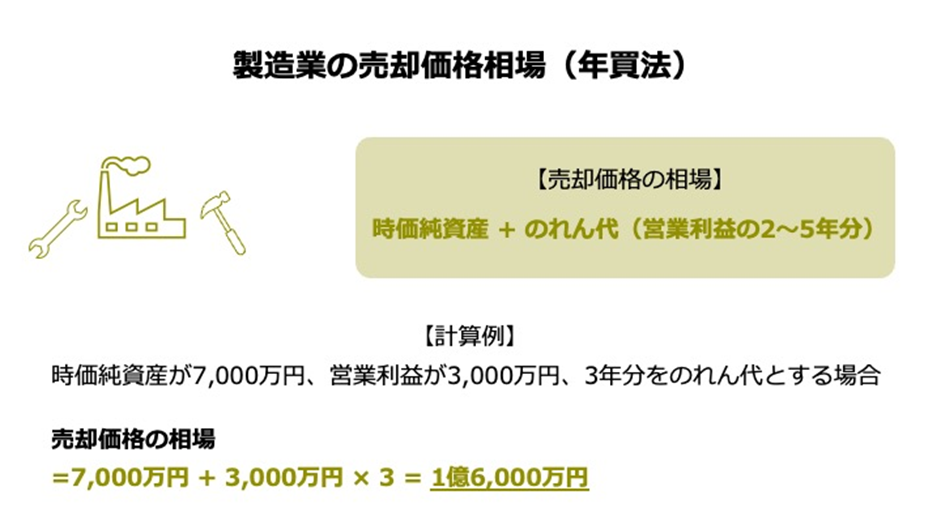

純資産+営業権法(年買法)による中小メーカーの株式価値評価・売却価格相場

年買法(年倍法、時価純資産プラス営業権法)では以下の式で株式価値を評価します。

| 株式価値=時価純資産+営業利益の2~5年分 |

時価純資産は、貸借対照表上の資産・負債を時価評価して差し引きしたものです(時価資産-時価負債)。すべての資産・負債を時価評価するのは現実的でないため、不動産や有価証券など、価格が変動しやすいものに絞って時価評価を行い、その他は簿価のままとするのが通例です。

純資産はこれまでの事業活動の結果を示す指標であり、ノウハウや人材力など、収益力を構成する無形の価値(超過収益力)に対する評価は含まれていません。

そこで、年買法では現在の利益の数年分として大雑把に超過収益力を見積もり、時価純資産に加えます。「営業利益の2~5年分」の部分は買い手側の会計において「のれん(営業権)」として計上されるものに当たります。

例えば、時価純資産が7,000万円、営業利益が3,000万円で、営業利益の3年分を超過収益力と見る場合、株式価値(売却価格相場)は1億6,000万円となります。

「2~5年分」という数字はとくに理論的な根拠があるわけではなく、M&A取引の慣行として広まっているものです。

前章で述べた「高く売れる会社の条件」に当てはまるほど、営業利益にかける年数は大きくなり、売却価格の相場が上がります。

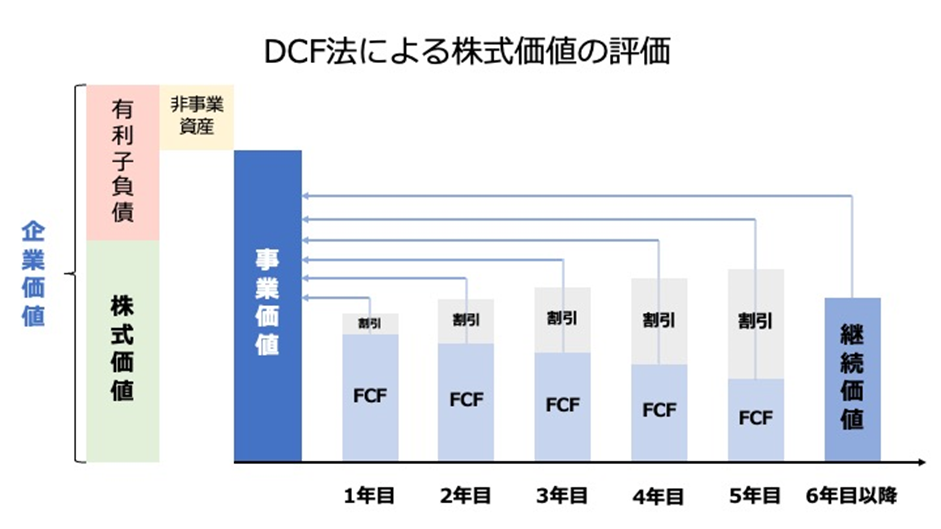

DCF法による株式価値評価

DCF法は、事業活動で生み出されるキャッシュフローをもとに株式価値(株主にとっての価値)を評価します。評価の根拠を具体的に説明できるのが利点ですが、予測をベースとし、主観が入る余地が大きいため、マーケットアプローチと併用されるのが通例です。

DCF法では以下の3つのステップで評価が行われます。

1.フリーキャッシュフロー予測

2.事業価値算出

3.株式価値算出

1.フリーキャッシュフロー予測

具体的な事業計画(5年分~10年分程度)をもとに、フリーキャッシュフローを予測します。

フリーキャッシュフローとは、その年に生み出された利益のうち、納税や事業活動への投資に回した金額を除いたものを指し、以下の式で計算されます。

| フリーキャッシュフロー =税引き後の営業利益+減価償却費-設備投資額-運転資本増額分(+運転資本減額分) |

企業が事業活動を継続する上で、まずは納税と設備投資・運転資本にお金を回す必要があり、その後に「使われずに残った」お金が債務返済や株主配当などに当てられます(フリーキャッシュフローの「フリー」は「自由に使える」という意味ではなく、「まだ使われていない」といった意味です)。

つまり、フリーキャッシュフローは企業への投資者(株主や債権者)に帰属する価値と言えます。

5年分の事業計画をもとにする場合、5年目までのフリーキャッシュフローは事業計画から算出し、6年目以降のフリーキャッシュフローは、5年目の金額をもとにして、一定の成長率で増大する(または成長率ゼロで一定の金額が維持される)と見なします。

2.事業価値算出

1で予測したフリーキャッシュフローを「現在価値」に直して合計し、「事業価値」とします。

株式価値評価で考えるのは、「その企業に今いくら投資する価値があるか」です。例えば、M&Aという投資により1年後に1億円がその会社から得られると予測される場合、「その1億円を得るために今いくら投資するのが妥当なのか」と考え、現在投資すべき金額(現在価値)を割り出す必要があります。

つまり、「この投資商品(企業買収)の利回りはどの程度なのか」を考えて、予測されたフリーキャッシュフローから「利回り」に従って逆算して現在投資すべき金額を割り出し、現在価値とするのです。

「利回り」を算出するにはファイナンス理論を駆使する必要があるため、ここでは詳細を省きます。

フリーキャッシュフローの現在価値の合計額は、投資者(株主と債権者)がその会社の事業に期待できる価値(事業価値)です。

3.株式価値算出

フリーキャッシュフローの現在価値合計額(事業価値)に事業外資産(遊休不動産、余剰現預金など)を加えると、投資者から見た企業全体の価値(企業価値)が得られます。

企業価値から、債権者に帰属する価値(借入金・社債などの有利子負債や、未払い残業代、退職給付債務、係争事件で発生する恐れがある損害賠償などの負債類似項目)を引くと、株主にとっての価値(株式価値)となります。

まとめると以下のようになります。

| DCF法による株式価値 =フリーキャッシュフローの現在価値合計額+事業外資産-有利子負債-負債類似項目 |

市場株価法による株式価値評価

上場企業の場合、株式時価総額をベースに株式価値が算出できます。株価の変動を考慮して一定期間の平均株価を採用したり、支配権プレミアムとして株式時価総額の2割程度を上乗せしたりするのが通例です。

株式取引市場の株価は少数株の取引をもとにした価格ですが、M&Aでは大量の株式を取得して会社の支配権獲得を目指すため、既存株主に売却を促すインセンティブとしてプレミアムを設定するのが一般的で、これを支配権プレミアムと呼びます。

類似会社比較法による株式価値評価

非上場企業の場合、株価などの市場評価を直接用いることはできませんが、事業の内容・規模・成熟度などが類似した上場企業と比較することで、市場評価を利用できます。

例えば、EV/EBITDA倍率を利用して、非上場企業の株式価値を以下のように算出することができます。

| 1.類似上場企業(少なくとも3~5社程度)を選出 2.類似上場企業のEV(企業価値=株式価値+債権者価値)について市場株価法などを用いて算出 3.類似上場企業のEBITDA(=経常利益+支払利息+減価償却費)を計算 4.譲渡企業のEBITDAを計算 5.「譲渡企業のEBITDA」に「類似上場企業のEV/EBITDAの平均値または中央値」をかけて、譲渡企業のEVを算出 6.譲渡企業のEVから有利子負債などを引いて株式価値を算出 |

適切な類似上場企業が見つからないことも少なくなく、類似会社比較法が利用できるケースは限られます。

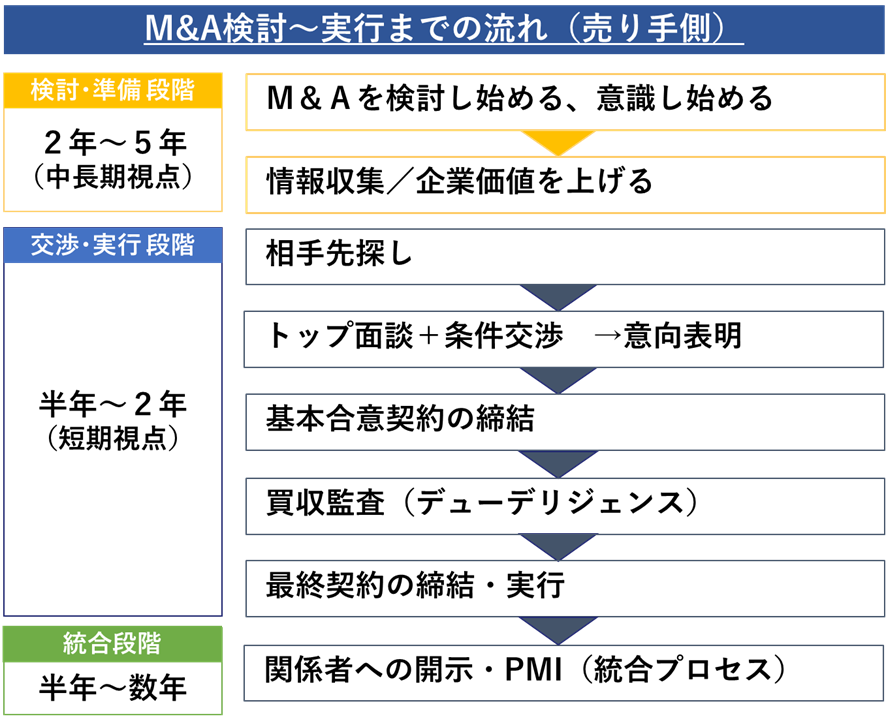

M&Aの流れ(売り手側)

売り手側からみたM&Aの流れは、一般的に次の通りになります。

1. M&Aの検討・情報収集

あらゆる可能性を検討(顧問税理士やM&A専門家への相談)

M&Aを検討するきっかけや目的を改めて整理し、ほかの手法とのメリット・デメリットなどの比較したうえで、M&Aを進めるべきかを検討していきます。

ご自身で調べるだけではなく、信頼できる顧問先の会計事務所やM&A仲介会社など、事業承継・経営戦略に関する専門家の無料相談やセミナーなどを活用しながら、検討材料をしっかりと収集することが後悔しない選択をするためのポイントになります。

2.M&Aの準備(自社分析・プレDD)/アドバイザーの選任

M&Aを成功させるためには、相性が良くシナジー効果を発揮できる相手先を探し、双方が相場感を把握したうえで、納得のいく価格で合意することが重要です。

そのためには、まず、双方が自社の強み・経営課題を整理することが大切です。必要な経営資源が浮かび上がり、相手先の条件が見えてきます。その過程においては、M&Aアドバイザー(仲介会社など)を活用することが一般的です。

自社分析(企業価値の把握・強み・課題・M&Aリスクなど)

売り手にとって、価値を上げるための事前準備は、2~5年程度の中期視点の話です。一方、相手先探しや条件交渉などは、半年~2年程度の短期視点の話です。

中期視点(2年~5年)で価値を上げるためのポイントとしては、まず自社の財務内容と収益性、成長性と業界構造を確認します。加えて現時点での企業価値評価を行い、現在の想定売却価格の把握と希望価格(目標金額)を設定します。

関連記事:プレDDとは|企業価値を高めて会社売却をするための事前準備

3. 相手先探し

相手探しの流れ

一般的には、以下の流れで相手探しを実施します(順番が前後することもあります)

| 1.ロングリスト(数十社程度の候補企業が記載された資料)の作成 2.ショートリスト(さらに数社程度まで候補企業を絞り込んだ資料)の作成 3.ショートリストをもとにした買い手候補の選定 4.ノンネームシート(匿名の売り手の情報が記載されている資料)の作成 5.買い手に対するノンネームシートの開示、買い手による検討 6.買い手との秘密保持契約書の締結 7.企業概要書(具体的に売り手の情報が記載された資料)の開示、買い手による検討 |

企業概要書の検討により、買い手が売り手の買収を前向きに考えたいとの結論に至った場合、これ以降は本格的な交渉に移ります。

なお、売り手側から買い手候補に打診する方法のほか、仲介会社等のプラットフォームにノンネーム情報(匿名情報)を掲載しオファーを待つ、という方法もあります。

4. トップ面談・意向表明

トップ面談は互いに相性やM&A後の相乗効果・相手方に対するメリット(自社が相手として適している、ということ)をアピールする絶好のチャンスです。第一印象で決まるといっても過言ではないため、アドバイザーに相談のうえ、入念に準備を行うことをお勧めします。

意向表明書は買い手から売り手に一方的に差し入れられる書類であり、その内容に法的拘束力がないことが通常です。しかし、意向表明書では、買い手が想定する取引希望条件や買い手としてのアピールポイント、PMI方針(M&A後の統合プロセス)などが明記されることが多く、売り手にとっては、その買い手と次のステップであるデューデリジェンスへ進めるかどうかを判断する重要な材料になることから、M&A手続きにおいて重要なマイルストーンとして位置づけられています。

関連記事:意向表明書(LOI)とは?書き方、サンプル書式、基本合意書との違いを解説

5. M&Aの条件調整・基本合意書の締結

売り手・買い手の間でM&Aの成立に向けた基本的な条件(スキーム、価格、実行日、従業員の雇用条件など)について合意します。

両社の意向が一致する部分(事業の成長性を図るなど)は相互に確認をお行い、意向が異なる部分(例えば価格など)については、アドバイザーが調整を行います。

基本合意が成立した場合には、通常は売り手が買い手に対し、一定期間の独占交渉権を付与します。

関連記事:基本合意書(MOU)とは?意向表明書との違いや、重要条項、確認ポイントを解説

6. 買収監査(デューデリジェンス)の実行

買い手が実施するデューデリジェンス(買収監査)がスムーズに行われるように、売り手は必要となる資料の準備を行います。また、買い手は売り手の現地調査(マネジメントインタビューなど)も実施します。

関連記事:財務デューデリジェンスとは|PMIを見据えた活用ポイントを解説

関連記事:人事労務デューデリジェンスとは|労務リスクと人事マネジメント上の課題抽出

7. 最終条件調整

デューデリジェンスの結果を踏まえ、売り手・買い手の双方は、最終的な条件合意に向けて調整を行います。また対象企業(売り手企業)の従業員や取引先(借入先、仕入先など)の承諾が必要となる場合には、個別に承諾を取得していきます。

8. 最終契約締結・クロージング(M&Aの実行)

売り手・買い手の双方は、クロージング(M&Aの実行)に必要なタスクの履行を確認し、買い手から売り手に対し譲渡対価の授受が行われます。

◆株式譲渡契約書の主な構成例

| ・株式譲渡の合意 ・売買代金 ・表明保証 ・誓約事項 ・損害賠償、解除に関する事項 ・秘密保持 ・競業避止義務 |

>>ゴム・プラスチック・樹脂成形加工業の事業承継について無料相談する

9. 関係者への開示(ディスクロージャー)

M&Aの実行後には、売り手・買い手の双方は、関係者への説明や、実行後に必要となる諸手続きを進めていきます。

情報開示のタイミングはM&Aを実行した直後が一般的です。しかし、必要に応じて重要取引先や幹部社員、M&A手続き上、開示が必要な従業員(経理担当者等)に対しては、M&Aの実行前に開示することがあります。

また、重要取引先や幹部社員への事前開示や賛同がクロージング条件(売却代金の決済条件)となることもあります。

◆情報開示先の例

| ・売り手の役員・従業員 ・売り手の取引先企業 ・金融機関(メインバンクなど) ・証券取引所 ※上場企業の場合 |

発表前の情報漏洩に注意するのはもちろんのこと、発表のタイミングや伝え方、幹部社員への事前の根回しなど入念なシナリオが成功につながる重要なポイントとなります。実績・経験豊富なM&A仲介会社のアドバイスを聞いて慎重に進めることをお勧めします。

10. PMI

PMI(=Post Merger Integration)とは、M&A成立後の「経営統合プロセス」を指します。PMIはM&A交渉以上に重要であり、M&A実施後の事業の行方を左右します。PMIの進め方に決まりはなく、自由に実施できますが、「シナジー効果が出るまでやる」ことが基本です。

またPMIは、M&A交渉のトップ面談のときから始まっており、買収調査で必要な事項を検討しておく必要があります。

最も重要なことは売り手・買い手双方での方向性の共有であり、それによって文化の統合を実施します。文化の統合が達成されれば、買い手と売り手の間に本当の信頼関係が生まれます。

関連記事:中小PMIガイドラインとは?基本事項やポイントを紹介

以上が、一般的なM&Aの手続きの流れです。ただし、目的や相手企業の業種によって手続きの流れが異なる場合があります。そのため、M&A仲介会社等の専門家のアドバイスや支援を受けることで、スムーズな手続きを進めることができます。

M&Aにおけるソーシング(買い手側)

買い手にとってM&Aにおけるソーシングは、M&Aの相手先を見つけて交渉を進めるまでの重要プロセスです。買い手がM&Aの相手先(売り手/ターゲット)を見つける(ソーシング)方法は主に2つあります。

| ◆売却希望案件を紹介してもらう(紹介型M&A) ◆潜在的な売り手に能動的アプローチをする(仕掛け型M&A) |

それぞれの方法、メリット・デメリット(注意点)、押さえておくべきキーワードについて解説していきます。

売却希望案件を紹介してもらう(紹介型M&A)

| 方法 | M&A仲介会社や金融機関に売却希望案件を紹介してもらう |

| メリット | 売却意思が固まっている相手と、希望条件が整理された状態で 交渉を開始できるため、検討を進めやすい。 ⇒M&Aの「成立」確率が高い |

| デメリット・注意点 | ・M&Aの成立自体を目的化しやすい。 ・人気業種の案件では、多数の競合のなかで選ばれる必要がある。 |

紹介型M&Aは、M&A仲介会社や金融機関が業務受託した売り手(売却希望案件)の情報を基に検討する方法です。

買い手は、まず売り手の社名が伏せられた「ノンネームシート」を基に検討します。買収の可能性があれば、M&A仲介会社と秘密保持契約書(NDA)を締結し、「企業概要書(インフォメーション・メモランダム/IM)」で詳細情報を把握し検討を行います。

潜在的な売り手に能動的アプローチをする(仕掛け型M&A)

| 方法 | M&A戦略に合った潜在的な売り手に対し、能動的にアプローチする |

| メリット | ・M&A戦略にマッチする相手と他社に先駆けて交渉できる。 ・取り組みを通じてM&A戦略もブラッシュアップできる。 ⇒M&Aの「成立」のみならず「成功」確率が高い |

| デメリット/注意点 | ・売却意思を引き出すところから交渉を始める必要がある。 ・仕掛け型のアプローチに精通した担当者やアドバイザーを起用する必要がある。 |

買収を希望する企業が、自社のM&A戦略に基づいて、シナジー(相乗効果)が見込めるM&A潜在層(潜在的な売り手/ターゲット)のリスト(ロングリスト/ショートリスト)を作成し、能動的にアプローチをする方法です。

ファインディングや仕掛け型アプローチともいわれています。

関連記事:M&Aにおけるソーシングとは | 種類・メリット・デメリット・事例を解説

工場(不動産)を売却する際に知っておきたい知識

製造業においては、工場移転や事業ポートフォリオ転換、廃業コスト削減などのために、工場を不動産として売却することも少なくありません。

ここでは、工場を不動産として売却する方法の概要と売却時の会計手続きを解説します。

工場を不動産として売却する方法

工場は更地にして土地のみを売却する場合と、土地・建物をセットにして売却する場合があります。借地の上に立てた工場を売却する場合、貸主との交渉が必要になります。

工場をリース会社に売り、賃借りして操業を続ける方法(セール&リースバック)もあります。

更地にして土地のみを売却

建物が残ったままだと用途が限られるため、一般的には更地にして売却したほうが買い手はつきやすく、短期間での売却が可能です。ただし、解体費用がかかるため、その分だけ売却益は下がります。

また、工場で特定の有害化学物質を使用していた場合には土壌汚染対策法に基づき土壌調査が必要になります(建物とセットで売る場合も原則として同様です)。[37]

法的義務がないケースでも、工場跡地の売却では自主的に土壌調査を行うことが少なくありません。十分な土壌調査をせずに売却し、後になって土壌汚染が発覚した場合、買主から損害賠償を求められる恐れがあるためです。

以下のような条件に当てはまる土地であれば、より買い手がつきやすく、高値での売却が期待できます。

◆幹線道路・高速道路などへの接続がよい

◆敷地に接する道路に十分な幅がある

◆駐車スペースが十分にある

◆工場地帯に位置している(買い手が工場を建てる場合、規制などの関係で工場地帯の方が容易)

◆土壌汚染の恐れがない

建物と土地をまとめて売却

買い手は限られますが、土地と建物をセットにして売却できれば、より高額の売却益が期待できます。

売却先としては、同分野の製品を製造している製造業者のほか、建物を倉庫や商業施設として再利用したいと考える他分野の事業者などが挙げられます。

以下のような条件に当てはまる建物は買い手がつきやすい傾向があります。

◆建物の構造が標準的(様々な用途に転用しやすい)

◆間仕切りが少なく、スペースを活かしやすい(同上)

◆建築関係法令に適合している

借地権の譲渡

借地の上に建てられた工場の建物を売却する場合には、敷地の借地権も譲渡する必要があります。更地にした上で借地権のみを譲渡するケースもあります。

借地権の譲渡額は当事者間の交渉で決定しますが、相続税計算時の借地権評価額が目安として用いられます。国税庁が公表している路線価や公示価格をもとに土地の時価をもとめ、それに借地権割合(30%~90%)をかけたものが借地権評価額です。[38]

借地権を譲渡するには原則として地主から承諾を得る必要があり(民法612条[39])、借地権譲渡額の1割程度を承諾料として地主に支払うのが慣例です。

セール&リースバック

リース会社などに不動産を売却した上で、買主と賃貸借契約を結び、賃借料を支払いながらその不動産を利用し続けることを、セール&リースバックと言います。

工場のセール&リースバックには以下のようなメリットとデメリットがあります。

| メリット | デメリット |

| ○売却によりまとまった額の資金を調達しつつ、工場の操業を継続できる ○工場を閉鎖するケースにおいて、予め一定の売却益は確保しつつ、操業停止のタイミングを柔軟に決めることが可能(取引・雇用関係の調整が済むまで操業を続けるなど) | ○不動産運用の自由度が低下する ○将来的に賃料が経営を圧迫するようになる可能性もある ○賃貸借契約が更新できるとは限らない |

工場を不動産として売却する場合の会計手続き

工場の土地・建物を売却した際には、特別損益として固定資産売却損益を計上し、仲介会社に仲介手数料を支払った場合には経費(支払手数料)として計上します。

建物については、売却金額が「取得時の価額から売却時までの減価償却累計額を引いた額」を上回れば固定資産売却益、下回れば固定資産売却損となります。

消費税の納税義務者の場合、建物の売却に際して消費税の計上が必要です(土地の売買は非課税)。[40]

例えば、取得価額1億円、減価償却累計額2,000万円の建物を9,000万円(消費税900万円)で売却し、

仲介手数料が300万円だった場合、以下のような仕訳になります。

| 借方 | 借方 | ||

| 預金 | 9,600万円 | 建物 | 1億円 |

| 減価償却累計額 | 2,000万円 | 固定資産売却益 | 1,000万円 |

| 支払手数料 | 300万円 | 仮受消費税 | 900万円 |

土地の場合は減価償却がなく、消費税も非課税です。取得価額1億円の土地を1億2,000万円で売却し、仲介手数料が400万円だった場合、以下のような仕訳になります。

| 借方 | 貸方 | ||

| 預金 | 1億1,600万円 | 土地 | 1億円 |

| 支払手数料 | 400万円 | 固定資産売却益 | 2,000万円 |

[37] 土壌汚染対策法の概要(日本環境協会)

[38] 借地権の評価(国税庁)

[39] 民法第612条(e-Gov法令検索)

[40] 消費税のしくみ(国税庁)

ゴム・プラスチック製品製造・成形加工業の売却の成功ポイント

多くの業種に共通する一般的なポイントと、とくに製造業で問題になりやすいポイントがあります。

一般的なポイント

売却を成功させる上で、一般的に以下のようなポイントが重要になります。

◆早期に検討を開始する(経営者引退や倒産が差し迫ってから行動を開始すると、好条件での売却や、納得のいく事業承継・雇用引継ぎは難しい)

◆余裕があれば、事前に自社に対するデューデリジェンス(プレデューデリジェンス)を行い、問題点と改善策を明確化し、数年程度かけて企業価値を高めてから売却する

◆相性のよい買い手企業を選ぶ

◆労務関係のコンプライアンスの確認・改善

◆従業員のモチベーション低下・人材流出の防止

◆会計処理の透明化、資産所有・資金移動におけるオーナー個人と会社の明確な分離

◆過度な競業避止義務(売却した事業と競合する事業を営むことを禁止する規定)を課されないように慎重に協議する

ゴム・プラスチック成形加工業で問題となりやすいポイント

金型が内製か否か、金型が自社保有か元請からの預かりなのか

ゴム・プラスチック成形加工業では、設備の状況の確認のほか、金型が内製か否か、金型が自社保有か元請からの預かりなのか、といった点もチェックポイントとなります。

関連記事:医療機器メーカーのM&A・売却事例5選と業界動向 | 2023年最新

製品に使用している技術の権利関係

他社の保有技術のライセンスを受けて製品に使用している場合、ライセンス契約にチェンジオブコントロール条項が含まれていないかどうかチェックする必要があります。

チェンジオブコントロール条項とは、契約の相手方が他社の子会社となったり、他社に合併されたりした場合に、契約を一方的に解除できるとする条項です。

ライセンスを受けている企業(ライセンシー)がライセンスを与えている企業(ライセンサー)の競合企業に買収された場合、ライセンサーの技術が競合企業グループに利用されることになり、技術情報の流出が起こる恐れもあります。

そのため、ライセンス契約にはチェンジオブコントロール条項が含まれていることが多く、その場合、売却にあたりライセンサーとの協議が必要になることがあります。

自社の保有技術についても、第三者の知的財産権に対する侵害が懸念されるようなものについては、事前にチェックしておくことが必要です。

>>ゴム・プラスチック・樹脂成形加工業の事業承継について無料相談する

化学物質規制

日本国内だけでなく製品輸出先各国における化学物質規制への適合性が問題となります。

普段はあいまいにやり過ごしていた問題がM&Aを機に顕在化し、売却価格の切り下げやM&A取引の中止、売却後の損害賠償問題などに発展するケースも少なくありません。

化学物質の使用・管理状況を法令に沿って再確認し、可能な限り状況を是正しておくことが必要です。

売り手・買い手からみたM&Aの目的・メリット

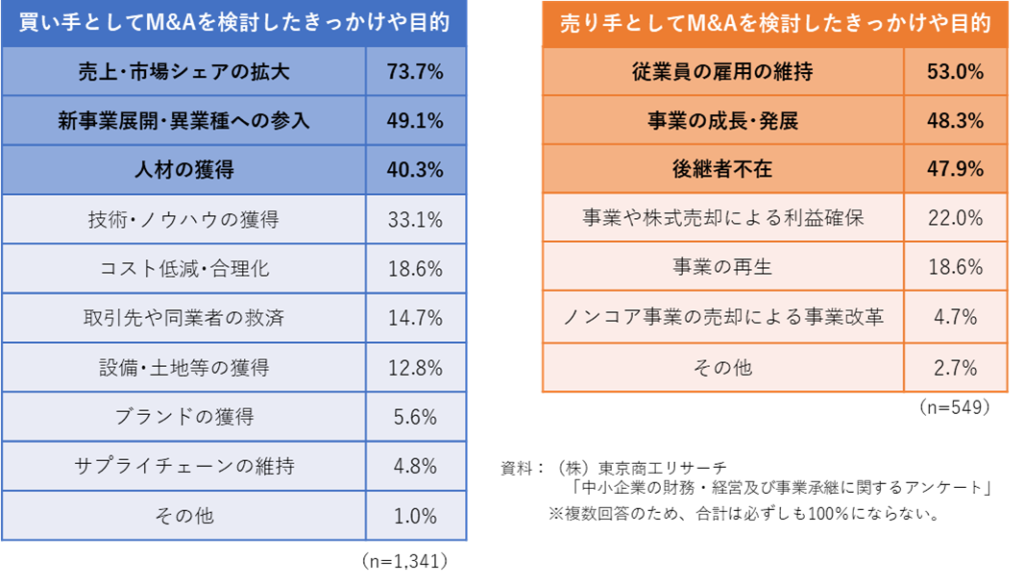

東京商工リサーチが中小企業に対し行った「中小企業の財務・経営及び事業承継に関するアンケート」(調査日: 2020年11~12月)によると、買い手がM&Aを検討したきっかけや目的は、「売上・市場シェアの拡大」が最も高く、次いで「新事業展開・異業種への参入」となっています。買い手は他社の経営資源を活用して企業規模拡大や事業多角化を目指している様子がうかがえます。また「人材の獲得」や「技術・ノウハウの獲得」なども上位となっています。

一方、売り手がM&Aを検討したきっかけや目的は、「従業員の雇用の維持」や「後継者不在」といった事業承継に関連した目的の割合が高い一方、「事業の成長・発展」も48.3%と高く、売り手の約半数の企業は、成長のためにM&Aを検討していることがわかります。

売り手からみたM&Aの目的・メリット

前述の調査結果を踏まえると、売り手は「事業承継」「事業成長」「事業改革」を目的としてM&Aを実施しており、売り手が期待しているメリットは以下のようなものが挙げられます。

事業の成長と発展

M&Aにより、売り手と買い手が、双方の強み・弱みを補完し、売上向上やコスト削減等のシナジー(相乗効果)を発揮することで、事業の成長と発展が期待できます。

後継者問題の解決

売り手の経営陣が高齢化や後継者問題に直面している場合、買い手の経営陣が後継者として就任することにより、企業の存続を図ることができます。なお、引継ぎのタイミングとしては、株式譲渡と同時のケースのほか、株式譲渡後、数年間の引継ぎ期間を経て代表者を交代するケースの2パターンがあります。

従業員の雇用継続

売り手は、M&Aにより会社や事業を維持・発展させることにより、従業員の雇用を継続させることができます。

関連記事:廃業かM&Aか?メリット・デメリット、手続き、税金を比較解説

個人保証(経営者保証)の解除

多くの中小企業では経営者が個人保証を行い、金融機関から融資を受けているケースが多く見られます。M&Aでは買い手による融資の肩代わり、もしくは保証そのものを引き受ける形で個人保証(経営者保証)の解除が可能になります。

創業者利益の確保

未上場株式は換金が難しい一方、相続時に相続税が課税されるため、多くの未上場企業において相続税の資金準備が課題になっています。株式譲渡という手法でM&Aを行うことにより、株式を保有するオーナーが譲渡対価として現金化することができます。最近では、50代で株式譲渡を行い、その後、新たな事業を始める、余裕あるセカンドライフを送るという事例も増えています。

事業の再生

連続赤字や債務超過などの状況下において、M&Aを活用し、スポンサー企業の下で事業の再建を目指します。

ノンコア事業の売却による事業改革

本業に経営資源を集中させるため、ノンコア事業(本業ではない事業)や赤字事業を売却する事例も見受けられます。

以上のように売り手からみたM&Aの目的やメリットは多岐にわたっており、M&Aは売り手にとって企業の存続や発展にとって重要な手段の1つです。

買い手からみたM&Aの目的・メリット

基本的に買い手はシナジー(相乗効果)を期待してM&Aを実施します。具体的には以下のようなM&Aの目的・メリットが挙げられます。

売上シナジー

販売チャネル、営業ノウハウ、ブランド力や知名度、開発力、シェア向上による価格支配力の獲得を目指します。

コストシナジー

仕入れコスト、販売コスト、物流コスト、製造コスト等の削減を目指します。

人材の確保

M&Aにより、買い手は売り手から人材を確保することができます。売り手が持つ人材を自社に取り入れることにより、自社の人材開発や人材確保につながります。

リスク分散・財務力強化

M&Aにより多角化を行うことで外部環境の急速な変化による経営リスクを分散する効果が期待できます。

>>ゴム・プラスチック製品製造・成形加工業の事業承継について無料相談する

まとめ

ゴム・プラスチック製品製造・成形加工業界では、事業承継(後継者問題)をきっかけに同業者や商社などへの売却が増えています。事業承継をご検討中の方は、本記事でご紹介した同業界におけるM&A事例や流れ、売却価格の相場、工場売却の基礎知識などを参考にしていただければ幸いです。

関連記事:製造業のM&A動向・事例15選・売却相場を解説|2023年最新

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

株式会社コーポレート・アドバイザーズM&A

株式会社コーポレート・アドバイザーズ・アカウンティング

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社日本クレアスBPOサポート

株式会社日本クレアス財産サポート

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

470名(グループ全体 / 2024年12月現在)

税理士42名、公認会計士16名、特定社会保険労務士2名、社会保険労務士15名、弁護士2名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件