| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) 製造業(食品・バイオ・化学・金属ゴムプラスチック)・工場売却など担当 |

工場や倉庫は不動産として売却する方法だけでなく、M&Aの手法によって売却することも可能です。工場や倉庫の売却では、事業・会社全体の業績改善などのメリットが期待できます。工場・倉庫売却の手続きや必要書類、方法、売却価格の相場、事例を、実務に精通する専門家がくわしく解説します。

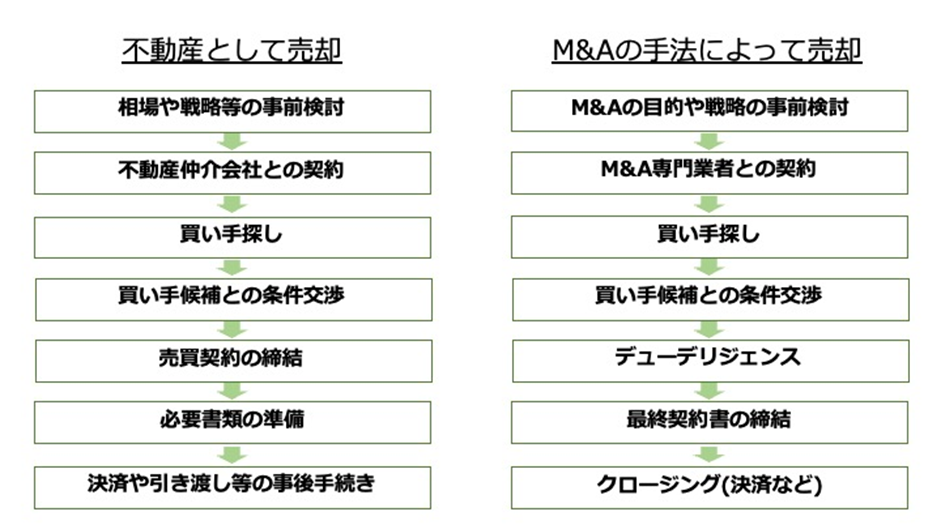

工場・倉庫を売却する手続きの流れ

はじめに、工場を売却する手続きの流れについて、不動産として売却するケースとM&Aによって売却するケースに分けてお伝えします。

不動産として売却するケース

不動産として工場を売却する場合、一般的には以下の流れで手続きを進めます。

1.相場や戦略等の事前検討

2.不動産仲介会社との契約

3.買い手探し

4.買い手候補との条件交渉

5.売買契約の締結

6.必要書類の準備

7.決済や引き渡し等の事後手続き

以下では、それぞれの手続きをくわしく解説します。

相場や戦略等の事前検討

まずは、売却できる可能性や想定される売却価格を把握するために、不動産会社などに依頼して相場調査を行います。売却したい工場の相場を把握したら、それに基づいて売却スキームや条件、手続きなどを洗い出して戦略を検討します。

なお相場調査に関しては、以下の方法によって自力で行うことも可能です。

◆国土交通省が運営する「土地総合情報システム」を活用する

◆不動産情報サイトや不動産会社のホームページに記載されている物件情報を確認する

◆売却したい工場と立地や面積等が類似する工場の売却金額を調査する

不動産仲介会社との契約

相場や戦略が明確となったら、買い手探しなどの手続きをサポートしてもらうために、不動産仲介業者との契約を行います。自力で買い手を探すことは可能であるものの、より幅広いネットワークを持っている業者に依頼する方が、スピーディーに満足できる条件で売却できる相手を探せる可能性があります。

工場を売却する際には、工場の売買を取り扱った実績を多く有している不動産仲介会社を選ぶことが大切です。

なお、不動産仲介会社と締結する契約を「媒介契約」といい、「一般媒介契約」「専任媒介契約」、「専属専任媒介契約」の3種類があります。それぞれメリットやデメリットは異なるため、ご自身の会社や工場の状況に応じて、最適な契約を締結できる不動産仲介会社を選ぶことが重要です。

| 契約の類型 | 一般媒介契約 | 専任媒介契約 | 専属専任媒介契約 |

| 契約の概要[1] | ○他の不動産業者とも契約できる ○ご自身で買い手候補を探すことが可能 ○契約期間は無期限 ○業者による報告義務はなし | ○他の不動産業者とは契約できない ○ご自身で買い手候補を探すことが可能 ○契約期間は3ヶ月以内 ○業者による報告義務は2週間に1回以上 | ○他の不動産業者とは契約できない ○ご自身で買い手候補を探せない ○契約期間は3ヶ月以内業者による ○報告義務は1週間に1回以上 |

| メリット | ○幅広く買い手候補を探すことが可能契約に縛られずに自由に買い手を探せる | ○不動産業者が積極的にサポートしてくれるスピーディーに満足できる条件で売却しやすい ○買い手探しの進捗を定期的に把握できる | ○専任媒介と比べて、より積極的に不動産業者がサポートしてくれる ○スピーディーに満足できる条件で売却しやすい ○専任媒介と比べて、より頻繁に進捗を把握できる |

| デメリット | ○不動産業者が積極的にサポートしてくれないリスクがある ○販売状況の確認に手間がかかる | ○不動産業者に自由をある程度制限される ○不動産会社の力量に買い手探しの結果が左右される | ○基本的に、売り手側では何も自由に行えなくなる ○自分で買い手候補を見つけても不動産業者を通す必要が生じる |

買い手探し

不動産業者と契約したら、不動産会社によるサポートを得ながら買い手探しを行います。必要に応じて、専門家による土壌調査・浄化や土地・建物の整備などの手続きが発生します。また、買い手候補による現地調査が行われる可能性もあります。

買い手候補との条件交渉

買い手候補が見つかったら、本格的に売却金額やスケジュール、スキームなどの条件交渉を行います。基本的には、不動産業者を交えての交渉となります。

なお借地権を買い手候補に譲渡するケースでは、原則として交渉が完了する前までに地主との交渉も済ませる必要があります。

売買契約の締結

条件面で売り手候補と買い手候補が合意できたら、不動産仲介業者が「重要事項説明書」と呼ばれる資料を作成し、取引に関する主要事項を売り手・買い手双方に説明します。説明内容に問題がなければ、売買契約の締結となります。

なお一般的には、契約を締結したタイミングで買い手側から売却金額の10%前後となる手付金が支払われ、引渡しの時点で残金の支払いが行われます。また、引渡しまでの間に中間金を支払う旨を決定する場合もあります。

決済や引き渡し等の事後手続き

契約締結後、手付金・中間金を除く残金が買い手から売り手に支払われます。一方で売り手側は買い手側に対して、工場に関する鍵や権利証などの資料を渡します。

他にも、登記手続きや固定資産税等の清算などを実施することで、不動産の売却は完了です。

M&Aの手法によって売却するケース

M&Aの手法を用いて工場を売却する場合、一般的には以下の流れで手続きを進めます。

1.M&Aの目的や戦略の事前検討

2.M&A専門業者との契約

3.買い手探し

4.買い手候補との条件交渉

5.デューデリジェンス

6.最終契約書の締結

7.クロージング(決済など)

見てもらうとわかるとおり、大まかな流れは不動産として売却するケースと変わりません。そこでこの項では、「事前準備」、「買い手探し」、「買い手候補との交渉」、「買い手候補との契約・クロージング」という4つのフェーズに大別し、M&Aの流れを簡潔に解説します。

事前準備

まずは、M&Aを行う目的の明確化や戦略策定を行います。目的や戦略が明確となったら、買い手探しやデューデリジェンスなどの手続きをサポートしてくれるM&A専門業者(仲介会社など)の選定・契約を行います。

買い手探し

M&A専門業者と契約したら、サポートを得ながら買い手候補を探します。

買い手候補を探す際には、M&Aの実現可能性や想定されるシナジー効果、売り手企業の希望などをもとに、アプローチする買い手候補をリスト化します。

リスト化した買い手候補への打診時には、まず「ノンネームシート」と呼ばれる売り手企業が特定されない範囲で情報が記載された資料を提示します。ノンネームシートの情報に興味を持った買い手候補と秘密保持契約を締結した上で、具体的な事業内容などが記載された資料(企業概要書)を提出し、買い手企業にM&Aのプロセスを進めるかどうかを検討してもらいます。

「ノンネームシートでの検討」と「秘密保持契約の締結」を挟むことで、売り手企業の情報が外部に漏えいするリスクを軽減できます。

関連記事:製造業のM&A動向・事例15選・売却相場を解説|2023年最新

関連記事:金属加工・金属製品製造業のM&A動向・事例・売却相場|2023年最新

関連記事:ゴム・プラスチック製品製造・成形加工のM&A動向・事例・売却相場を解説|2023年最新

買い手候補との交渉

買い手候補が売り手企業に興味を持ったら、いよいよ本格的に交渉を開始します。交渉に先立って、売り手企業と買い手企業の間でトップ面談を行う場合があります。双方の経営者が顔を合わせて対話することで、価値観やビジョンの共有、信頼関係の構築を図る効果を期待できます。

売却価格やスキームなどの条件面で双方がある程度合意できたら、認識のズレを防ぐ目的で基本合意書を締結することが一般的です。基本合意書を締結したら、買い手企業やM&A専門業者によるデューデリジェンスが行われます。

デューデリジェンスでは、財務や法務、税務などの視点で売り手企業のリスクを詳細に調査されます。売り手企業側には、資料の提出をはじめとした対応が求められます。

デューデリジェンスの結果をもとに、買い手企業はM&Aの実施可否を判断したり、買収金額やその他条件の修正を行ったりします。

買い手候補との契約・クロージング

デューデリジェンスの結果をもとに、売り手企業と買い手企業の間で最終的な条件交渉を実施します。交渉によって条件面の合意を図ることができれば、最終契約書を締結します。

最終契約書を締結し、クロージング(対価の支払いや工場に関する権利の引き渡し等)を終えたら、M&Aのプロセスは完了です。

▼会社売却のメリット・手続き・価格相場について、以下の記事で詳しく解説しています。

工場・倉庫を売却するタイミング

工場を売却する際には、下記に挙げた4つのタイミングが適切であると考えられます。

稼働率や収益率が悪くなり始めたタイミング

稼働率や収益率が悪化しきっている工場は、買い手企業から価値がないと判断され、買い手が見つかりにくい可能性が高まります。そのため、稼働率や収益率が悪くなり始めたら、できる限り早めに売却することが重要です。

工場の内装や設備が劣化し始める前のタイミング

内装や設備が劣化している工場を買収すると、設備の更新や内装の改築などのコストも買収費用に上乗せされます。そのため、内装や設備が劣化している工場は、買い手から高く評価されにくい可能性があります。

したがって、できる限り高い価格で売却したいならば、工場の内装や設備が大きく劣化する前に売却するのがおすすめです。

工場の業績が好調であるタイミング

工場の業績が好調であるタイミングも、最適な売却タイミングとなります。

くわしくは後述しますが、買い手企業は収益性や将来性も考慮して、買収可否や工場の買収価格を検討します。そのため、業績が好調なタイミングで売却することで、買い手が見つかりやすくなったり、高い価格で売却しやすくなったりします。

他の事業や生産ラインに支障をきたさないタイミング

ここまでお伝えした内容をまとめると、最適なタイミングは「買い手から見て工場や運営事業の価値が高い時期」です。つまり、できる限り好調なタイミングで早めに売却することが最適であると言えます。

ただし、工場売却では「他の事業・生産ラインへの影響」も考慮することが重要です。たとえ業績が良く、かつ設備・内装が劣化していないタイミングでも、売却することで他の事業や生産ラインの業績に悪影響を与えるおそれがあります。こうした場合、売却した結果かえって会社全体の業績悪化をまねく事態になり得ます。

したがって、他の事業や生産ラインに支障をきたすかどうかを確認し、問題ない場合に工場を売却することが重要です。悪影響を与えそうな場合には、影響をできる限り軽減する対策を講じた後のタイミングが適切と考えられます。

工場・倉庫の売却価格の相場

工場売却では、売却価格の相場を理解しておくことが重要です。相場を理解しておくことで、安値で買い叩かれたり、買い手企業が見つからなかったりするリスクを軽減できるためです。この章では、相場を左右する要素やM&Aによる相場を簡易的に計算する手法を解説します。

工場・倉庫を不動産として売却する場合の相場を左右する要素

不動産(土地や建物)として工場を売却する場合、主に下記の要素が相場を左右します。

○立地

○土地の面積・間取り

○固定資産評価額

○建物の築年数、設備の老朽化状況

○建物の用途

実際の相場を調べる際には、不動産業者による査定結果や、立地や建物の種類等が類似する工場の売却金額が参考となります。

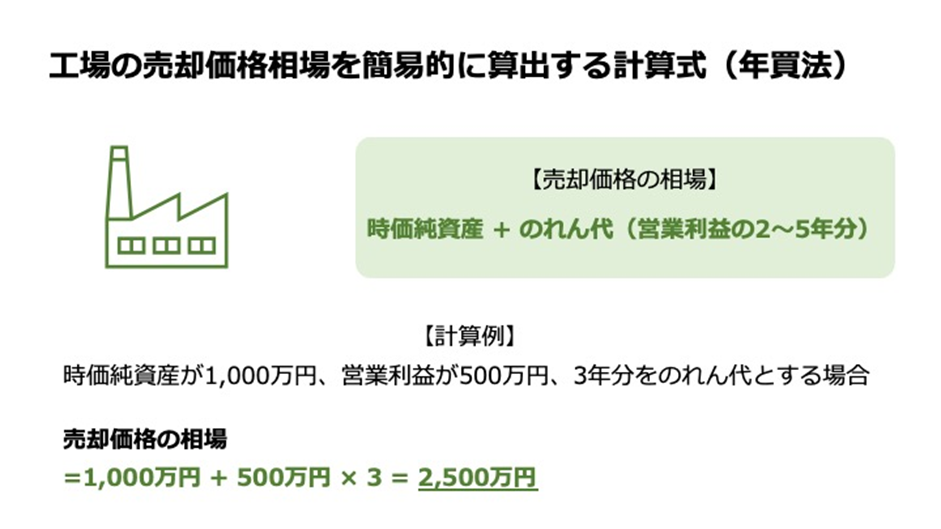

M&Aによる相場は営業利益を基に算出できる

M&Aによる売却価格の相場は、営業利益をベースに用いて簡易的に算出できます。

たとえば、工場や工場を含む事業単位で売却する場合、営業利益の2〜5年分が相場と言われています。もしくは「年買法(年倍法)」に基づいて、営業利益の2〜5年分に時価純資産を足した金額を相場として考えることも可能です。

営業利益が500万円の工場を例にすると、以下のとおり相場を算出できます。

| 売却価格の相場 = 500万円 × 2〜5 = 1,000万円〜2,500万円 |

年買法(年倍法)を用いて、時価純資産1,000万円を加算する場合、相場の算出結果は以下のとおりです。

| 売却価格の相場 = 1,000万円 + 500万円 × 2〜5 = 2,000万円〜3,500万円 |

実際の売却価格は買い手との交渉次第

不動産として売却するにしても、M&Aにしても、最終的な売却価格は買い手企業との交渉によって決定します。買い手次第では相場と大きく異なる金額での売却となる可能性もあります。

したがって、上記でご説明した相場はあくまで参考程度に留めておくことが重要です。

工場・倉庫を高く売却するためのポイント

買い手企業との交渉によって最終的な売却価格が決定するため、相場よりも高い価格で売却するためには、買い手企業が重視する要素を把握する必要があります。

買い手企業がどのような要素を重視して工場を買い取るかを理解することで、高い価格で売却するための交渉術や戦略を考えやすくなります。この章では、工場を高く売却するためのポイントをご説明します。

買い手が見るポイント

買い手企業は、前述のとおり「立地」や「工場の造り」などを見た上で、買収の可否判断や買収価格の検討を行います。具体的には、以下の条件に合致する工場を高く評価する傾向があります。

土地

◆幹線道路や高速道路からのアクセスが容易

◆広い駐車場がある

◆敷地までの道路幅が広い

◆薬剤などにより土壌が汚染されていない

◆工業団地など、工場が周囲にたくさんあるエリア

建物

◆現時点における建築基準法に適合している

◆建築基準法に基づく「建築確認検査済証」が交付されている

◆平屋の工場である

◆単純な造りであり、複雑な構造をしていない

◆建物内に廃棄や分解することが困難な機械設備がない

◆間仕切りが少なく、スペースを幅広く活用できる

関連記事:化学業界のM&A動向・事例・売却相場|2023年最新

関連記事:バイオ関連企業のM&A・売却事例11選と業界動向|2023年最新

高く売却するためのポイント

立地や道路幅、建物の造りなどは変えることが難しい部分であるため、比較的改善・対策しやすい要因に注力することが重要です。高い価格で売却できる可能性を高める上では、以下に挙げた施策が効果的です。

◆立地などの改善しにくい部分で不利な場合は、M&Aによって会社や従業員・取引先との契約等も含めて売却する

◆化学薬品などを使用している工場の場合は、土壌を改良してから売却する

◆法令に遵守していない部分や法的なトラブル・リスクがあれば事前に改善しておく

◆廃棄・分解することが難しい機械設備、不要な資産とはできる限り事前に処分しておく

◆買い手にとって建物自体のニーズがない場合は、更地での売却など他の手段を検討する

◆複数の買い手候補と交渉し、より良い条件で売却できる相手を根気強く探す

いずれにしても、高い価格で売却するためには、問題点を改善する時間が必要となるため、早い時期から準備を進めることが重要です。

▼会社売却の価格相場・高く売れる会社の条件・価値算定手法について、以下の記事で解説しています。

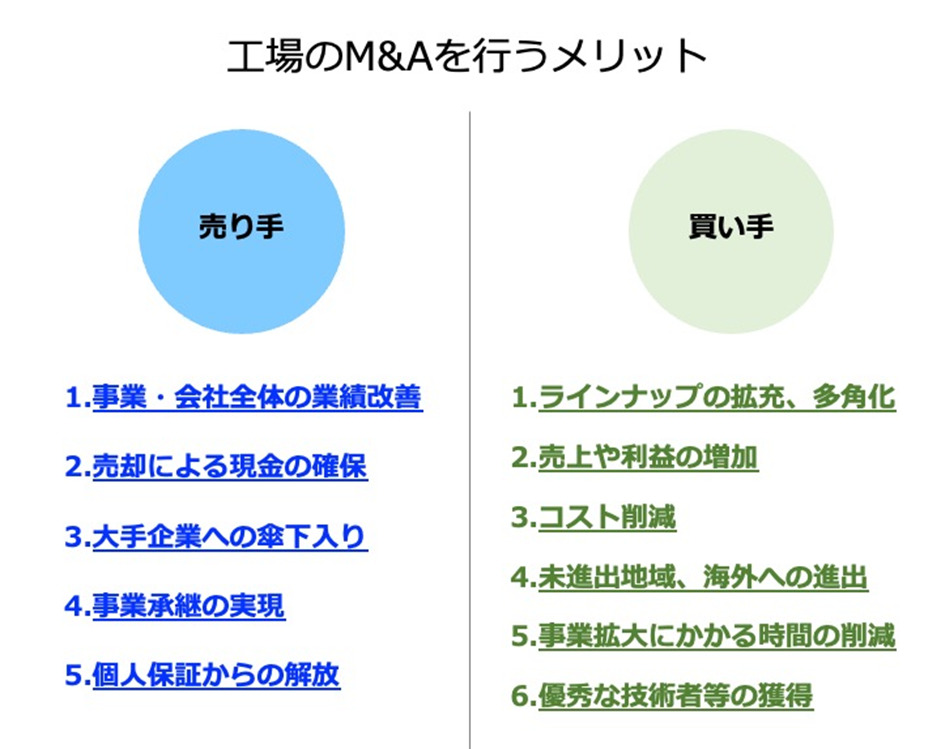

工場・倉庫を売却・買収するメリット

工場を売買するメリットについて、売り手企業と買い手企業それぞれの視点でお伝えします。

売却のメリット

工場を売却することで、以下に挙げた5つのメリットを期待できます。

◆稼働率や収益率が悪い工場のみを売却することで、事業・会社全体の業績を改善できる

◆工場売却によって現金を確保することで、借入金の返済や主力事業・新規事業への投資を実現できる

◆M&Aによって大手企業の傘下に入ることで、従業員の雇用改善や採用力強化、受注の安定化などを実現できる

◆後継者がいない工場・メーカーの場合、第三者への事業承継を実現できる

◆M&Aによって会社ごと売却することで、経営者は個人保証から解放される

買収のメリット

工場を買収することで、以下に挙げた6つのメリットを期待できます。

◆製品ラインナップの拡充、事業の多角化を実現できる

◆生産規模・事業規模の拡大、シナジー効果の創出により、売上や利益の増加を見込める

◆工場の統廃合や仕入の一元化などにより、コスト削減を期待できる

◆これまで進出していなかった地域や海外に事業を展開できる

◆一から事業規模の拡大や製造業への新規参入を行う場合と比べて、時間を削減できる

◆優秀な技術者や希少な機械設備、知的財産権などを取得できる

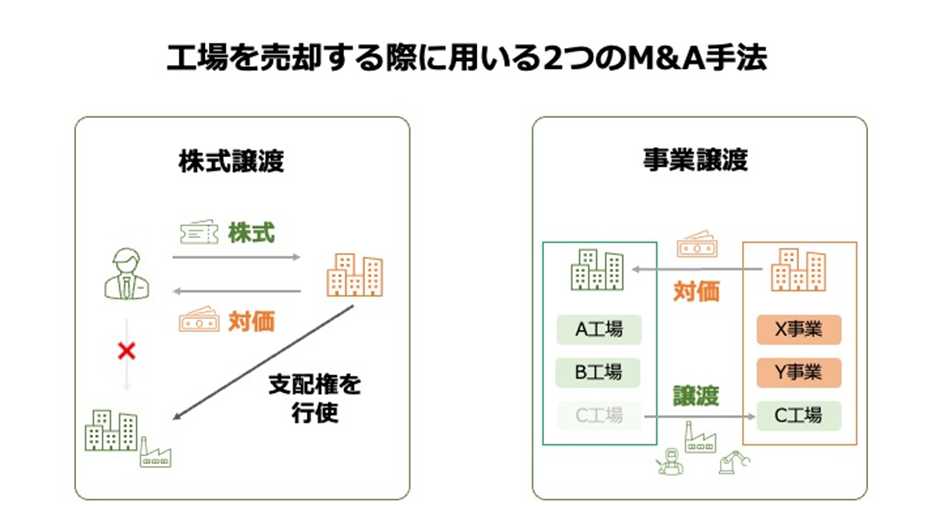

工場・倉庫を売却する方法

工場を売却する方法は、大きく「不動産として売却する方法」と「M&Aのスキームで売却する方法」の2種類に分かれます。この章では、各方法の概要や具体的なやり方などを紹介します。

工場・倉庫を不動産として売却

工場を不動産として売却する方法は、主に下記4種類です。なお、不動産として売却するため、買い手は不動産業者に依頼するかご自身で探します。

敷地と建物をセットで売却

1つ目は、敷地と建物をセットで売却する方法です。簡単にいうと、工場をそのままの形で売却する方法です。同業者が買い手企業の場合は、建物内に入っている設備も含めて売却できることもあります。

先ほども触れたとおり、様々な用途で活用できる建物であるほど、買い手企業がつきやすく、同様に高値での売却可能性も高まります。

建物の解体などに費用がかからないため、更地にして土地のみを売却する場合と比べて、少ないコストで工場を売却できる点がメリットです。ただし、建物の状況(間取りなど)次第では用途が限られるため、買い手が見つかりにくい点に注意です。

更地にして土地のみを売却

2つ目は、更地にして土地のみを売却する方法です。具体的には、工場の建物を解体したり、建物内にある機械設備を処分したりした上で売却します。

土地のみを売却するため、工場を運営したい製造業者だけでなく、幅広い事業者・個人の中から買い手候補を探せるメリットがあります。一方で、建物の解体や土壌調査・改良などの手続きに費用がかかるデメリットに注意が必要です。

借地にある工場を売却

借地にある工場を売却する場合、「建物と借地権をセットで売却」か「更地にして借地権だけを売却」という2通りの選択肢があります。

民法第612条の規定により、借地権を売却(譲渡)する際には、地主(賃貸人)からの承諾を得ることが原則として必要です[2]。なお、不利益を被らないにもかかわらず地主が承諾しない場合は、借地借家法第19条の規定に基づいて、裁判所に対して申し立てを行うことができ、認められた場合には地主による承諾がなくても借地権の売却は認められます[3]。

売り手企業が土地自体を持っていなくても工場を売却可能である点がメリットです。また、借地権自体にも価値があるため、建物自体のニーズがない場合でも売却が成約する可能性はあります。

ただし、地主からの承諾に手間やコストがかかる点はデメリットです。たとえばスムーズに承諾を得られても、借地権を売却した金額のうちおよそ10%前後を承諾料として地主に支払うことが一般的です。裁判所への申し立てによって借地権を譲渡する場合には、地主との間における利益の均衡を図る目的で、財産(承諾料など)の給付を命じられる可能性があります[3]。

また、買い手企業が地主との良好な関係性構築が困難であると判断した場合に、買収金額を減額されるリスクもあります。

セール&リースバックの実施

セール&リースバックとは、工場などの不動産を売却する際に買い手企業と賃貸借契約を締結し、売却後は買い手企業に対して賃料を毎月支払い、引き続き物件を借りながら使用する取引です。[4]

工場のセール&リースバックには、まとまった金額の現金を確保した上で、引き続き工場の運営を継続できるメリットがあります。また、解体や土壌改良にかかる手間やコストをかけずに済む点もメリットです。

加えて、物件の所有権がなくなるため、固定資産税などの費用が発生しなくなる点、従業員や取引先への影響を考慮した上で操業を停止する時期を検討しやすい点などもメリットです。

ただし、毎月発生する賃料の支払いによる資金繰りの悪化リスクがあります。また、建物のリフォーム等を行う際に所有者である買い手企業から都度許可を得る手間が発生する点もデメリットです。

また、買い手企業との契約内容次第で事業運営の自由度低下を招くおそれがある点、賃貸借契約を更新できなくなるおそれがある点などにも注意を要します。

M&Aによる売却

事業や会社ごと売却する場合は、M&Aの手法を用います。なお、不動産の取得を目的として事業・会社を売買する場合は、特に「不動産M&A」と呼ばれます。

M&Aによって工場を含む事業・会社を売却する際には、主に「事業譲渡」または「株式譲渡」の手法が活用されます。各手法の概要とメリット・デメリットを簡潔にお伝えします。

事業譲渡

事業譲渡とは、売り手企業が事業の一部またはすべてを買い手企業に売却する手法です。工場を例にすると、不動産(土地・建物)だけでなく、従業員や顧客との契約、機械設備、無形資産(ノウハウや知的財産権等)も一緒に売却するケースで事業譲渡を活用します。

事業譲渡では、売却する資産や契約等に関して、1つずつ個別に移転手続きを行います。たとえば工場の場合は、不動産と従業員の雇用契約を一括でまとめて売却するのではなく、個別に各権利者からの合意を得た上で別々に移転手続きを実施する必要があります。

事業譲渡によって工場を含む事業を売却するメリットとデメリットは以下のとおりです。

| メリット | ○特定の事業や資産、権利を選んで売却できる ○会社の支配権(≒経営権)を残すことが可能 ○多額の負債や不要な資産等がある会社でも買い手候補を見つけやすい |

| デメリット | ○契約の移転に関して、従業員や取引先等から個別に合意を得る必要がある ○1つずつ資産等の移転手続きを行う必要があるため、時間と手間がかかる ○競業避止義務によって売却後の事業運営に支障をきたすおそれがある |

株式譲渡

株式譲渡とは、売り手企業の一部または全部の株式を売却し、会社の支配権(≒経営権)を買い手企業に譲渡する手法です。工場や一部の事業のみならず、会社を丸ごと売却するケースで株式譲渡を活用します。

一般的な中小企業の場合、株式譲渡に関する承認手続きとクロージングを行うのみで手続きが完了します。会社の支配権ごと譲渡するため、社内にある工場や従業員の契約を含めて、すべての資産や権利等は買い手企業が実質的に引き継ぎます。

株式譲渡によって工場を運営する会社ごと売却するメリットとデメリットは以下のとおりです。

| メリット | ○他のM&A手法(事業譲渡など)と比較して、手続きが簡単であり時間を要さない ○事業譲渡と比べて税金の支出が少なくなる場合が多い(税金については後述) |

| デメリット | ○原則として、株主としての権利や会社の支配権を失う ○負債が多いなどの条件に合致する場合、買い手候補が見つかりにくい |

[2] 民法第612条(e-Gov)

[3] 借地借家法第19条(e-Gov)

[4] 住宅のリースバックに関するガイドブック(国土交通省)

工場・倉庫売却の税金

工場を売却すると、売却する方法や売却する対象物などによって異なる税金が課税されます。この章では、前述した方法別に工場売却でかかる税金の概要や計算方法を解説します。

工場・倉庫を不動産として売却する場合

不動産として工場(土地と建物)を売却すると、売り手である法人に対して「法人税等」が課税されます。また、買い手側には「消費税」、不動産が譲渡対象物にあると「登録免許税」および「不動産取得税」等が課税されます。

法人税等

法人税等は、「土地や建物の売却益」と「本業などで得た他の損益」を合算した金額に課税されます。法人税等の実効税率はケースバイケースであるため、税理士などの専門家に相談した上で税金の金額を計算することが最善策です。

消費税

消費税は、すべての資産に課税されるのではなく、課税対象の資産にのみ課税されます。つまり、「売却した全資産 – 非課税資産」の計算式で算出した資産の金額に対して、消費税率の10%(2023年1月7日時点)を乗じることで消費税額を算出できます。

なお消費税が非課税となる資産には、「土地」や「株式等の有価証券」、「売掛金などの債権」等があります[5]。つまり、工場を売却する際には建物のみが消費税の課税対象となり、土地には消費税が課税されません。

登録免許税

登録免許税は、不動産等に関する登記で課税されます。たとえば土地の売買に伴う所有権移転登記では、「不動産価額×20/1000(2023年3月31日までの登記では15/1000)」で算出した金額が登録免許税となります(2023年1月7日時点)。[6]

不動産取得税は、不動産を取得する際に課税されます。原則として税額は「不動産の価格×4/100(住宅と土地は3%)」で算出できます(2023年1月7日時点)。[7]

M&Aを行う場合

M&Aによって事業や会社を売却する場合、事業譲渡と株式譲渡で課税される税金は異なります。ここでは、手法別に課税される税金と計算方法をご説明します。なお事業譲渡は「法人による事業の売却」、株式譲渡は「個人株主による株式の売却」を想定して解説します。

事業譲渡

事業譲渡による工場の売却によってかかる税金は、基本的に不動産として売却する場合と同様です。つまり、売り手である法人に対して「法人税等」、買い手側には「消費税」、「登録免許税」、「不動産取得税」等が課税されます。

法人税等は「事業譲渡による損益」と「本業などで得た他の損益」を合算した金額に課税されます。事業譲渡の損益は、基本的に「事業の売却金額 − 事業に関する資産・負債の簿価」で計算します。

消費税は、前述のとおり課税対象の資産にのみ課税されます。ただし事業譲渡の場合、土地と建物だけでなく、機械設備や棚卸資産、無形固定資産などの課税資産も含めて売却するケースが一般的です。したがって、土地・有価証券・債権を除くすべての売却資産に消費税が課税されると考えておく必要があります。

登録免許税と不動産取得税の税率や計算方法は、不動産として工場を売却するケースと同様です。

株式譲渡

株式譲渡によって会社ごと売却すると、株主個人(≒経営者)の譲渡所得に対して、「所得税」と「住民税」が課税されます。

譲渡所得は、「売却金額 − 必要経費(取得費+委託手数料など)」で算出できます。また、所得税と住民税の合計金額は、「譲渡所得 × 20.315%(復興特別所得税込み)」で計算できます。なお株式譲渡にかかる税金は「申告分離課税」となるため、他の所得とは切り離して税金を計算します。[8]

[5] 非課税となる取引(国税庁)

[6] 登録免許税の税額表(国税庁)

[7] 不動産取得税(総務省)

[8] 株式等を譲渡したときの課税(申告分離課税)(国税庁)

工場・倉庫の売却でかかる費用

工場売却でかかる代表的な費用として、「建物の解体費用」、「土壌浄化費用」、「M&A専門家や不動産会社に支払う費用」の3種類があります。この章では、各費用の概要をお伝えします。

建物の解体費用

更地にして土地のみを売却するケースなどでは、建物を売り手企業側で解体する必要があり、そのための費用が発生します。具体的な金額は建物の規模によって変動しますが、概ね数百万円〜2,000万円が目安となります。

なお、買い手企業との交渉次第では、相手方と解体費用を分担することも可能です。

土壌浄化費用

化学製品などを製造する工場では、有害物質を取り扱ってきたことで土壌汚染が想定されます。

土壌汚染対策法第3条〜第5条の規定により、重金属や溶剤などの有害物質等を使用している工場では、土壌汚染の調査・報告義務が発生する可能性があります[9]。また、調査によって人への健康被害が生じ得ると認められた場合には、同法第6条の規定により、要措置区域に指定され、都道府県知事から汚染除去などの措置を実施するように指示される可能性があります[9]。

以上のとおり、土壌汚染がある工場では法律上の義務やリスクが発生し得るため、買い手企業からあらかじめ土地の浄化を行うように依頼される可能性があります。

売却後に土壌の汚染が見つかった場合、買い手企業側から民法上の瑕疵担保責任(契約不適合責任)に問われるおそれがあります。また、説明義務を果たさなかったことによる損害賠償責任に問われる事態も考えられます。実際に、土地売買後に土壌汚染が発覚し、損害賠償責任が認められた判例もあります。[10]

こうしたリスクを回避するためには、あらかじめ土壌調査・浄化の作業を売り手企業側で実施する必要があり、相応の費用が発生します。

M&A専門家や不動産会社に支払う手数料

M&A専門家(仲介会社)や不動産会社に買い手探しなどの実務を依頼した場合、仲介手数料や成功報酬などの手数料が費用として発生します。具体的な金額はケースバイケースであるため、サービスの質・範囲を含めて複数の業者間で比較検討することが最善策となります。

[9] 土壌汚染対策法(e-Gov)

工場売却の必要書類

工場売却では、主に以下の書類が必要です。

| 主な必要書類の名称 | 役割 |

| 登記事項証明書(登記簿謄本) | 不動産の所有者名義や借地権等の確認 |

| 登記済権利証もしくは登記識別情報通知書 | 所有権移転登記の実施 |

| 公図もしくは14条地図 | 土地の形状や位置の明確化 |

| 確定測量図・境界確認書 | 土地間の境界をめぐるトラブル回避 |

| 建築確認済証および検査済証 | 工場の建物が法律を遵守していることの確認 |

| 固定資産税納税通知書 | 固定資産税の精算や納付状況の確認、登録免許税の計算 |

登記事項証明書(登記簿謄本)

登記事項証明書には、土地や建物を所有する者の氏名や住所、場所、構造などが記載されています。主に、工場の不動産に関する所有者名義や借地権の有無などを正確に把握する目的で活用します。

オンライン申請による郵送、もしくは法務局の窓口で取得可能です。

登記済権利証もしくは登記識別情報通知書

登記済権利証・登記識別情報通知書は、所有権移転登記を行う際に必要です。2005年以前の建物に関しては登記済権利証、2005年以降の建物に関しては登記識別情報通知書が発行されています。[11]

公図もしくは14条地図

公図や14条地図は、主に売買取引の際に活用されます。公図とは、土地の地番や形状等が図で示されている図面です。また14条地図とは、不動産登記法第14条の規定によって、土地の形状や位置を明らかにする目的で作成された地図です。[12]

公図や14条地図は、登記事項証明書と同様に、オンラインや法務局窓口で取得可能です。

確定測量図・境界確認書

確定測量図や境界確認書は、土地間の境界に関して確定している旨を示す測量図です。同資料があることで、土地間の境界をめぐって第三者との争いが生じる事態を回避しやすくなります。そのため、トラブル回避の観点から、工場を売却する際に買い手企業から提出を求められるケースが多いです。

なお、同資料の作成には数十万円程度の費用がかかります。

建築確認済証および検査済証

建築確認済証と検査済証は、工場の建物が法律を遵守していることを確認する目的で活用される資料です。

建築確認済証は、「建築物を新たに建てるとき」や「リフォームを行うとき」に、建築物が建築基準法等の基準に適合していることを確認した旨を証明する資料です[13]。一方で検査済証は、工事が完成した時点で建築物が法律の基準に適合していることを確認した旨を証明する資料です[13]。

同資料がないと、工場の建物が法律の基準を遵守しているかどうかを確認・証明できません。法律を遵守していない建築物と判断された場合、増築等の建築行為を実施できません[14]。加えて、担保価値が認められず、銀行からの資金調達が困難となる事態も考えられます。

つまり、買い手企業の視点で見ると、増築や資金調達を行えないため、買収後の工場運営に支障をきたすおそれがあります。そのため、建築確認済証と検査済証がないと、工場の買い手がつかなかったり、満足できる条件で売却できなくなったりする可能性が高まります。

書類が見当たらない場合は、不動産の専門家に協力を仰いだ上で対策を講じることが求められます。

固定資産税納税通知書

固定資産税納税通知書は、固定資産税の精算や納付状況の確認、登録免許税の計算を行う際に活用します。同資料は不動産の所有者宛に郵送されていますが、紛失した場合は再発行できないため注意が必要です。[15]

その他

上記以外には、主に以下の書類が必要となります。

○工場の図面や設備の仕様書

○工場の売買契約書・重要事項説明書

○法人に関する登記事項証明書、印鑑登録証明書

○会社代表者もしくは取引担当者の本人確認書類

[11] 新不動産登記法Q&A(法務省)

[12] 地図と公図の違い(法務局)

[13] 建築確認制度(整備局)

[14] 検査済証のない既存建築物の増築等について(鳥取市)

[15] 固定資産税・都市計画税の納税通知書を紛失(袋井市)

工場・倉庫の売却事例

最後に、M&Aによって工場を売却した事例を5例紹介します。事例では、工場のM&Aに至った背景やスキームなどが分かります。工場売却に対する理解を深めたい経営者の方は、ぜひ参考にしていただけますと幸いです。

ユー・エム・シー・エレクトロニクスと日立製作所のM&A【電子機器×電機】

売り手企業の事業内容

日立製作所:電機メーカー

買い手企業の事業内容

ユー・エム・シー・エレクトロニクス:電子機器の受託製造サービス

M&Aの実施目的

売り手企業・買い手企業:IT製品分野のモノづくり強化における協業[16]

M&Aの成約に関する詳細

| 詳細[17] | |

| スキーム | 株式譲渡、資産及び不動産の売却 |

| 実施時期 | 2018年7月 |

| 結果 | 日立製作所がユー・エム・シー・エレクトロニクスに子会社株式および製造設備・不動産を売却 |

| 売却金額 | 非公表 |

関連記事:金属加工・金属製品製造業のM&A動向・事例・売却相場|2023年最新

ユナイテッド・マイクロエレクトロニクス・コーポレーションと三重富士通セミコンダクターのM&A【半導体製造×半導体製造】

売り手企業の事業内容

三重富士通セミコンダクター:半導体の製造

買い手企業の事業内容

ユナイテッド・マイクロエレクトロニクス・コーポレーション(UMC):半導体の製造

M&Aの実施目的

買い手企業:半導体事業の競争力強化[18]

売り手企業:高品質であるファウンドリサービスの提供[19]

M&Aの成約に関する詳細

| 詳細 | |

| スキーム | 株式譲渡 |

| 実施時期 | 2019年10月[18] |

| 結果 | 三重富士通セミコンダクター株主がUMCに保有する全株式を売却 |

| 売却金額 | 約576億円[19] |

ソニーと東芝のM&A【電機メーカー×電機メーカー】

売り手企業の事業内容

東芝:総合電機メーカー

買い手企業の事業内容

ソニー:総合電機メーカー

M&Aの実施目的

売り手企業:システムLSI事業における注力領域の明確化および固定費削減[20]

買い手企業:製造拠点の確保[21]

M&Aの成約に関する詳細

| 詳細[21] | |

| スキーム | 事業譲渡 |

| 実施時期 | 2015年12月(契約締結) |

| 結果 | 東芝がソニーおよびソニー子会社に半導体製造関連施設・設備およびその他関連資産を売却 |

| 売却金額 | 190億円 |

関連記事:医療機器メーカーのM&A・売却事例5選と業界動向 | 2023年最新

ファンティックモーターとヤマハ発動機のM&A【輸送用機器×輸送用機器】

売り手企業の事業内容

ヤマハ発動機:輸送用機器メーカー

買い手企業の事業内容

ファンティックモーター:二輪車メーカー

M&Aの実施目的

売り手企業:生産体制の効率化

M&Aの成約に関する詳細

| 詳細[22] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2020年10月(公表) |

| 結果 | ヤマハ発動機がファンティックモーターに二輪車エンジンの製造事業を運営する現地子会社の全株式を売却 |

| 売却金額 | 非公表 |

わらべやとヒガシヤデリカのM&A【食品×食品】

売り手企業の事業内容

ヒガシヤデリカ:調理麺、焼きたてパン等の製造および販売

買い手企業の事業内容

わらべや:調理済食品の製造および販売

M&Aの実施目的

売り手企業:スパイス・ハーブに関する事業への集中・拡大[23]

買い手企業:首都圏における麺カテゴリーおよびパンカテゴリーなどへの新規参入[24]

M&Aの成約に関する詳細

| 詳細[23] | |

| スキーム | 事業譲渡 |

| 実施時期 | 2024年3月(予定) |

| 結果 | ヒガシヤデリカがわらべやに各工場に関する事業を売却 |

| 売却金額 | 約24億円 |

関連記事:食品メーカーのM&A動向・売却事例・相場を解説|2023年最新

[17] 日立製作所とモノづくり強化協業で基本合意(ユー・エム・シー・エレクトロニクス)

[18] 三重富士通セミコンダクターの株式100%取得(UMC)

[19] 三重富士通セミコンダクターの株式100%取得で合意(富士通セミコンダクター)

[20] システムLSI事業及びディスクリート半導体事業の構造改革(東芝)

[21] 東芝による半導体製造設備等の譲渡に関する正式契約の締結(ソニー)

[22] ヤマハ発動機、イタリアのエンジン工場売却へ(日本経済新聞)

[24] 子会社におけるヒガシヤデリカの事業譲受(わらべや日洋ホールディングス)

まとめ

工場を売却する際には、建物の特徴や会社全体の状況に応じて、不動産売買とM&Aの中から最適な手法を選択することが重要です。また、必要書類に不備がないように、早い時期から手続きの準備を進めることも大切です。

今回お伝えした相場や事例を参考に、工場売却をご検討いただけますと幸いです。

関連記事:製造業のM&A動向・事例15選・売却相場を解説|2023年最新

関連記事:化粧品OEM業界の動向・M&A事例・売却メリット2023

▼事業売却(事業譲渡)について、以下の記事では解説しています。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社コーポレート・アドバイザーズ・アカウンティング

株式会社コーポレート・アドバイザーズM&A

株式会社えびすサポート

株式会社結い財産サポート

日本クレアス行政書士法人

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

417名(グループ全体 / 2023年10月現在)

税理士(試験合格者含む)56名

公認会計士(試験合格者含む)15名

特定社会保険労務士2名

社会保険労務士(試験合格者含む)12名

弁護士 2名

相続診断士41名

中小企業診断士1名

行政書士4名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件