| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) 製造業(食品・バイオ・化学・金属ゴムプラスチックなど)担当 |

食品製造・加工業のM&Aにおいては、同業大手や商社・小売業・サービス業などを様々な買い手の事例があります。本記事では、M&A最新事例やメリット、流れ、売却価格の相場、工場売却の基礎知識などを解説します。

食品製造・加工業のM&A売却・事業承継案件の例

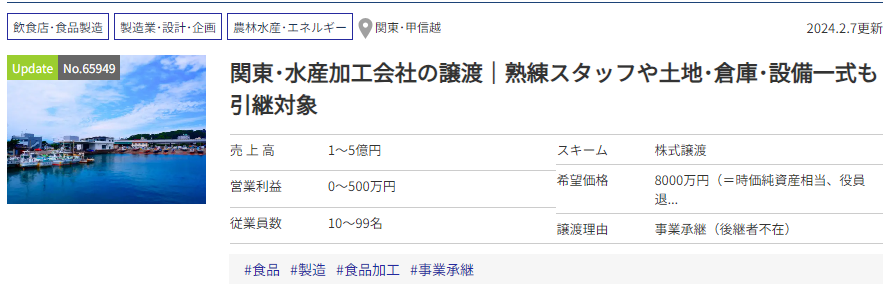

関東・水産加工会社の譲渡|熟練スタッフや土地・倉庫・設備一式も引継対象

| 【特徴・強み】 主な販売先は水産物メーカーで当社は加工受託を行っている。一部直販もあり。 小ロットから対応可能。品質管理に自信あり。 加工工場の敷地は約600坪。倉庫保有。 設備は乾燥機、加工用切断機など水産加工に必要な設備一式 国内漁獲した品質の良い水産物の仕入れルートあり。 従業員の半数以上は勤続20年以上の熟練の正社員・パートスタッフ(引継ぎ対象)。 |

食品製造・加工業の概要

食品製造業の分類

公的統計のベースとなる日本標準産業分類では、食品製造業及び飲料製造業を以下のように定義しています。[1]

| 食品製造業 |

| (1) 畜産食料品,水産食料品などの製造 (2) 野菜缶詰,果実缶詰,農産保存食料品などの製造 (3) 調味料,糖類,動植物油脂などの製造 (4) 精穀,製粉及びでんぷん,ふくらし粉,イースト,こうじ,麦芽などの製造 (5) パン,菓子,めん類,豆腐,油揚げ,冷凍調理食品,そう(惣)菜などの製造 |

| 飲料製造業 |

| (1) 清涼飲料製造業 (2) 酒類製造業 (3) 茶・コーヒー製造業(清涼飲料を除く) |

なお、店舗内(店舗併設の作業場)で製品を製造し、個人・家庭用消費者へ販売している事業者(パン店・洋菓子店など)は製造小売業と呼ばれ、小売業に分類されます。

関連記事:化粧品OEM業界の動向・M&A事例・売却メリット2023

食品製造業の現状

コロナ禍による経済活動の停滞は徐々に回復を見せ、企業による設備投資も回復基調にありますが、原油・原材料の価格高騰は今後も続く見通しです。[2]

食品製造業界のトピックスとしては以下のものが挙げられます。[3]

| ・急激な円安により原材料の価格が上昇 ・国内外における食の安全性への関心の高まり ・少子高齢化の加速に伴う、国内市場の縮小 ・高級食料品・飲料の海外展開 ・宅配サービス等の新たな市場の成長 ・環境問題や安全・安心に関わるコストの増加 |

[1] 日本標準産業分類 製造業 説明及び内容例示(総務省)

食品製造・加工業におけるM&A・売却の動向

■食品メーカー同士のM&Aでは、以下のような動きが見られます。

①事業成熟度の高い中小メーカーを同分野の中堅・大手メーカーが買収し、製品ラインナップの拡充・相互補完や、技術融合による製品開発強化などを図る

②大手メーカーが異分野のメーカーを買収し、事業ポートフォリオ拡大を図る

③市場縮小が見込まれる分野のメーカー同士が経営統合し、生産体制やノウハウの集約により競争力向上を図る

④成熟期・衰退期にある分野における業界再編という側面もあります。

■食品メーカー以外が買い手となるM&Aでは、以下のような例が多く見られます。

①卸売業者・商社が取扱分野のメーカーを買収し、製造業を含む総合企業グループとしてのあり方を強化

②小売業・サービス業がメーカーを買収し、プライベートブランド商品の開発力強化や生産体制の拡充・内製化を図る

③市場成長が予想される分野(バイオ関連、アグリテック、フードテックなど)のメーカーに対し、ファンドや総合商社が投資・経営支援を実施

関連記事:化学業界のM&A動向・事例・売却相場|2023年最新

関連記事:バイオ関連企業のM&A・売却事例11選と業界動向|2023年最新

関連記事:医療機器メーカーのM&A・売却事例5選と業界動向 | 2023年最新

食品製造・加工業のM&Aのメリット(売り手・買い手)

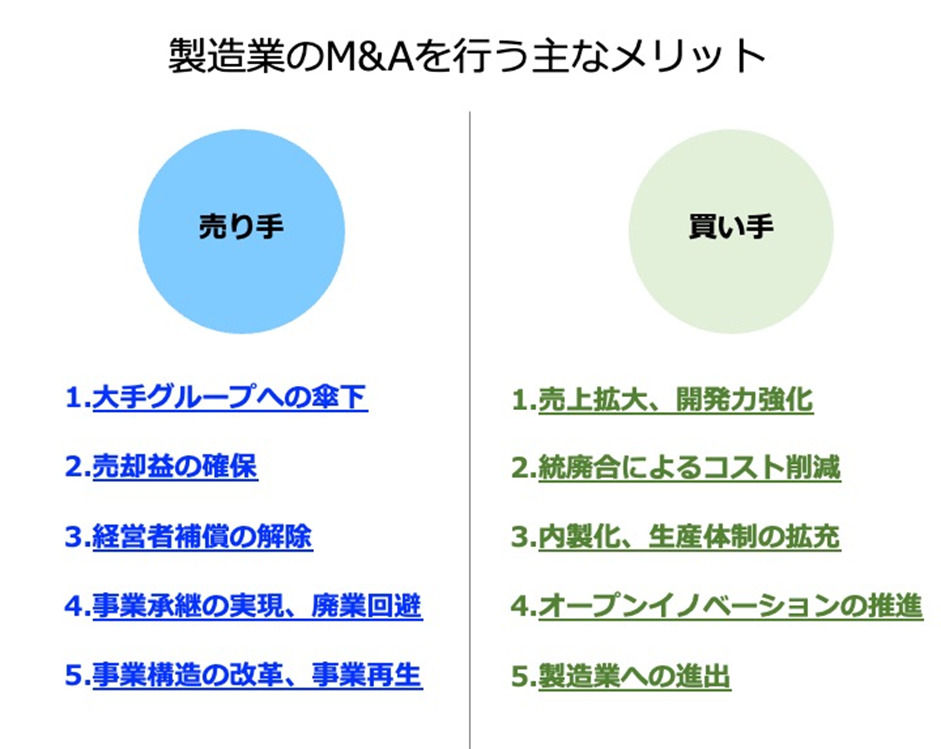

食品製造・加工業の売却のメリット

売り手側としては、各社の状況に応じて以下のような様々なメリットが期待できます。

◆大手グループへの傘下入りによる経営安定化、中長期的な事業成長の実現

◆売却益を獲得し、引退後の生活資金や新たな起業の資金として活用

◆買い手の信用力により経営者保証を解除

◆後継者不在でも事業承継が可能

◆廃業を回避し、従業員の雇用を維持できる

◆採算性の低い部門・工場などの売却を通して事業構造改革を推進できる(事業の選択と集中)

◆経営難に陥っていてもスポンサー企業のもとで事業再生が可能

◆倒産時に優良事業(買い手がつく事業)を切り離して売却することでダメージ軽減や雇用維持が可能

食品製造・加工業の買収メリット

買い手としては、既存事業拡大や新事業立ち上げにかかる時間を大幅に短縮できる(成長を加速できる)ことが、M&Aの基本的なメリットです。

具体的には以下のようなメリットが期待できます。

◆製品ラインナップや技術の補完・拡充による売上拡大、開発力強化

◆経営資源(拠点・設備・システム・人材など)の統廃合・合理化によるコスト削減

◆製造過程の内製化、生産体制拡充

◆オープンイノベーション推進

◆製造業への進出

関連記事:製造業のM&A動向・事例15選・売却相場を解説|2023年最新

食品製造・加工業のM&A事例

2022年から2024年上期にかけて行われた食品メーカーの売却事例を紹介します。

キリン 「ヘルシア」ブランドなど 花王から買収【食品メーカー×消費財メーカー】

譲渡対象事業

花王のヘルシアブランドの茶カテキン飲料「ヘルシア緑茶」、「ヘルシア緑茶 うまみ贅沢仕立て」、「ヘルシアウォーター」、「ヘルシアmyリズム スパークリング」、「ヘルシア茶 カテキンの力 緑茶風味 30本」の5製品8品種(特定保健用食品および機能性表示食品)に関する事業

M&Aの目的・背景

キリンホールディングス傘下のキリンビバレッジが、緑茶の清涼飲料として初めてトクホ(特定保健用食品)となった「ヘルシア」のブランドと製造方法の知的財産権を花王から買収しました。

花王グループは、中期経営計画の目標達成に向けて、抜本的な構造改革へ取り組んでおり、事業ポートフォリオの強化を推進しています。その一環として、当該事業の譲渡を決定しました。[41]

キリングループは、長期経営構想「キリングループ・ビジョン2027」を策定し、「食から医にわたる領域で価値を創造し、世界のCSV※先進企業となる」ことを目指しています。その実現に向けて、人々の健康に貢献していく「ヘルスサイエンス領域」の育成を進めるなか、清涼飲料事業を展開するキリンビバレッジにおいても、ヘルスサイエンスを強みとしたポートフォリオへの変革を加速しています。茶カテキン飲料「ヘルシア」は、健康茶系飲料のロングセラーブランドとして多くのお客様に支持されており、キリンビバレッジが進める変革の加速に貢献すると考え、事業を譲り受けることを決定しました。今回の譲受によりキリンビバレッジは、ヘルスサイエンス領域の強化・拡大をさらに進め、高収益化を目指していきます。[42]

M&Aの手法・価格

2024年2月1日に事業譲渡契約を締結しました。 今後、必要な許認可取得などの手続きを経て、譲渡実行日2024年 8月 1日を予定しています。

ライオンが日清食品へ一部の食品事業を譲渡【機能性表示食品×食品製造】

譲渡企業の概要

ライオンはハミガキや洗剤など生活用品の製造販売を行っています。本件譲渡対象事業は、ラクトフェリンシリーズほか通信販売で展開する機能性表示食品の一部に関わる事業です。[2]

譲受企業の概要

日清食品は即席麵等の製造及び販売を行っています。[3]

M&Aの目的・背景

ライオンは事業ポートフォリオ改善を目的に譲渡を決定しました。日清食品は健康志向に応える製品の開発や販売に積極的に取り組み、その一環として、当該事業の譲受を決定しています。

M&Aの手法・価格

ライオンは2023年5月9日開催の取締役会において、機能性表示食品の一部に関わる事業に関して、日清食品へ会社分割により譲渡することを決議し、日清食品を承継会社とする吸収分割契約を締結しました。日清食品から15億円の金銭交付を受ける予定です。[4]

WAKAZEが宝ホールディングスと資本業務提携【酒蔵×酒類製造】

譲渡企業の概要

WAKAZEは東京・パリ近郊に酒蔵を構え、世界市場に向けた日本酒の製造や日本食レストランの運営などを行っています。[5]

譲受企業の概要

宝ホールディングスは酒類・酒精・調味料の製造・販売・輸出入などの事業を展開している宝グループの持株会社です。[6]

M&Aの目的・背景

製造・流通における協働と資金調達を通してWAKAZEによるアメリカ・中国での事業展開を加速することが主な目的です。

M&Aの手法・価格

2023年1月、WAKAZEは宝ホールディングスと資本提携契約を締結しました。同時に、宝ホールディングスおよび数社のベンチャーキャピタルを引受先とする第三者増資を行い、総額約10億円の資金調達を行っています。会社化する旨の契約が締結されました。株式交換の効力発生は2023年3月の予定です。

関連記事:酒蔵の廃業回避と売却事例2023|最新動向・メリット・手順・費用を解説

丸太太兵衛小林製麺がヨシムラ・フードHDの完全子会社に【生麺×食品製造】

譲渡企業の概要

丸太太兵衛小林製麺は北海道札幌市で生麺を中心とする製造・販売業を展開しています。[7]

譲受企業の概要

ヨシムラ・フード・ホールディングスは、継者不在や成長停滞などの課題を抱える中小食品メーカーをグループ化し、部門横断的な経営管理・支援を通して活性化を図る「中小企業支援プラットフォーム」事業を展開しています。

M&Aの目的・背景

ヨシムラ・フード・ホールディングスの「中小企業支援プラットフォーム」事業の一環として行われました。

M&Aの手法・価格

2022年12月、ヨシムラ・フード・ホールディングスが丸太太兵衛小林製麺の全株式を取得しました。取得価格は8億2,800万円です。

神戸屋が山崎製パンに事業を譲渡【製パン×製パン】

譲渡企業の概要

神戸屋は関西を基盤に包装パン・デリカ食品製造販売事業、フレッシュベーカリー・レストラン事業を展開する企業で、製パンメーカーとしては業界第4位に位置します。[8]

譲受企業の概要

山崎製パンは日本最大手の製パンメーカーです。[9]

M&Aの目的・背景

神戸屋による事業ポートフォリオ見直し(選択と集中)と、山崎製パンによる生産力・営業力の承継を目的としています。

M&Aの手法・価格

2022年8月、神戸屋と山崎製パンの間で株式譲渡契約が締結され、神戸屋の包装パン・デリカ食品製造販売事業を承継する新設子会社の全株式を山崎製パンが取得することになりました。譲渡実行は2023年2月の予定です。

東洋冷蔵が保有する香西物産が旭食品の完全子会社へ【寿司ネタ加工卸×水産物卸売】

譲渡企業の概要

香西物産は四国地区や岡山、広島などで、寿司ネタ全般の加工・卸売を行っています。

東洋冷蔵は本件株式譲渡前に香西物産の株主であった。水産物などの卸売業をメインとする。[10]

譲受企業の概要

旭食品は独立系食品商社。一般加工食品から、冷凍食品、菓子、家庭用品まで取り扱う。[11]

M&Aの目的・背景

旭食品は水産物卸売事業の強化を図っていた。今回、香西物産を子会社として迎えることで、営業基盤を活用した水産物卸売事業のエリア拡大をめざす。

M&Aの手法・価格

旭食品は2023年5月15日付けで、東洋冷蔵が保有する香西物産の全株式を譲り受けました。[12]

関連記事:業務用食品卸のM&A・売却事例と業界動向|2023年最新

バイオバンクがニイタカの子会社化に【乳酸菌発酵製品×業務用洗剤等製造】

譲渡企業の概要

バイオバンクは、乳酸菌発酵製品の製造販売を手掛けている。

譲受企業の概要

ニイタカは洗剤、固定燃料、医薬部外品、食品添加物の製造販売や、衛生管理サービスの提供等を行っています。[13]

M&Aの目的・背景

ニイタカは、衛生需要に対応するため、ウイルス対策製品を拡充していました。バイオバンクを子会社化することで、健康関連の事業展開が見込まれ、業容の拡大とグループの企業価値向上に寄与すると判断しています。

M&Aの手法・価格

ニイタカは2023年3月28日開催の取締役会において、バイオバンクの株式を取得し、子会社化することについて決議しました。[14]

道東ライスがアークス子会社に惣菜事業を譲渡【惣菜×スーパーマーケット】

譲渡企業の概要

道東ライスは北海道道東エリアで惣菜を中心とする食品製造業を展開しています。[15]

譲受企業の概要

アークスは北海道・東北・北関東でスーパーマーケットを展開する企業グループの持株会社です。[16]

福原はアークスの子会社で、北海道道東エリアで食品スーパーを展開しています。[17]

M&Aの目的・背景

アークスグループによるスーパー店舗内惣菜事業の強化を目的としています。

M&Aの手法・価格

2022年9月、福原の新設子会社ハピネス・デリカが道東ライスから惣菜製造事業と幕別工場を譲り受けました。

関連記事:店舗売却の基礎知識|飲食店などを売る方法・相場・費用・税金

ヤマキンがエバラ食品工業子会社の完全子会社に【調味料×調味料製造】

譲渡企業の概要

ヤマキンは小袋製品を中心とする液体調味料のメーカーです。[18]

譲受企業の概要

エバラ食品工業は家庭用・業務用調味料を中心とする食品メーカーです。[19]

エバラビジネス・マネジメントはエバラ食品工業子会社の中間持株会社で、国内外グループ会社の経営戦略立案や経営管理などを行っています。[20]

M&Aの目的・背景

エバラ食品工業グループは、高齢化や世帯人数減少を背景として需要拡大が予想される小容量製品の製造・供給体制を強化するためにM&Aを行いました。

M&Aの手法・価格

2022年5月、エバラビジネス・マネジメントがヤマキンの全株式を取得しました。

わらべや日洋食品がデイリーはやしやに工場を譲渡【食品工場×食品製造】

譲渡企業の概要

わらべや日洋食品は、コンビニエンスストア向け食品の原材料調達・開発・製造・物流を一貫体制で展開するわらべや日洋グループ[33]の国内中核事業会社で、セブン-イレブン向け調理済食品の製造販売事業を行っています。[21]

譲受企業の概要

デイリーはやしや:セブン-イレブン向け調理済食品の企画開発・製造事業を展開しています。

M&Aの目的・背景

わらべや日洋グループは、国内食品事業における生産体制再構築の一環として、老朽化した工場の閉鎖と事業譲渡を決定しました。[22]

M&Aの手法・価格

2022年3月、わらべや日洋食品が新潟工場で生産していた品目に関する契約(県内セブン-イレブン店舗への弁当類供給取引契約)や生産用資産の一部などをデイリーはやしやに譲渡しました。

譲渡価格は5億円に加えて2022年2月末日における譲渡対象資産の簿価合計額(予定では200万円)です。

DAIZが日清食品ホールディングスと資本業務提携【植物肉×食品製造】

譲渡企業の概要

DAIZは独自技術を用いた次世代型植物肉「ミラクルミート」を開発・製造し、大手ハンバーガーチェン・スーパー・飲食店などに供給しています。[23]

譲受企業の概要

日清食品ホールディングスは即席麺、チルド・冷凍食品、菓子・シリアル、乳製品、清涼飲料などの製造販売を展開する企業グループの持株会社です。[24]

M&Aの目的・背景

DAIZとしては植物肉開発事業のさらなる拡大、日清食品ホールディングスとしては植物性タンパク質食材の共同開発推進を目的としています。

M&Aの手法・価格

2022年1月、日清食品ホールディングスがDAIZに出資し、両社が資本業務提携を開始しました。

食品加工・惣菜製造会社の株式譲渡・事業承継【食品加工・惣菜製造×飲食店・物流】

譲渡企業の概要

| 所在地 | 千葉 |

|---|---|

| 事業内容 | 加工食品/惣菜製造業 |

| 譲渡理由 | 後継者難により、外部への承継を希望 |

譲受企業の概要

| 所在地 | 東京 |

|---|---|

| 事業内容 | 飲食店運営、物流業 等 |

| 買収理由 | ・メーカー機能の内製化によるグループ内の相乗効果 ・海外向け日本食の輸出展開 等 |

譲受企業は、関東圏を中心に飲食店等の店舗展開を実施する会社。物流機能も有し、総合的展開を図る中、日本食材での海外進出も視野に入れながらメーカー機能を内製化していました。譲渡企業の既存の飲食店舗網と海外進出における相乗効果を期待し、今回、株式譲受に至りました。

>>「食品加工・惣菜製造会社の株式譲渡【事業承継】」の続きをみる

参考URL:

[2] 会社概要(ライオン)

[3] 会社概要(日清食品)

[4] 会社分割と吸収分割契約のお知らせ

[7] 丸太太兵衛小林製麺の子会社化(ヨシムラ・フード・ホールディングス)

[9] 数字で知るヤマザキ(同上)

[10] 会社概要(東洋冷蔵)

[11] 会社案内(旭食品)

[12] 香西物産の株式取得に関するお知らせ

[13] 会社概要(ニイタカ)

[14] バイオバンクの株式取得のお知らせ

[15] 道東ライスの事業譲受(アークス)

[16] アークスグループについて(同上)

[17] 会社案内(福原)

[19] 事業紹介(同上)

[20] グループ企業一覧(同上)

[22] 新潟工場の閉鎖および事業譲渡(同上)

[23] DAIZと日清食品ホールディングスが資本提携(DAIZ)

[24] 会社概要(日清食品ホールディングス)

[41] 花王、茶カテキン飲料「ヘルシア」を譲渡

食品製造・加工業で高く売れる会社の条件は?

買い手から見て買収する価値が高く、多くの買い手が集まる会社ほど高く売れます。買い手によって求めるポイントは異なるため、自社の価値を高く評価してくれる買い手を探し出すことも重要です。

安定した収益力や将来性がある

業績が安定しており、今後も継続して高い収益が望める会社や、成長期にあり、今後も収益拡大が期待できる会社であれば、買い手が買収後の事業展開を描きやすいため、高値での売却が期待できます。

効率化・合理化による改善の余地が大きい

売り手企業単独では業務改善が難しい状況であっても、買い手の資金力やノウハウを投入すれば大幅な効率化・合理化が達成でき、収益力の向上が望める会社であれば、買い手にとって投資対効果が高いため、高額売却が期待できます。

貴重な経営資源を有しており、買い手への統合が容易

代替が効かない独自の技術・ノウハウ、新規獲得が困難な(獲得に時間がかかる)取引先ネットワークなど、希少性のある経営資源を有していれば、買い手が集まりやすく、高額売却につながります。

ただし、そうした経営資源を買い手がうまく引き継いで活用していくことが可能であることが大切です。

例えば、その経営資源が特定の人物(経営者、担当幹部社員など)にしか扱えない状態(属人化している状態)にあり、その人物がM&Aを機に会社から離れてしまうようなケースでは、買い手とって価値が小さいものとなってしまいます。

そうしたケースでは、売却交渉前にノウハウなどを社内で共有し業務を仕組み化しておくか、売却後もその人物がしばらく会社に残って引き継ぎに協力することを契約に定めることで、価値低下を防ぐ必要があります。

買いニーズの多い業種・分野に属する

一般的に、以下の①~③のような分野は買収ニーズが高く、買い手が多く集まりやすい傾向があり、高値での売却が期待できます。

| 高く売れやすい分野の特徴 | 売却先の例 |

| ①成長期にあり、市場からの投資・期待が集まっている | 同業大手、ファンド、総合商社 |

| ②成熟期にあり、業界再編が進行している | 同業中堅・大手、専門商社 |

| ③異業種との協業によるシナジーが見込める | 食品小売・卸売、飲食サービス |

成長期にあり、今後も大きな需要拡大・市場成長が見込める分野(①)では、大企業やファンドなどによる出資の動きも盛んで、買い手の間で競争状態になるため、売却価格の相場が上がります。

成熟期に入り、需要拡大が鈍化して、競争と淘汰が激しくなった分野(②)においては、さらなる成長や生き残りをかけた業界再編の動きが起こり、同業・関連業種間のM&Aが活発化します。単独では事業の成長・継続が難しい会社でも、有用な経営資源を保有していれば、買い手が集まり、高値での売却につながります。

隣接する業種が多く、異業種間協業による多様なシナジーが見込める分野(③)においては、M&Aの相手となる企業の範囲が広く、買い手が得られやすいため、売却価格相場が高くなる傾向があります。

関連記事:ドラッグストア売却の価格相場・交渉術・手続き・最新M&A事例|2023年最新

買い手との相性がよい

M&Aにおいては、売り手と買い手の相性が重要です。

経営理念や経営者の考え方といったレベルの相性だけでなく、具体的な経営資源(製品、技術、ノウハウ、人材、販路、取引先など)の相性(互いに補完し合い、高め合えるような関係にあるかどうか)が、M&Aの成功率やシナジーの大きさを左右します。

自社の真価を理解し、活かしてくれるような買い手を探すとともに、交渉相手に対して自社の経営資源の有用性をアピールしていくことが重要です。

食品製造・加工業の売却価格相場

M&Aの売却価格は売り手・買い手の交渉で決定されますが、価格交渉のための合理的な目安として株式価値評価(企業価値評価)が利用されます。

企業価値評価には3つのアプローチがあります。

①コストアプローチ(純資産をもとに評価)

②インカムアプローチ(収益性をもとに評価)

③マーケットアプローチ(株価などの市場評価をもとに評価)

中小企業の売却では①に属する年買法(年倍法)がよく用いられますが、ベンチャー・中堅・大企業の売却や買い手が上場企業の場合には②のDCF法や③の市場株価法・類似会社比較法(マルチプル法)が主に用いられます。

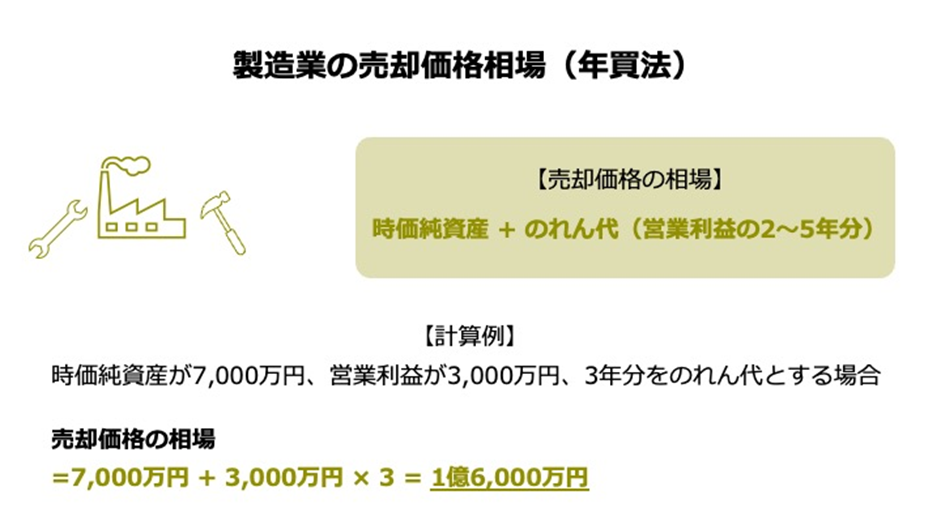

年買法による中小メーカーの株式価値評価・売却価格相場

年買法(年倍法、時価純資産プラス営業権法)では以下の式で株式価値を評価します。

| 株式価値=時価純資産+営業利益の2~5年分 |

時価純資産は、貸借対照表上の資産・負債を時価評価して差し引きしたものです(時価資産-時価負債)。すべての資産・負債を時価評価するのは現実的でないため、不動産や有価証券など、価格が変動しやすいものに絞って時価評価を行い、その他は簿価のままとするのが通例です。

純資産はこれまでの事業活動の結果を示す指標であり、ノウハウや人材力など、収益力を構成する無形の価値(超過収益力)に対する評価は含まれていません。

そこで、年買法では現在の利益の数年分として超過収益力を見積もり、時価純資産に加えます。「営業利益の2~5年分」の部分は買い手側の会計において「のれん(営業権)」として計上されるものに当たります。

例えば、時価純資産が7,000万円、営業利益が3,000万円で、営業利益の3年分を超過収益力と見る場合、株式価値(売却価格相場)は1億6,000万円となります。

「2~5年分」という数字はとくに理論的な根拠があるわけではなく、M&A取引の慣行として広まっているものです。

前章で述べた「高く売れる会社の条件」に当てはまるほど、営業利益にかける年数は大きくなり、売却価格の相場が上がります。

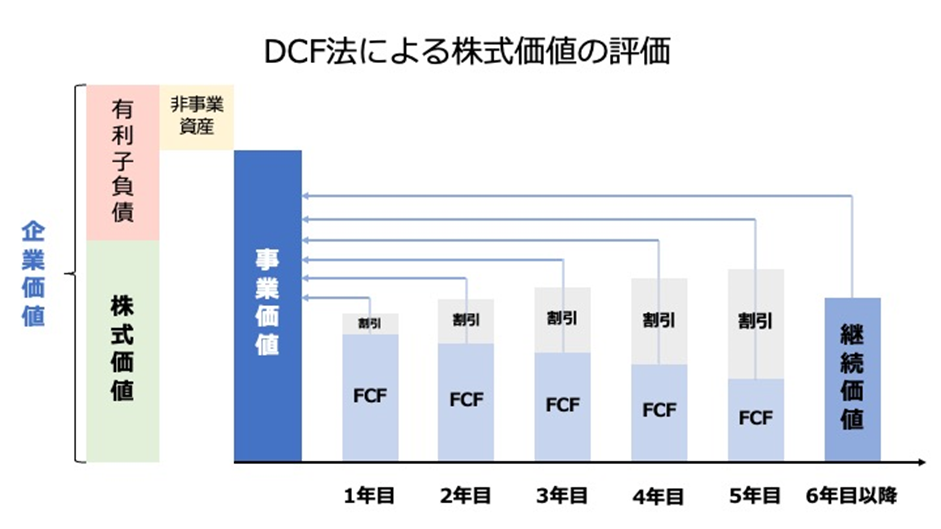

DCF法による株式価値評価

DCF法は、事業活動で生み出されるキャッシュフローをもとに株式価値(株主にとっての価値)を評価します。評価の根拠を具体的に説明できるのが利点ですが、予測をベースとし、主観が入る余地が大きいため、マーケットアプローチと併用されるのが通例です。

DCF法では以下の3つのステップで評価が行われます。

1.フリーキャッシュフロー予測

2.事業価値算出

3.株式価値算出

1.フリーキャッシュフロー予測

具体的な事業計画(5年分~10年分程度)をもとに、フリーキャッシュフローを予測します。

フリーキャッシュフローとは、その年に生み出された利益のうち、納税や事業活動への投資に回した金額を除いたものを指し、以下の式で計算されます。

| フリーキャッシュフロー =税引き後の営業利益+減価償却費-設備投資額-運転資本増額分(+運転資本減額分) |

企業が事業活動を継続する上で、まずは納税と設備投資・運転資本にお金を回す必要があり、その後に「使われずに残った」お金が債務返済や株主配当などに当てられます(フリーキャッシュフローの「フリー」は「自由に使える」という意味ではなく、「まだ使われていない」といった意味です)。

つまり、フリーキャッシュフローは企業への投資者(株主や債権者)に帰属する価値と言えます。

5年分の事業計画をもとにする場合、5年目までのフリーキャッシュフローは事業計画から算出し、6年目以降のフリーキャッシュフローは、5年目の金額をもとにして、一定の成長率で増大する(または成長率ゼロで一定の金額が維持される)と見なします。

2.事業価値算出

1で予測したフリーキャッシュフローを「現在価値」に直して合計し、「事業価値」とします。

株式価値評価で考えるのは、「その企業に今いくら投資する価値があるか」です。例えば、M&Aという投資により1年後に1億円がその会社から得られると予測される場合、「その1億円を得るために今いくら投資するのが妥当なのか」と考え、現在投資すべき金額(現在価値)を割り出す必要があります。

つまり、「この投資商品(企業買収)の利回りはどの程度なのか」を考えて、予測されたフリーキャッシュフローから「利回り」に従って逆算して現在投資すべき金額を割り出し、現在価値とするのです。

「利回り」を算出するにはファイナンス理論を駆使する必要があるため、ここでは詳細を省きます。

フリーキャッシュフローの現在価値の合計額は、投資者(株主と債権者)がその会社の事業に期待できる価値(事業価値)です。

3.株式価値算出

フリーキャッシュフローの現在価値合計額(事業価値)に事業外資産(遊休不動産、余剰現預金など)を加えると、投資者から見た企業全体の価値(企業価値)が得られます。

企業価値から、債権者に帰属する価値(借入金・社債などの有利子負債や、未払い残業代、退職給付債務、係争事件で発生する恐れがある損害賠償などの負債類似項目)を引くと、株主にとっての価値(株式価値)となります。

まとめると以下のようになります。

| DCF法による株式価値 =フリーキャッシュフローの現在価値合計額+事業外資産-有利子負債-負債類似項目 |

市場株価法による株式価値評価

上場企業の場合、株式時価総額をベースに株式価値が算出できます。株価の変動を考慮して一定期間の平均株価を採用したり、支配権プレミアムとして株式時価総額の2割程度を上乗せしたりするのが通例です。

株式取引市場の株価は少数株の取引をもとにした価格ですが、M&Aでは大量の株式を取得して会社の支配権獲得を目指すため、既存株主に売却を促すインセンティブとしてプレミアムを設定するのが一般的で、これを支配権プレミアムと呼びます。

類似会社比較法による株式価値評価

非上場企業の場合、株価などの市場評価を直接用いることはできませんが、事業の内容・規模・成熟度などが類似した上場企業と比較することで、市場評価を利用できます。

例えば、EV/EBITDA倍率を利用して、非上場企業の株式価値を以下のように算出することができます。

| 1.類似上場企業(少なくとも3~5社程度)を選出 2.類似上場企業のEV(企業価値=株式価値+債権者価値)について市場株価法などを用いて算出 3.類似上場企業のEBITDA(=経常利益+支払利息+減価償却費)を計算 4.譲渡企業のEBITDAを計算 5.「譲渡企業のEBITDA」に「類似上場企業のEV/EBITDAの平均値または中央値」をかけて、譲渡企業のEVを算出 6.譲渡企業のEVから有利子負債などを引いて株式価値を算出 |

適切な類似上場企業が見つからないことも少なくなく、類似会社比較法が利用できるケースは限られます。

食品製造・加工業の売却の流れ

食品製造業の売却は一般的なM&Aの流れに沿って行われます。

M&A仲介会社などへの相談

M&Aにおいては、売り手・買い手ともに、M&A戦略の策定、相手企業とのマッチング、交渉、手続きなどに関して、M&A仲介会社を初めとする専門機関の支援を受けながら事を進めるのが一般的です。

取引先のつてなどによって売却先を自社で探し出し、相手企業と直接交渉を行って売却することも不可能ではありませんが、売却先の選定範囲が非常に限られてしまい好条件での売却が難しくなりますし、幅広い専門知識・ノウハウを要するM&A取引を単独で進めていくことは困難です。

売却先の選定

M&A専門機関の支援のもとで、売却先の候補をリストアップし、事業概要や暫定的な売却条件などをまとめた資料を有望な相手先に提示して、交渉を打診します。

この段階では売却を検討している事実が外部に漏洩しないようにする必要があるため、資料には会社を特定できるような情報は含めず、仲介会社などを通して匿名でやり取りするのが通例です。

相手先が交渉に応じる意思を示したら、秘密保持契約を取り交わした上で、社名を含むより詳細な情報を交換し、交渉を開始します。

基本合意書の締結

初期的な交渉でM&A取引に関してある程度の見通しが立ち、経営トップ同士の面談で互いの考え方や意思を確認し合い、契約締結に向けた本格交渉に入ることが決定した段階で、基本合意書を締結します。

基本合意書では、暫定的な取引条件の確認や、以後の交渉に関する義務事項の設定(独占交渉権付与など)が行われます。

デューデリジェンスの実施

買い手側の専門家を中心としたチームにより、売り手企業の実情に関する詳細な調査(デューデリジェンス、買収監査)が行われます。デューデリジェンスでは、M&Aに影響するリスク・問題点が精査されます。

売り手側は内部資料の提供などを通してデューデリジェンスに協力します。

最終契約書の締結

デューデリジェンスの結果を受けて最終的な条件交渉が行われ、交渉がまとまればM&A取引の最終契約書が締結されます。

クロージング

最終契約書にしたがって売却が実行されます。M&Aの取引手法(スキーム)によっては、売却実行(クロージング)の前に、株主総会決議や債権者・労働者の権利を保護するための手続きなどが必要になります。

工場(不動産)を売却する際に知っておきたい知識

製造業においては、工場移転や事業ポートフォリオ転換、廃業コスト削減などのために、工場を不動産として売却することも少なくありません。

ここでは、工場を不動産として売却する方法の概要と売却時の会計手続きを解説します。

工場を不動産として売却する方法

工場は更地にして土地のみを売却する場合と、土地・建物をセットにして売却する場合があります。借地の上に立てた工場を売却する場合、貸主との交渉が必要になります。

工場をリース会社に売り、賃借りして操業を続ける方法(セール&リースバック)もあります。

更地にして土地のみを売却

建物が残ったままだと用途が限られるため、一般的には更地にして売却したほうが買い手はつきやすく、短期間での売却が可能です。ただし、解体費用がかかるため、その分だけ売却益は下がります。

また、工場で特定の有害化学物質を使用していた場合には土壌汚染対策法に基づき土壌調査が必要になります(建物とセットで売る場合も原則として同様です)。[37]

法的義務がないケースでも、工場跡地の売却では自主的に土壌調査を行うことが少なくありません。十分な土壌調査をせずに売却し、後になって土壌汚染が発覚した場合、買主から損害賠償を求められる恐れがあるためです。

以下のような条件に当てはまる土地であれば、より買い手がつきやすく、高値での売却が期待できます。

◆幹線道路・高速道路などへの接続がよい

◆敷地に接する道路に十分な幅がある

◆駐車スペースが十分にある

◆工場地帯に位置している(買い手が工場を建てる場合、規制などの関係で工場地帯の方が容易)

◆土壌汚染の恐れがない

建物と土地をまとめて売却

買い手は限られますが、土地と建物をセットにして売却できれば、より高額の売却益が期待できます。

売却先としては、同分野の製品を製造している製造業者のほか、建物を倉庫や商業施設として再利用したいと考える他分野の事業者などが挙げられます。

以下のような条件に当てはまる建物は買い手がつきやすい傾向があります。

◆建物の構造が標準的(様々な用途に転用しやすい)

◆間仕切りが少なく、スペースを活かしやすい(同上)

◆建築関係法令に適合している

借地権の譲渡

借地の上に建てられた工場の建物を売却する場合には、敷地の借地権も譲渡する必要があります。更地にした上で借地権のみを譲渡するケースもあります。

借地権の譲渡額は当事者間の交渉で決定しますが、相続税計算時の借地権評価額が目安として用いられます。国税庁が公表している路線価や公示価格をもとに土地の時価をもとめ、それに借地権割合(30%~90%)をかけたものが借地権評価額です。[38]

借地権を譲渡するには原則として地主から承諾を得る必要があり(民法612条[39])、借地権譲渡額の1割程度を承諾料として地主に支払うのが慣例です。

セール&リースバック

リース会社などに不動産を売却した上で、買主と賃貸借契約を結び、賃借料を支払いながらその不動産を利用し続けることを、セール&リースバックと言います。

工場のセール&リースバックには以下のようなメリットとデメリットがあります。

| メリット | デメリット |

| ○売却によりまとまった額の資金を調達しつつ、工場の操業を継続できる ○工場を閉鎖するケースにおいて、予め一定の売却益は確保しつつ、操業停止のタイミングを柔軟に決めることが可能(取引・雇用関係の調整が済むまで操業を続けるなど) | ○不動産運用の自由度が低下する ○将来的に賃料が経営を圧迫するようになる可能性もある ○賃貸借契約が更新できるとは限らない |

工場を不動産として売却する場合の会計手続き

工場の土地・建物を売却した際には、特別損益として固定資産売却損益を計上し、仲介会社に仲介手数料を支払った場合には経費(支払手数料)として計上します。

建物については、売却金額が「取得時の価額から売却時までの減価償却累計額を引いた額」を上回れば固定資産売却益、下回れば固定資産売却損となります。

消費税の納税義務者の場合、建物の売却に際して消費税の計上が必要です(土地の売買は非課税)。[40]

例えば、取得価額1億円、減価償却累計額2,000万円の建物を9,000万円(消費税900万円)で売却し、

仲介手数料が300万円だった場合、以下のような仕訳になります。

| 借方 | 借方 | ||

| 預金 | 9,600万円 | 建物 | 1億円 |

| 減価償却累計額 | 2,000万円 | 固定資産売却益 | 1,000万円 |

| 支払手数料 | 300万円 | 仮受消費税 | 900万円 |

土地の場合は減価償却がなく、消費税も非課税です。取得価額1億円の土地を1億2,000万円で売却し、仲介手数料が400万円だった場合、以下のような仕訳になります。

| 借方 | 貸方 | ||

| 預金 | 1億1,600万円 | 土地 | 1億円 |

| 支払手数料 | 400万円 | 固定資産売却益 | 2,000万円 |

[37] 土壌汚染対策法の概要(日本環境協会)

[38] 借地権の評価(国税庁)

[39] 民法第612条(e-Gov法令検索)

[40] 消費税のしくみ(国税庁)

食品製造・加工業の売却を成功させるためのポイント

◆早期に検討を開始する(経営者引退や倒産が差し迫ってから行動を開始すると、好条件での売却や、納得のいく事業承継・雇用引継ぎは難しい)

◆余裕があれば、事前に自社に対するデューデリジェンス(プレデューデリジェンス)を行い、問題点と改善策を明確化し、数年程度かけて企業価値を高めてから売却する

◆相性のよい買い手企業を選ぶ

◆労務関係のコンプライアンスの確認・改善

◆従業員のモチベーション低下・人材流出の防止

◆会計処理の透明化、資産所有・資金移動におけるオーナー個人と会社の明確な分離

◆過度な競業避止義務(売却した事業と競合する事業を営むことを禁止する規定)を課されないように慎重に協議する

まとめ

食品メーカーにおいては、同業者だけではなく、商社・小売業・サービス業などを様々な買い手のM&A事例があります。消費ニーズの変化や競争激化などを受けて、こうした流れは今後さらに加速していくものと予想されます。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社コーポレート・アドバイザーズ・アカウンティング

株式会社コーポレート・アドバイザーズM&A

株式会社えびすサポート

株式会社結い財産サポート

日本クレアス行政書士法人

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

417名(グループ全体 / 2023年10月現在)

税理士(試験合格者含む)56名

公認会計士(試験合格者含む)15名

特定社会保険労務士2名

社会保険労務士(試験合格者含む)12名

弁護士 2名

相続診断士41名

中小企業診断士1名

行政書士4名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件