| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) IT・ソフトウエア(システム開発、Webサービス)、人材サービス(派遣、警備)担当 |

買い手企業が魅力に思う強みを有していると、システム開発会社を高い価格で売却できる可能性があります。会社売却により、経営の安定化などのメリットを得られます。システム開発業界の動向やM&A事例、高く売却するための交渉術を紹介いたします。

>>システム開発会社の売却・M&Aについて、アドバイザーに無料相談する

システム開発会社のM&A・売却事例

システム開発会社によるM&Aの事例を知ることで、M&Aを行う目的や用いられる手法などを理解できます。この章では、システム開発会社のM&A事例を買い手企業(異業種・IT・ソフト関連)の業界別に紹介いたします。

異業種の買い手によるM&A・買収・売却事例

異業種(IT・ソフト関連以外)の買い手企業に対するシステム開発会社の売却事例を9例お伝えします。

FPGとケンファーストのM&A【不動産×システム開発】

売り手企業の事業内容

ケンファースト:システム開発事業など

買い手企業の事業内容

FPG:リースアレンジメント事業、不動産事業など

M&Aの実施目的

買い手企業:最先端IT技術の取り込み

M&Aの成約に関する詳細

| 詳細 [40] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2020年4月 |

| 結果 | ケンファースト株主がFPGに全株式を売却 |

| 売却金額 | 5億7,500万円 |

アステックコンサルティングとインサイトのM&A【コンサルティング×システム開発】

売り手企業の事業内容

インサイト:システム開発事業、システム受託開発事業[41]

買い手企業の事業内容

アステックコンサルティング:製造業向けコンサルティング事業[42]

M&Aの実施目的

買い手企業:自社サービスに関して、ソフトウェア面からの強力なサポート体制の構築

売り手企業:シナジー効果の創出、事業の拡大

M&Aの成約に関する詳細

| 詳細 [42] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2021年2月 |

| 結果 | インサイト株主がアステックコンサルティングに全株式を売却 |

| 売却金額 | 非公表 |

コプロ・ホールディングスとバリューアークコンサルティングのM&A【人材派遣×システム開発】

売り手企業の事業内容

バリューアークコンサルティング:システム開発事業

買い手企業の事業内容

コプロ・ホールディングス:人材派遣・紹介

M&Aの実施目的

買い手企業:グループ全体の成長

売り手企業:既存顧客の深耕、新規顧客の獲得

M&Aの成約に関する詳細

| 詳細 [43] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2021年9月 |

| 結果 | バリューアークコンサルティング株主がコプロ・ホールディングスに全株式を売却 |

| 売却金額 | 非公表 |

アウトソーシングとアスカ・クリエイションのM&A【アウトソーシング×システム開発】

売り手企業の事業内容

アスカ・クリエイション:IT・通信分野のシステム開発事業[44]

買い手企業の事業内容

アウトソーシング:アウトソーシング事業[45]

M&Aの実施目的

買い手企業:IT・通信分野の強化、全国規模の受注拡大

M&Aの成約に関する詳細

| 詳細 [44] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2012年1月 |

| 結果 | アスカ・クリエイション株主がアウトソーシングに97.5%の株式(全議決権)を売却 |

| 売却金額 | 3億30万円 |

シノケンオフィスサービスとコンピュータシステムのM&A【バックオフィス×システム開発】

売り手企業の事業内容

コンピュータシステム:システム開発事業、技術者教育[46]

買い手企業の事業内容

シノケンオフィスサービス:経理や情報システムなどのバックオフィス事業[47]

M&Aの実施目的

買い手企業:次世代システムの開発支援、開発プロジェクトの加速

売り手企業:継続的なエンジニアの育成・獲得

M&Aの成約に関する詳細

| 詳細 [46] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2021年2月 |

| 結果 | コンピュータシステム株主がシノケンオフィスサービスに全株式を売却 |

| 売却金額 | 非公表 |

関東のシステム開発会社と関西のシステム開発会社のM&A

売り手企業の事業内容

| 所在地 | 関東 |

| 事業内容 | システムエンジニアリングサービス |

| 譲渡理由 | 後継者不在 |

買い手企業の事業内容

| 所在地 | 関西 |

| 事業内容 | システム受託開発/エンジニアリングサービス |

| 買収理由 | 事業拡大 |

M&A実施目的

売り手企業:後継者不在及び今後の事業発展の為

買い手企業:エンドユーザーとの直接取引の拡大、顧客の業態の多様化、エンジニアの確保

>>システム開発会社の売却・M&Aについて、アドバイザーに無料相談する

三洋貿易、コスモ・コンピューティングシステムを買収【商社×システム開発】

譲渡企業の概要

【譲渡側】コスモ・コンピューティングシステム:ソフトウェア受託開発では大手システムインテグレーターをはじめ金融・保険・小売・医療関連等、様々な業務系システム開発を担う。また、大手通信会社や大学など産学官と共同で画像処理に関する研究も行っています。

譲受企業の概要

【譲受側】三洋貿易:ゴム、化学品、機械、自動車関連部品、科学機器等を扱う商社。

M&Aの目的

【譲受側】三洋貿易:システム開発を内製化することで、ビジネスにより近いところで俊敏にシステム開発しデジタルサービスを提供する体制を構築し、ビジネス環境の変化や顧客のデジタル化ニーズ及びグループ内のデジタル化への対応を迅速に進めています。競争優位性の獲得と持続的な成長を通じた企業価値向上。

M&Aの手法 [a10]

契約締結日:2022 年 10 月 13 日

手法:株式譲渡

譲渡金額:不明

社員の未来のために決断した異業種企業とのM&A【建設×受託システム開発】

テクニカルブレイン株式会社 創業者 根本 憲夫 様

譲渡企業の概要

テクニカルブレイン株式会社は1986年5月に設立。主に、自治体向け防災システム、消防向けシステムを長年にわたり開発してきました。IT基盤の強化を目指す「土木・建設工事会社」に株式譲渡を行いました。

以下記事では、テクニカルブレインの創業者の根本憲夫様に、M&A決断の背景や事業承継・M&Aの成功のポイントなどについてお話を伺っています。

>>「社員の未来のために決断した 異業種企業とのM&A」の続きをみる

オーナー経営者の体験談から学ぶ『事業承継・M&Aを成功に導くには?』【業務用食品卸×受託システム開発】

株式会社システムズコンサルタント(現 トーホー グループ) 代表取締役 尾﨑 行隆 様

譲渡企業の概要

システムズコンサルタント:1979年5月の創業以来、情報システムの提案、構築やサポートを行っていました。代表曰く、事業承継については55歳前後から考え始めていたそうです。60手前での社内承継を進めていましたが、資金面をはじめとする経営責任の難しさから候補者の応諾にはいたりませんでした。

以下記事では、担当アドバイザーからのインタビュー形式で、譲渡企業の代表の考える『事業承継・M&Aを成功に導くためのポイント』 についてお話いただきました。

>>「オーナー経営者の体験談から学ぶ『事業承継・M&Aを成功に導くには?』」の続きをみる

IT・ソフト関連企業が買い手となったM&A・売却事例

IT・ソフト関連企業が買い手となったシステム開発会社の売却事例を34例を紹介いたします。

【ITソリューション×システム開発】セグエグループが、テクノクリエイションを買収

譲渡対象の概要

テクノクリエイション:システム開発、ソフトウェアの設計・開発・保守を行う企業。多岐にわたる業界向けにITソリューションを提供し、技術力と柔軟な対応力が強みです。

譲受企業の概要

セグエグループ:ITソリューション、クラウドサービス、セキュリティ対策など幅広いITサービスを提供する企業。企業のデジタルトランスフォーメーションを支援し、持続可能な成長を目指しています。

M&Aの目的・背景

本件のM&Aは、セグエグループが自身のITソリューション事業を強化し、サービス提供能力を拡大するための戦略的な一環です。テクノクリエイションの高度な技術力と豊富な開発経験を取り込むことで、セグエグループは顧客の多様なニーズに対応する能力を向上させ、競争力を高めることを目指しています。また、テクノクリエイションとのシナジー効果により、新たなビジネスチャンスの創出と既存サービスの向上が期待されます。

M&Aの手法・価格

実行時期:2024年6月(予定)

手法:株式取得

譲渡金額:非開示

テモナとサックルのM&A【IT×システム開発】

譲渡対象の概要

サックル:システム開発事業(SES・受託開発)など

譲受企業の概要

テモナ:BtoC事業者向けのクラウド型システム「サブスクストア」などの運営

M&Aの目的・背景

買い手企業:開発力の強化、多様なソリューション開発の実現

M&Aの手法・価格

| 詳細 [6] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2022年4月 |

| 結果 | サックル株主がテモナに全株式を売却 |

| 売却金額 | 3億円 |

プロジェクトカンパニーとクアトロテクノロジーズのM&A【IT×システム開発】

譲渡対象の概要

クアトロテクノロジーズ:システム開発事業

譲受企業の概要

プロジェクトカンパニー:DX戦略立案、UI/UXの改善など

M&Aの目的・背景

買い手企業:システム開発やソフトウェアテストのノウハウ獲得

売り手企業:人材採用・育成の加速

M&Aの手法・価格

| 詳細 [7] | |

| スキーム | 株式譲渡、事業譲渡 |

| 実施時期 | 2022年10月 |

| 結果 | クアトロテクノロジーズ株主がプロジェクトカンパニーに全株式および労働者派遣事業を売却 |

| 売却金額 | 株式譲渡:3億8,500万円 事業譲渡:1億円 |

Kaizen PlatformとハイウェルのM&A【IT×システム開発】

譲渡対象の概要

ハイウェル:システム開発事業、デジタルプロモーション事業

譲受企業の概要

Kaizen Platform:DX推進の支援事業

M&Aの目的・背景

買い手企業:DXソリューションの提供ラインナップ拡大、システム開発事業の新規開始

M&Aの手法・価格

| 詳細 [8] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2022年10月 |

| 結果 | ハイウェル株主がKaizen Platformに70%の株式を売却 |

| 売却金額 | 4億9,000万円 |

Branding EngineerとTSRソリューションズのM&A【IT×システム開発】

譲渡対象の概要

TSRソリューションズ:システム開発事業

譲受企業の概要

Branding Engineer:ITエンジニアと企業のマッチングサービス運営など

M&Aの目的・背景

買い手企業:クロスセルの実現、ベテランIT人材の確保

売り手企業:営業力や人材採用力の強化、顧客間口拡大などのシナジー創出

M&Aの手法・価格

| 詳細 [9] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2022年2月 |

| 結果 | TSRソリューションズ株主がBranding Engineerに全株式を売却 |

| 売却金額 | 3億2,100万円 |

インソースとビー・エイ・エスのM&A【IT×システム開発】

譲渡対象の概要

ビー・エイ・エス:システム開発事業、システムサポート事業

譲受企業の概要

インソース:ITサービス事業、研修事業など[10]

M&Aの目的・背景

買い手企業:DX関連サービスの拡充

M&Aの手法・価格

| 詳細 [11] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2022年6月 |

| 結果 | ビー・エイ・エス株主がインソースに全株式を売却 |

| 売却金額 | 非公表(買い手企業における純資産の15%未満) |

アイフリークモバイルとグラングループのM&A【IT×システム開発】

譲渡対象の概要

グラングループ(グランディール他数社):システム開発事業

譲受企業の概要

アイフリークモバイル:モバイルコンテンツ事業、自社アプリ開発事業

M&Aの目的・背景

買い手企業:IT技術者の確保

M&Aの手法・価格

| 詳細 [12] | |

| スキーム | 事業譲渡 |

| 実施時期 | 2022年12月(予定) |

| 結果 | グラングループがアイフリークモバイルに技術開発部門の一部及び人的資産等を売却 |

| 売却金額 | 非公表 |

パワーソリューションズとエグゼクションのM&A【IT×システム開発】

譲渡対象の概要

エグゼクション:システム開発事業

譲受企業の概要

パワーソリューションズ:金融機関向けのシステムインテグレーション事業

M&Aの目的・背景

買い手企業:開発スキルなどの相互補完による事業拡大

売り手企業:人材確保、技術力の向上

M&Aの手法・価格

| 詳細 [13] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2021年4月 |

| 結果 | エグゼクション株主がパワーソリューションズに全株式を売却 |

| 売却金額 | 3億1,500万円 |

ミナトホールディングスとアイティ・クラフトのM&A【IT×システム開発】

譲渡対象の概要

アイティ・クラフト:システム開発事業

譲受企業の概要

ミナトホールディングス:メモリーモジュール等の製造・販売、システム開発関連事業など

M&Aの目的・背景

買い手企業:システム開発関連分野における事業拡大

M&Aの手法・価格

| 詳細 [14] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2021年2月 |

| 結果 | アイティ・クラフト株主がミナトホールディングスに全株式を売却 |

| 売却金額 | 非公表 |

クレスコとエニシアスのM&A【IT×システム開発】

譲渡対象の概要

エニシアス:システム開発事業、アプリ開発事業など

譲受企業の概要

クレスコ:システム開発、ITコンサルティング

M&Aの目的・背景

買い手企業:クラウド関連事業の取得

売り手企業:自社ビジネスの規模拡大[15]

M&Aの手法・価格

| 詳細 [16] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2020年4月 |

| 結果 | エニシアス株主がクレスコに全株式を売却 |

| 売却金額 | 2億8,000万円 |

夢真ホールディングスとアローインフォメーションのM&A【IT×システム開発】

譲渡対象の概要

アローインフォメーション:システム開発事業

譲受企業の概要

夢真ホールディングス:ITエンジニアの派遣事業、建設技術者の派遣事業

M&Aの目的・背景

買い手企業:IT業界における上流工程への参入、人材育成力の強化

売り手企業:営業販路開拓の促進

M&Aの手法・価格

| 詳細 [17] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2020年4月 |

| 結果 | アローインフォメーション株主が夢真ホールディングスに全株式を売却 |

| 売却金額 | 非公表 |

フーバーブレインとGHインテグレーションのM&A【IT×システム開発】

譲渡対象の概要

GHインテグレーション:システム開発事業

譲受企業の概要

フーバーブレイン:サイバーセキュリティのソリューション事業

M&Aの目的・背景

買い手企業:即戦力となるエンジニアの確保、5G市場への進出

売り手企業:買い手企業が有する信頼度やブランドなどの活用によるエンジニア採用・教育の強化

M&Aの手法・価格

| 詳細 [18] | |

| スキーム | 株式譲渡、株式交換 |

| 実施時期 | 2021年4月 |

| 結果 | GHインテグレーション株主がフーバーブレインに70%の株式を売却、残りの株式は株式交換によって買い手企業が取得 |

| 売却金額 | 1億8,600万円(株式譲渡の価格) |

KENTEMとルイーダアカデミーのM&A【IT×システム開発】

譲渡対象の概要

ルイーダアカデミー:システム開発事業、プログラミング教育事業など[19]

譲受企業の概要

KENTEM:建設業向け施工管理ソフトウェアの開発・販売[20]

M&Aの目的・背景

買い手企業:開発体制の強化、エンジニアの育成強化

売り手企業:買い手企業が有するITノウハウの活用による事業拡大[21]

M&Aの手法・価格

| 詳細 [19] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2020年12月 |

| 結果 | ルイーダアカデミー株主がKENTEMに全株式を売却 |

| 売却金額 | 非公表 |

ITbookとRINETのM&A【IT×システム開発】

譲渡対象の概要

RINET:システム開発事業、システム受託開発事業[22]

譲受企業の概要

ITbook:ITコンサルティング事業、システム分析サービスなど[23]

M&Aの目的・背景

買い手企業:既存事業とのシナジー創出、新規事業分野への進出

M&Aの手法・価格

| 詳細 [22] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2018年8月 |

| 結果 | RINET株主がITbookに全株式を売却 |

| 売却金額 | 1億円 |

ナレッジスイートとフジソフトサービスのM&A【IT×システム開発】

譲渡対象の概要

フジソフトサービス:システム開発事業

譲受企業の概要

ナレッジスイート:クラウドサービスの開発・販売

M&Aの目的・背景

買い手企業:事業領域の拡大、先端的な技術を有するIT人材の育成

M&Aの手法・価格

| 詳細 [24] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2018年6月 |

| 結果 | フジソフトサービス株主がナレッジスイートに全株式を売却 |

| 売却金額 | 6億円 |

ナレッジスイートとビクタスのM&A【IT×システム開発】

譲渡対象の概要

ビクタス:システム開発事業[25]

譲受企業の概要

ナレッジスイート:前述の事業を運営

M&Aの目的・背景

買い手企業:優秀なエンジニアの確保、クラウドサービス開発体制の強化

M&Aの手法・価格

| 詳細 [26] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2018年10月 |

| 結果 | ビクタス株主がナレッジスイートに全株式を売却 |

| 売却金額 | 3億円 |

アイフリークモバイルとリアルタイムアニバーサリーのM&A【IT×システム開発】

譲渡対象の概要

リアルタイムアニバーサリー:システム開発事業

譲受企業の概要

アイフリークモバイル:スマホ向けコンテンツ事業、IT技術者の育成事業

M&Aの目的・背景

買い手企業:人材補強、効率的な業務体制の構築

M&Aの手法・価格

| 詳細 [27] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2018年12月 |

| 結果 | リアルタイムアニバーサリー株主がアイフリークモバイルに全株式を売却 |

| 売却金額 | 2,270万円 |

日本企画とアビリティ・クリエイトのM&A【IT×システム開発】

譲渡対象の概要

アビリティ・クリエイト:システム開発事業

譲受企業の概要

日本企画:システム開発事業

M&Aの目的・背景

買い手企業:業容拡大、優秀な人材や取引先の確保

売り手企業:従業員の雇用継続、新事業への挑戦

M&Aの手法・価格

| 詳細 [28] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2021年8月[29] |

| 結果 | アビリティ・クリエイト株主が日本企画に会社売却 |

| 売却金額 | 非公表 |

インフォメーションサービスフォースとデージー・テクノロジーズのM&A【IT×システム開発】

譲渡対象の概要

デージー・テクノロジーズ:システム開発事業

譲受企業の概要

インフォメーションサービスフォース:システム開発事業

M&Aの目的・背景

買い手企業:情報技術事業の拡大

M&Aの手法・価格

| 詳細 [30] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2016年9月 |

| 結果 | デージー・テクノロジーズ株主がインフォメーションサービスフォースに78.13%の株式を売却 |

| 売却金額 | 7,812万5,000円 |

インフォネットとスプレッドシステムズのM&A【IT×システム開発】

譲渡対象の概要

スプレッドシステムズ:システム開発事業、受託開発

譲受企業の概要

インフォネット:Webサイト構築・運用保守の代行など

M&Aの目的・背景

買い手企業:安定的な収益を見込める事業の獲得、技術力の向上、優秀な人材の確保

M&Aの手法・価格

| 詳細 [31] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2020年4月 |

| 結果 | スプレッドシステムズ株主がインフォネットに全株式を売却 |

| 売却金額 | 非公表 |

ISIDインターテクノロジーとキャスレーコンサルティングのM&A【IT×システム開発】

譲渡対象の概要

キャスレーコンサルティング:システム開発事業

譲受企業の概要

ISIDインターテクノロジー:広告や金融などの分野におけるシステム開発事業

M&Aの目的・背景

買い手企業:システム開発事業におけるシナジー効果の創出

M&Aの手法・価格

| 詳細 [32] | |

| スキーム | 事業譲渡 |

| 実施時期 | 2020年8月 |

| 結果 | キャスレーコンサルティングがISIDインターテクノロジーにシステム開発事業を売却 |

| 売却金額 | 非公表 |

SHIFTとバリストライドグループのM&A【IT×システム開発】

譲渡対象の概要

バリストライドグループ:システム開発事業[33]

譲受企業の概要

SHIFT:ソフトウェアの品質保証・テスト事業[34]

M&Aの目的・背景

買い手企業:優秀なエンジニアの確保、IT業界にマッチした人材の創出・育成

M&Aの手法・価格

| 詳細 [33] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2016年11月 |

| 結果 | バリストライドグループ株主がSHIFTに全株式を売却 |

| 売却金額 | 非公表 |

>>システム開発会社の売却・M&Aについて、アドバイザーに無料相談する

シティコネクションとゼロディブのM&A【IT×システム開発】

譲渡対象の概要

ゼロディブ:システム開発事業、コンテンツ開発事業

譲受企業の概要

シティコネクション:ゲーム開発・販売

M&Aの目的・背景

買い手企業:東北を拠点としたシステム開発事業の発展、開発体制の強化

M&Aの手法・価格

| 詳細 [35] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2019年3月 |

| 結果 | ゼロディブ株主がシティコネクションに全株式を売却 |

| 売却金額 | 非公表 |

ビジネスブレイン太田昭和と日本ペイメント・テクノロジーのM&A【IT×システム開発】

譲渡対象の概要

日本ペイメント・テクノロジー:システム開発事業、コンサルティング事業

譲受企業の概要

ビジネスブレイン太田昭和:システム開発、コンサルティング事業

M&Aの目的・背景

買い手企業:シナジー創出による事業拡大

売り手企業:営業力の強化、新規顧客の獲得

M&Aの手法・価格

| 詳細 [36] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2018年12月 |

| 結果 | 日本ペイメント・テクノロジー株主がビジネスブレイン太田昭和に全株式を売却 |

| 売却金額 | 非公表 |

SICとアイ・シー・ティー二十一のM&A【IT×システム開発】

譲渡対象の概要

アイ・シー・ティー二十一:システム開発事業

譲受企業の概要

SIC:情報通信業

M&Aの目的・背景

買い手企業:エンジニアの確保、組織体制の強化

売り手企業:代表者の高齢化にともなう事業承継

M&Aの手法・価格

| 詳細 [37] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2018年8月 |

| 結果 | アイ・シー・ティー二十一株主がSICに会社売却 |

| 売却金額 | 非公表 |

メディアジョイントとイマークのM&A【システム開発×システム開発】

譲渡対象の概要

イマーク:システム開発事業、ITの営業支援[38]

譲受企業の概要

メディアジョイント:システム開発[39]

M&Aの目的・背景

買い手企業:技術者の調達力強化、新規販路の拡大

M&Aの手法・価格

| 詳細 [38] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2018年1月 |

| 結果 | イマーク株主がメディアジョイントに全株式を売却 |

| 売却金額 | 非公表 |

JR東日本情報システム、キーウェアソリューションズ<3799>と資本業務提携【ITインフラ×ITソリューション】

譲渡企業の概要

【譲渡側】キーウェアソリューションズ:官公庁、運輸、通信、金融、医療、流通、製造といった多様な分野において、情報システムの構築業務を行う。IT コンサルティングから、IT 導入・構築・運用まで一連のシステムのライフサイクル全般にわたり、お客様のニーズに最適なソリューションを提供。

譲受企業の概要

【譲受側】JR東日本情報システム:Suica・駅サービス、鉄道事業、生活・企業経理サービス、システム基盤の各ソリューション分野における二百数十の多岐に亘るシステムの開発・運用をはじめ、データセンターやネットワークの設計・管理、セキュリティソリューションの提供などを行う。

資本業務提携の目的

【譲渡側】キーウェアソリューションズ: システム開発・運用に関する安定的な体制を構築し、今後需要増加が見込まれる DX の実現に向けた取り組みを進める。

資本業務提携の手法 [a1]

実行時期:2021年12月3日

手法:株式譲渡

ISIDインターテクノロジー、キャスレーコンサルティングより事業譲受【システム開発×SES事業】

譲渡企業の概要

【譲渡側】キャスレーコンサルティング:CSV / ITコンサルティング事業、Webシステム開発事業、クラウドインテグレーション事業、スマートフォン・タブレット開発事業、IoT&ビッグデータ関連事業(画像鮮鋭化技術)を行う。譲渡対象となる事業は、SES事業です。

譲受企業の概要

【譲受側】ISIDインターテクノロジー:電通国際情報サービスの子会社。「Stand by the Customers」をビジョンに掲げ、電通国際情報サービスグループにおける開発専門企業として金融・広告・製造など複数分野のシステム開発を手掛ける。OSS、クラウド、RPA、ローコード開発などの先端技術を用いた開発を行う。

M&Aの目的

【譲受側】ISIDインターテクノロジー:経営資源を融合することによる事業に大きなシナジー効果を図る。また、両社の理念・戦略は極めて親和性が高く、事業譲渡を通じてより大きな経済的価値と社会的価値を生み出せると判断しています。

M&Aの手法・価格

実行時期:2020年6月10日

手法:事業譲渡

譲渡金額:不明

三菱総合研究所、仏ForePaaS社と資本業務提携【システム開発・コンサルティング×データ解析のプラットフォーム】

譲渡企業の概要

【譲渡側】仏ForePaaS:AI・ビッグデータ解析(Big Data Analytics、以下BDA)に必要な一連の工程をオールインワンで実行できるプラットフォームサービス(PaaS)を提供しています。

譲受企業の概要

【譲受側】三菱総合研究所:課題解決型のDX戦略の策定から、データ活用戦略立案、環境構築のご支援、さらにはお客さまに伴走しながらデータ活用スキルの移転を支援しています。

資本業務提携の目的

【譲受側】三菱総合研究所:両社の強みを生かし、データ利活用に関する戦略立案から、事業革新、AI活用のプラットフォーム提供までワンストップで支援し、お客さまのデジタルトランスフォーメーションを加速していく。

資本業務提携の手法 [a3]

実行時期:2021年4月7日

手法:転換社債型新株予約権付社債の引受

JFEシステムズ、IAFコンサルティングを買収【BI事業・ITコンサル×BI事業・ITコンサル】

譲渡企業の概要

【譲渡側】IAFコンサルティング:BI領域に特化した独立系ITコンサルティング会社で、業務コンサルティングからシステム導入までのBI関連業務全体に及ぶ事業を展開しています。

譲受企業の概要

【譲受側】JFEシステムズ:SAP社製品をベースとしたシステム構築中心のビジネスインテリジェンス事業(BI事業)を展開しています。

M&Aの目的

【譲受側】JFEシステムズ:両社間の人材交流、共同受注等の連携強化を図り、顧客志向に立脚した国内トップクラスのBI事業ベンダーを目指す。また、更なる市場拡大への対応や新たなビジネス展開を図る。

M&Aの手法 [a4]

実行時期:2019年4月1日

手法:株式譲渡

譲渡金額:不明

CAC Holdings、Mitrais社を買収【ITコンサル×ソフトウェア開発】

譲渡企業の概要

【譲渡側】Mitrais Pte. Ltd.:インドネシアを主要拠点とするIT企業。インドネシアやオーストラリアにおいてアジャイル開発の実績やノウハウがあり、専門技術者が多く在籍する。

譲受企業の概要

【譲受側】CAC Holdings:中期経営戦略において DX(デジタルトランスフォーメーション)による急速な変化に対応し持続的に成長する企業グループとなることを目標とする。短期間でのシステム開発に有効なアジャイル開発手法をグループ内での推進・強化を狙う。

M&Aの目的

【譲受側】CAC Holdings:Mitrais社のアジャイル開発手法のノウハウやベストプラクティスをグループ内で共有し、日本をはじめとするグループ会社における既存顧客へのアジャイル開発の提案や新規顧客の開拓につなげるとともに、インドネシア市場の開拓も推し進め、さらなるグループ成長を目指します。

M&Aの手法 [a5]

契約締結日:2019 年 9 月 24 日

手法:株式譲渡

譲渡金額:2,890 百万円(概算)

>>ソフトウェア開発会社(受託システム開発会社)の売却について、アドバイザーに無料相談する

バリストライドグループ、クロノスを買収【ITコンサル・セキュリティ等×ITコンサル・エンジニア育成等】

譲渡企業の概要

【譲渡側】クロノス:クイックの子会社。AI(Artificial Intelligence)ソリューション事業や、Webシステム・アプリ開発、ITエンジニア向け育成トレーニング、技術書籍の企画・執筆等を展開。

譲受企業の概要

【譲受側】バリストライドグループ:SHIFT子会社。ITソリューション事業やITコンサルティング、WEBサービス事業、セキュリティサービス事業(脆弱性判断)等を展開。

M&Aの目的

【譲受側】バリストライドグループ:協業に取り組むことで、新たな領域への参入および新たな地域での営業展開を図る。

M&Aの手法 [a6]

実行時期:2022 年 10 月3日

手法:株式譲渡

譲渡金額:不明

ALH、サーベイジシステムを買収【ITソリューション×システム設計・開発】

譲渡企業の概要

【譲渡側】サーベイジシステム:IT インフラ設計、構築、運用、および保守に実績を持つ。

譲受企業の概要

【譲受側】ALH:SHIFT子会社。ソフトウェア開発体制のパフォーマンス及び利便性向上に寄与できる、ネットワーク・インテグレーション領域(以下、NI)のサービス提供に強みを持つ。

M&Aの目的

【譲渡側】サーベイジシステム:ブランド力の向上や顧客基盤の拡大、品質保証事業とのシナジー効果によるサービスのさらなる充実、ガバナンス体制の強化を図る。

【譲受側】ALH:NI の知見強化に加え、顧客基盤の拡大を目指す。

M&Aの手法 [a7]

実行時期:2020 年 11 月 30 日

手法:株式譲渡

譲渡金額:不明

SYSホールディングス、ネットパーク21を買収【ITコンサル×システム開発】

譲渡企業の概要

【譲渡側】ネットパーク21:ICTサポートや情報システム開発、アウトソーシング等の事業を手掛ける。

譲受企業の概要

【譲受側】SYSホールディングス:電力・ガス等のエネルギー、生命保険・クレジットカード、リース・証券等の金融、印刷帳票、鉄道、不動産関連の企業や官公庁・自治体等を主要顧客として総合情報サービスの提供を行う。

M&Aの目的

【譲受側】SYSホールディングス:営業連携や採用ノウハウの共有等の相乗効果により、グループ事業のより一層の拡充を図る。

M&Aの手法 [a8]

契約締結日:2022 年 10 月 20 日

手法:株式譲渡

譲渡金額:不明

ダイコク電機、グローバルワイズ及び子会社のインフォウェアを買収【ITインフラ×クラウド構築】

譲渡企業の概要

【譲渡側】グローバルワイズ及びインフォウェア:クラウド構築からシステム開発、システム運用保守まで行う。

譲受企業の概要

【譲受側】ダイコク電機:パチンコ店向けの製品やサービスを提供する情報システム事業と、遊技機メーカー向け製品を提供する制御システム事業を展開。パチンコホール経営支援サービスの業界唯一のプラットフォームを構築するためにクラウドの活用を推進している。

M&Aの目的

【譲受側】ダイコク電機:クラウドの活用により既存サービスが拡充し、安定収益の増加と事業規模の拡大を実現します。また、グローバルワイズのノウハウを活用することで当社グループが中長期にわたる持続的な成長とさらなる企業価値向上を実現。

M&Aの手法 [a9]

契約締結日:215百万円

手法:株式譲渡

譲渡金額:215百万円

株式会社テクノクリエイションの株式取得(子会社化)に係る株式譲渡契約締結のお知らせ

[7]クアトロテクノロジーズの子会社化及び事業譲受(プロジェクトカンパニー)

[8]ハイウェルの子会社化(Kaizen Platform)

[9]TSRソリューションズの子会社化(Branding Engineer)

[10]会社概要(インソース)

[12]グラングループ事業の一部譲受け(アイフリークモバイル)

[14]アイティ・クラフトの子会社化(ミナトホールディングス)

[15]全株式譲渡によるクレスコグループへの参画(エニシアス)

[16]エニシアスの子会社化(クレスコ)

[17]アローインフォメーションの株式取得(夢真ホールディングス)

[18]GHインテグレーションの子会社化(フーバーブレイン)

[20]会社概要(KENTEM)

[21]株式会社ウィズテックの株式取得について(KENTEM)

[23]事業紹介(ITbook)

[26]ビクタスの子会社化に関するお知らせ(ナレッジスイート)

[27]リアルタイムアニバーサリーの子会社化(アイフリークモバイル)

[30]子会社によるデージー・テクノロジーズの株式取得(トライアンフコーポレーション)

[32]ISIDインターテクノロジーとの事業譲渡契約(キャスレーコンサルティング)

[34]会社概要(SHIFT)

[36]日本ペイメント・テクノロジーの子会社化(ビジネスブレイン太田昭和)

[37]東京都事業引継ぎ支援センターのマッチング(東京商工会議所)

[43]バリューアークコンサルティングの子会社化(コプロ・ホールディングス)

[44]アスカ・クリエイションの子会社化(アウトソーシング)

[45]会社概要(アウトソーシング)

[46]コンピュータシステムを完全子会社化(シノケングループ)

[47]会社概要(シノケンオフィスサービス)とは

[a1] JR東日本情報システム、キーウェアソリューションズ<3799>と資本業務提携

[a2] 電通国際情報サービス<4812>グループのISIDインターテクノロジー、キャスレーコンサルティングからSES事業を譲り受け

[a3] 三菱総合研究所<3636>、AI・ビッグデータ解析のプラットフォームサービス開発の仏ForePaaS社と資本業務提携

[a4] JFEシステムズ<4832>、ビジネスインテリジェンス事業のIAFコンサルティングを買収

[a5] CAC Holdings<4725>、インドネシアを主要拠点とするIT企業Mitrais社を買収

[a6] SHIFT<3697>子会社のバリストライドグループ、クイック<4318>子会社でWebシステム・アプリ開発等のクロノスを買収

[a7] SHIFT<3697>、ITインフラ設計等のサーベイジシステムを買収

[a8] SYSホールディングス<3988>、ICTサポートや情報システム開発などを手がけるネットパーク21を買収

[a9] ダイコク電機<6430>、クラウドサービス等のシステム開発のグローバルワイズ及び子会社のインフォウェアを買収

[a10] 三洋貿易<3176>、業務系システム開発などを手がけるコスモ・コンピューティングシステムを買収

システム開発の業界動向

受託システム開発業界の現状とM&A動向

受託システム開発業界は、企業などのシステム利用者や大手システムインテグレーター(SIer)などからオーダーメードで、各種のシステム開発を行う企業の集まりです。

日本標準産業分類の「受託開発ソフトウェア業」にあたります。同分類によりますと、顧客の委託により電子計算機のプログラムの作成及びその作成に関して、調査、分析、助言など並びにこれらを一括して行う事業所を指します。

公正取引委員会がソフトウェア業2万1000社(資本金3億円以下)を対象に行った「ソフトウェア業の下請取引等に関する実態調査報告書について」よりますと、独占禁止法・下請法違反行為を誘引・助長する業界構造があるといいます。「契約内容の明確化など業界全体においてサプライチェーンのスリム化に向けた取組みを進めていくことが期待される」(同調査より)としています。

昨今では、デジタルトランスフォーメーション(DX)や、ソフトウェアをインターネット経由で利用するSaaS(Software as a Service)なども普及し、新たなシステム開発業務も生まれています。

その一方で、ユーザーが利用してきた既存システムの刷新や、システムの運用支援といった業務は堅調に推移しています。さらに新型コロナウイルスの影響で、企業のデジタル化が加速しています。

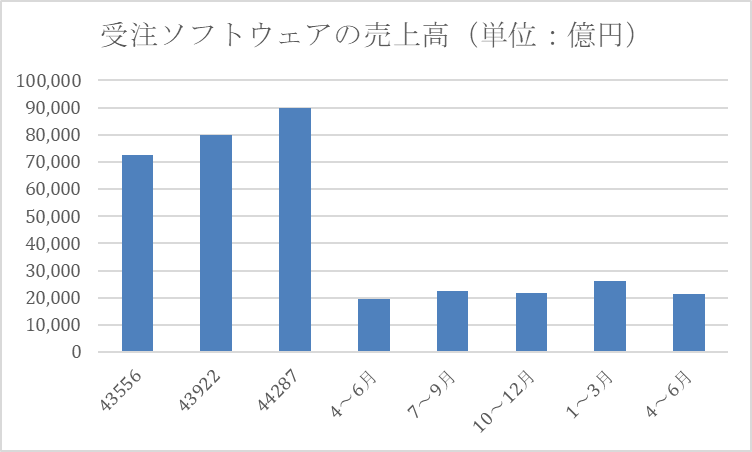

経済産業省の「特定サービス産業動態統計調査」では、2020年のソフトウェアの売上高は前年比6.8%増の9兆3,247億円となりました。 2020年の受注ソフトウェアの販売額は、同3.4%増の7兆4,923億円、製品ソフトウェアの販売額は同23.2%増の1兆8,324億円となっています。

▼以下記事では、SES会社の売却事例や交渉術について、解説しています。

受託システム開発業界の主なプレーヤー

受託システム開発業界の主なプレーヤーとしては、上場企業では電通国際情報サービス、三菱総合研究所、日本ビジネスシステムズ、非上場企業ではユニアデックス、ヤマトシステム開発、JR東日本情報システムなどが上位に位置します。同業界では、上場・非上場を問わず、大企業傘下の企業が多いという特徴があります。

受託システム開発業界で大手企業のグループ会社が多い背景としては、かつて親会社向けにシステム開発や保守サービスを手掛けてきた企業が、長年蓄積してきたノウハウやサービスを活かし、一般企業からも受注できる体制に変えてきたことがあります。これにより、大手グループの各社は、規模の拡大を図ることに成功しました。

一方で、大企業のグループに属さない独立系としては、上場企業のNSWや日本ビジネスシステムズ、CAC Holdingsなどがあります。

NSWは2022年4月に東京証券取引所プライム市場に移行し、同年8月には旧日本システムウエアから現社名に商号変更しました。同社は受託開発業務だけでなく、通信機器や機械などに組む込むソフトウェアや、システムLSIといったハードウェアの設計・開発にも手を広げています。

CAC Holdings は1966年、日本初の独立系ソフトウェア会社であるコンピュータ アプリケーションズとして発足しました。独立・中立を志向し、2014年4月には持株会社制に移行しています。

>>ソフトウェア開発会社(受託システム開発会社)の売却について、アドバイザーに無料相談する

受託システム開発業界の主なプレーヤーは、次の通りです。

| 上場企業 |

| ○ 電通国際情報サービス ○ 三菱総合研究所 ○ 日本ビジネスシステムズ ○ 兼松エレクトロニクス ○ JFEシステムズ ○ CAC Holdings ○ SHIFT |

| 非上場企業 |

| ○ ユニアデックス ○ ヤマトシステム開発 ○ JR東日本情報システム |

受託システム開発業界のM&A・売却動向

受託システム開発業界は先ほどご説明したように、大企業グループや独立系の上場企業が主要プレーヤーです。市場も底堅いことから、生き残りをかけた合併やグループ再編といった動きは目立っていません。

ただし、これまで受託開発を手掛けてきた専業会社が、自社サービスの外販に乗り出したり、SaaSといった新たな分野に進出したりする動きがあります。

また、中堅以下の受託システム開発が資本業務提携を結ぶことにより、規模の拡大を目指す動きも出てきています。例えば、システムエンジニアリング事業やソフトウェア受託開発事業を手掛けるリベロエンジニア(東京都渋谷区)は2021年1月、シンクルー(東京都港区)と業務提携し、シンクルーに資本参加してグループ会社としました。

シンクルーはシステム開発のほかに、インターネットラジオ局の運営やアパレル販売などを手掛けており、今回の資本業務提携により経営の多角化が実現しました。

今後は多重下請け構造の中で、存続が難しくなってきた2次下請けや3次下請けのシステム開発会社が、大手の傘下に入ったり、同業他社に吸収されたりする動きは続くとみられます。

受託システム開発業界は中小企業が淘汰されていく一方で、市場全体としては人材不足にあり、労働集約的な面もあります。生き残りが難しくなった中堅・中小企業から、人材確保を目的に大手企業がM&Aを実行するケースが増える可能性もあります。

>>システム開発会社の売却について、アドバイザーに無料相談する

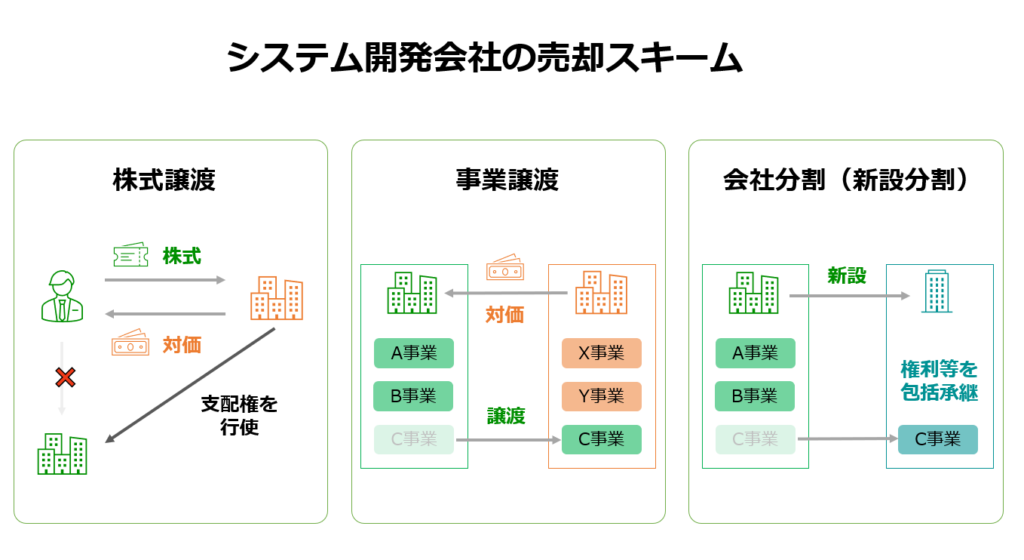

システム開発会社の主な売却手法(株式譲渡・事業譲渡・会社分割)

システム開発会社を売却する際に押さえておきたい手法は、株式譲渡、事業譲渡、会社分割後の株式譲渡の3つです。システム開発会社では、複数事業を持っていたり、生命保険等の節税(利益の繰り延べ)商品を活用していたりするケースが多く見受けられます。

そのような会社では、株式譲渡や事業譲渡のほか、会社分割も含めた手法の検討が有効です。それぞれの想定される主なケース、メリット・デメリット、会計税務(キャッシュフロー)について、簡単にまとめましたので、ご参考にしていただければと思います。

>>システム開発会社の売却について、アドバイザーに無料相談する

会社・事業の売却時に押さえておきたいM&Aの手法

| ■株式譲渡 | |

| 想定される主なケース | 売り手側が単一の事業である |

| メリット | スピーディー/手続きが容易 (株式譲渡契約) |

| デメリット | ・株主が分散していると説明や説得に時間労力がとられる ・資産負債や人材などの取捨選択がしにくい |

| 会計税務 (キャッシュフロー) | 株主に所得税がかかる (個人にお金が入る) |

| ■事業譲渡 | |

| 想定される主なケース | ・売り手側が複数の事業を持っており、そのうちの一部を譲渡する ・売り手側が個人事業主である |

| メリット | 複数事業の一部譲渡が可能 |

| デメリット | 時間がかかる/手続きがやや煩雑 *従業員と買い手の個別労働契約 *各種口座、各種契約の巻き直し |

| 会計税務 (キャッシュフロー) | 売り手側法人に法人税がかかる (法人にお金が入る) |

| ■会社分割後に株式譲渡 | |

| 想定される主なケース | ・売り手側が複数の事業を持っており、そのうちの一部を譲渡する ・売り手側に不動産・保険積立金など余剰資産が多額にある |

| メリット | ・複数事業の一部譲渡が可能 ・余剰資産の切り離しが可能 |

| デメリット | 時間がかかる/手続きがやや煩雑 *会社分割の法定手続きが必要 |

| 会計税務 (キャッシュフロー) | 所得税・法人税 (会社分割の選択スキームによる) |

>>M&Aスキーム・手法について、以下の記事で詳しく解説しています。

システム開発の会社・事業を売却するメリット

システム開発会社・事業の売却では、以下4つのメリットを期待できます。

会社・事業の売却益を獲得できる

システム開発会社を丸ごと売却する場合は株式の売却益、会社の支配権を残して事業のみを売却する場合は事業の売却益を獲得できます。

くわしくは後述しますが、一般的にシステム開発会社・事業を売却すると、数年分の営業利益に相当する金額の売却益を得られます。買い手企業にとって魅力的な経営資源を持っている、などの条件に合致すればより高い価格で売却できる可能性もあります。

多額の売却益を獲得することで、主力事業や新規事業に資金を投入できます。また、会社の経営からリタイアして精神的・経済的に余裕がある老後の生活を送ることも可能です。

加えて、廃業せずに会社を売却するため、会社を畳む際にかかる費用が発生せずに済む点もメリットとなります。

後継者が不在の企業でも事業承継を行える

東京商工リサーチによると、2022年における情報通信業の後継者不在率は76.93%です。[48]他の業界と比べて代表者の年齢が若いことを考慮しても、後継者がいないことを理由に事業承継を行えないという課題を抱えるシステム開発会社は少なくないと考えられます。また、帝国データバンクの調査によると、休廃業・解散している企業のうち、56.2%は当期純利益が黒字だったとのことです。[49]

以上2つのデータより、経営状態が悪くないにもかかわらず、後継者不在を理由に廃業せざるを得なくなるシステム開発会社は一定数存在すると考えられます。後継者不足を理由とした廃業を防ぐ手段となり得るのが会社・事業の売却です。

システム開発会社を丸ごと売却(株式譲渡)することで、会社の支配権(≒経営権)を買い手企業に引き継がせることができます。つまり、後継者が不在のシステム開発会社でも、外部の同業他社や優秀な経営者に事業承継できるのです。

経営の安定化・事業の成長加速を実現できる

システム開発会社を売却すると、基本的には買い手企業の傘下として事業の運営を継続します。資金力が安定しているシステム開発会社や大手IT企業の傘下に入る場合、買い手企業の持つブランド力や資金、営業基盤などを活用して、自社のシステム開発事業を運営できるようになります。

そのため、システム開発会社を売却する前と比較して、経営の安定化や事業の成長加速を実現できる可能性があります。

>>システム開発会社の売却・M&Aについて、アドバイザーに無料相談する

従業員の待遇や育成環境の改善を期待できる

大手IT企業に傘下入りすると、エンジニアをはじめとした従業員の待遇が向上する可能性があります。また、相手企業から新しい技術を教えてもらったり、エンジニア同士で人材交流を図ったりすることで、エンジニアの育成が加速する効果も期待できます。

加えて、待遇が良くなったり自社の知名度が高まったりすることで、優秀なエンジニアを採用しやすくなったり、離職率が低下したりする可能性もあります。

[48] 2022年「後継者不在率」調査(東京商工リサーチ)

[49] 全国企業「休廃業・解散」動向調査(2021年)(帝国データバンク)

システム開発会社の売却価格の相場

システム開発会社の売却を検討する際に、「どのくらいの価格で売却できるのか?」は気になる部分かと思います。売却価格の目安を知るためには、相場の理解が役に立ちます。この章では、システム開発会社の売却価格に関する相場の簡易的な算出方法、売却価格の決め方をわかりやすく解説します。

簡易的な売却相場の算出方法

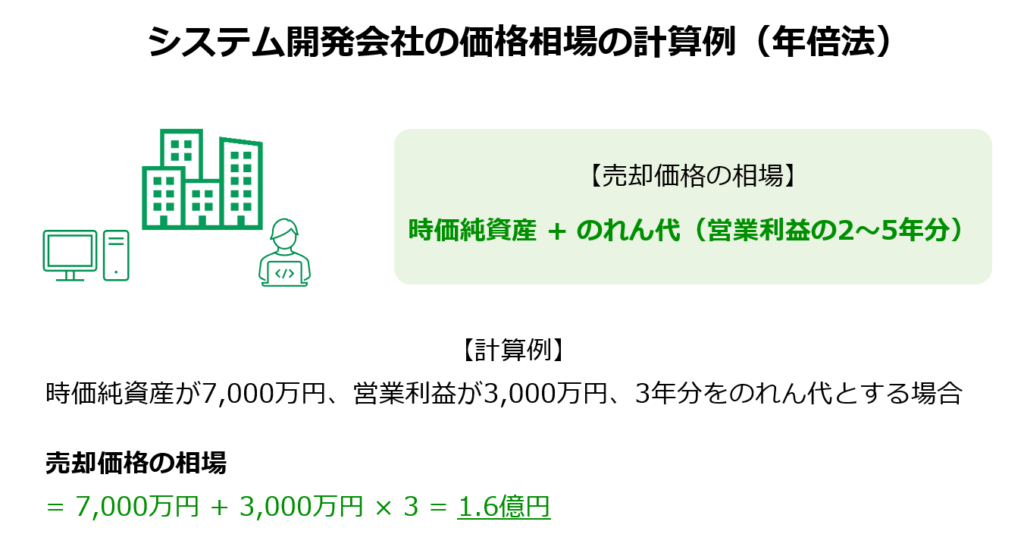

年倍法(年買法)による算出方法

中小企業のM&Aでは、時価純資産にのれん代(年間利益の数年分)を足し合わせた金額を売却価格の相場として考えることが一般的です。[50]なおこの算出方法は「年倍法(年買法)」と呼ばれており、システム開発会社の売却価格相場を簡易的に求める際にも役立ちます。足し合わせるのれん代は、2〜5年分とすることが一般的です。

◆売却価格の相場 = 時価純資産 + 営業利益 × 2〜5年分

たとえば時価純資産が7,000万円、各年の営業利益が3,000万円のシステム開発会社について、3年分の営業利益をのれん代とした場合の売却価格相場は以下のとおり算出できます。

◆売却価格の相場 = 7,000万円+ 3,000万円 × 3 = 1億6,000万円

エンジニアの人数と単価を基準とする方法

システム開発会社の売却では、エンジニアの人数と単価を基準として相場の目安を算出することもできます。具体的には、以下の計算式を用いて相場を算出します。

◆売却価格の相場 = エンジニアの人数 × エンジニアの単価

最終的な売却価格の決め方

最終的な売却価格は、市場の状況や事業の成長性などを基準に企業価値や株主価値を算出し、その結果をもとに買い手企業との交渉によって決定します。

企業価値・株主価値とは

企業価値とは、投資家に対する企業全体の価値を表し、「株主価値+負債価値(債権者価値)」で計算できます。一方で株主価値は、企業価値のうち株主に帰属する価値であり、株主に帰属するキャッシュフローの現在価値を合計したものとなります。

企業価値・株主価値の評価方法

企業価値や株主価値を評価するM&Aのプロセスは「バリュエーション」と呼ばれます。バリュエーションの方法は、「インカムアプローチ」、「コストアプローチ」、「マーケットアプローチ」の3種類に大別され、それぞれの特徴やメリット・デメリットは以下のとおり異なります。

| インカムアプローチ | コストアプローチ | マーケットアプローチ | |

| 特徴 | 将来の収益性を基準とする | 過去の蓄積である貸借対照表の純資産を基準とする | 市場取引の視点である過去のM&A事例や類似業種などを基準とする |

| 主な手法 | ○DCF法 ○配当還元法 ○残余利益法 | ○時価純資産法 ○簿価純資産法 | ○類似会社比較法(マルチプル法) ○類似取引比較法 ○市場株価法 |

| メリット | ○将来的な収益性を反映できる ○各システム開発会社に固有の性質を反映できる | ○客観性の高い評価を行える ○評価を比較的容易に行える | ○客観性の高い評価を行える ○市場の状況を反映できる |

| デメリット | ○主観や恣意によって評価が影響される | ○将来的な収益性を反映できない ○市場の取引状況を反映できない | ○短期的な市場の変動に左右される ○各システム開発会社に固有の性質を反映しにくい |

上記3種類の評価方法を把握し、自社や買い手企業、市場の状況などを踏まえた上で使い分けることが重要となります。また、複数の手法を併用し、より合理性のある評価を行うのも効果的です。

株価評価結果にはこだわりすぎないことが大事!

前述したとおり、最終的な売却価格は買い手企業との交渉によって決定されます。実際のM&Aでは、複数の買い手から提示を受けた結果が現時点における自社の評価となります。そのため、バリュエーションの結果にこだわりすぎないことが大事になります。

買い手企業が自社の有する経営資源(優秀なエンジニアの存在や技術力など)を高く評価してくれれば、バリュエーションの結果よりも高い金額で売却できる可能性があります。一方で、自社の希望金額よりも買い手企業によるバリュエーションの評価額が低かったり、バリュエーションの結果よりも買い手企業の希望買収額が低かったりする場合もあります。

たとえば、「自社の希望金額と買い手企業による評価額の間にギャップがあるものの、できるだけ早くシステム開発会社を売却したい」という場合には、別のM&Aスキームを検討したり、希望金額に近い提案を行う買い手候補を探したりする、などの選択肢が考えられます。

また、システム開発会社の売却までに時間的な余裕がある場合は、数年かけて企業価値を高める選択肢もとれます。企業価値を高める場合には、プレデューデリジェンス(プレDD)を実施するのがおすすめです。

プレDDとは、M&Aや買い手企業による本格的なデューデリジェンスに先立って、売り手企業の財務状況や収益性、成長性などを分析するプロセスです。プレDDの実施により、M&Aに関係するリスク項目や企業価値を高める上で必要となる要素などを洗い出すことが可能です。

システム開発会社を高く売却するための交渉術

システム開発会社を高い金額で売却するにはコツがあります。コツとなる交渉術を知っているかどうかで、高値で売却できる可能性は変わってきます。この章では、事前準備と交渉時に分けて、高い金額で売却するための交渉術をお伝えいたします。

事前準備として行うべきこと

システム開発会社の売却前にあらかじめ準備した方が良いこととして、以下の4点があります。

経営状況をよく把握する

システム開発会社の売却金額は、営業利益や市場シェアなどの経営状況によって変わってきます。したがって、まずは経営状況を入念に把握することが重要となります。経営状況に問題点があれば、事前にできる限り解決しておくことが最善策となります。

たとえば営業利益が赤字の場合は、有利子負債の削減や不要な固定費の削減などにより、黒字化を図ることが効果的です。赤字を黒字に変えるだけでも、高値で売却できる可能性は大きく高まります。

買い手が魅力に感じる強みを把握する

買い手がどのような強みに魅力を感じるかを把握しておくことも重要です。たとえばシステム開発会社が買い手企業の場合、人材不足の課題を解決する目的でM&Aを行うケースが多いです。したがって、優秀なエンジニアやシステム開発に関する技術力などを高く評価する可能性が高いと考えられます。

買い手が魅力に感じる強み(経営資源)を持っているシステム開発会社は、そうではない会社と比べて高値で売却できる可能性が高まります。そのため、買い手が魅力に感じる強みを把握し、それを自社が持っているかどうかを確認することが重要です。

保有していない場合は、強みを確保・強化するのが最善策となります。具体的に買い手企業が強みと感じる要素はケースバイケースですが、一般的には以下の要素が強みとなります。

○優良な財務状況

○優れた技術を持つエンジニア

○汎用的な技術・ノウハウ

○安定的な収益に直結する取引先

○技術者の教育体制(次項で解説)

エンジニアの教育体制を整えておく

システム開発会社の買い手企業は、前述のとおりエンジニアなどの人材確保を目的としてM&Aを行うケースが多いと言われています。そのため、現時点におけるエンジニアの量・質だけでなく、「優秀なエンジニアを育成できる環境があるかどうか」という中長期的な要素も評価対象となります。

したがって、エンジニアの教育体制を整備することも、システム開発会社を高く売却できる可能性を高める手段として効果を発揮します。たとえば、社員が最新技術を学ぶ際にかかる費用の一部を補填したり、定期的に勉強会を社内外で実施したりする施策が考えられます。

また、優秀なエンジニアを育成するだけではなく、育成したエンジニアが社外に流出する事態を防ぐ施策も求められます。具体的には、待遇の改善や福利厚生の充実、成果が評価されるような制度の整備などが考えられます。

社会保険の加入状況をチェックしておく

すべての法人および5人以上の常時従業員を雇用している一部業種を除く個人事業所は、社会保険(健康保険、厚生年金)への加入が法律で義務付けられています。[51][52]正当な理由がなく未加入の場合、懲役刑や罰金刑、追徴金などが科されるおそれがあります。

ペナルティがあることはもちろんですが、買い手企業から見ても社会保険の未加入は印象が悪くなるおそれがあります。なぜなら、買い手企業から見て社会保険の未加入は「簿外債務(帳簿に載っていない債務)」となるためです。

したがって、システム開発会社を高く売却したいならば、社会保険の加入状況を確認し、未加入などの問題があれば迅速に解決しておく必要があります。

条件交渉時のポイント

買い手企業との交渉時には、以下3つの交渉術が役に立ちます。

複数の買い手候補と交渉する

売り手企業がまったく同じでも、買い手候補によってバリュエーションの結果は異なることが一般的です。

たとえば優秀なエンジニアを多く有するシステム開発会社が売り手の場合、人材獲得を目的とする買い手候補である方が、そうでない買い手候補と比べて高く評価する可能性が高いです。また、システム開発会社の買収に対する緊急度が高い買い手候補であるほど、ある程度は高い金額でも売却できる可能性があります。

したがって、複数の買い手候補と交渉することが、高くシステム開発会社を売却するコツとなります。できる限りたくさんの買い手候補と交渉するほど、より高い評価額を提示してくれる相手と出会える可能性が高まるからです。

また、複数の買い手候補と交渉することで、オークションのように買い手候補間で条件面の競争を促せる場合もあります。

買い手企業が魅力に思う自社の強みを積極的にアピールする

システム開発会社を高く売却するには、買い手企業との交渉で自社の価値を認めてもらう必要があります。買い手企業から魅力がある自社の強みを積極的にアピールし、価値を認識してもらうことが重要です。

自社の強みをアピールするには、前述のとおり買い手企業から見て魅力的な強みを整理することが重要です。また、整理した強みを買い手企業に伝わるようにアピールする必要があります。以下4つのポイントを押さえることで、自社の強みを最大限買い手企業に訴求できます。

○買い手企業のニーズを満たすことを明示する

○売上などの客観的なデータを使う

○他社よりも客観的に優れていること、差別化できていることを訴求する

○図やイラストなどの視覚的な訴求手段を用いる

経営課題をしっかり伝える

強みだけでなく、現時点の経営課題をしっかり伝えることも重要です。経営課題を正直に伝えることで、買い手企業から良い印象を持ってもらえる可能性があるためです。また、買収後に何をすべきかが明確となるため、PMI(経営統合)も計画的に行えます。

事前準備段階から、システム開発業界の現状に詳しい専門家のサポートを受けることも重要

システム開発会社を高い価格で売却するには、事前準備の段階からシステム開発業界の現状に詳しいM&A専門家によるサポートを受けることも重要です。

システム開発会社を高く売却するには、バリュエーションの際にエンジニアや技術、取引先などの価値を正しく評価する必要があります。技術をはじめとした経営資源の価値を見極めるには、システム開発業界に関して詳細な知見を有していることが求められます。また、シナジーを最大限生み出せる買い手企業を見つけることも、取引価額を高く売却する上では重要な要素であり、そのためにもシステム開発業界の知見が重要となります。

つまり、システム開発業界に詳しいM&A専門家のサポートを受けることで、自社の強みを実態に即して高く評価してもらえたり、シナジー効果を見込める買い手候補とマッチングしてもらえたりするため、結果的に高い価格で売却できる可能性が高まるのです。

また、M&Aのプロセスでは、契約書の作成やバリュエーション、デューデリジェンスなど、ファイナンスや法務などの専門知識を要する実務がたくさんあるため、専門家の協力を得ずに進めることは困難です。

そのため、システム開発会社を高い価格で売る目的だけでなく、M&Aを円滑に進める目的でも、専門家によるサポートは非常に重要になると考えられます。

[51] 適用事業所と被保険者(日本年金機構)

[52] 適用事業所とは(全国健康保険協会)

システム開発会社を売却する上での注意点

システム開発会社の売却は、社員や外注先のエンジニア、取引先、顧客などに悪影響を与えてしまい、トラブルの生じるおそれがあります。また、買い手企業との交渉やM&A後のタイミングでも、トラブルに発展するケースが考えられます。

トラブルを回避するためには、以下で紹介する4つの注意点を理解し、対策を講じることが重要です。

早い段階で会社や事業の売却に着手する

システム開発会社を売却するには、事前準備(企業価値の向上など)や買い手候補探し、資料作成、交渉、デューデリジェンスなど、たくさんの手続きを行う必要があります。そのため、会社を売りたいと思ってから実際に売却するまでには、相応の時間を要することが一般的です。

経営者の体調悪化や業績不振などを理由に慌てて売却しようとすると、買い手が見つかる前に事業の継続が不可能となったり、準備に十分な時間を割けなかったことで安い価格で売却せざるを得なかったりする事態が考えられます。

こうした事態を防ぐためにも、早い段階でシステム開発会社・事業の売却に着手することが大切です。早い段階からM&Aの準備を進めることで、希望条件に合致する買い手候補を慎重に探したり、企業価値の向上に十分な時間を確保したりできます。

また、業績が好調な段階からM&Aの準備を進めれば、より高い価格でシステム開発会社を売却できる可能性もあると考えられます。

関係者への影響を考慮して売却相手を決める

システム開発会社の売却によって支配権が買い手企業に移ると、基本的には売却先が従業員の待遇や取引先との契約条件などを決定できるようになります。そのため、売却先次第では、従業員や取引先などの関係者に悪影響が生じると考えられます。

たとえば顧客との長期的な関係性よりも短期的な利益を重視する買い手企業の場合、不利な契約条件やサービスの品質低下などにより、顧客に迷惑を与えるおそれがあります。また、待遇の悪化によって従業員のモチベーションの低下などを招く事態も考えられます。

こうした事態を防ぐためにも、従業員や取引先などの関係者を大事にしてくれる買い手企業にシステム開発会社を売却することがおすすめです。

デューデリジェンスの準備・実務に注力する

M&Aが成立するかどうか、希望条件に近い形で合意できるかどうかは、買い手企業およびM&Aの専門家が行うデューデリジェンスの結果に大きく左右されます。

デューデリジェンスによって多大な簿外債務などのマイナス要素が発見されると、会社の評価額が減額されたり、M&Aの契約が白紙となったりするおそれがあります。したがって、デューデリジェンスで問題となり得るマイナス要素に関しては、事前に対処してできる限り減らしておくことが大切です。

また、デューデリジェンスの際には、資料(財務諸表など)の提出が求められるなど、売り手企業の協力も不可欠です。そのため、事前に専門家と協力して資料を準備しておくなどして、円滑にDDのプロセスを進められるようにすることも重要です。

従業員に会社売却する旨を伝える際には、タイミングに注意する

従業員にとって、M&Aは自身の職場環境や働き方、待遇などが大きく変わる可能性のあるイベントです。そのため、M&Aの実施を知ることで、待遇悪化などの事態を不安に思い、モチベーションが低下したり、転職したりするおそれがあります。

こうした事態を防ぐためにも、システム開発会社の売却が確定したタイミングで、M&Aを行う旨を従業員に伝えるのが最善策となります。また、買い手企業との間で従業員の待遇を維持もしくは向上する旨を確約しておくのも効果的です。

会社売却する旨と併せて、待遇が維持される(または向上する)旨を従業員に伝えれば、安心してもらえるため、モチベーションの低下や離職を防ぎやすくなります。

まとめ

システム開発業界の市場規模は右肩上がりに拡大しており、それに伴って人材の確保や事業規模の拡大を行う重要性は高まると考えられます。こうした重要な課題を達成する手段としてシステム開発会社の売却は選択肢の1つとなります。

今回お伝えしたシステム開発会社の売却に関する手法や交渉術などを参考に、M&Aの実施を検討していただけますと幸いです。

>>システム開発会社の売却・M&Aについて、アドバイザーに無料相談する

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

株式会社コーポレート・アドバイザーズM&A

株式会社コーポレート・アドバイザーズ・アカウンティング

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社日本クレアスBPOサポート

株式会社日本クレアス財産サポート

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

470名(グループ全体 / 2024年12月現在)

税理士42名、公認会計士16名、特定社会保険労務士2名、社会保険労務士15名、弁護士2名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件