| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) ヘルスケア・ライフサイエンス・食品・機械などの商社・卸会社を数多く担当 |

商社業界では、大手企業への傘下入りやサプライチェーンの強化などを背景にM&Aが活発です。専門商社のM&Aでは、製品ラインナップの拡充や収益確保の安定化などのメリットを得られます。専門商社の売却事例・動向、M&A売却案件一覧情報、価格相場などを徹底解説します。

商社のM&A・売却動向

近年における総合商社および専門商社のM&A・売却には、主に以下3つの特徴が見受けられます。

大手商社への傘下入りを目的とした売却、資本・業務提携による事業拡大

厳しい経営環境で生き残るために、大手の総合商社への傘下入りを目的に会社を売却するケースが少なくありません。また、会社や事業を売却するのではなく、同業他社や大手総合商社と資本業務提携を締結し、協業による事業の拡大を図るケースも見受けられます。

サプライチェーンにおける川上・川下企業の買収

商社業界では、サプライチェーンにおける川上・川下企業を買収する事例も少なくありません。

たとえばメーカーが専門商社を買収し、原材料の調達から販売に至るまでを一気通貫で実施できる体制を強化するケースがあります。一方で、専門商社が消費者に近い川下企業を買収し、顧客ニーズを踏まえた事業への転換を図るケースも見受けられます。

▼以下の記事では、食品卸売会社のM&A・売却事例と業界動向について解説しています。

特定分野の強化や事業運営への注力を目的としたM&A

前述した課題を解決する手段としてM&Aを実施する商社の動きも活発です。たとえば資源に対する依存性の高い商社が非資源分野に強い商社やメーカーを買収し、業績の改善やリスク分散を図る動きがあります。

また、商社のビジネスで培ったノウハウを活かし、買収した事業を本格的に運営する事例も見受けられます。一例として、伊藤忠商事によるファミリーマートの買収が挙げられます。

伊藤忠商事はTOBによってファミリーマートを買収[8]した後、「店頭にデジタルサイネージを設置することによる店舗のメディア化」や「ファミリーマートの購買データや会員データを活用したデジタル広告の配信」などに取り組んでいます[9]。

国内人口の減少や資源価格の変動といった課題を考慮すると、M&Aを活用して事業運営にシフトする商社の動きは今後も活発になると考えられます。

専門商社のM&A(売却・買収)を行うメリット

専門商社のM&Aを行うメリットに関して、売り手企業と買い手企業それぞれの視点で解説します。

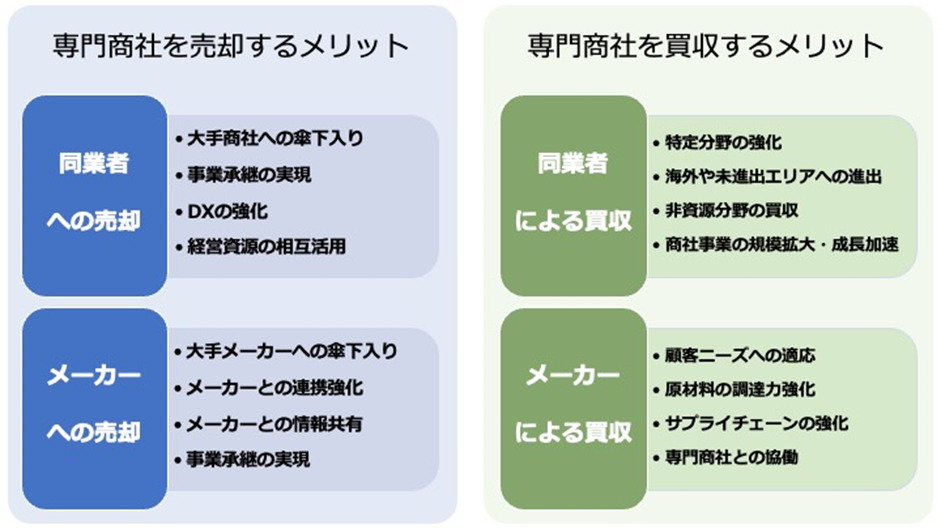

専門商社を売却するメリット

専門商社を売却するメリットは、売却先が同業者か異業種(メーカー)であるかによって異なる部分があります(重なる部分もあります)。そのため、この項では「同業者への売却」と「異業種企業(メーカー)への売却」に分けてメリットを紹介します。

同業者への売却

商社が買い手企業となる場合、専門商社を売却すると下記4つのメリットを期待できます。

◆大手商社への傘下入りにより、取引先の拡大や財務基盤の安定化、営業力の強化などを見込める

◆後継者不足の企業でも事業承継を行い、売却益の確保や従業員の雇用維持などを実現できる

◆DXの強化により、生産性の改善や顧客ニーズに合う事業の展開が可能となる

◆買い手企業との相互送客や経営資源の相互活用によって、売上や利益の増大を見込める

異業種企業(メーカー)への売却

異業種であるメーカーが買い手企業となる場合、専門商社を売却すると下記4つのメリットを期待できます。

◆大手メーカーへの傘下入りにより、製品ラインナップの拡充や財務基盤の安定化などを見込める

◆メーカーとの連携強化により、小売業者等に対する製品の販売や収益確保の安定化を見込める

◆メーカーとの情報共有により、顧客のニーズに合う事業展開を行いやすくなる

◆事業承継の実現によるメリット(売却益の確保など)を得られる

専門商社を買収するメリット

売却側と同様に、買収する側が専門商社か異業種(メーカー)であるかによってM&Aのメリットは異なります。この項では、「同業者による買収」と「異業種企業(メーカー)による買収」に分けてメリットを紹介します。

同業者による買収

商社が買い手企業となる場合、専門商社を買収すると下記4つのメリットを期待できます。

◆特定の製品分野に関する事業を強化できる

◆海外進出や未進出のエリア・事業領域への進出を果たせる

◆非資源分野の専門商社を買収することで、資源価格の変化による影響を受けにくくなる

◆商社事業の規模拡大や成長の加速を見込める

異業種企業(メーカー)による買収

異業種であるメーカーが買い手企業となる場合、専門商社を買収すると下記4つのメリットを期待できます。

◆消費者のニーズを専門商社に共有してもらうことで、顧客ニーズに適う製品の開発・生産が可能となる

◆原材料の調達力強化を図ることが可能となる

◆調達から販売に至るまでのサプライチェーンを自社のみで完結できるようになる

◆専門商社との協働により、新しい製造分野への進出や海外進出をスムーズに行いやすくなる

専門商社のM&A・売却事例17選

専門商社のM&A・売却事例を16例解説します。事例を確認することで、売却や買収を行う目的やスキームなどに対する理解を深めることができます。専門商社のM&Aを検討している経営者の方は、参考にしていただけますと幸いです。

双日、ベトナム最大手業務用食品卸のDaiTanViet Joint Stock Companyを買収【総合商社×食品卸】

売り手企業の事業内容

DaiTanVietダイタンビエット Jointジョイント Stockストック Companyカンパニー(以下「NEW VIET DAIRY」)はベトナムの業務用食品卸で最大手です。NEW VIET DAIRYは、業務用食品とフードサービス事業、乳原料の3領域で事業を展開する輸入卸業事業者で、2022年の売上高は約370億円です。

M&Aの実施目的

双日は本買収により、食品業界から小売、中高級ホテルや飲食店を網羅する総合食品卸の形成を目指します。[37]

メディパルホールディングスと住友ファーマフード&ケミカルのM&A【医薬品卸×食品製造加工】

売り手企業の事業内容

住友ファーマフード&ケミカル:食品添加物の製造・加工と輸出入を担う専門商社

買い手企業の事業内容

メディパルホールディングス:医療用医薬品などの卸売

M&Aの実施目的

売り手企業:海外展開、売却益の確保および事業基盤の強化[10]

買い手企業:サプライチェーンの強化、競争力の高い商品の取得[11]

M&Aの成約に関する詳細

| 詳細[10] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2023年3月末[12] |

| 結果 | 住友ファーマフード&ケミカル株主がメディパルホールディングスに全株式を売却 |

| 売却金額 | 434億7,200万円から特別配当額を控除した金額 |

丸紅とソルトンのM&A【総合商社×電子部品商社】

売り手企業の事業内容

ソルトン:産業用コネクタ等の電子部品を扱う専門商社

買い手企業の事業内容

丸紅:大手総合商社

M&Aの実施目的

買い手企業:商品ラインナップの拡充、物流サービスの効率化、電子部品事業の拡大

M&Aの成約に関する詳細

| 詳細[13] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2021年6月 |

| 結果 | ソルトン株主が丸紅に全株式を売却 |

| 売却金額 | 非公表 |

エムスリーと東和産業のM&A【医療系Webメディア×医療系専門商社】

売り手企業の事業内容

東和産業:眼科に特化した専門商社

買い手企業の事業内容

エムスリー:医療従事者専門サイトの運営

M&Aの実施目的

買い手企業:サービス提供地域の拡大、DXの加速

M&Aの成約に関する詳細

| 詳細[14] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2021年1月(公表) |

| 結果 | 東和産業株主がエムスリーに全株式を売却 |

| 売却金額 | 非公表 |

任天堂とジェスネットのM&A【ゲーム製造×ゲーム専門商社】

売り手企業の事業内容

ジェスネット:任天堂の商材を取り扱う専門商社

買い手企業の事業内容

任天堂:ビデオゲーム機の製造

M&Aの実施目的

買い手企業:顧客の要望にタイムリーに対応できる体制の構築、販売サービスの品質向上

M&Aの成約に関する詳細

| 詳細[15] | |

| スキーム | 第三者割当増資、株式譲渡 |

| 実施時期 | 2017年4月 |

| 結果 | ジェスネット株主が任天堂に70%の株式を売却(第三者割当増資分を含む) |

| 売却金額 | 株式譲渡および第三者割当増資:45億3,000万円 |

アルコニックスと平和金属のM&A【非鉄金属・レアメタル専門商社×非鉄金属専門商社】

売り手企業の事業内容

平和金属:非鉄金属の専門商社

買い手企業の事業内容

アルコニックス:非鉄金属やレアメタル等を取り扱う専門商社[16]

M&Aの実施目的

買い手企業:優れた資産の取得、売り手企業との連携によるシナジー効果の創出

M&Aの成約に関する詳細

| 詳細[17] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2015年10月[18] |

| 結果 | 平和金属株主がアルコニックスに60.5%の株式を売却 |

| 売却金額 | 1億8,700万円 |

OCHIホールディングスと太陽産業のM&A【建材・住宅設備機器卸×空調機器等商社】

売り手企業の事業内容

太陽産業:冷熱環境器材の専門商社

買い手企業の事業内容

OCHIホールディングス:建材・住宅設備機器の卸売

M&Aの実施目的

買い手企業:事業ポートフォリオの拡大、東日本地区における事業展開の強化[19]

売り手企業:シナジーの創出による事業のさらなる発展[20]

M&Aの成約に関する詳細

| 詳細[19] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2018年8月 |

| 結果 | 太陽産業株主がOCHIホールディングスに全株式を売却 |

| 売却金額 | 約18億円(公表額) |

極東貿易とヱトーのM&A【エンジニアリング商社×ねじ商社】

売り手企業の事業内容

ヱトー:ねじの専門商社

買い手企業の事業内容

極東貿易:エンジニアリング分野の専門商社

M&Aの実施目的

買い手企業:国内外における幅広いネットワークの充実化、競争力・収益力の強化

M&Aの成約に関する詳細

| 詳細[21] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2015年5月 |

| 結果 | ヱトー株主が極東貿易に67.3%の株式を売却 |

| 売却金額 | 8億7,200万円 |

GSIクレオスと桜物産のM&A【繊維・工業製品商社×包装資材商社】

売り手企業の事業内容

桜物産:包装用フィルムや包装資材の専門商社

買い手企業の事業内容

GSIクレオス:繊維と工業製品の専門商社[22]

M&Aの実施目的

売り手企業・買い手企業:機能性フィルムの拡販、競争力の向上

M&Aの成約に関する詳細

| 詳細[23] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2022年4月 |

| 結果 | 桜物産株主がGSIクレオスに67.3%の株式を売却 |

| 売却金額 | 非公表 |

兼松アドバンスド・マテリアルズと寒川商事のM&A【非鉄金属・電子部品商社×化学材料商社】

売り手企業の事業内容

寒川商事:ケミカル材料、電子部品、梱包資材の専門商社

買い手企業の事業内容

兼松アドバンスド・マテリアルズ:非鉄金属材料や電子部品、ケミカル材料等の専門商社

M&Aの実施目的

売り手企業・買い手企業:経営資源の融合による事業規模の拡大、シナジー創出による収益基盤の強化

M&Aの成約に関する詳細

| 詳細[24] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2021年7月 |

| 結果 | 寒川商事株主が兼松アドバンスド・マテリアルズに全株式を売却 |

| 売却金額 | 非公表 |

オンワードホールディングスとサンマリノのM&A【アパレル製造×繊維商社】

売り手企業の事業内容

サンマリノ:繊維の専門商社

買い手企業の事業内容

オンワードホールディングス:アパレル製造

M&Aの実施目的

売り手企業・買い手企業:顧客満足の向上、OEM・ODM事業の拡大、原材料調達から顧客まで一気通貫したサプライチェーンの構築、人材の相互交流

M&Aの成約に関する詳細

| 詳細[25] | |

| スキーム | 資本業務提携 |

| 実施時期 | 2021年1月 |

| 結果 | サンマリノ株主がオンワードホールディングスに4%の株式を売却 |

| 売却金額 | 非公表 |

三洋貿易とスクラムのM&A【ゴム・化学品商社×バイオ関連商社】

売り手企業の事業内容

スクラム:バイオテクノロジー分野で使用される各種測定・分析・解析機器の専門商社

買い手企業の事業内容

三洋貿易:ゴムや化学品、産業機材等の専門商社[26]

M&Aの実施目的

買い手企業:売り手企業との協働によるマーケティング強化、販路拡大

M&Aの成約に関する詳細

| 詳細[27] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2022年2月 |

| 結果 | スクラム株主が三洋貿易に全株式を売却 |

| 売却金額 | 非公表 |

日本ピストンリングとノルメカエイシアのM&A【自動車部品製造×医療機器商社】

売り手企業の事業内容

ノルメカエイシア:災害医療機器等の専門商社

買い手企業の事業内容

日本ピストンリング:自動車エンジン部品の製造・販売

M&Aの実施目的

買い手企業:、顧客のニーズに基づいた医療機器・製品の開発、製品の販売・提案機会の拡大

M&Aの成約に関する詳細

| 詳細[28] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2022年1月 |

| 結果 | ノルメカエイシア株主が日本ピストンリングに全株式を売却 |

| 売却金額 | 非公表 |

ユアサ商事と中川金属のM&A【産業機器・機械商社×切削工具商社】

売り手企業の事業内容

中川金属:切削工具の専門商社

買い手企業の事業内容

ユアサ商事:産業機器や工業機械、建設機械などの専門商社[29]

M&Aの実施目的

買い手企業:切削工具販売事業の強化、事業領域の拡大

M&Aの成約に関する詳細

| 詳細[30] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2020年12月 |

| 結果 | 中川金属株主がユアサ商事に全株式を売却 |

| 売却金額 | 非公表 |

アイナボホールディングスと今村のM&A【建設建材販売×住宅設備機器卸商社】

売り手企業の事業内容

今村:住宅設備機器の卸売、水廻りの専門商社

買い手企業の事業内容

アイナボホールディングス:タイル工事や内装工事、各種タイルや設備機器の販売

M&Aの実施目的

売り手企業・買い手企業:工事力や企画力に関する情報交換、販売チャネルの共有による販売網の拡大、収益性の向上

M&Aの成約に関する詳細

| 詳細[31] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2018年10月 |

| 結果 | 今村株主がアイナボホールディングスに84.2%の株式を売却 |

| 売却金額 | 非公表 |

三谷商事とシリウスのM&A【セメント・化学商社×医療機器商社】

売り手企業の事業内容

シリウス:医療機器を中心としたODA専門商社

買い手企業の事業内容

三谷商事:セメントや生コンクリート、合成樹脂などの専門商社[32]

M&Aの実施目的

買い手企業:海外取引のノウハウや他言語に通じた人材の確保

M&Aの成約に関する詳細

| 詳細[33] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2018年1月 |

| 結果 | シリウス株主が三谷商事に全株式を売却 |

| 売却金額 | 非公表 |

センコーとアストのM&A【物流業×紙商社】

売り手企業の事業内容

アスト:家庭紙の専門商社

買い手企業の事業内容

センコー:量販・小売分野における物流事業

M&Aの実施目的

買い手企業:製造から販売までに至るワンストップの商流・物流一体型であるビジネスモデルの構築

売り手企業:販売力の強化、買い手企業が有する顧客の販売網を活かした事業規模の拡大[34]

M&Aの成約に関する詳細

| 詳細[35] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2013年10月 |

| 結果 | アスト株主がセンコーに普通株式の70%、種類株式の75%を売却 |

| 売却金額 | 47億5,500万円 |

音響機器商社と高級音響機器商社のM&A

売り手企業の事業内容

| 所在地 | 関東 |

|---|---|

| 事業内容 | 高級音響機器の専門商社 |

| 譲渡理由 | 事業承継(後継者不在) |

売り手企業は、日本のハイエンドオーディオ業界を長年牽引してきた輸入専門商社。海外メーカー及び国内ユーザーからの信頼が厚く、当該マーケットでは確固たる地位を築き上げてきました。

一方、創業者であるオーナー社長は事業承継の適齢期を迎えており、後継者不足という経営課題を抱えていました。[36]

買い手企業の事業内容

| 所在地 | 関東 |

|---|---|

| 事業内容 | 音響機器の輸入販売 |

| 買収理由 | 特定領域の強化 |

買い手企業は、様々な価格帯の商品を取り扱っている老舗のオーディオ機器の輸入商社。[36]

▼M&A体験談インタビュー

写真中央:株式会社ノア/株式会社アーク 元代表取締役 野田 頴克 様

本件売り手企業である株式会社ノア/株式会社アーク 元代表取締役の野田 頴克氏は、今後においても事業と雇用の継続性を担保するために、ハイエンドオーディオ業界に精通し、資本力の高い企業への事業承継(M&A)を検討していました。その折、要望に合致する企業からM&Aのオファーがあり、全株式を譲渡することとなりました。

下記インタビューでは、どのようにして事業承継を進めていたのか。承継後の状況はどうか。M&Aを通じて何を実現させたいのか。売り手企業の株式会社ノア/株式会社アーク元代表取締役の野田 頴克氏にご登場いただき、お話を伺っています。

>>【オーナー経営者の体験談から学ぶ『次世代に引き継ぐためのM&A』】を読む

参考URL:

[10] 住友ファーマフード&ケミカルの株式譲渡(住友ファーマ)

[11] 住友ファーマフード&ケミカルの株式取得(メディパルホールディングス)

[12] 株主の変更に関するお知らせ(住友ファーマフード&ケミカル)

[13] ソルトン社の買収(丸紅)

[14] 東和産業を子会社化(エムスリー)

[15] ジェスネットの子会社化(任天堂)

[16] 会社概要(アルコニックス)

[17] 平和金属の株式取得(アルコニックス)

[18] 沿革(アルコニックス)

[20] 太陽産業の株式譲渡(フドー)

[21] ヱトー株式会社の株式取得(極東貿易)

[22] 会社概要(GSIクレオス)

[23] 桜物産の株式取得(GSIクレオス)

[24] 寒川商事の株式取得(兼松アドバンスド・マテリアルズ)

[25] サンマリノと資本業務提携(オンワードホールディングス)

[26] 事業紹介(三洋貿易)

[27] スクラムの株式取得(三洋貿易)

[29] 事業紹介(ユアサ商事)

[30] 中川金属の株式取得(ユアサ商事)

[32] 会社概要(三谷商事)

[33] シリウス社の株式取得(三谷商事)

[34] アストとの資本業務提携及び過半数の株式取得(センコー)

[35] アストの株式取得完了(センコー)

[36] 音響機器の輸入商社と高級音響機器の輸入商社のM&A

▼以下の記事では、物流会社・運送会社の売却相場・動向・M&A事例について解説しています。

専門商社の売却価格相場

専門商社の売却を検討する上で、メリットと同じくらい重要となる要素が「相場」です。相場を理解しておくことで、買い手企業から買い叩かれる事態を回避できます。また、妥当な金額とかけ離れた希望額を提示して交渉が白紙となる事態を回避したり、相場よりも高く売却する戦略を検討しやすくなったりします。

この章では、簡易的に売却価格相場を算出する方法や実際に売却価格を決定するプロセス、企業価値の評価方法をご説明します。

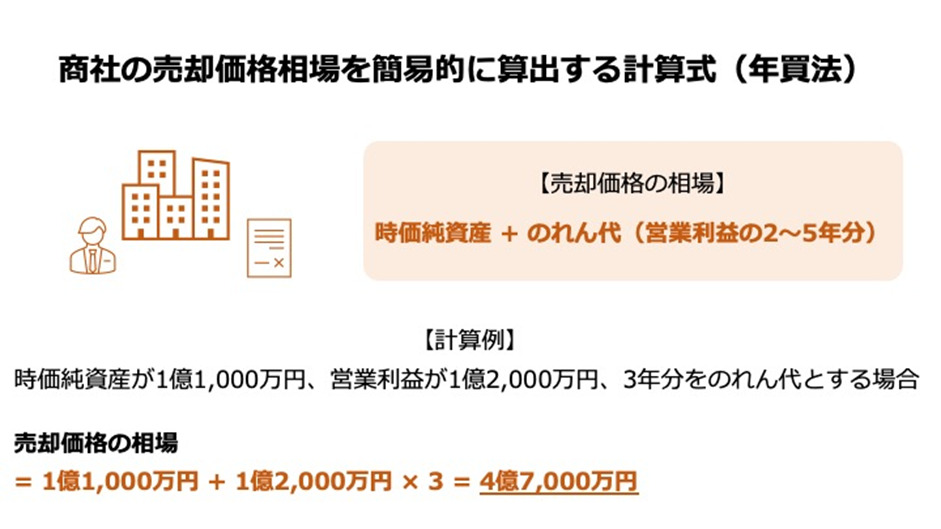

年買法(年倍法)による簡易的な売却価格相場の算出方法

中小規模の専門商社である場合、年買法(年倍法)によって簡易的に売却価格の相場を求めることが可能です。

年買法(年倍法)では、「時価純資産 + 営業利益 × 2〜5年分」の計算式で相場を計算します。なお「営業利益 × 2〜5年分」の部分はのれん代(≒営業権)です。のれん代とは、売り手企業における純資産と売却金額の差額であり、ブランド力などの無形資産が有する価値を表します。

たとえば時価純資産が1億1,000万円、営業利益が1億2,000万円の専門商社に関して、3年分の営業利益をのれん代として加算するケースを想定すると、売却価格の相場は下記のとおり計算できます。

| 売却価格の相場 = 1億1,000万円 + 1億2,000万円 × 3年 = 4億7,000万円 |

売却価格は買い手企業との交渉によって決定する

専門商社の売却金額は、一般的に以下の流れで決定します。

1.事業の将来性や類似するM&A事例などを基準に、売り手企業の株主価値や企業価値を算出する

2.デューデリジェンスの結果を踏まえて、株主価値や企業価値を修正する

3.修正した株主価値や企業価値をもとに買い手企業との交渉によって売却価格を決定する

上記のとおり、最終的な売却価格は買い手企業との交渉次第です。買い手企業との交渉を有利に進めることができれば、相場よりも高い金額で専門商社を売却できる可能性があります。一方で、買い手企業との交渉が上手くいかないと、相場よりも安い金額での売却となり得ます。

買い手企業との交渉を有利に進めるためには、買い手企業のニーズや視点、高値で売却できる専門商社の条件を押さえることが重要です。これらの点に関しては、後ほどくわしく解説します。

企業価値や株式価値の評価方法

最終的な売却価格は交渉次第ではあるものの、交渉では企業価値や株式価値をベースに妥当な価格を検討することが一般的です。

企業価値や株式価値を評価することを「バリュエーション」と呼びます。バリュエーションの方法には、「インカムアプローチ」、「マーケットアプローチ」、「コストアプローチ」の3種類があります。

各方法の特徴、メリット、デメリット、主な手法は以下のとおりです。

インカムアプローチ

インカムアプローチは、売り手である専門商社の将来的な収益力をベースとするバリュエーションの方法です。具体的な手法に、DCF法や残余利益法、配当還元法があります。

メリットは以下のとおりです。

◆将来的な収益力を加味できる

◆各専門商社に固有の価値・性質を反映できる

一方で、デメリットは以下のとおりです。

◆清算を予定している専門商社のバリュエーションには不適

◆恣意や主観に評価結果が左右されやすい

マーケットアプローチ

マーケットアプローチは、市場取引の観点(過去のM&A事例や市場株価、類似会社など)をベースとするバリュエーションの方法です。具体的な手法に、類似取引比較法や市場株価法、類似会社比較法(マルチプル法)があります。

メリットは以下のとおりです。

◆客観性の高いバリュエーションを行える

◆市場の状況をバリュエーションの結果に反映できる

一方で、デメリットは以下のとおりです。

◆市場の一時的な変動に影響されるおそれがある

◆各専門商社に固有の価値・性質を反映しにくい

コストアプローチ

コストアプローチは、貸借対照表の純資産をベースとするバリュエーションの方法です。具体的な手法に、時価純資産法や簿価純資産法があります。

メリットは以下のとおりです。

◆客観性の高いバリュエーションを行える

◆バリュエーションを比較的簡単に実施できる

一方で、デメリットは以下のとおりです。

◆市場の状況をバリュエーションの結果に反映できない

◆将来的な収益力を加味できない

高く売れる専門商社の条件は?

最後に、高い価格で売却できる専門商社の条件を解説します。はじめに「買い手企業からニーズがある専門商社の特徴」と「買い手企業が見るポイント」を解説し、それを踏まえて高く売却できる専門商社の条件を紹介します。

▼以下の記事では、会社売却の価格相場、高く売れる会社の条件、価値算定手法について解説しています。

買いニーズがある専門商社は?

以下の条件に該当する専門商社は、買い手企業からのニーズが高いと考えられます。

◆海外の取引先や国内の大手企業などの顧客・販売網を多く有している

◆メーカーや小売業者など、サプライチェーンの川上・川下企業との結びつきが強い

◆優れた営業マンや商品開発力、希少性や収益性が高い商材等の経営資源を有している

◆商標権や独占販売権などの事業を有利に行える権利を保有している

◆利益を安定的に稼いでいる

買い手が見るポイント

専門商社を高い金額で売却できる可能性を高めるには、買い手企業が買収可否の判断や買収金額の決定において重視するポイントを理解することが重要です。具体的には、以下5つのポイントを買い手企業は確認します。

自社事業とのシナジー効果

M&Aにおけるシナジー効果とは、複数の会社が統合した場合に、それぞれが事業を行っている時の合計よりも大きな成果を生み出すことです。簡単に言うと、1+1が3以上になる効果です。たとえばM&Aによって専門商社を買収し、相互送客やクロスセルを行うことで売上が単純な合計額以上となるケースがシナジー効果といえます。

買い手企業から見ると、シナジー効果が大きい専門商社を買収するほど、同じ買収費用で得られる効果は大きくなります。つまり、M&Aの費用対効果が高くなるのです。

そのため、買い手企業は売り手企業とのシナジー効果を見込めるかどうかを重視します。

客観的に適切であると考えられる買収価格

具体的な金額はケースバイケースですが、一般的に会社や事業の買収金額は大きなものとなります。M&A後に買収資金を回収できなくなったり、多額の減損損失を計上したりすると、買い手企業は経営の続行が困難となるほどのダメージを負うおそれがあります。

そのため、買い手企業は買収金額を決定する際に「客観性」を重視します。具体的には、前述したバリュエーションの方法で算出した企業価値や株主価値を主な判断材料として重視する傾向があります。

一方でシナジー効果は定量的に算定することが難しく、かつ実現する可能性を客観的に評価することは難しいです。買収金額に占めるシナジー効果を評価した分の割合が高まるほど、買収に投じた資金を回収できなくなったり、多額の損失を被ったりするリスクが高まります。

そのため、売り手企業はシナジー効果を高く見積もる傾向がある一方で、買い手企業は客観性を重視してシナジー効果を買収金額にあまり反映しない傾向があります。

株式の分散度合い・株主構成

株式がオーナー経営者を含む経営陣以外に分散していると、支配権を確保できるだけの株式を取得することに苦労するおそれがあります。一部の株式を残して買収した場合は、意思決定の際に支障をきたす事態が考えられます。

したがって、買い手企業は買収に際して株式の分散度合いや経営陣が保有している株式の割合などを確認した上で、買収に関する判断を行います。

財務諸表の詳細

買い手企業が客観的に買収判断を行うために重点的に見るのが財務諸表(貸借対照表や損益計算書等)です。買い手企業が財務諸表で重点的に確認する内容は以下のとおりです。

○売上や営業利益等の現状と推移

○無駄なコストや在庫の有無

○経営者およびその家族に対する報酬

○借入を中心とした有利子負債の金額

○個人保証や担保の状況

○売掛金や買掛金の状況

○保有する不動産や株式等の有価証券の種類や金額

○運転資金や資金繰りの状況

○簿外債務や偶発債務の種類や金額

マイナス要素の有無・程度

買い手企業は、買収に伴うリスクを軽減するために、マイナス要素の有無や程度も重点的に確認する傾向があります。買い手企業が確認するマイナス要素として、主に下記が挙げられます。

○粉飾決算や不正経理

○顧客や従業員との訴訟

○現経営者に対する依存度の高さ、ワンマン経営

○M&A後に従業員が一斉に離職するリスクの高さ

○事業所や本社のアクセス性が悪い

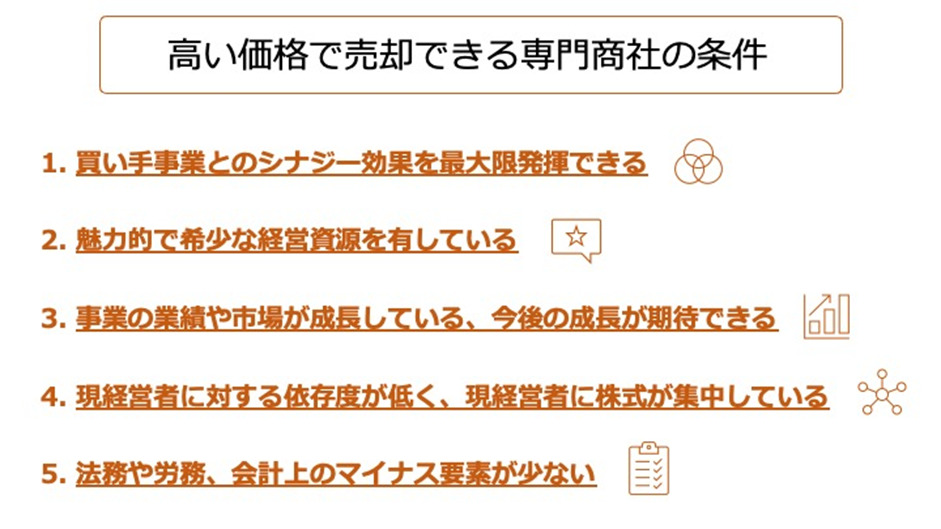

高く売れる会社の条件は?

買い手企業のニーズと買い手企業が重視するポイントを踏まえると、以下5つの条件に合致する会社であれば高い価格で売却できる可能性が高まると考えられます。専門商社を高値で売却したいと検討している経営者の方は参考にしていただけますと幸いです。

買い手事業とのシナジー効果を最大限発揮できる

買い手企業とのシナジー効果を最大限発揮できる専門商社であれば、高い価格で売却できる可能性が高まります。

たとえば買い手企業が商社である場合、相互送客やクロスセル等による売上増加が期待できる場合、買い手企業がシナジー効果を高く評価してくれる可能性が高いです。一方で異業種(メーカー)が買い手企業である場合、「買い手企業との協働による売上増加」や「原材料調達の効率化によるコスト削減」などを期待できると、シナジー効果が高く評価されて高値売却の可能性が高まります。

したがって、高い価格で専門商社を売却できる可能性を高めたいならば、シナジー効果を発揮できるかどうかを重視して買い手候補を選定することが大切です。

魅力的で希少な経営資源を有しており、その価値を買い手企業に伝えることができる

買い手から見て、魅力的で手に入りにくい経営資源を有している専門商社であるほど、高い価格で売却できる可能性が高まります。理由としては、「自社事業にとって必要であるものの、簡単には手に入りにくい経営資源」を持っている会社は、多少高くても買収したいと考える可能性が高いためです。

ただし、条件に合致する経営資源を保有していても、買い手企業がそれを認識しなければ高値で売却できる可能性は低いと言えます。したがって、客観的なデータや他社と比較した情報などを用いて、買い手企業に自社が有する経営資源の価値を最大限アピールすることが重要です。

客観的なデータ等を用いて買い手企業を納得させることができれば、定量的なデータのみならず、シナジー効果も考慮して自社の価値を評価してもらえる可能性が高まります。

事業の業績や市場が成長している、今後の成長が期待できる

買い手企業は、売り手企業の現時点における財務データのみならず、シナジー効果や将来的な事業の成長性も考慮して妥当な買収額を決定します。つまり、将来への投資という観点でもM&A(買収)を行うのです。そのため、事業の業績や市場自体が成長している、もしくは今後大きな成長を期待できる場合、高い価格で売却できる可能性は高まります。

買い手企業が自社の成長性に納得すれば、現時点の業績があまり良くないとしても、将来性を認めてもらって高い価格で専門商社を売却できる可能性は高くなります。そのためには、シナジー効果と同様に客観的なデータ(営業利益成長率など)や他社との成長率を比較したデータなどを用いて、客観的な視点で成長性をアピールすることが重要です。

現経営者に対する依存度が低く、現経営者に株式が集中している

現経営者に対する依存度が低い専門商社は、M&Aによって経営主体が変わっても問題なく事業を運営できる可能性が高いです。また、経営者が交代しても従業員のモチベーション低下や離職が起きる可能性も低いと考えられます。そのため、依存度が低いほど買い手企業から高く評価される可能性が高いです。

現経営者に株式が集中している場合は、買収が難航したり買収後の意思決定に支障をきたしたりするリスクが低いです。そのため、株式が集中していない場合と比べて専門商社を高い価格で売却できる可能性が高まると考えられます。

法務や労務、会計上のマイナス要素が少ない

前述のとおり、未払い残業代や顧客等との訴訟などのマイナス要素があると、買い手企業から会社の評価を低くされるおそれがあります。そのため、成長性の高い事業や魅力的な経営資源などの強みを持つことと同じくらい、マイナスの要素をできる限り減らしておくことも重要です。

なお、法務や労務、会計などのマイナス要素を解消するには相応の時間や労力がかかります。そのため、早い時期から対策を検討・実施することが重要です。マイナス要素を見つける上では、プレデューデリジェンス(プレDD)の実施が役に立ちます。

商社の市場動向と今後について

商社業界の概要やビジネスモデル、現状・今後の課題について解説します。

業界概要・ビジネスモデル

業界の定義

日本大百科全書によると、商社とは「商品の輸出入貿易および国内取引を担う事業者」を指します[1]。商社は、多種多様な商品を取り扱う「総合商社」と、特定の商品・事業のみを取り扱う「専門商社」に大別されます[1]。

総務省の日本標準産業分類では、大分類I「卸売業、小売業」の各種商品卸売業に総合商社が分類されています[2]。一方で専門商社に関しては、扱う商品の種類によって、「飲食料品卸売業」や「機械器具卸売業」に分類されると考えられます[2]。

ビジネスモデル

商社の事業内容は、大きく「取引の仲介(トレーディング)」と「事業への投資」の2種類に分けられます。

取引の仲介とは、複数企業(原材料業者とメーカーなど)の間に入って、原材料や製品の売買に関する仲介を行う事業です[3]。国内企業同士の取引だけでなく、海外企業との貿易(輸出入)や外国企業同士の三国間取引を担うこともあります[3]。

契約締結や通関手続きなどを実施して取引を成立させることで、仲介手数料を得ることが基本的なマネタイズの手段となります。また、商品に付加価値を付けて利ざやを増やすことも商社の重要な役割です。

また、主に総合商社や大手商社では、トレーディングに加えて事業投資も主力ビジネスです。具体的には、将来性が高い企業に投資を行い、ノウハウや技術を提供して事業を拡大させることで利益を確保するビジネスモデルです。また、海外で企業を新設し、資源開発等を行って利益確保を目指すこともあります[3]。

商社における「売買基本契約書」とは

売買基本契約書とは、ある特定の取引先と反復・継続的に取引する際に、すべての取引に共通する決定事項を定めておくための契約書です[4]。たとえば商社が継続的に特定のメーカーと取引する際、両社間で売買基本契約書を締結し、個々の取引は簡単な契約書や注文書・受注書で済ませる流れとなります。

売買基本契約書には、「個別契約の成立要件」や「代金の支払方法・時期」や「商品の引渡し・検査方法」、「知的財産権の処理」、「有効期間」、「合意管轄」、「損害賠償」などが盛り込まれます。

売買基本契約書を締結することで、毎回の取引にかかる手間やコストを削減できます。そのため、商品の売買取引を継続的・頻繁に行う商社では、「売買基本契約書」は重要な役割を担っています。

現状と今後の課題

市場規模

業界動向サーチによると、2022年3月期(2021年度d)における総合商社上位8社の市場規模は66.2兆円[5]、専門商社の市場規模は53.5兆円でした。2018年〜2020年にかけて総合・専門商社の市場規模は縮小傾向でしたが、2021年には増加に転じました。[6]

特に、総合商社6社の純利益は前年比で3.4倍という大幅な増加となりました。背景としては、原油や銅などの資源価格が高騰したことや、コロナ禍からの世界的なサプライチェーンの回復がありす。[6]

今後の課題

総合・専門商社業界における課題として、「資源価格の変動」が挙げられます。

前述のとおり、2021年は資源高の影響で業界全体が活況を見せました。しかし、資源価格の大幅な下落により、大手総合商社5社の利益が大幅に減少した過去があります[7]。過去の事例を踏まえると、資源への依存度が高い商社は、今後資源価格が下落した際に業績が大幅に悪化するおそれがあります。

したがって、総合商社・専門商社共に、資源価格の変動に備えることが直近の課題であると言えます。具体的な対策としては下記が挙げられます。

◆非資源分野の強化

◆DX化による在庫やコストの最適化、生産性の向上

◆事業の多角化によるリスク軽減

◆海内市場への進出によるリスク軽減、国内人口減少への対応

◆トレーディングから事業投資・事業経営への転換

◆商社に特有である付加価値の明確化(豊富なネットワークの活用、海外企業との交渉サポートなど)

特に資源関係の製品を取り扱う専門商社においては、海外市場への進出等によるリスクの軽減や、他社にない付加価値による差別化を図り、資源価格が下落する状況下でも収益を確保できる基盤を作ることが重要であると考えられます。

[1] 総合商社(コトバンク)

[2] 日本標準産業分類 大分類I ― 卸売業、小売業(総務省)

[3] 商社営業(厚生労働省)

[4] 基本契約書とは(J-Net21)

[7] 大手商社が資源価格下落を予見できない理由(東洋経済ONLINE)

まとめ

サプライチェーンの強化や事業領域の拡大などを図る上で、専門商社のM&A(買収・売却)は効果的な手段となります。

実際に、大手の総合商社のみならず、中小規模の専門商社によるM&Aも活発です。

今回お伝えした相場やメリット、事例などの情報を参考に、専門商社の売却の検討を行って頂けますと幸いです。

▼以下の記事では、建材卸・住設卸のM&A動向と売却事例、価格相場について解説しています。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社コーポレート・アドバイザーズ・アカウンティング

株式会社コーポレート・アドバイザーズM&A

株式会社えびすサポート

株式会社結い財産サポート

日本クレアス行政書士法人

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

417名(グループ全体 / 2023年10月現在)

税理士(試験合格者含む)56名

公認会計士(試験合格者含む)15名

特定社会保険労務士2名

社会保険労務士(試験合格者含む)12名

弁護士 2名

相続診断士41名

中小企業診断士1名

行政書士4名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件