| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) 食品業界(食品製造・給食・飲食)担当 |

給食業界では、食品や介護業界の上場企業が、中小の給食会社を譲受する動き見られます。また、大手企業グループでは選択と集中の一環として、グループ内の給食会社を売却して切り離す動きも見られます。本記事では、給食業界のM&A動向、事例、価格相場、売却メリットや手続きなどについて解説します。

給食業界のM&A・売却の動向

給食業の定義

給食業とは病院や学校、社員食堂、福祉施設など多くの人が集まる施設において、日常的に食事を提供することを指します。このうち、飲食店やホテル、旅館など宿泊施設で食事や料理を提供するものを「営業給食」、学校や病院、社員食堂などで提供するものを「集団給食」と二つに大別されます。

集団給食は特定多数の施設利用者らを対象とし、不特定多数を相手にする営業給食とは性質を異にします。給食業という場合には、主として集団給食を指します。

給食業界の現状・市場規模

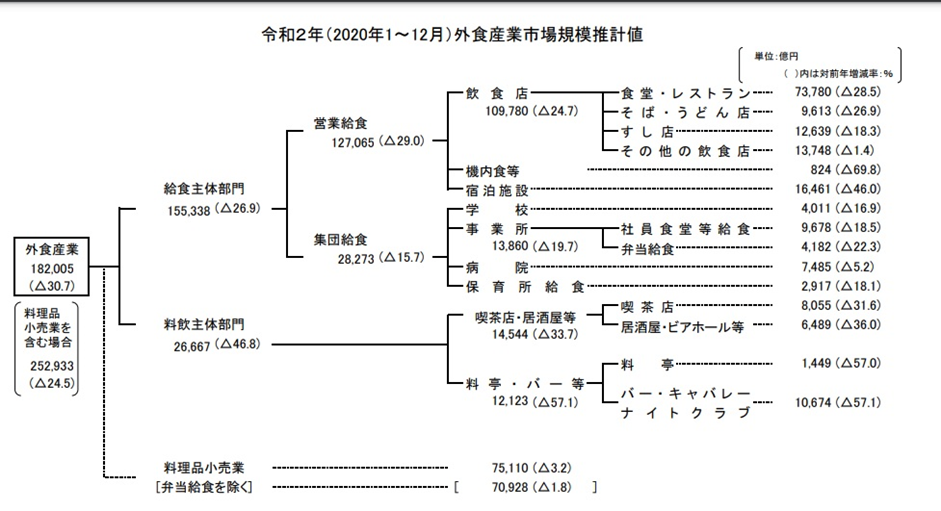

日本フードサービス協会が2021年12月に公表した「令和2年外食産業市場規模推計」によりますと、集団給食の市場規模は外食産業全体の15.5%を占め、前年比15.7%減の2兆8273億円でした。

このうち、学校給食(主として小学校、中学校等の給食で、大学の学生食堂は含まず)は、新型コロナウイルス感染症による休校などの影響により、同16.9%減となりました。事業所給食は、テレワークの増加といった働き方の変化が影響し、「社員食堂等給食」が 同18.5%減、「弁当給食」が同22.3%減でした。

また、「病院給食」は、コロナ禍で通常の医療活動が減ったことなどが影響し、同5.2%減少しました。「保育所給食」は、コロナ下で登園自粛要請に従った施設もあったことから、同18.1%の減少となりました。

2021年以降は、政府の待機児童解消に向けた各種施策を背景に、保育所数が増加傾向にあることなどから、保育所給食や学校給食は回復傾向にあり、今後も底堅く推移するとみられます。さらに日本社会の高齢化を受け、高齢者施設向けの需要は伸びていくことが予想されます。

一方で、世界的な原材料高を受けて、食材の仕入れ値が上昇しており、収益面では給食業の利益を圧迫し始めています。本業界では人手不足という課題もあり、食材の共同購買やセントラルキッチンによる大量生産といった効率化やコストダウンの取り組みが広がると考えられます。

給食業界の主なプレーヤー

給食業界の主なプレーヤーは、「事業者向け」「病院・福祉施設向け」「教育施設向け」の3つに分類できます。

事業者向け給食では、エームサービス、シダックス、グリーンハウス、コンパスグループ・ジャパン、日本ゼネラルフード、ニッコクトラスト、日清医療食品子会社の一冨士フードサービス、ハーベストなどが主なプレーヤーです。

病院・福祉施設向け給食としては、日清医療食品、富士産業、エームサービス子会社のメフォス、シダックス、LEOC、日本ゼネラルフード、ナリコマグループなどがあります。教育施設向けは、富士産業、メフォス、東洋食品、魚国総本社といった顔ぶれとなっています。

本業界においては、外資が総合商社などと組んで合弁会社を設立したり、日本企業のM&A(合併・買収)により国内市場に参入したりしています。業界大手のエームサービスは1976年に、三井物産とコントラクトフードサービス大手Aramarkの合弁で設立された会社です。同社は事業所や病院、高齢者施設、学校、娯楽施設などに手広くサービス網を広げています。

国内企業同士では、資本業務提携といった動きもあり、具体例としては2019年にシダックスとスターフェスティバルが資本業務提携しました。日清医療食品は、病院や高齢者施設特化型の給食サービスを展開し、事業所向け給食サービスを手がける一冨士フードサービスなどをグループ化しています。

給食業界の主なプレーヤーとしては、次の通りです。

| 事業者向け |

| ○エームサービス ○シダックス ○グリーンハウス ○コンパスグループ ○ジャパン ○日本ゼネラルフード ○一冨士フードサービス ○ハーベスト など |

| 病院・福祉施設向け |

| ○日清医療食品 ○富士産業 ○メフォス ○シダックス ○LEOC など |

| 教育施設向け |

| ○富士産業 ○メフォス ○東洋食品 ○魚国総本社 など |

給食業界のM&A動向

給食業界は市場が底堅く、大手による寡占も起こらず、業界再編的な動きは出ていません。ただし、異業種や給食業と関わりのある業界からの新規参入の手段として、M&Aが活用されるケースも出てきています。

例えばセントラルフォレストグループ子会社で食品卸業のトーカンは、2021年4月に、給食市場と中食・惣菜市場に強みをもつ三給(愛知県岡崎市)を買収し子会社化することを取締役会で決議しました。このM&Aは、トーカンと三給両社による相乗効果を発揮するとともに、トーカンによる給食市場への参入を目的としたものです。

また、学習塾の経営など教育関連事業を手がける京進は、2019年4月、給食事業を手がけるリッチ(大阪市)を買収し、連結子会社化することを取締役会で決議しました。リッチは給食の生産体制と独自の販売網を有しており、京進は介護食を中心とした配食サービス事業を展開しており、M&Aによる相乗効果を見込んでいます。

以上のように、今後も食品や食品卸、介護事業などを展開する上場企業などが、自社事業とのシナジーを見込み未上場の給食会社を買収する動きが活発化する可能性はあります。

給食会社の売却価格の相場

会社を高く売るためには、売却価格の相場や決め方を理解し、それに応じて高く売却するためのコツを押さえておくことが大切です。この章では、会社を高く売る上で必要となる知識をお伝えします。

簡易的な売却相場の算出方法

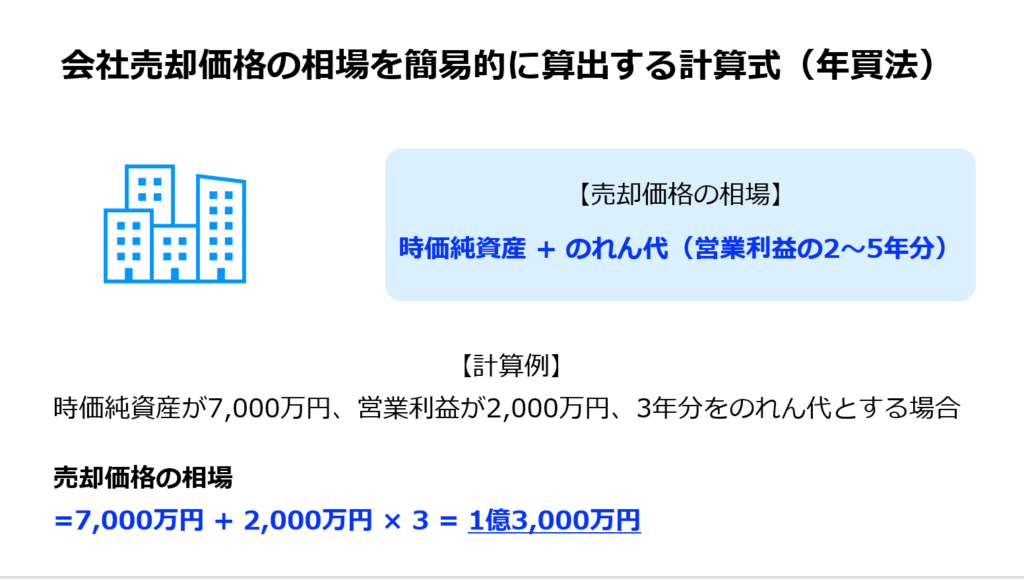

会社を売る際の相場は、年買法(年倍法)を用いて簡易的に算出できます。年買法(年倍法)では、「時価純資産+営業利益×2〜5年」の計算式で相場を求めることができます。

「営業利益×2〜5年」の部分は営業権(のれん)であり、経営状況や業種などをもとに年数を決定します。

たとえば時価純資産が7,000万円、各年の営業利益が2,000万円、3年分の営業利益をのれんとする場合、売却価格の相場は以下のとおり算出できます。

| ■売却価格の相場 = 7,000万円 + 2,000万円 × 3 = 1億3,000万円 |

最終的な売却価格の決め方

会社を売るときの価格は、企業価値評価やデューデリジェンスの結果を踏まえて、最終的には買い手企業との交渉によって決定します。したがって、前述した相場とはかけ離れた金額での売却となるケースもあります。

企業価値評価(バリュエーション)の手法は、「インカムアプローチ」、「マーケットアプローチ」、「コストアプローチ」の3種類に大別されます。

インカムアプローチ

インカムアプローチとは、将来的な収益性をベースに企業価値を評価する手法です。具体的な方法には、「DCF法」や「配当還元法」、「残余利益法」などがあります。

インカムアプローチのメリットとデメリットは以下のとおりです。

| メリット | ○収益力や将来性を加味できる ○売り手企業が有する個別の価値を反映できる |

| デメリット | ○主観や恣意に企業価値が左右されやすい ○清算予定の会社には適さない |

マーケットアプローチ

マーケットアプローチとは、市場取引(事例や類似会社など)をベースに企業価値を評価する手法です。具体的な方法には、「類似取引比較法」や「類似会社比較法」、「市場株価法」などがあります。

マーケットアプローチのメリットとデメリットは以下のとおりです。

| メリット | ○企業価値評価を客観的に行える ○市場の状況を加味できる |

| デメリット | ○売り手企業が有する個別の価値を反映しにくい ○市場の短期的な変動に影響されやすい |

コストアプローチ

コストアプローチとは、売り手企業の純資産(貸借対照表)をベースに企業価値を評価する手法です。具体的な方法には、「時価純資産法」や「簿価純資産法」などがあります。

コストアプローチのメリットとデメリットは以下のとおりです。

| メリット | ○企業価値評価を客観的に行える ○比較的簡単に企業価値評価を行える |

| デメリット | ○将来性を加味できない ○市場の状況を考慮できない |

給食会社のM&A・売却のメリット

給食業界におけるM&A・売却のメリットを売り手、買い手別に解説します。

売り手のメリット

給食会社を売却する主なメリットは以下の5つです。

・従業員の雇用維持

・後継者問題の解決

・大手グループ入りによる経営基盤の強化

・売却による資金の獲得

・借入金の個人保証の解除

・選択と集中

従業員の雇用維持

給食会社のM&A・売却によるメリットに、従業員の雇用維持が挙げられます。他業界に違わず、人手の確保、価格競争の激化による利益の圧迫、大手企業に比べIT化・DX化の遅れなど、非常に厳しい経営環境を強いられているケースが多いです。一方で経営状況が良好でも、経営者が高齢化しているものの後継者がいない会社もあります。

そういった企業が倒産や廃業をしてしまうことにより、従業員は、雇用を失ってしまいます。M&A・会社売却を行うことで従業員の雇用は守られます。従業員の雇用維持は、中小企業にとって大きなメリットとなります。

後継者問題の解決

近年は、経営者の高齢化や人材不足による後継者問題が影響して、事業承継がうまくいかず廃業してしまう会社が増えており、M&A・会社売却によって、同業種または異業種の大手・中堅企業に引き継いでもらうことにより、後継者問題の解決ができる点も大きなメリットとなります。

大手グループ入りによる経営基盤の強化

例えば、M&A・会社売却によって大手給食会社や異業種企業の子会社となることで、大手企業が保有する経営資源を有効活用した売上の向上が可能です。

大手企業のグループ傘下に入ることにより、ブランド力が上がり、その企業が持つ営業力、資金力、採用力が自社に取り入れられます。異業種の大手企業の傘下に入ると、同業企業が実現できなかった新たな付加価値をつける取り組みが可能になります。

いずれの場合も売上を増加させる売上シナジーや業務効率化等によりコストを削減するコストシナジー(相乗効果)の発揮が期待できます。

売却による資金の獲得

中小会社の経営者は、多額の資金を獲得できるメリットもあります。

売却により得た資金は、新事業の立ち上げや引退後の生活費などいろいろな使途があります。

借入金の個人保証の解除

借入金の個人保証の解除も中小企業の経営者にとって大きなメリットとなります。

M&A後、買い手となる企業が自社の借入金を一括返済するケースもあれば、借入自体は継続して、連帯保証を解除する手続きを行うケースもあります。いずれの場合でも中小会社の経営者の精神的負担となっていた、借入金の個人保証は解除される取り決めを行うことが通常です。

事業の選択と集中

大手企業グループでは選択と集中の一環として、グループ内の給食会社を売却して切り離す動きも見られます。

買い手のメリット

給食会社を譲受ける主なメリットは以下の2つです。

・事業規模の拡大によりスケールメリットを享受する

・給食業界への新規参入

事業規模の拡大によりスケールメリットを享受する

M&Aによって同業他社を譲受けできれば、従業員・取引先・拠点や設備等を獲得し、スピーディーに事業拡大ができるメリットがあります。また同時に事業規模拡大に伴うスケールメリット(仕入コストの圧縮など)も享受できます。

給食業界への新規参入

給食会社をM&Aにより譲受けた場合、自社で立ち上げる場合に比べて、新規参入にかかる時間と労力を大幅に削減できます。給食事業を行う上で必要な経営資源(ノウハウや経験知識を持った従業員や、拠点・設備など)や、新たな取引先を獲得することができます。

給食業界のM&A・売却事例9選

日清医療食品の子会社の一冨士フードサービスと日京クリエイトが合併【給食×給食】

病院・介護福祉施設向け食事提供サービス展開の日清医療食品のグループ関連会社である一冨士フードサービスと株式会社日京クリエイトは2021年4月1日を以って合併した。承継会社は一冨士フードサービス株式会社である。合併の目的は、人材その他経営資源の効率的な活用である。[1]

トーカン、三給を買収【乾物や海苔の食品卸×給食向け食品卸】

セントラルフォレストグループの子会社である株式会社トーカンは2021年3月25日開催の取締役会において、給食向け食品卸の三給株式会社の全株式を取得し子会社化することを決議した。下記M&A事例であるの三給の子会社の株式会社ヒカリもグループ入りとなる。当該買収の目的として、セントラルフォレストグループは給食市場及び中食・惣菜市場を重要な戦略領域と捉え、三給が強みを持つ東海エリアにおける給食市場にて、事業拡大を図る。[2]

国分中部、国分フードクリエイトから事業譲受【総合食品卸×低温食品卸】

セントラルフォレストグループの子会社である株式会社国分中部は2020年11月16日、国分フードクリエイト株式会社から、中部エリアにおける低温食品卸売事業を譲受することを定める事業譲渡契約を締結した。本件譲受により、中部エリアにおけるサービス向上が見込まれる。[3]

レパスト、マシモから全事業を譲り受け【給食×食品工場】

株式会社レパストは2020年11月30日、寿司・弁当等の製造・販売を行う株式会社マシモより食品工場を全事業譲渡により取得した。レパストは、従来の給食事業・食事宅配事業に加え、中食事業への戦略的な参入を試みる。[4]

三給、ヒカリを買収【給食向け食品製造×総菜向けの食品製造】

三給株式会社は2020年5月20日、株式会社ヒカリの株式を100%取得した。三給は愛知県岡崎と静岡県浜松市を拠点に主に給食業向けの食品製造業を営み、ヒカリは愛知県名古屋を拠点に主にスーパーの総菜業向けの食品製造業を営む。互いに補完関係にあり、物流やシステムの協業により経営基盤強化を図る。[5]

京進、リッチを買収【学習塾×給食】

株式会社京進は2019年4月4日開催の取締役会にて、給食事業の運営を行う株式会社リッチの全株式を取得し、連結子会社化することを決議した。事業ノウハウとリソースの共有によるシナジー効果と事業の更なる展開が本件M&Aの目的となる。[6]

日本ゼネラルフードはグループ傘下の4社を吸収合併【給食×給食】

給食事業を営む日本ゼネラルフード株式会社は2021年9月1日、DSフードサービス株式会社とメイフード株式会社、株式会社フーズ・リョーワ、FJリフレ株式会社の4社と経営統合した。経営資源の効率的な活用や更なる事業展開をの狙いとする。[7]

シーナ、森原システムエンジニアリングを買収【給食×システム開発】

給食事業等を展開する株式会社シーナは2020年6月30日、システム開発の株式会社森原システムエンジニアリングの株式を100%譲受けした。本件M&Aによって、シーナグループの有限会社システムプラネットとのシナジー創出が見込まれる。[8]

相乗効果を活かし事業の拡大と成長を目指す成長戦略型M&A【人材派遣×給食】

売り手企業の事業内容

| 所在地 | 関東 |

|---|---|

| 事業内容 | 食堂の管理運営受託事業 |

| 譲渡理由 | 事業発展のため |

売り手企業は、大手企業の工場内食堂および大学寮食堂の管理運営を受託しています。大手企業の工場新設・拡大に伴い受託管理先を増やして成長を続けてきましたが、工場の海外移転と集約の流れの中で受託管理先が減少、かつ、価格競争の流れの中で採算の良い受託管理先の新規顧客の開拓に苦戦していました。

買い手企業の事業内容

| 所在地 | 関東 |

|---|---|

| 事業内容 | 食堂の管理運営受託事業 |

| 買収理由 | 事業拡大のため |

買い手企業は、人材派遣事業を本業とする傍ら、参入障壁の高い施設内での食堂・売店の管理運営事業に進出し、食堂の管理運営事業の拡大を考えていました。

M&Aの実施目的と成約に関する詳細

本件の売り手企業である株式会社松美屋は、更なる事業発展を目指し、レストラン事業の運営委託、環境工事事業や人材事業を行う企業に株式譲渡を含む資本業務提携を実施しています。M&A実施後も、代表取締役に就任している同氏は、両社の相乗効果を活かした事業の拡大と成長に邁進しています。

下記のインタビューでは、売り手企業となる松美屋の松本保代表取締役に、M&Aを検討したきっかけや、相手先を決めた理由、相手先へ求めること、M&A後の状況について、お話を伺っています。

>>【相乗効果を活かし事業の拡大と成長を目指す成長戦略型M&A】を読む

参考URL:

[1] 日清医療食品、子会社の一冨士フードサービスと日京クリエイトを合併

[2] セントラルフォレストグループ子会社のトーカン、給食向け食品卸の三給を買収

[3] セントラルフォレストグループ<7675>子会社の国分中部、国分フードクリエイトから中部エリアの低温食品卸売事業を譲り受け

[4] 給食・食事宅配事業のレパスト、寿司・弁当製造販売のマシモから全事業を譲り受け

[5] 給食事業者向け食材料卸の三給、スーパー総菜業者向けで同業のヒカリを買収

[7] 給食事業の日本ゼネラルフード、グループ4社を吸収合併

[8] 介護・給食事業等展開のシーナ、システム開発の森原システムエンジニアリングを買収

売却までの手続きの流れ

事前検討

自社の強み・弱みや業界動向、市場の分析などを踏まえ、売却後の事業展開も考慮しながら、売却の目的、条件などを検討します。

M&A専門会社との契約

売り手自らが買い手を探し、直接交渉を行って売却することも可能ではありますが、買い手を探す範囲が非常に限定されてしまいますし、多方面の知識が要求されるM&A取引を単独で進めるのは容易ではありません。

通例は、M&A専門会社(仲介会社など)と契約を結び、企業価値評価や事前検討事項のブラッシュアップ、買い手とのマッチング、条件交渉、手続き実行などに関する支援を受けながら売却を進めていきます。

交渉相手の選定

事前検討の内容をもとに、相性のよい交渉相手(売却の目的や条件に合致し、大きなシナジーを見込める相手)を探します、

有望な候補が見つかったら、事業内容や売却の条件などをまとめた概要書を相手方に提示して交渉を打診します。

売却を検討していることが外部に漏れると、運営中の事業に支障が生じたり、売却が難しくなったりする恐れがあります。そのため、この段階では院名などは伏せて、どの企業であるか特定できないような情報だけを概要書にまとめ、限られた候補企業にだけ提示します。

初期交渉・トップ面談

相手企業が交渉に興味を示したら、秘密保持契約を取り交わした上で、互いに社名を含むより詳細な情報を交換します。

これをもとに相手企業に対する分析や今後の交渉に関する検討を行ったのちに、経営者同士の面談(トップ面談)を行い、互いの意思を確認します。

基本合意締結

初期交渉・トップ面談で話がまとまれば、基本合意を締結します。

基本合意には、現時点での暫定的な売却条件や、今後の交渉に関する義務(一定期間の独占交渉権など)を定めます。

デューデリジェンス・関係者との交渉

買い手側は売り手企業の実情に関する詳細な調査(デューデリジェンス、買収監査)を行い、M&Aの支障となるような問題点・リスク(不適切な療養費請求、雇用・サービスを巡るトラブル、帳簿に載らない債務など)を抽出し、対応を検討します。

売り手側は調査に必要な範囲で内部資料などを提供し、デューデリジェンスに協力します。

賃貸店舗で営業している事業を譲渡する場合、賃借権を買い手に移転することになりますが、それには家主の承諾が必要になるのが通例です。できるだけ早い時期に家主と交渉し、承諾を得ておく必要があります。

リース契約など、その他の契約でも同様の交渉が必要になることがあります。また、従業員の雇用を買い手企業が引き継ぐためには、従業員当人の同意が必要です。

最終条件交渉~譲渡契約締結

デューデリジェンスの結果をもとに最終的な条件交渉を行い、交渉がまとまれば最終契約締結となります。

売却実行(クロージング)

株式譲渡の場合、対価の受け渡しと株券交付または株主名簿書換えにより売却が成立します。ただし、場合によっては事前手続きに手間がかかることがあります(譲渡制限株式の譲渡承認のための株主総会、少数株主からの譲渡委任状取り付け、未発行株券の発行など)。

事業譲渡の場合、事業に関わる資産や契約などを1つ1つ買い手に移転する手続きが必要です。移転に際して登記や契約相手方の合意が必要なものもあり、売却が完了するまでには相応の時間がかかります。

まとめ

給食業界においては、病院や保育施設、福祉施設などでサービスを提供する「集団給食」市場の需要拡大が続いています。一方で少子化やリモートワークの普及などを背景として、学校給食や社員食堂向け給食は需要が頭打ちとなっています。ただし、給食業界全体としては、需要が底堅く推移しています。

給食業界のM&Aでは、周辺業界からの新規参入の動きがここ数年見られ、今後もこうした動きが続くと見られます。

▼以下の記事では、業務用食品・食材卸業界の動向とM&A事例について解説しています。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社コーポレート・アドバイザーズ・アカウンティング

株式会社コーポレート・アドバイザーズM&A

株式会社えびすサポート

株式会社結い財産サポート

日本クレアス行政書士法人

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

417名(グループ全体 / 2023年10月現在)

税理士(試験合格者含む)56名

公認会計士(試験合格者含む)15名

特定社会保険労務士2名

社会保険労務士(試験合格者含む)12名

弁護士 2名

相続診断士41名

中小企業診断士1名

行政書士4名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件