| 監修者:中村 亨 (日本クレアス|コーポレート・アドバイザーズ 代表 公認会計士・税理士) |

M&Aの成功の可否を握る「PMI」。実務に精通する専門家が考えるPMIの目的や全体像、実際の統合作業、失敗の要因、成功のためのポイントとは?

なぜPMIが注目されているのか

M&A成立後の統合プロセスであるPMI(Post Merger Integration)ですが、なぜM&Aの世界ではPMIが注目されているのでしょうか。

M&Aは成約が目的ではありません。買い手と売り手が一つになったら完了ではないのです。1つの企業グループとして理想に向けて進まなければいけません。

M&Aの成功確率は低い

事業承継の解決手段や新規事業への参入手段として増加傾向にあるM&Aですが、意外と成功確率が低いことは知られていません。

買い手にとっての「M&Aの成功」とは、「M&Aの成立」と同じではありません。M&Aはあくまで手段であり、M&Aにより当初の目的が達成されることにより、初めてM&Aが成功したと言えます。

M&Aが失敗に終わってしまう要因として多いのは以下の3つです。

1.買うべきではない会社を買う 2.高い値段で買いすぎる 3.PMIで失敗する |

買うべきではない会社とは、M&Aによる企業価値の向上が期待できない対象会社のことです。本来、M&Aは新規事業参入やシェア拡大を目的に実施されますが、そのような効果が期待できない、もしくは効果の薄い企業を指します。

必要以上に高く買いすぎることも失敗の要因です。売り手は「少しでも高く売りたい」と考えているので、M&Aの交渉時に対象会社の評価額を上げるために、存分にアピールをします。

売り手の言うことをそのまま受け取ってしまうとM&A成約後のシナジー効果を過度に見込んで、必要以上の売却価額を提示してしまいます。

PMIで失敗とは、成約後の統合プロセスに失敗することです。買い手と売り手が一つの企業グループとして、前に進まないと成約前に期待していたシナジー効果が実現されません。

PMIはM&A成功の可否を握る重要なプロセスなのです。

M&Aは戦略が重要

M&Aを成功させる、つまり成約前に期待されているシナジー効果を実現するためにはM&Aの相手企業を選定する前に戦略を策定しておくことが重要です。M&Aの戦略は大きく分けると、M&A前とM&A後のフェーズに分けられます。

M&A前のフェーズで検討するべき事項は以下の3つです。

「①どのように買うか」とは買収スキームのことで、「株式譲渡」「事業譲渡」「会社分割」などがあります。

「②どんな会社を買うか」とは買収する会社の業種や規模、成長性といった要素です。

「③価格をどう考えるか」とは売り手を買収する費用の決定を指します。買い手は「できるだけ安く買いたい」と考える一方で、売り手は「できるだけ高く売りたい」と考えます。理想的な価格や最大限妥協できる価格などを決定しておくことで、「高く買いすぎる」という事態を避けることができます。

▼以下では、M&Aの戦略について、解説しています。

PMIが注目される理由

PMIが注目される背景にはM&Aはゴールではなくスタート時点であるという事実があります。M&Aが経営戦略として人気を集める中でM&Aをすること自体が目的になってしまいがちです。M&Aを実施すれば、経営課題がすべて解決し、すべてが軌道に乗るとM&Aに過度な期待を持っている状態です。

しかし、M&Aはあくまで手段であり、M&Aによって単純合算ではない1 + 1=3のような価値創造が求められています。そして、PMIはM&Aのプロセスの主役であっても付属品ではないのです。M&Aは契約成立時点でまだ半分も終わっていません。

企業文化の統合であるPMIが円滑に進んで、初めてM&Aが成功したと言えます。このプロセスは非常に難しく複雑で、失敗することも多々あります。

PMIの全体像

M&Aの交渉とは異なり、PMIに決まった型はありません。既に2社がグループ化しているので、期限もありませんし、明確な手続きや手順も存在しません。

PMIで統合する領域は以下のとおりです。

◆ 企業文化や経営理念 ◆ 経営体制(会議体、KPI設定、業績指標) ◆ 人事や労務(役員構成、部署の統合、人事制度の統一、労働条件の統合) ◆ 組織制度(決裁権限、定款、部署ルール) ◆ 社内システム(ITインフラ、決算システム) |

業種や会社規模によって統合する領域は増減します。

PMIの難しさ

PMIは非常に重要ですが、「PMIは難しい」と言われています。相手企業を選定し、価格を交渉する成立までのプロセスよりも成立後のPMIのほうが難しいと言われることもあります。

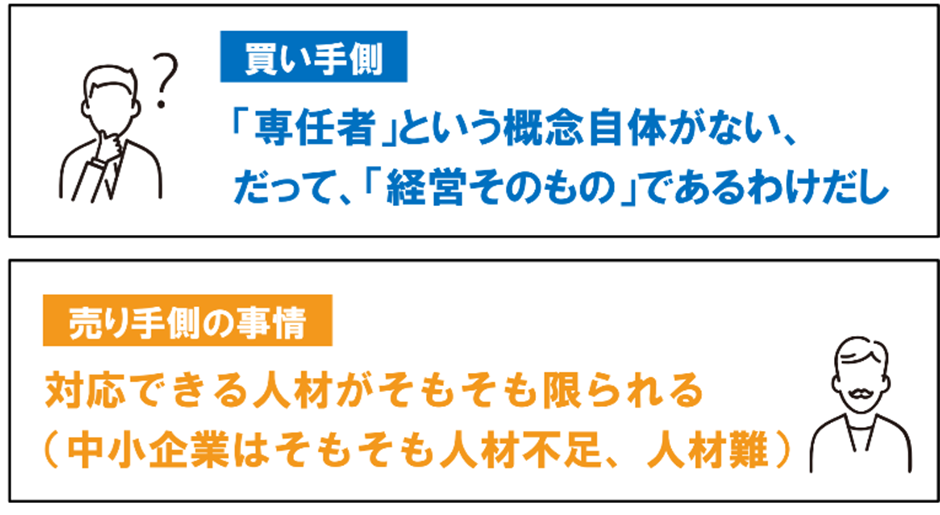

PMIは経営そのものであり、統合後に成果を出すために必要なことはなんでもやる覚悟が必要です。目安は自分で決めて、自分で決めたところまで統合を実施するのです。 「誰がやるのか」も不明確です。

買い手としては、PMIが経営そのものである以上明確な責任者がいません。特定の部署が担当するわけではなく、会社全体で統合プロセスを行うのです。

売り手は買い手よりも小さな中小企業や小規模零細企業であることが多いです。そのような小規模な会社にPMIを推し進める人材は足りません。このように買い手、売り手双方が特有の課題を抱えています。

▼以下の記事では、中小PMIガイドラインについて解説しています。

PMIのメニュー

実際にPMIではどのような作業が必要になるのでしょうか。

PMIの主なメニューは以下のとおりです。

1.現状把握 2.キックオフ 3.ビジネスの全体像を確認する 4.経営会議へ本格的な参加 5.前社長からの業務引継支援 6.決算早期化サポート 7.経営管理資料作成支援 8.KPIの設計および導入の支援 9.経営体制の整備 10.事業計画作成 11.人事制度見直し 12.内部統制強化 |

PMIは経営そのものであり、「どこまでやるか」が明確に決まっていません。PMIのメニューを見ると明らかなようにM&A後に統合作業を実施する領域は多岐に渡ります。

PMIのメニューは、前社長からの引き継ぎなど経営やマネジメントの統合作業はもちろんですが、決算作業(経理)、経営管理(経営企画、マネジメント)、人事制度(人事)、内部統制(総務、コンプライアンス)といった様々な部署に横断しています。

また、PMIを始める前に現状把握が必要になります。事業や財務、法務、税務、人事といった様々な領域において、2社の違いや文化について分析し、その上で統合後の会社の強みや弱み、ミッションなどを再確認するのです。現状把握を徹底的に実施することで、改善するべき点やM&A後の方向性が明らかになります。

PMI自体が、オーナー経営者のワンマン経営を可視化させ、組織的な経営へ移行するプロセスそのものであるという点も、PMIメニューを検討するうえで重要な視点です。

▼以下の記事では、譲渡企業の現状を把握し、M&Aリスクの低減と企業価値を高める為のプレプレデューデリジェンス(プレDD)について、解説しています。

PMI成功のためのポイント

M&A成約後のPMIに失敗することで、M&A全体が頓挫することがあると解説しました。それでは、M&A成約後にPMIを円滑に推進し、新しい会社として歩みだすためには何が必要なのでしょうか。

PMI成功のためのポイントについていくつか見ていきましょう。

人選が重要

PMIは会社全体の統合プロセスとなるため、PMIを「誰がやるのか」は不明確です。しかし、前述の通り、PMIの成否がM&A全体の成否を握るため、M&A成約後「誰がやるのか」は重要な問題です。

結論から言えば、PMIにおける最重要プレーヤーは売り手企業を率いる経営者(社長)です。

当然ですが、売り手企業を最もよく理解している人物は売り手企業の経営者です。売り手企業の経営者が子会社社長として留任して、PMIを実行することが理想的です。M&Aによって、売り手企業は消滅しますが、買い手企業から出向、売り手企業社内からの内部昇格、外部からの招へいといった方法で売り手の経営者が留任できます。

また、最重要の経営課題であるPMIを任せるのに必要な特性もあります。PMIを「誰がやるのか」について最適な実行者の特性は以下のとおりです。

◆ お金の使い方をよく知っている人 ◆ フットワークが軽い人 ◆ 言葉が明確に発せられる人 ◆ 親会社の立場で考えられる人 ◆ バランス感覚、組織の長所を見つけられる人 ◆ 信頼関係の構築ができる人 |

これらの要件を満たしている人物が、M&A成約後の最重要課題であるPMI推進に適役でしょう。

PMIの対象となる2つの領域 -信頼関係を構築することを優先

PMIには「ソフトの領域」と「ハードの領域」があります。

「ソフトの領域」とは、人事や意識、人の気持ち、企業文化などです。

一方で「ハードの領域」とは、業務のやり方やシステム等を指します。

PMIではハードの領域ばかり注目されがちですが、実はソフトの領域がより重要です。ソフトの領域におけるPMIに取り組むことで、買い手企業と売り手企業の経営者同士、従業員同士、あるいは経営者と従業員の間で信頼関係が生まれます。ソフト領域におけるPMIを進めるためにはいくつか注意点があります。

◆ 張り切りすぎてはいけない ◆ 拙速に「主導権」を握ろうとしてはいけない ◆ 「当たり前」の強要が失敗を招く ◆ 過度の管理ツールや制度を導入する必要はない ◆ いきなりコストカットの方針を打ち出す ◆ 買い手の目線で「御社の課題は…」と言ってしまう ◆ 聞く姿勢、粘り強く伝える熱意 |

この他にも様々な注意点がありますが、大事なことは両社の垣根なく対等な立場で向き合うことです。

プレ(pre)とアフター(after)の関係が重要

PMIが計画通り進まないことは珍しいことではありません。原因として、買収調査の不足であることが多いです。

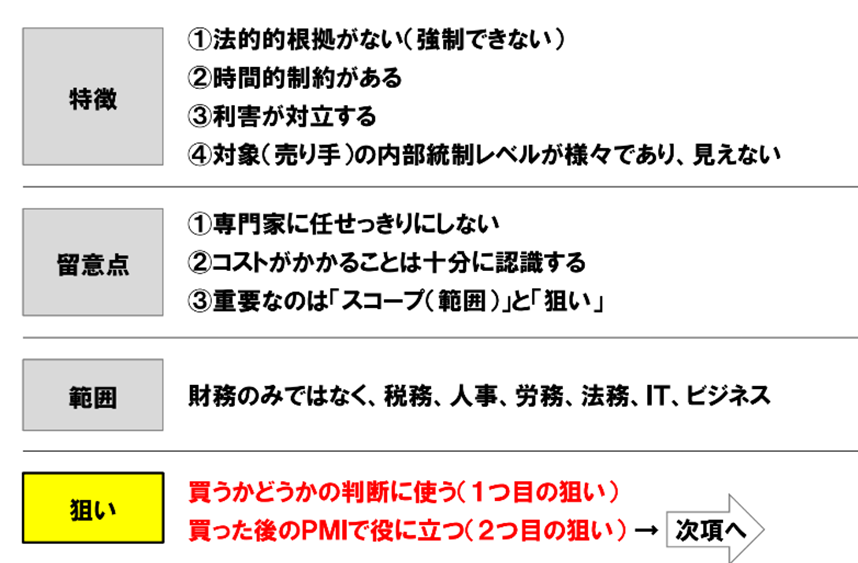

買収調査は、PMIの起点であり、この時点でPMIがイメージできない案件を進めるべきではありません。買収調査の時点で検討すべき事項は以下のとおりです。

◆ 良い協力関係が築けるか ◆ 文化・社風の違いにどう対処するか ◆ シナジー効果を出すための 「時間」 と 「投入コスト」 は妥当か |

買収調査では、財務だけではなく、税務、人事、労務、法務、IT、ビジネスといった様々な観点から売り手企業を調査します。買収調査は「買うかどうか」の判断と「買った後のPMIをどうするか」という2つの視点が求められます。

「買うかどうか」については、PLやBSの修正事項がないか、コンプライアンスの状況はどうか、といった点を把握します。一方で「買った後のPMIをどうするか」については、内部統制のレベルはどうかという点を把握し、また売り手企業からスキルマップの提出を受けることで人材のレベル差を知っておきます。

まとめ

PMIはM&A交渉以上に重要であり、M&A実施後の事業の行方を左右します。PMIの進め方に決まりはなく、自由に実施できますが、「シナジー効果が出るまでやる」ことが基本です。

最も重要なことは方向性の共有であり、それによって文化の統合を実施します。文化の統合が達成されれば、買い手と売り手の間に本当の信頼関係が生まれます。PMIはM&A交渉のトップ面談のときから始まっており、買収調査で必要な事項を検討しておく必要があります。

▼以下の記事では、PMIのためのデューデリジェンスについて、当社コーポレート・アドバイザーズグループの公認会計士と社労士が解説しています。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

株式会社コーポレート・アドバイザーズM&A

株式会社コーポレート・アドバイザーズ・アカウンティング

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社日本クレアスBPOサポート

株式会社日本クレアス財産サポート

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

470名(グループ全体 / 2024年12月現在)

税理士42名、公認会計士16名、特定社会保険労務士2名、社会保険労務士15名、弁護士2名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件