| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) 介護(介護施設、訪問看護、訪問介護、デイサービス)・福祉・医療業界など担当 |

介護業界のなかでコロナ禍の影響を最も受け、赤字事業所が多く存在するデイサービス。大手が立て続けにファンド傘下に入る等、業界再編が加速しています。また、経営難の中小の事業所が廃業ではなく、大手傘下に入る等のM&A・売却事例も増えてます。本記事では、デイサービス売却の手続き・メリット・価格相場・交渉術・M&A最新事例について実務に精通したM&Aアドバイザーが解説します。

>>デイサービス(通所介護)の売却について、アドバイザーに無料相談する

デイサービスのM&A売却・承継案件一覧

東海・北陸)デイサービス・有料老人ホームなど|株式譲渡

強み・特徴

【財務】コロナ感染症の影響により売上利益ともに減少し前期は赤字となったが、足元利用者数回復し今期は黒字見込んでいます

【目的】後継者不在による事業承継

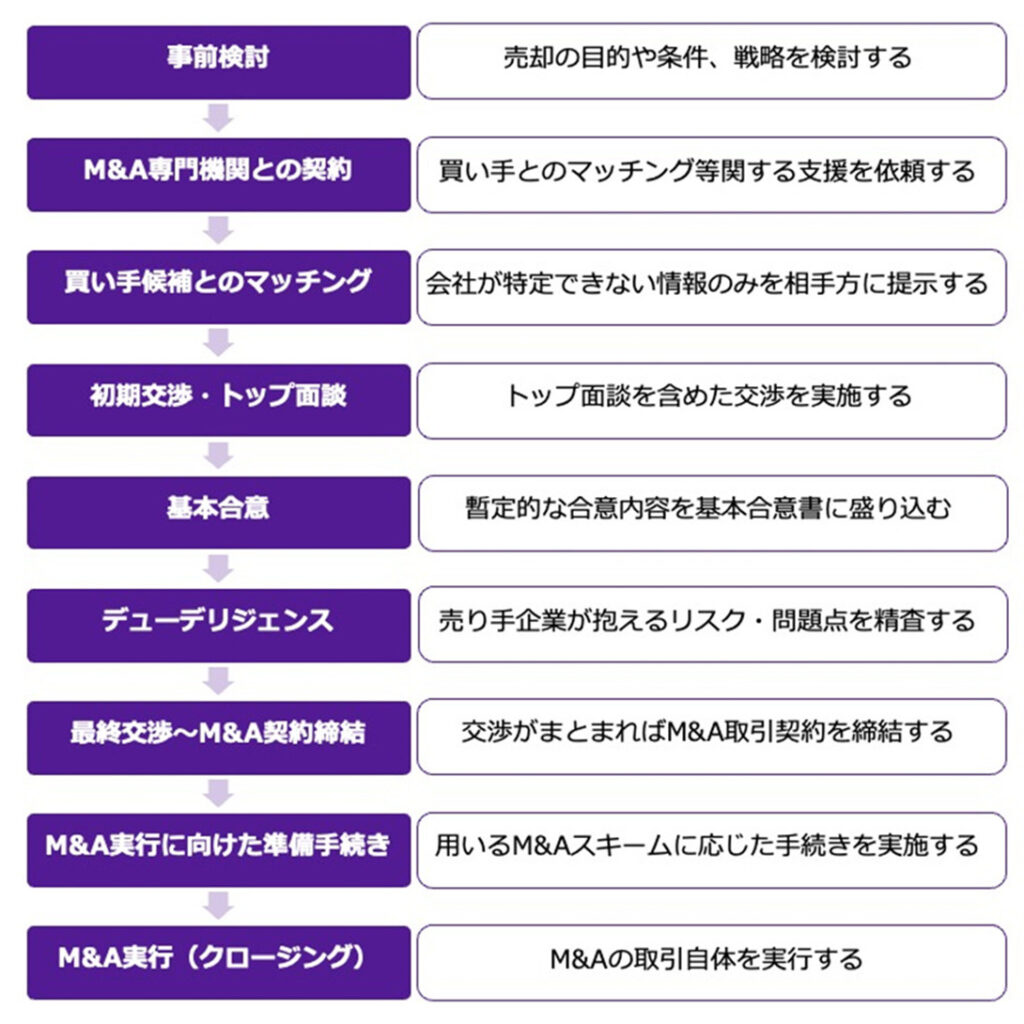

デイサービス売却手続きの流れ

事前検討

事業所別の決算情報や自社の強み・弱みや業界動向、市場の分析などを踏まえ、売却の目的、希望条件などを事前に検討します。

M&A専門会社との契約

売り手自らが買い手を探し、直接交渉を行って売却することも可能ではありますが、買い手を探す範囲が非常に限定されてしまいますし、多方面の知識が要求されるM&A取引を単独で進めるのは容易ではありません。

通例は、M&A専門会社(仲介会社など)と契約を結び、企業価値評価や事前検討事項のブラッシュアップ、買い手とのマッチング、条件交渉、手続き実行などに関する支援を受けながら売却を進めていきます。

交渉相手の選定

事前検討の内容をもとに、相性のよい交渉相手(売却の目的や条件に合致し、大きなシナジーを見込める相手)を探します、

有望な候補が見つかったら、事業内容や売却の条件などをまとめた概要書を相手方に提示して交渉を打診します。

売却を検討していることが外部に漏れると、運営中の事業に支障が生じたり、売却が難しくなったりする恐れがあります。そのため、この段階では院名などは伏せて、どの企業であるか特定できないような情報だけを概要書にまとめ、限られた候補企業にだけ提示します。

初期交渉・トップ面談

相手企業が交渉に興味を示したら、秘密保持契約を取り交わした上で、互いに社名を含むより詳細な情報を交換します。

これをもとに相手企業に対する分析や今後の交渉に関する検討を行ったのちに、経営者同士の面談(トップ面談)を行い、互いの意思を確認します。

基本合意締結

初期交渉・トップ面談で話がまとまれば、基本合意を締結します。

基本合意には、現時点での暫定的な売却条件や、今後の交渉に関する義務(一定期間の独占交渉権など)を定めます。

デューデリジェンス・関係者との交渉

買い手側は売り手企業の実情に関する詳細な調査(デューデリジェンス、買収監査)を行い、M&Aの支障となるような問題点・リスク(不適切な療養費請求、雇用・サービスを巡るトラブル、帳簿に載らない債務など)を抽出し、対応を検討します。

売り手側は調査に必要な範囲で内部資料などを提供し、デューデリジェンスに協力します。

賃貸店舗で営業している事業を譲渡する場合、賃借権を買い手に移転することになりますが、それには地主の承諾が必要になるのが通例です。できるだけ早い時期に地主と交渉し、承諾を得ておく必要があります。

リース契約など、その他の契約でも同様の交渉が必要になることがあります。また、従業員の雇用を買い手企業が引き継ぐためには、従業員当人の同意が必要です。

最終条件交渉~譲渡契約締結

デューデリジェンスの結果をもとに最終的な条件交渉を行い、交渉がまとまれば最終契約締結となります。

売却実行(クロージング)

株式譲渡の場合、対価の受け渡しと株券交付または株主名簿書換えにより売却が成立します。ただし、場合によっては事前手続きに手間がかかることがあります(譲渡制限株式の譲渡承認のための株主総会、少数株主からの譲渡委任状取り付け、未発行株券の発行など)。

事業譲渡の場合、事業に関わる資産や契約などを1つ1つ買い手に移転する手続きが必要です。移転に際して登記や契約相手方の合意が必要なものもあり、売却が完了するまでには相応の時間がかかります。

>>デイサービス(通所介護)の売却について、アドバイザーに無料相談する

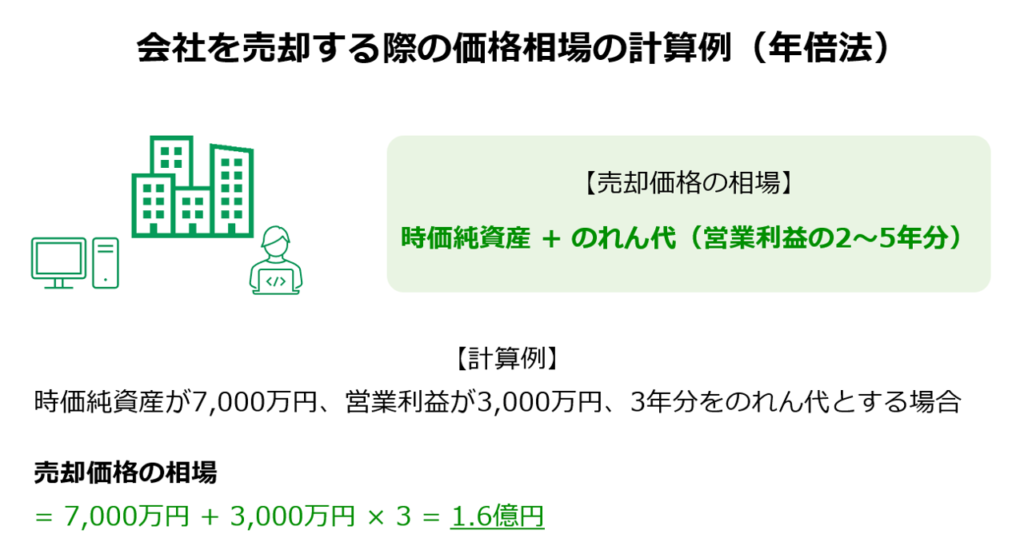

デイサービスの売却価格の相場

デイサービスの売却を検討する際に、「どのくらいの価格で売却できるのか?」は気になる部分かと思います。売却価格の目安を知るためには、相場の理解が役に立ちます。この章では、デイサービスの売却価格に関する相場の簡易的な算出方法、売却価格の決め方をわかりやすく解説します。

簡易的な売却相場の算出方法

年倍法(年買法)による算出方法

経営者のための事業承継マニュアル(中小企業庁)によると、中小企業のM&Aでは、時価純資産にのれん代(年間利益の数年分)を足し合わせた金額を売却価格の相場として考えることが一般的です。なお、この算出方法は「年倍法(年買法)」と呼ばれており、デイサービスの運営会社の売却価格相場を簡易的に求める際にも役立ちます。足し合わせるのれん代は、2〜5年分とすることが一般的です。

◆売却価格の相場 = 時価純資産 + 営業利益 × 2〜5年分

たとえば時価純資産が7,000万円、各年の営業利益が3,000万円のデイサービスの運営会社について、3年分の営業利益をのれん代とした場合の売却価格相場は以下のとおり算出できます。

◆売却価格の相場 = 7,000万円+ 3,000万円 × 3 = 1億6,000万円

最終的な売却価格の決め方

最終的な売却価格は、市場の状況や事業の成長性などを基準に企業価値や株主価値を算出し、その結果をもとに買い手企業との交渉によって決定します。

企業価値・株主価値とは

企業価値とは、投資家に対する企業全体の価値を表し、「株主価値+負債価値(債権者価値)」で計算できます。一方で株主価値は、企業価値のうち株主に帰属する価値であり、株主に帰属するキャッシュフローの現在価値を合計したものとなります。

企業価値・株主価値の評価方法

企業価値や株主価値を評価するM&Aのプロセスは「バリュエーション」と呼ばれます。バリュエーションの方法は、「インカムアプローチ」、「コストアプローチ」、「マーケットアプローチ」の3種類に大別され、それぞれの特徴やメリット・デメリットは以下のとおり異なります。

| インカムアプローチ | コストアプローチ | マーケットアプローチ | |

| 特徴 | 将来の収益性を基準とする | 過去の蓄積である貸借対照表の純資産を基準とする | 市場取引の視点である過去のM&A事例や類似業種などを基準とする |

| 主な手法 | ○DCF法 ○配当還元法 ○残余利益法 | ○時価純資産法 ○簿価純資産法 | ○類似会社比較法(マルチプル法) ○類似取引比較法 ○市場株価法 |

| メリット | ○将来的な収益性を反映できる ○各社に固有の性質を反映できる | ○客観性の高い評価を行える ○評価を比較的容易に行える | ○客観性の高い評価を行える ○市場の状況を反映できる |

| デメリット | ○主観や恣意によって評価が影響される | ○将来的な収益性を反映できない ○市場の取引状況を反映できない | ○短期的な市場の変動に左右される ○各社に固有の性質を反映しにくい |

上記3種類の評価方法を把握し、自社や買い手企業、市場の状況などを踏まえた上で使い分けることが重要となります。また、複数の手法を併用し、より合理性のある評価を行うのも効果的です。

株価評価結果にはこだわりすぎないことが大事!

前述したとおり、最終的な売却価格は買い手企業との交渉によって決定されます。実際のM&Aでは、複数の買い手から提示を受けた結果が現時点における自社の評価となります。そのため、バリュエーションの結果にこだわりすぎないことが大事になります。

買い手企業が自社の有する経営資源(資格を保有するスタッフの存在や技術力など)を高く評価してくれれば、バリュエーションの結果よりも高い金額で売却できる可能性があります。一方で、自社の希望金額よりも買い手企業によるバリュエーションの評価額が低かったり、バリュエーションの結果よりも買い手企業の希望買収額が低かったりする場合もあります。

たとえば、「自社の希望金額と買い手企業による評価額の間にギャップがあるものの、できるだけ早く会社を売却したい」という場合には、別のM&Aスキームを検討したり、希望金額に近い提案を行う買い手候補を探したりする、などの選択肢が考えられます。

また、会社の売却までに時間的な余裕がある場合は、数年かけて企業価値を高める選択肢もとれます。企業価値を高める場合には、プレデューデリジェンス(プレDD)を実施するのがおすすめです。

プレDDとは、M&Aや買い手企業による本格的なデューデリジェンスに先立って、売り手企業の財務状況や収益性、成長性などを分析するプロセスです。プレDDの実施により、M&Aに関係するリスク項目や企業価値を高める上で必要となる要素などを洗い出すことが可能です。

デイサービスを高く売却するための交渉術

デイサービスを高い金額で売却するにはコツがあります。コツとなる交渉術を知っているかどうかで、高値で売却できる可能性は変わってきます。この章では、事前準備と交渉時に分けて、高い金額で売却するための交渉術をお伝えいたします。

デイサービスの売却前にあらかじめ準備した方が良いこととして、以下の4点があります。

経営状況をよく把握する

会社・事業の売却金額は、営業利益や市場シェアなどの経営状況によって変わってきます。したがって、まずは経営状況を入念に把握することが重要となります。経営状況に問題点があれば、事前にできる限り解決しておくことが最善策となります。

たとえば営業利益が赤字の場合は、有利子負債の削減や不要な固定費の削減などにより、黒字化を図ることが効果的です。赤字を黒字に変えるだけでも、高値で売却できる可能性は大きく高まります。

買い手が魅力に感じる強みを把握する

買い手がどのような強みに魅力を感じるかを把握しておくことも重要です。たとえば介護会社・事業が買い手企業の場合、人材不足の課題を解決する目的でM&Aを行うケースが多いです。したがって、安定した入居率や優秀なスタッフなどを高く評価する可能性が高いと考えられます。

買い手が魅力に感じる強み(経営資源)を持っている会社・事業は、そうではない会社と比べて高値で売却できる可能性が高まります。そのため、買い手が魅力に感じる強みを把握し、それを自社が持っているかどうかを確認することが重要です。

保有していない場合は、強みを確保・強化するのが最善策となります。具体的に買い手企業が強みと感じる要素はケースバイケースですが、一般的には以下の要素が強みとなります。

〇希少性(立地)

〇優良な財務状況

〇スタッフの状況(保有資格・定着率など)

○汎用的な技術・ノウハウ

スタッフの教育体制を整えておく

デイサービスのM&Aにおいて、同業の買い手企業は、前述のとおりスタッフなどの人材確保を目的としてM&Aを行うケースが多いと言われています。そのため、現時点におけるスタッフの量・質だけでなく、「優秀なスタッフを定着・育成できる環境があるかどうか」という中長期的な要素も評価対象となります。

したがって、スタッフの教育体制を整備することも、会社を高く売却できる可能性を高める手段として効果を発揮します。たとえば、社員が最新技術を学ぶ際にかかる費用の一部を補填したり、定期的に勉強会を社内外で実施したりする施策が考えられます。

また、資格や経験豊富なスタッフを育成するだけではなく、育成したスタッフが社外に流出する事態を防ぐ施策も求められます。具体的には、待遇の改善や福利厚生の充実、成果が評価されるような制度の整備などが考えられます。

社会保険の加入状況をチェックしておく

すべての法人および5人以上の常時従業員を雇用している一部業種を除く個人事業所は、社会保険(健康保険、厚生年金)への加入が法律で義務付けられています。[適用事業所と被保険者(日本年金機構)][適用事業所とは(全国健康保険協会)]正当な理由がなく未加入の場合、懲役刑や罰金刑、追徴金などが科されるおそれがあります。

ペナルティがあることはもちろんですが、買い手企業から見ても社会保険の未加入は印象が悪くなるおそれがあります。なぜなら、買い手企業から見て社会保険の未加入は「簿外債務(帳簿に載っていない債務)」となるためです。

したがって、会社を高く売却したいならば、社会保険の加入状況を確認し、未加入などの問題があれば迅速に解決しておく必要があります。

また、買い手企業との交渉時には、以下3つの交渉術が役に立ちます。

複数の買い手候補と交渉する

売り手企業がまったく同じでも、買い手候補によってバリュエーションの結果は異なることが一般的です。

たとえば資格や経験豊富なスタッフを多く有する会社が売り手の場合、人材獲得を目的とする買い手候補である方が、そうでない買い手候補と比べて高く評価する可能性が高いです。また、会社の買収に対する緊急度が高い買い手候補であるほど、ある程度は高い金額でも売却できる可能性があります。

したがって、複数の買い手候補と交渉することが、高く会社を売却するコツとなります。できる限りたくさんの買い手候補と交渉するほど、より高い評価額を提示してくれる相手と出会える可能性が高まるからです。

また、複数の買い手候補と交渉することで、オークションのように買い手候補間で条件面の競争を促せる場合もあります。

買い手企業が魅力に思う自社の強みを積極的にアピールする

会社を高く売却するには、買い手企業との交渉で自社の価値を認めてもらう必要があります。買い手企業から魅力がある自社の強みを積極的にアピールし、価値を認識してもらうことが重要です。

自社の強みをアピールするには、前述のとおり買い手企業から見て魅力的な強みを整理することが重要です。また、整理した強みを買い手企業に伝わるようにアピールする必要があります。以下4つのポイントを押さえることで、自社の強みを最大限買い手企業に訴求できます。

○買い手企業のニーズを満たすことを明示する

○売上などの客観的なデータを使う

○他社よりも客観的に優れていること、差別化できていることを訴求する

○図やイラストなどの視覚的な訴求手段を用いる

経営課題をしっかり伝える

強みだけでなく、現時点の経営課題をしっかり伝えることも重要です。経営課題を正直に伝えることで、買い手企業から良い印象を持ってもらえる可能性があるためです。また、買収後に何をすべきかが明確となるため、PMI(経営統合)も計画的に行えます。

事前準備段階から、介護業界の現状に詳しい専門家のサポートを受けることも重要

会社を高い価格で売却するには、事前準備の段階から介護サービス業界の現状に詳しいM&A専門家によるサポートを受けることも重要です。

会社を高く売却するには、バリュエーションの際にスタッフや技術、取引先などの価値を正しく評価する必要があります。技術をはじめとした経営資源の価値を見極めるには、介護サービスに関して詳細な知見を有していることが求められます。また、シナジーを最大限生み出せる買い手企業を見つけることも、取引価額を高く売却する上では重要な要素であり、そのためにも介護サービスの知見が重要となります。

つまり、介護サービスに詳しいM&A専門家のサポートを受けることで、自社の強みを実態に即して高く評価してもらえたり、シナジー効果を見込める買い手候補とマッチングしてもらえたりするため、結果的に高い価格で売却できる可能性が高まるのです。

また、M&Aのプロセスでは、契約書の作成やバリュエーション、デューデリジェンスなど、ファイナンスや法務などの専門知識を要する実務がたくさんあるため、専門家の協力を得ずに進めることは困難です。

そのため、会社を高い価格で売る目的だけでなく、M&Aを円滑に進める目的でも、専門家によるサポートは非常に重要になると考えられます。

>>デイサービス(通所介護)の売却について、アドバイザーに無料相談する

デイサービス業界の動向

デイサービス業界の定義

デイサービス(通所介護)は、介護保険法8条第7項により、「居宅要介護者について、(中略)老人デイサービスセンターに通わせ、当該施設において入浴、排せつ、食事等の介護その他の日常生活上の世話であって厚生労働省令で定めるもの及び機能訓練を行うこと(認知症対応型通所介護に該当するものを除く)をいう」と定められています。

デイサービス業界とは、老人デイサービスセンターを運営する事業者群を指します。

デイサービス業界の現状・市場規模

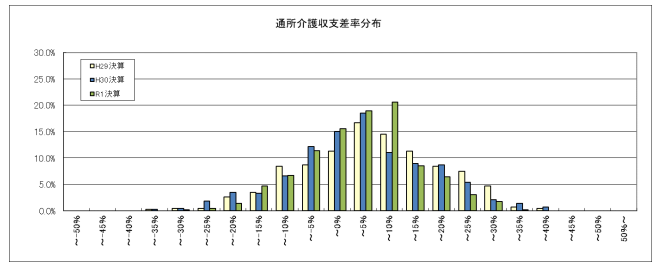

福祉医療機構の調査「2020 年度(令和 2 年度)通所介護の経営状況について」によりますと、デイサービス業界は、利用率の低下によりサービス活動増減差額比率が低下し、事業規模が大きいほど低下幅が大きくなりました。2020年度のサービス活動増減差額比率は、前年度比2.4 ポイント低下の 2.8%でした。

利用状況を見てみますと、定員数にほぼ変化がない一方、利用率が同3.3 ポイント低下し、68.6%となりました。これは新型コロナウイルス感染症の拡大による利用控えなどが影響していると考えられます。人件費に着目すると、介護職員処遇改善加算と介護職員等特定処遇加算の算定率はわずかに上昇し、従事者 1 人当たり人件費は同7万2000円上昇しました。

2020年度は赤字施設の割合が同3.9 ポイント拡大し、41.9%と厳しい経営状況に置かれています。コロナ禍のなかで、報酬算定の特例や電話・利用者宅訪問によるサービスなどが認められたものの、利用率低下の影響は大きく、経営状況が悪化した施設は増えました。

デイサービスの市場規模(介護費用額)は、厚生労働省の「介護給付費等実態統計」によりますと、2020年度が1兆2,851億円で、ここ数年横ばいです。介護保険対象サービスの費用のうち、9割超を介護報酬に依存していることから、デイケアサービス事業者にとっては、施設の稼働率を上げることが収益のカギを握っています。

デイサービス業界の主なプレーヤー

デイサービス業界の主なプレーヤーとしては、ツクイホールディングス、SOYOKAZE(旧ユニマット リタイアメント・コミュニティ)、ソラスト、パナソニックグループのパナソニックエイジフリーなどがあります。

このうちツクイホールディングス、SOYOKAZE(旧ユニマット リタイアメント・コミュニティ)の2社は、かつて上場企業でしたが、現在は非上場企業となっています。

ツクイホールディングスは2020年10月に持ち株会社体制へ移行し、ツクイホールディングスに商号変更し、会社分割により事業部門を同日付で商号変更した「株式会社ツクイ」に承継しました。ツクイホールディングスは翌年の2021年6月、TOB(株式公開買い付け)によって株式を非公開化しています。

SOYOKAZE(旧ユニマット リタイアメント・コミュニティ)は、東京証券取引所JASDAQ市場に上場していましたが、2021年6月に上場廃止となりました。

上場企業として存続しているソラストは、売り上げの半分以上を医療事務などの医療関連受託事業が占め、デイサービスを含む介護事業の構成比は全社売上の約40%となっています。ソラストのデイサービスは、2022年1月以降に新型コロナ感染が再拡大したことにより、利用者数の伸び率が低下したものの、徐々に回復しています。

デイサービス業界の主なプレーヤーとしては、次の通りです。

| ○ ツクイホールディングス(非上場) ○ SOYOKAZE(旧ユニマット リタイアメント・コミュニティ)(非上場) ○ ソラスト(上場) ○ パナソニックエイジフリー(非上場) ○ アルト(メイホーホールディングス100%子会社) |

デイサービス業界でM&A活用が進む理由

デイサービス業界では近年、コロナ禍以前から人手不足や、売り上げを介護報酬に依存する収益構造などを背景として、経営環境が厳しくなりました。さらに、コロナ禍での利用者数が低下し、ここ数年収益が悪化しています。こうした事業環境は、プレーヤーがM&Aによる事業の効率化を進める動機となっています。

デイサービス業界でM&Aを活用するメリットは次のようなものが挙げられます。

経営の効率化

介護人材の獲得・育成、紹介元の医療機関との連携、IT活用による経営効率化などは大規模事業者のほうが効率的に実施できます。特にIT活用については、小規模事業者では導入コストの負担や導入対応ができる人材がいないことから活用が進んでいない事業者が多いのが実情です。

従業員の福利厚生の充実

小規模事業者では、研修制度がないケースもよく見受けられます。大規模事業者にグループインすることで、研修制度の充実のほか、経営の効率化により賃金体系や福利厚生も充実するケースも見受けられます。

選択と集中

デイサービス以外に複数の介護サービス事業を展開している場合、コロナ禍によるデイサービス事業の不振により撤退するケースも出てきています。その場合、単に事業所を閉めるのではなく、大手事業者にデイサービス事業のみ譲渡し、従業員の雇用と利用者を継続するという選択肢もあります。一般的に、廃業・解散するよりもM&Aで第三者に譲渡したほうが、資金回収ができ、雇用や介護サービスの維持という社会的責任を果たすことができる可能性が高まります。

デイサービスの売却・M&Aのメリット

売り手側のメリット・譲渡理由

経営者の高齢化に伴う事業承継ニーズを解決し、創業者利益を確保できる

多くの中小企業では、いま経営者の高齢化、後継者不在による事業承継ニーズが増えてきています。それは、介護業界でも例外ではありません。会社自体の経営が順調であっても、後継者不在の場合には、経営継続が困難になります。

介護業界では、2000年の介護保険法施行時に介護事業を開始したケースが多くみられますが、当時40-50代だった方は、現在は60-70代となり、事業承継期にあります。この年代の方々の事業承継ニーズが増えています。

また、M&Aを活用することで、創業者利益を確保することができます。M&Aでの売却価格では、通常、のれん(営業権)が加算されるため、社内承継や親族内承継で使用する相続税評価額での評価よりも高くなります。

赤字事業(施設など)の切り離し

介護業界では、さまざまな介護サービスへ展開している企業が多数あります。すべての事業が黒字になるとは限りません。赤字事業をその分野を得意とする企業に譲渡するケースも多いです。

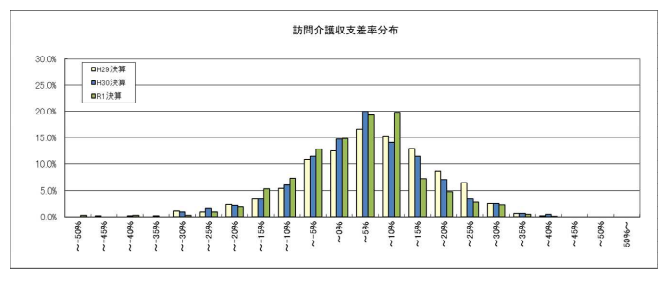

厚生労働省の「令和2年度介護事業経営実態調査結果」によると、同規模の施設でも収支差の分布に大きな差異があり、赤字経営の事業所も一定の割合で存在します。同調査では訪問介護、通所介護における3~4割の施設で、収支差がマイナスとなっています。

買い手側の理由

既存のサービス利用者や職員、ノウハウを引き継げる

近年は市場のさらなる拡大を期待して介護業界に新規参入したり、既存の介護事業を一層強化したりする事業者が増えています。

そのような事業者にとっては、売り手の持つ介護サービス利用者や職員、サービスのノウハウをそのまま引き継ぐことができれば、早期に収益基盤化することができます。

赤字事業を安価で引き継ぎ、経営改善していく

前述のとおり、厚生労働省の「令和2年度介護事業経営実態調査結果」によると、訪問介護、通所介護、における3~4割の施設で、収支差がマイナスとなっています。

赤字事業を安価で引き継ぎ、経営改善することで、初期投資を抑えて、急速に事業拡大をしている事業者もみられます。

デイサービス業界のM&A・売却事例11選

デイサービス業界では、以下のM&A事例のように、アジア系ファンドによる大手の買収のほか、大手による地域の中小デイサービス事業の買収が活発化しており、今後もこうしたM&Aが活発化する可能性があります。

MBKパートナーズ、SOYOKAZE(旧ユニマット リタイアメント・コミュニティ)を買収【ファンド×介護事業全般】

譲渡企業の概要

【譲渡側】SOYOKAZE(旧ユニマット リタイアメント・コミュニティ):介護事業においては、全国で高齢者介護事業を「そよ風」のブランドで展開しています。在宅系から施設系まで展開しており、ショートステイにおいて業界首位の拠点数を持ちます。

譲受企業の概要

【譲受側】MBKパートナーズ:デイサービス大手のツクイのほか、チョコレートのゴディバジャパン、ゴルフ場運営のアコーディア・ゴルフなどへ投資実績があります。

M&Aの目的

【譲受側】MBKパートナーズ:傘下のデイサービス大手のツクイと連携し、介護事業の強化を目指す。

M&Aの手法 [9]

実行時期:2023年4月(予定)

手法:株式譲渡

MBKパートナーズ、ツクイへのTOB【ファンド×デイサービス等】

譲渡企業の概要

【譲渡側】ツクイ:上場会社デイサービスの拠点数は全国560か所で業界トップを誇ります。有料老人ホームやグループホーム、サービス付き高齢者向け住宅などは約80拠点を運営しています。

譲受企業の概要

【譲受側】MBKパートナーズ:PEファンドチョコレートのゴディバジャパン、ゴルフ場運営のアコーディア・ゴルフなどへ投資実績があります。

M&Aの目的

【譲受側】MBKパートナーズ:介護関連の周辺事業の強化を目指す。

M&Aの手法 [2]

手法:TOB

買付価格:924円/株

買付期間:2021年2月9日〜2021年3月24日

ツクイ、日本ヒューマンサポートから事業譲受【介護全般×デイサービス】

譲渡企業の概要

【譲渡側】日本ヒューマンサポート:北海道、東北、関東を中心に介護事業を展開しています。本件事業譲渡対象は、デイサービス事務所6か所です。

譲受企業の概要

【譲受側】ツクイ:デイサービスでは全国560か所の事業所を展開しています、

M&Aの目的

【譲渡側】日本ヒューマンサポート:得意とする分野(介護付有料老人ホーム、特別養護老人ホーム、グループホーム等の施設系)の運営への特化。

M&Aの手法 [1]

実行時期:2022年4月1日

手法:事業譲渡

譲渡金額:不明

ユニマット リタイアメント・コミュニティ、パナソニックエイジフリーから事業譲受【介護全般×介護施設】

譲渡企業の概要

【譲渡側】パナソニックエイジフリー:介護サービス事業、サービス付高齢者住宅事業、介護ショップ事業(用品レンタル、販売、リフォーム)、介護用品・設備の開発および販売事業を運営します。本件の事業譲渡対象は、介護サービス施設の6施設です。

譲受企業の概要

【譲受側】ユニマット リタイアメント・コミュニティ:介護事業においては、全国で高齢者介護事業を「そよ風」のブランドで展開しています。

M&Aの目的

【譲受側】ユニマット リタイアメント・コミュニティ:譲渡対象の6施設中5施設が、ショートステイを含んだ2サービス以上の複合施設(リタイアメント・コミュニティの最も得意な運営形態)である。本件譲受により、サービスの拡充を図ります。

M&Aの手法 [3]

実行時期:2021年4月1日

手法:事業譲受

譲渡金額:不明

ソラスト、介護事業のプラスを買収【介護全般×グループホーム】

譲渡企業の概要

【譲渡側】プラス:愛知県を中心にグループホーム及び小規模多機能型居宅介護を16事業所で運営しています。

譲受企業の概要

【譲受側】ソラスト:「自立支援と地域トータルケア」を理念に2030年には売上高1,500億円、介護サービスを提供するエリアを現在の約3倍にあたる300エリアに拡大し、全てのエリアで訪問介護、通所介護、居宅介護支援、グループホーム、有料老人ホーム他の施設を各1事業所以上運営することを長期経営ビジョンに掲げる。

M&Aの目的

【譲受側】ソラスト:ソラストはデイケアを含む介護サービスについて、事業展開地域の拡大とエリア内の提供サービス拡充を図るため、M&Aを積極的に活用する方針を示しています。愛知県を中心としたエリア内のサービス拡充及び「地域トータルケア」の実現への貢献を目的としています。

M&Aの手法 [4]

実行時期:2021年11月12日

手法:株式譲渡

譲渡金額:2,280百万円

ソラスト、ファイブシーズヘルスケアを買収【介護全般×グループホーム】

譲渡企業の概要

【譲渡側】ファイブシーズヘルスケア:神戸・大阪エリアにおいてグループホームを中心に 19 事業所を運営。特に神戸市のグループホームではトップクラスのシェア。

譲受企業の概要

【譲受側】ソラスト:「自立支援と地域トータルケア」を理念に掲げ、2030 年には売上高 1,500 億円の事業規模とすることを経営ビジョンとしています。

M&Aの目的

【譲受側】ソラスト:ソラスト:ソラストはデイケアを含む介護サービスについて、事業展開地域の拡大とエリア内の提供サービス拡充を図るため、M&Aを積極的に活用する方針を示しています。神戸・大阪エリアのサービスの拡充と経営理念「地域トータルケア」の実現への貢献。

M&Aの手法 [5]

実行時期:2020年10月20日

手法:株式譲渡

譲渡金額:不明

ソラスト、日本エルダリーケアサービスを買収【介護全般×訪問介護・デイサービス】

譲渡企業の概要

【譲渡側】日本エルダリ―ケアサービス:首都圏を中心に、訪問介護、居宅介護支援、通所介護を 122事業所で運営。特に訪問介護サービスにおいては、78 事業所を運営する有力事業者。

譲受企業の概要

【譲受側】ソラスト:「自立支援と地域トータルケア」を理念に掲げ、2030 年には売上高 1,500 億円の事業規模とすることを経営ビジョンとしています。グループ内の事業所数は481事業所。

M&Aの目的

【譲受側】ソラスト:本件株式譲渡により、グループ全事業所数は 481 事業所から 600 事業所を超え、またサービスポートフォリオの向上も期待できます。そのため地域トータルケア、経営ビジョン実現に大きく前進するものと判断しました。

M&Aの手法 [6]

実行時期:2020年10月1日

手法:株式譲渡

譲渡金額:2,375百万円

ソラスト、恵の会等2社を買収【介護全般×デイサービス・有料老人ホーム等】

譲渡企業の概要

【譲渡側】恵の会等:株式会社恵の会および有限会社恵の会。恵の会は、大分県大分市を中心にデイサービス、有料老人ホーム、サービス付き高齢者向け住宅等の複数のサービスを 26 事業所で運営しています。特に有料老人ホーム、サービス付き高齢者向け住宅およびデイサービスは県内トップクラスの運営規模を誇ります。

譲受企業の概要

【譲受側】ソラスト:「自立支援と地域トータルケア」を理念に掲げ、2030 年には売上高 1,500 億円の事業規模とすることを経営ビジョンとしています。買収以前において、大分県にはソラストグループの事業所がありませんでした。

M&Aの目的

【譲受側】ソラスト:本件株式譲渡により、ソラストグループの事業所がなかった大分県において、複合的にサービスを展開することが可能となり、地域トータルケア、経営ビジョン実現の両面に貢献するものと判断しました。

M&Aの手法 [7]

実行時期:2020年3月19日

手法:株式譲渡

譲渡金額:3,350百万円

アルト、サンライフケアから事業譲受【デイサービス×デイサービス】

譲渡企業の概要

【譲渡側】サンライフケア:愛知県常滑市において、通所介護(デイサービス)を行います。本件の事業譲渡対象は、「リハビリデイ えみふる」通所介護事業所です。

譲受企業の概要

【譲受側】アルト:株式会社メイホーホールディングス<7369>の100%子会社として、通所介護(デイサービス)、認知症対応型通所介護(認知症専用デイサービス)、居宅介護支援事業所(ケアマネ事業所)の運営を行います。岐阜市内に4か所、愛知県常滑市に1か所の通所施設を運営しています。

M&Aの目的

【譲受側】アルト:アルトは常滑市でデイサービス施設を1つ運営しており、今回の譲り受けにより、同市で2か所目のデイケア施設を確保したことになります。同一エリア複数店舗による地域密着型運営を行うことで、地域内での品質の高水準での均一化と運営の効率化を図るとともに、他の介護事業所との差別化を図ります。

M&Aの手法 [8]

実行時期:2022年1月1日

手法:事業譲渡

譲渡金額:5百万円

オーナー経営者の体験談から学ぶ『M&Aを決断した理由』【介護全般×デイサービス】

元 株式会社住センター 代表取締役社長 草野 博文 氏

譲渡企業の概要

株式会社住センターは、横浜を中心にデイサービスを行っています。上場企業からの友好的なアプローチを受け、最終的にM&Aをご決断されました。

以下の記事では、元 株式会社住センター 代表取締役社長 草野 博文様に体験談をお話しいただきました。

>>「オーナー経営者の体験談から学ぶ『次世代に引き継ぐためのM&A』」の続きをみる

介護事業会社の事業譲渡【介護全般×デイサービス等】

譲渡企業の概要

| 所在地 | 中部 |

|---|---|

| 事業内容 | 介護施設の運営 |

| 譲渡理由 | 後継者問題の解決 |

譲渡企業は、中部エリアにおいて、複数の介護付有料老人ホーム、グループホーム、デイサービス(通所介護)および訪問介護の運営をおこなっている地場密着型の介護事業会社です。多くのご利用者に恵まれ、かつ各事業所の管理責任者も優秀な人材が揃っていることから、安定した運営状態を維持し、経営状態も順調に推移しています。

しかしながら、創業者である社長の年齢は70才を超えており、「自社の事業承継」という、介護ビジネスとは異なる経営課題に対して向き合わなくてはならない状態になっていました。

譲受企業の概要

| 所在地 | 関東 |

|---|---|

| 事業内容 | 介護施設の運営 |

| 買収理由 | スケールメリットの拡大 |

以下の記事では、本件事業承継についての成約過程について、本件M&A担当者が解説しています。

参考URL:

[1] MBKパートナーズの投資先であるツクイHD傘下のツクイ、日本ヒューマンサポートからデイサービス拠点6カ所を譲り受け

[2] MBKパートナーズ、介護大手のツクイHD<2398>へのTOBが成立

[3] ユニマットリタイアメント・コミュニティ、パナソニックエイジフリーから介護サービス6施設を譲り受け

[4] ソラスト、介護事業のプラスを買収

[5] ソラスト、介護サービス事業のファイブシーズヘルスケアを買収

[6] ソラスト、介護サービス事業の日本エルダリーケアサービスを買収

[7] ソラスト、大分市を中心とした介護サービス事業展開の恵の会など2社を買収

[8] メイホーHD<7369>傘下のアルト、サンライフケアから「リハビリデイ えみふる」通所介護事業所を譲り受け

[9] ユニマットRC、MBKパートナーズが買収(日本経済新聞)

まとめ

デイサービス業界においては、定員数にほぼ変化がない一方で、人手不足やコロナ禍での利用控えなどが影響し、事業環境が厳しさを増しています。近年は大手の非上場化や、地場の中小事業者の大手への事業譲渡などのケースも目立ちます。今後は、大手が事業エリアの拡大や、同一地域内で複数の事業所を確保するため、M&Aを活用する動きが活発化すると見られます。

>>デイサービス(通所介護)の売却について、アドバイザーに無料相談する

▼介護業界のM&A動向については、以下の記事を参照ください。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

株式会社コーポレート・アドバイザーズM&A

株式会社コーポレート・アドバイザーズ・アカウンティング

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社日本クレアスBPOサポート

株式会社日本クレアス財産サポート

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

470名(グループ全体 / 2024年12月現在)

税理士42名、公認会計士16名、特定社会保険労務士2名、社会保険労務士15名、弁護士2名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件