| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) |

学校法人・専門学校のM&A・売却事例が増加傾向にありますが、一般企業のM&A・売却とは異なる点が多いです。実務に精通する専門家が、学校法人・専門学校の動向、M&Aや売却事例について解説します。

>>学校法人・専門学校の売却について、アドバイザーに無料相談する

学校法人・専門学校を取り巻く環境とM&A・売却動向

学校法人・専門学校とは

専門学校は、実践的な職業教育により、プロフェッショナルを育てる環境が整った高等教育機関と位置づけられています。文部科学省によりますと、専門学校は全国に約2,800校存在し、約59万人の生徒が学んでいるといいます(平成30年度)。修業年限は2年が最も多く、教育内容によっては1年制から4年制までがあります。

学校法人は私立学校(幼稚園から大学院まで)を設置運営する主体です。学校法人を設立しようとする者は、寄附行為において、その目的、名称、設置する私立学校の種類、名称等所定の事項を定めた上、文部科学省令でさだめる手続(私立学校法施行規則第2条等)に従い所轄庁の認可を受けなければなりません(私立学校法第30条)。

学校法人・専門学校を取り巻く環境

文部科学省の令和3年度学校基本調査(確定値)によりますと、大学全体の在学者数は,291万8千人で,前年度より20,000人増加しました。このうち学部 262万6,000人となり、前年度より2,000人増加し,過去最多となりました。また、大学院は25万7千人で、こちらも前年度より3千人増えました。

専門学校の生徒数は60万7千人で、前年度より3千人増加しました。短期大学の学生数は10万2千人で、前年度より5千人減なっています。高等専門学校学生数は、5万7千人で、前年度とほぼ横ばいでした。

以上のように、少子高齢化のなかでも、専門学校や大学の在学者数はわずかに増えています。

ただし、文部科学省の公表データなど基に推計しますと、2020年から2035年にかけて大学・短大・専門学校の入学者数は15万6000人減少していくと予想されています。足元では専門学校の志願者数は大きく減っていませんが、少子化が加速するなかで、中長期的には学生数が漸減していくことが予想されます。

文部科学省が私立の大学・短期大学884校を調査した「私立学校の経営状況について」によりますと、令和2年度は前年度に比べて大学・短大全体では、入学定員・入学者と入学定員の充足率はほぼ横ばいでした。その内訳は入学定員が約54万4,800人(前年比1万8,000人増)、入学者数 約55万700人(同1万9,000人増)、入学定員充足率は約101.1%(前年度101.1%)でした。

専門学校と同様に今後は少子化を受け、大学・短期大学も入学者数が減り入学定員充足率が100%を割り込む懸念もあります。

学校法人が単独で経営を続けていくためには、定員割れを防ぐために所管庁の認可を受けたうえで、定員数や教員数などを減らさざるを得ない状況が数年後に訪れてもおかしくはありません。また、私学は国も財政悪化を受け、助成金が減額となる可能性もあり、今後の経営環境はますます厳しくなると言わざるを得ません。

>>学校法人・専門学校の売却について、アドバイザーに無料相談する

学校法人・専門学校のM&A・売却の現況

学校法人の主な収入源は、学生・生徒らから受け取る入学金や授業料です。先に説明したように、学校の定員削減が見込まれるなかで、入学定員充足率の低下が収支に与えるマイナスの影響が懸念されます。仮に経費が毎年一定だとすると、収入の減少により採算は悪化していきます。現に、単年度の収支がマイナスとなり、経営悪化に陥っている学校法人もあります。

少子化を受けて学校法人の経営環境が厳しさを増すなか、学校法人はこうした苦境を乗り越えるために、M&Aを選ぶ例も出てきました。さらに、後程解説する東京工業大学と東京医科歯科大学の事例のように、現在は経営状況が悪くいない学校法人であっても、先々のことを考えてM&Aに乗り出すケースもあります。

学校法人・専門学校の売却によるメリット

売却側のメリットは2つあります。1つはスケールメリットです。M&Aによりスケールメリットを活かした経営の効率化や、教育施設の拡充などができれば、志願者数が増えて収入が増える可能性もあります。また、経営面ばかりでなく、M&Aによって財務などの経営基盤が強化されることによって、生徒にとっても充実した教育環境で学ぶことができるというメリットも生まれてきます。

もう1つのメリットは、退職金の支給です。学校経営が厳しくなれば退職金などの支払いも厳しい状況になりますが、そのような状況になる前に売却することにより、退職金の支給を受けることが可能になります。

学校法人・専門学校の買収によるメリット

買収側のメリットは、3つあります。1つ目は売却側と同じくスケールメリットです。M&Aによりスケールメリットを活かした経営の効率化や、教育施設の拡充などができれば、志願者数が増えて収入が増える可能性もあります。また、経営効率化による財務基盤の強化や志願者数増加により、生徒によりより教育環境を提供できるようになります。

2つ目は、人材の確保です。学校法人や専門学校をあたらに立ち上げるのは容易ではありません。M&Aでは、買収する学校法人や専門学校で勤務する教員やスタッフをそのまま確保できる(スキームによって手続きは変わります)ことも買収によるメリットとなります。

3つ目は、不動産の獲得です。学校の運営に際しては、広大な土地・建物・設備が必要なケースが多いですが、すでに学校を運営している法人を買収することで、不動産を獲得することができます。

学校法人・専門学校の売却手法・スキーム

支配権の承継(役員の入替え)

学校法人には事業会社のように、株式に当たるものがないため、法人自体を譲渡する場合には、役員の入替えにより支配権を承継することになります。譲渡対価としては、退職する役員(理事長・理事・監事)の退職金として支給されます。退職金以外に何らかの名目で対価が支払われる場合には、課税上の問題を検討しておく必要があります。

会社(株式会社)も学校法人を買収できる?

会社(株式会社)も学校法人を買収(支配権の取得)することは可能です。ただし、理事の過半数を自己の支配下に置き、理事会を支配することが必要となります。なお、学校法人の理事は5人以上及び監事2人以上を置かなければならない、とされています(私立学校法35条)。よって、理事に人材を送り込めれば、会社でも学校を買収できるのです。

事業譲渡

売り手側の学校法人が持つ「一部の学校」や「施設」のみを譲渡する場合に用いるのが、事業譲渡という手法になります。

事業譲渡では、売却する学校や施設における設置者の名義を、買い手の名義に変える必要があり、財産、債権債務、契約関係、労働契約なども個別に移転させる必要があります。

▼以下の記事では、事業譲渡の価格相場・手続・税金・留意点・手続き・事例ついて、解説しています。

合併

学校法人の合併では、理事の3分の2以上における同意が必要です。また、学校法人の合併には、所轄庁の許可も必要であり、学校法人間でのみ可能といった条件もあります。

学校法人の合併には、新設合併と吸収合併がありますが、買い手側の法人に合併させることができる「吸収合併」のほうがよく利用されています。

▼以下の記事では、吸収合併について解説しています。

学校法人・専門学校の売却価格の相場は?

支配権の承継や合併の場合

学校法人・専門学校の承継を「支配権の承継(役員の入替え)」や「合併」という手法で行った場合、基本的には、理事長や理事の退職金が取引金額となります。退職金以外に何らかの名目で対価が支払われることもありますが、この場合には、課税上の問題をよく検討しておく必要があります。

事業譲渡の場合

事業譲渡の場合には、支配権の承継や合併に比べ、取引額が高くなる場合があります。事業譲渡における価値評価の方法は、以下の3つが代表的です。

| 評価手法 | 事業の評価額の算出方法 |

| ①時価純資産 +営業権法 (年倍法) | 譲渡対象となる資産を時価評価して、譲渡対象となる負債を差し引いた時価純資産額に営業権(=のれん)を上乗せして算出 |

| ②EBITDAマルチプル(類似会社比較法) | 譲渡対象事業と類似する事業を営む上場企業(業種・事業や成長率をみて選定)の評価(株価や利益等の指標)を使用して評価額を算出 |

| ③DCF法 | 事業が将来生み出す価値をフリーキャッシュフローで推計し、資本コスト(WACC)で割り引いて現在価値に換算して事業価値を算出 |

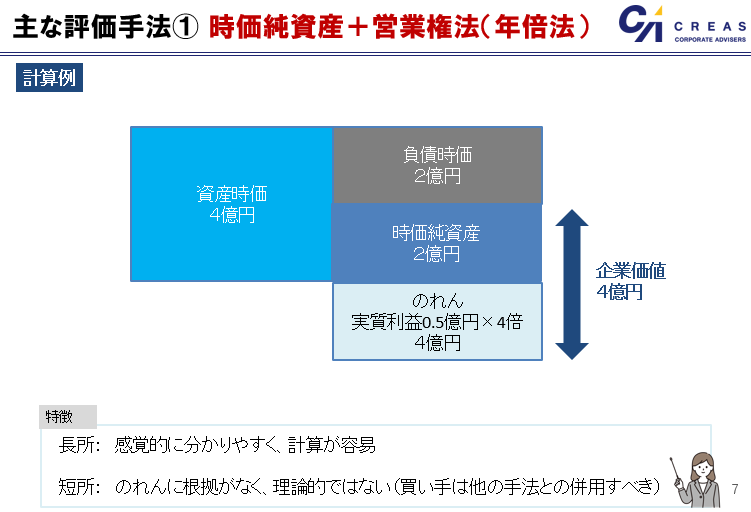

時価純資産プラス営業権法(年倍法)

時価純資産+営業権で事業価値を算定する方法です。

時価純資産は、時価で評価された資産から時価で評価された負債を差し引いて求めます。

事業譲渡の場合には、次の計算式で算出します。

事業価値評価額 = 譲渡対象資産 – 譲渡対象負債 + のれん(実質利益の2~5倍)

中小企業の事業譲渡では、簡単で分かりやすいという理由から、特に売り手の価値算定においてこの方法が良く使われます。

しかしながら、倍率に合理的な根拠がないこと、減価償却費の取扱いが合理的でないことなどの欠点も多く、理論的にはサポートされにくい計算手法です。

特に会計監査を受けている買い手企業については、他の方法と併用すべきと考えられます。

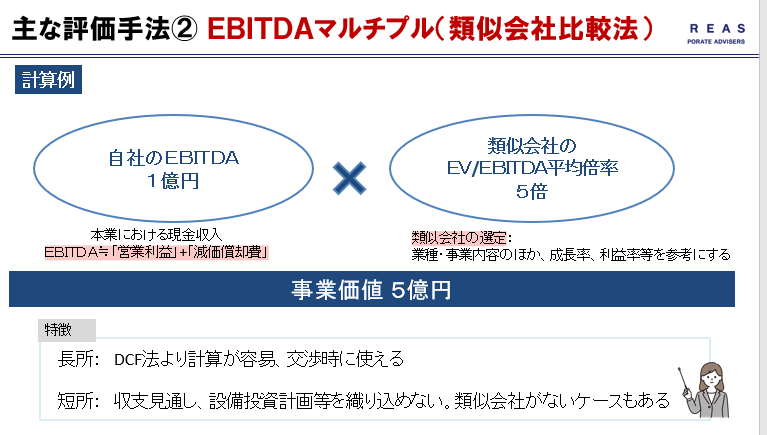

EBITDAマルチプル法(類似会社比較法)

マルチプル法とは、業種や規模、ビジネスモデル等が類似する上場企業の株価や指標に基づき、譲渡対象の価値評価を行う方法です。

EV/EBITDA倍率を用いて事業価値を評価する方法が代表的で、この計算手法をEBITDAマルチプル法といいます。主なステップとしては、次の通りです。

1.業種や規模等の条件設定により抽出した上場企業リストを基に、類似企業を選定する

2.類似企業の事業価値とEBITDAの数値を取得する。

3.事業価値(EV)をEBITDAで割って各類似企業のEV/EBITDA倍率を計算する。

4.各類似企業のEV/EBITDA倍率の中央値(市場倍率)を計算する。

5.対象事業のEBITDAに市場倍率をかけて、対象事業の事業価値を算出する。

EBITDAマルチプルは類似する上場企業の株価や指標を参考に、客観的に企業分析ができます。DCF法と比べても計算が容易です。その反面デメリットもあります。設備投資計画が織り込めないことや、業界や規模によっては、最適な類似会社がないケースもあります。

▼以下の記事では、EBITDAについて解説しています。

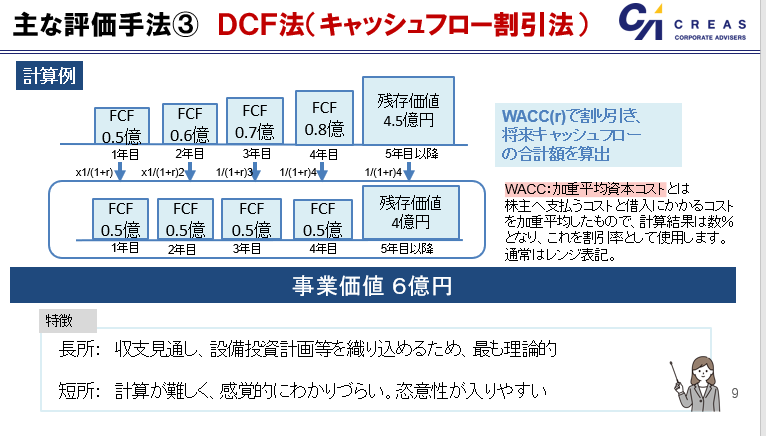

DCF法(ディスカウントキャッシュフロー法)

DCF法は、「ディスカウンテッド・キャッシュ・フロー」の略称です。

対象事業が生み出す将来のキャッシュ・フローを、適切な割引率で現在価値に還元して、事業価値(EV)を算定します。

対象事業が生み出す将来のキャッシュ・フロー(フリー・キャッシュ・フロー)は、貸借対照表や損益計算書、事業計画を参考にして、次の計算式で算出します。

フリーキャッシュフロー =営業利益(1-実効税率)+減価償却費-設備投資額-正味運転資本増加額

DCF法は、対象会社を継続企業として捉える評価方法です。将来の収支見通しや設備投資計画等を織り込めるため、事業譲渡・M&Aの価値評価において最も論理的な方法といわれています。その反面、前提条件(割引率やキャッシュフロー等)の設定の仕方によって恣意性が入りやすいというデメリットもあります。

▼以下の記事では、会社売却の価格の決め方について、解説しています。

学校法人・専門学校の承継先(買い手)は?

学校法人・専門学校のM&Aとしては、私立大学を運営している学校法人が小学校・中学・高校を経営している学校法人と合併するようなケースや、異なる学部をもつ私立大学を運営する学校法人同士が、相互補完的に合併するケースが代表例です。こうしたケースは言わば前者が垂直統合、後者が水平統合となります。水平統合の例としては、2021年4月に大阪医科大学と大阪薬科大学が統合し、「大阪医科薬科大学」が誕生しています。

また、2019年7月には、学習塾を運営するリソー教育と学校法人駿河台学園の資本業務提携が発表されました。今後は、学習塾と学校法人または専門学校といった、事業会社×学校法人の組み合わせのM&Aが増えてくる可能性もあります。

以上のように、専門学校や学校法人においては将来を見据えて、M&Aを活用した経営基盤の強化に踏み出すケースが今後も増えていくと見込まれます。

>>学校法人・専門学校の売却について、アドバイザーに無料相談する

学校法人・専門学校のM&A・売却・統合事例10選

東京工業大学と東京医科歯科大学の基本合意書締結【工学系大学×医療系大学】

両法人の概要

国立大学法人東京医科歯科大学:東京医科歯科大学の運営

国立大学法人東京工業大学:東京工業大学の運営

実施目的

- 「両大学の尖った研究をさらに推進」

- 「部局等を超えて連携協働し「コンバージェンス・サイエンス」を展開」

- 「総合知に基づき未来を切り拓く高度専門人材を輩出」

- 「イノベーションを生み出す多様性、包摂性、公平性を持つ文化の醸成」

統合に関する詳細

| 詳細[1] | |

| スキーム | 法人統合及び大学統合 |

| 締結時期 | 2022年10月 |

| 結果 | 両法人並びに両法人がそれぞれ設置する東京医科歯科大学と東京工業大学を統合し、1 法人 1 大学とすることについて合意 |

東京工業大と東京医科歯科大は2024年度の統合を目指す。また、2023年1月19日、新大学の名称を「東京科学大学(Institute of Science Tokyo)」とし、今月中に文部科学省の大学設置・学校法人審議会に提出することを決定したと正式に発表した。[2]

>>学校法人・専門学校の売却について、アドバイザーに無料相談する

学校法人天理大学、学校法人天理よろづ相談所学園と合併【総合大学×医療系大学】

両法人の概要

学校法人天理よろづ相談所学園:天理医療大学などの運営

学校法人天理大学:天理大学などの運営

M&Aの実施目的

- 双方の教育文化を融合し研究分野を連携

- 地域社会において積極的に貢献できる人材の育成

- 効率的な大学運営による財政基盤の確保

M&Aに関する詳細

| 詳細[3] | |

| スキーム | 合併 |

| 実施時期 | 2021年4月 |

| 結果 | 両法人を合併し、天理大学と天理医療大学を統合する内容とした法人合併基本合意書を締結 |

学校法人永守学園、学校法人京都光楠学園と合併【大学・幼稚園×中学校・高等学校】

両法人の概要

京都光楠学園:京都学園中学校/高等学校等の運営

学校法人永守学園:京都先端科学大学などを運営 永守重信会長が理事長を務める。

M&Aの実施目的

- グローバル社会で通用する人材を育成・輩出

- 中高大一貫教育の実現

- 京都先端科学大学工学部との連携によるSTEAM教育の推進

M&Aに関する詳細

| 詳細[4] | |

| スキーム | 合併 |

| 実施時期 | 2021年4月 |

| 結果 | 学校法人永守学園と学校法人京都光楠学園は、永守学園を存続法人とする合併基本合意書を締結 |

リソー教育、学校法人駿河台学園と資本業務提携【個別指導×集団指導】

出資受ける側の概要

リソー教育:1対1の個別指導事業

出資側の概要

学校法人駿河台学園:駿台グループで集団指導事業を運営

M&Aの実施目的

- 受験進学指導サービスの向上

- 「子どもたちの未来のために」よりよい教育サービスの提供

M&Aに関する詳細

| 詳細[5] | |

| スキーム | 資本業務提携 |

| 実施時期 | 2019年7月 |

| 結果 | 学校法人駿河台学園はリソー教育の株式7.01%の取得 |

資本業務提携の内容として、超難関校受験対策に特化した教育システムを確立するため、新たに

子会社「駿台TOMAS」を設立しています。[6]

VISITS WORKS、学校法人高宮学園と資本業務提携【進学指導サービス×キャリア教育サービス】

両法人の概要

学校法人高宮学園:代々木ゼミナールやSAPIX YOZEMI GROUPなどを運営

VISITS WORKS:キャリア支援サービス

M&Aの実施目的

- 受験指導とキャリア教育との融合

- 将来的には全ての学生が自由にキャリア情報にアクセスできるようなサービス構築

M&Aの成約に関する詳細

| 詳細[7] | |

| スキーム | 資本業務提携 |

| 実施時期 | 2016年6月 |

| 結果 | 株式会社VISITS WORKSは、代々木ゼミナールを運営する学校法人高宮学園と資本業務提携 |

国立大学法人京都大学、関西ティー・エル・オーの株式取得【総合大学×研究・ベンチャー支援】

譲渡側の概要

関西ティー・エル・オー:複数の大学の知的財産を活用した技術移転・研究交流・ベンチャー支援

譲受側の概要

国立大学法人京都大学:京都大学の運営

M&Aの実施目的

- 産官学連携本部との連携をより強固にすること

- 技術移転活動をより活性化すること

- 研究などを通じたイノベーションの創出と社会貢献を進めること

M&Aの成約に関する詳細

| 詳細[8] | |

| スキーム | 株式譲渡 |

| 実施時期 | 2016年2月 |

| 結果 | 国立大学法人京都大学は関西ティー・エル・オーの発行済み株式の約68%を取得 |

学校法人龍谷大学、学校法人平安学園と合併【総合大学×中学校・高等学校】

両法人の概要

学校法人平安学園:龍谷大学付属平安高等学校、龍谷大学付属平安中学校を運営

学校法人龍谷大学:龍谷大学、龍谷大学短期大学部を運営

M&Aの実施目的

- より強固な運営体制を構築すること

- 龍谷大学と付属平安高等学校・平安中学校の連携を強化すること

- 各学校の教育をはじめとする諸活動を推進すること

M&Aの成約に関する詳細

| 詳細[9] | |

| スキーム | 合併 |

| 実施時期 | 2015年4月 |

| 結果 | 学校法人龍谷大学は学校法人平安学園と合併 |

学校法人南山学園、学校法人聖園学院と合併【総合大学・高等学校×幼小中高等学校】

両法人の概要

学校法人聖園学院:聖園女学院高等学校、聖園女学院中学校、聖園女学院附属聖園幼稚園、聖園女学院附属聖園マリア幼稚園を運営

学校法人南山学園:南山大学、南山高等学校などを運営

M&Aの実施目的

- オーナーの高齢化を背景とした経営の引継ぎ

- 日本におけるカトリック教育の充実と設置する学校の更なる発展

- 相互のより密接な連携の中で、教育の一層の充実発展

M&Aの成約に関する詳細

| 詳細[10] | |

| スキーム | 合併 |

| 実施時期 | 2015年6月 |

| 結果 | 学校法人聖園学院と学校法人南山学園は、学校法人南山学園を存続法人として合併 |

学校法人星美学園、学校法人目黒星美学園と合併【大学×小・中・高等学校】

両法人の概要

学校法人目黒星美学園:目黒星美学園小学校・中学校・高等学校

学校法人星美学園:星美学園短期大学などを運営

M&Aの実施目的

- 人材と資産を集中させる経営改革

- 管理・運営機能の向上

- 合併を通じた中長期的な教育事業の発展

M&Aの成約に関する詳細

| 詳細[11] | |

| スキーム | 合併 |

| 実施時期 | 2016年4月 |

| 結果 | 学校法人星美学園は学校法人目黒星美学園と合併 |

参考URL:

[1] 国立大学法人東京工業大学、国立大学法人東京医科歯科大学の統合に向け、基本合意書締結

[2] 「東京科学大学」正式発表、略称は「科学大」…英語「Institute of Science Tokyo」

[3] 学校法人天理大学、学校法人天理よろづ相談所学園と法人合併基本合意書を締結 天理大学と天理医療大学を統合

[4] 日本電産<6594>の永守重信会長が理事長を務める学校法人永守学園、学校法人京都光楠学園と合併

[5] リソー教育<4714>、「駿台予備学校」展開の駿河台学園と資本業務提携

[6] リソー教育と駿河台学園の資本業務提携により「駿台TOMAS」を設立

[7] VISITS WORKS、学校法人高宮学園と資本業務提携

[8] (国立大学法人京都大学)関西ティー・エル・オー株式会社の株式取得

[10] 学校法人南山学園、学校法人聖園学院と合併

学校法人・専門学校の売却手続きの流れ

学校法人・専門学校の売却手続きは、事業会社同士のM&Aと同様に、候補先探しを始める前に、事前に財産の状況や収支の状況を整理を行います。その後は、候補先探し、候補先との条件交渉を行います。但し、行政への届け出といった学校法人特有の手続きも必要となります。

学校法人・専門学校の売却に強い専門家に相談する

売り手側、買い手側のいずれも、M&Aの仲介会社を通じて相手を探すのが通常です。学校法人・専門学校のM&Aは事業会社のM&Aとは異なり特殊性があるため、同領域に精通したアドバイザーに相談することがおすすめです。

譲渡対象となる学校法人・事業の情報整理・希望条件の設定

M&A仲介会社との秘密保持契約書を締結後、アドバイザーにて、ノンネームシート(匿名情報で概要が分かる資料)と法人概要書(法人・財産の状況などがわかる詳細資料)を作成します。この際、セースルポイントや運営上の課題についてもアドバイザーとよく議論し記載していきます。ノンネームシートには、売り手の希望価格(支配権の承継の場合には、役員の退職金の合計額)を記載しておく必要がありますが、高すぎると良い買い手を逃がすことになるので、希望価格の設定はよく考え記載する必要があります。また価格以外の希望条件があれば、ノンネームシートや法人概要書に記載していきます。

候補先探し・条件交渉・トップ面談

M&A仲介会社の買い手データベースやプラットフォームを通じて、買い手候補を探しを行います。買い手候補が現れたあとは、買い手候補とM&A仲介会社にて秘密保持契約書を締結し、法人概要書をもとに詳細説明をおこないます。必要に応じてトップ面談(売り手と買い手の面談)を設定します。

基本合意契約締結・デューデリジェンス

売り手との基本的な条件が合致すれば、基本合意契約を締結します。

デューデリジェンス(買収監査)では、財務諸表、総勘定元帳、帳票類のチェック、契約書等の原本チェック、教職員名簿、学生の応募状況、卒業生の就職先、不動産目録などについての調査が行われます。

▼以下の記事では、財務デューデリジェンスについて解説しています。

デューデリジェンスの目的は、粉飾決済や簿外債務の発見が中心となりますが、同時に買い手側は承継後の統合(PMI)に必要な情報の収集も行っていくことになります。スムーズに新体制へと移行できるかどうかは、デューデリジェンス時からのPMI準備にかかっているといっても過言ではありません。

▼以下の記事では、PMIの全体像や成功ポイントなどについて解説しています。

最終契約の締結・実行手続き

デューデリジェンスの結果、最終契約条件の合意できれば、本契約の締結を行います。

本契約が締結後、次に引き渡しや、登記、行政の認可等の、法人承継実行手続きが行われいます。これらすべての手続きが完了したのち、対価が支払われます。

教職員への通知について

教職員に対して、いつ、どのように告知するかについては、スムーズな承継にあたって非常に重要な事項になります。売り手・買い手でよく協議のうえ、告知の方法やタイミングについて検討していくこととなります。

▼以下の記事では、人事労務デューデリジェンスについて解説しています。

監督官庁の認可

最終条件の調整が整う見込が立った段階で、早めに監督官庁と折衝を開始しておくことが望まれます。

学校法人・専門学校の売却時期について

学校法人・専門学校の売却時期については、新学期が始まる4月に合わせて手続きを進めるといった配慮が必要なケースもあります。事前準備から売却完了まで早くても半年程度はかかることがあるため、売却完了予定の1年前には専門家に相談し、事前準備を開始することをお勧めします。

▼以下の記事では、会社売却の事前準備について解説しています。

まとめ

少子化を受けて学校法人・専門学校の今後の経営環境が厳しさを増すなか、戦略的に売却・M&Aを選ぶ例が増えています。本記事でご紹介した内容をもとに学校法人・専門学校の売却検討・準備を進めて頂けますと幸いです。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社コーポレート・アドバイザーズ・アカウンティング

株式会社コーポレート・アドバイザーズM&A

株式会社えびすサポート

株式会社結い財産サポート

日本クレアス行政書士法人

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

417名(グループ全体 / 2023年10月現在)

税理士(試験合格者含む)56名

公認会計士(試験合格者含む)15名

特定社会保険労務士2名

社会保険労務士(試験合格者含む)12名

弁護士 2名

相続診断士41名

中小企業診断士1名

行政書士4名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件