| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) 歯科医院、医療法人(クリニック・病院)、介護業界など担当 |

歯科医院・診療所では、後継者不在や競争激化による経営環境の悪化などの理由から第三者に承継・売却を選択するケースが増えています。歯科医院の売却案件一覧、廃院ではなく事業承継・売却を選択する場合のメリット・手続き・価格相場・税金などについてわかりやすく解説します。

歯科医院のM&A売却・承継案件一覧|歯科居抜き・歯科開業物件

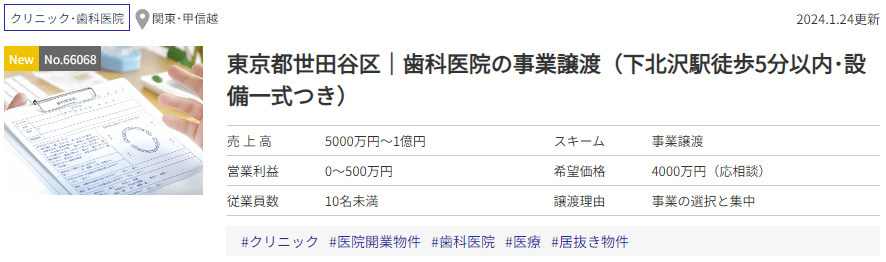

東京都世田谷区|歯科医院の事業譲渡(下北沢駅徒歩5分以内・設備一式つき)

強み・特徴

・下北沢駅徒歩5分以内の好立地

・設備一式(自社資産・リース)は引継ぎ対象

(ユニット3台以上、CT、パノラマ、レセコンなど|減菌機器、ウォッシャーまで完備)

・開業から数年のため、機器等は新しい。

・診療内容は一般歯科、審美歯科、予防歯科など

・患者情報の引継ぎは応相談

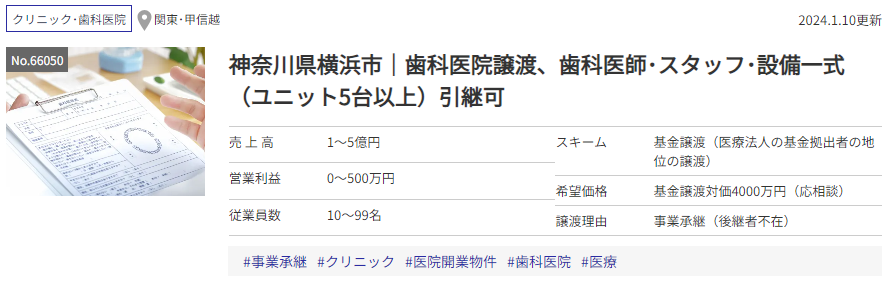

神奈川県横浜市|歯科医院譲渡、歯科医師・スタッフ・設備一式(ユニット5台以上)引継可

強み・特徴

スタッフ設備一式引継ぎ可(ユニット5台以上、CTあり)。駅徒歩数分の好立地。

診療メニューは、一般歯科~インプラントやホワイトニングなどの審美歯科、予防歯科。

一日平均来患数約40人、自費割合20%程度。

歯科医師引継可。

診療所は賃貸借。

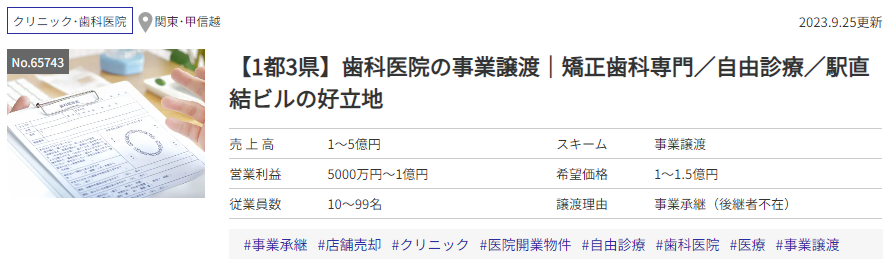

【1都3県】歯科医院の事業譲渡|矯正歯科専門/自由診療/駅直結ビルの好立地

強み・特徴

・駅直結のビル施設で利便性も良く、盛業中のデンタルクリニックとなります。

・現院長引退に伴う引継ぎ期間は、十分な期間を設ける等の柔軟な対応が可能です。

・スタッフ(歯科医師・歯科衛生士・助手)雇用の引継ぎを希望いたします。

・完全予約制クリニックであり、コロナ禍による影響もなく安定した経営状況となります。

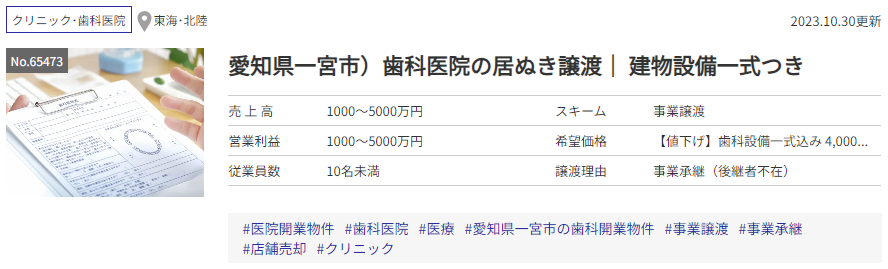

愛知県一宮市)歯科医院の譲渡|好立地・歯科開業物件

強み・特徴

【立地】愛知県尾張地区。周辺に医療機関等が複数あり、集客しやすい立地。

【開業】10年未満

【診療メニュー】予防歯科・審美歯科など

【レセプト枚数】月300~400枚

【譲渡対象資産】 建物・建物附属設備・設備一式(CT・ユニット・バキューム・コンプレッサーなど/取得価格は2000万円以上)※譲渡対象資産は柔軟に調整可能 ※レセプトはリース契約

>>歯科医院のM&A売却・事業承継案件一覧(歯科居ぬき物件・歯科開業物件)はこちら

歯科医院・診療所の承継・売却手法は?

歯科医院・診療所の承継・売却はいくつかの取引手法の中からどの手法を使うか選択して行います。医療機関である歯科医院では、医療法に従った手続きが求められます。

個人歯科医院の売却手法

■事業譲渡

■居抜き売却(造作譲渡)

事業譲渡

事業を構成する権利義務(有形無形の資産、債権債務、契約など)の全部または一部を買い手に個別に移転します。

買い手は診療所・病院の開設許可を得ている(得る予定の)医師・医療法人などの非営利法人に限定されます。医療法人が経営上重要な資産を譲り受ける際には、理事会による承認が必要です。[1]

個人の歯科医院の事業譲渡では、以下のような資産および権利義務が譲渡の対象となります。事業譲渡の対象となる資産などについては、事業譲渡契約書の中に定めますが、実際の譲渡行為については、売り手と買い手との間で譲渡することについて合意が確定できるものと、第三者の事前承諾が必要なもの(賃貸借契約、雇用契約、リース契約など)があります。

■各種設備・内装(リース物件の場合、買い手がリース契約を承継するか、売り手が残債を支払い自己所有物件としてから譲渡)

■自己所有の土地・建物

■借地権・借家権・店舗賃借権

■スタッフの雇用契約

■歯科材料の卸売業者・納入業者との取引契約

譲渡する権利義務の件数が多いとかなり手間と時間がかかります。

▼以下の記事では、事業譲渡について解説しています。

居抜き売却(造作譲渡)

賃貸物件で営業していた事業者が、自ら設置した造作(内装・設備・機器など)を次の入居者にまとめて譲渡し、そのままの状態で物件を引き渡すことを、居抜き(造作譲渡)と言います。貸主の承諾のもとで次の入居者(買い手)が物件の賃借権を承継することが前提となります。

賃貸物件では通例、退去時に造作を解体して借りたときの状態に戻すこと(原状回復)が必要になりますが、居抜きを行うことで原状回復費用が不要になるだけでなく、造作をリユース業者などに売却する場合に比べて高額での売却が期待できます。

居抜きは事業譲渡の特別な場合(譲渡対象が賃借権と造作一式のみの場合)に当たります。純粋に資産のみの値段になるので、売却価格は一般的な事業譲渡よりも低くなるのが通例です。

関連記事:歯科医院の閉院手続きガイド|患者・スタッフの対応、承継・居抜き売却の選択も

医療法人の歯科医院の売却手法

医療法人の場合は以下の手法が用いられます。

■経営権譲渡(持分譲渡など)

■吸収合併

■吸収分割

■事業譲渡

医療法人には以下の種類があり[2]、利用できる売却スキームが異なります。

| 法人の類別 | 特徴 | 可能なスキーム |

| 持分あり 社団医療法人 | ○持分を出資した個人や出資者以外の個人・法人が社員(社団法人構成員)となり、1人1票の総会議決権を持ち、総会で役員(理事・監事)選出などを行う ○全理事からなる理事会が業務執行の責任を持ち、理事会で選ばれた理事長が法人を代表 ○社員は社員をやめる際に持分比率に応じて法人財産(時価)の払い戻しを受けられる | 持分譲渡 経営権譲渡 吸収合併 事業譲渡 |

| 持分なし 社団医療法人 (基金拠出型社団医療法人) | ○基金を拠出した個人・法人などが社員となり、1人1票の総会議決権を持つ ○基金を拠出した社員は社員をやめる際に拠出基金の返還を受けられる(法人の純資産額が基金総額を超えている場合に限る) ○その他は持分あり社団医療法人と同様 | 経営権譲渡 吸収合併 吸収分割 事業譲渡 |

| 一般の持分なし社団医療法人 (基金拠出型社団医療法人以外) | ○社員は1人1票の議決権を持つが、拠出した資金の払い戻し・返還は受けられず、法人解散時の残余財産は国庫などに帰属する ○その他は持分あり社団医療法人と同様 | 同上 |

| 財団医療法人 | ○原資の寄付により設立 ○外部の医療従事者・見識者などにより構成される評議員会が役員選出などを行う ○法人解散時の残余財産は国庫などに帰属する ○その他の点は社団法人と同様 | 同上 |

| 特定医療法人 社会医療法人 | ○一般の持分なし社団医療法人または財団医療法人で、租税特別措置法に定められた公益性などの要件を満たすものとして承認を受けた法人 ○税制上の優遇措置が受けられる | 経営権譲渡 吸収合併 事業譲渡 |

経営権譲渡

財団医療法人の場合も、役員の辞任と評議員の入れ替えによって売り手から買い手に法人の経営権を譲渡することができます。

持分あり社団医療法人による経営権譲渡においては、退社する社員が退社前に買い手に持分を譲渡する手法と、退社後に法人から持分の払い戻しを受ける手法があります。前者の手法は持分譲渡と呼ばれます。持分譲渡の対価や持分の払い戻しがM&Aの対価としての意味を持ちます。

持分のない社団医療法人や財団医療法人の場合、退職金増額などの間接的な方法で対価の受け渡しを行う必要があります(詳しくは後述)。

経営権譲渡による売却では、売り手法人は売却後も存続し、買い手グループの一員として経営を続けていくことになります。

吸収合併

合併とは、2つの医療法人が統合して1つの法人になることを言います。一方の法人に他方が吸収される吸収合併と、2つの法人が新設法人として統合する新設合併があります。[2]

新設合併は手続きが煩雑であることなどから、通常は吸収合併が用いられます。

▼以下の記事では、吸収合併について解説しています。

吸収分割

分割とは、医療法人の一部の事業を分割し、他の医療法人に移管する手法です。既存の法人(買い手法人)に移管する場合は吸収分割、新設法人に移管する(事業移管によって法人を新設する)場合は新設分割と言います。通常、医療法人の売却では吸収分割が用いられます。[2]

事業譲渡では譲渡される権利義務を個別に移転する手続きが必要ですが、分割の場合は権利義務がまとめて承継されるので、そうした手続きは不要です。ただし、分割の影響を受ける従業員や債権者の権利を保護するための手続きなどが求められます(後述)。

持分あり医療法人、特定医療法人、社会医療法人は分割を行うことができません。

事業譲渡

個人の歯科医院が行う事業譲渡と基本的に同一の手法です(事業に含まれる権利義務を個別に移転)。

重要な資産を譲渡する場合、以下の手続きが必要です。[1]

■社団法人:理事会による譲渡決定の後、社員総会による譲渡承認決議

■財団法人:評議会の意見を聴いた上で、理事会が譲渡を決定

医療法人では以下のようなケースで事業譲渡が行われます。

〇譲渡される事業が小規模で、移転される権利義務の件数が多くない

〇買い手が個人事業主(例:医療法人グループに属する診療所の現院長に同診療所の事業が譲渡され、同院長がグループから独立)

参考URL:

[2] 持分なし医療法人への円滑な移行マニュアル改訂版 第1章・資料1(厚生労働省)

歯科医院の承継・売却相場

営利企業のM&Aでは、一定の手法で評価した企業価値をベースとして、売り手・買い手の交渉により売却価格を決定します。歯科医院の場合も基本的には同様の仕方で価値を評価し、それをもとに価格交渉を行います。価値評価は売却価格の交渉準備として有用です。

売却価格交渉のベースとなる価値評価の方法

歯科医院の価値評価方法として、比較的よく用いられるのは「時価純資産(≒不動産や設備の時価評価額)+営業権(診療ノウハウ、人材力、地域での認知度、集客力など)」で評価する方法です。

▼以下の記事では、会社売却の価格相場や高く売る交渉術について解説しています。

個人歯科医院の売却価格【計算例】

個人歯科医院では、時価純資産+営業権(医業利益の0~1年分)が目安になります。

例えば、時価純資産1,000万円、医業利益1,000万円の歯科医院の場合、営業権の1年分とすると、価値評価額は2,000万円となります。

医療法人化された歯科医院の売却価格【計算例】

医療法人化された歯科医院では、時価純資産+営業権(医業利益の2~3年分)が目安になります。

例えば、時価純資産2,000万円、医業利益500万円の歯科医院の場合、営業権の3年分とすると、価値評価額は3,500万円となります。

価値評価をもとにした価格交渉の流れ

価値評価の結果はあくまで目安に過ぎません。どのようなポイントを重視するかによって結果は変わりますし、予測や主観も入ります。評価する立場(売り手か買い手か)によっても変わり、売り手はより甘く、買い手はより厳しく評価しがちです。最終的には、価値評価を参考としながら、売り手と買い手の双方が納得する価格を交渉により決定します。

事業の引継ぎ易さ、立地、不動産・設備の状況などによって、先ほど記載した営業権の目安に±αの評価がされることになります。ご自身の医院がどの程度で売却できそうなのかを知るためには、歯科医院のM&A専門家に相談することが一番の近道になります。

スキームごとの対価受け取り方法

医療法人の売却では、スキームによっては対価を直接受け取ることができず、退職金増額などの代替手段を考える必要があります。

持分譲渡の場合

「時価純資産+営業権」などの価値評価をもとにして、交渉により対価の総額が決定されます。

対価を受け取るのが持分を有する社員のみの場合、対価総額を持分比率に応じて各自に分配します。

持分を有する社員以外(持分を有しない社員、社員でない理事など)も対価を受け取る場合、退職金の増額という方法が用いられるのが一般的です。理事個人が経営権の譲渡対価として金品を直接受け取るような行為は、医療機関の非営利性(医療法7条6項・45条[4])や会計上の透明性の観点から問題視されます。

退職金が不相当に高額だと見なされると損金への算入が制限されます(後述)。これにより退職金を十分に増額できない場合、顧問料支給(売り手が一定期間顧問として経営に参画し、顧問料を受け取る)などの方法で補います。

持分譲渡以外による経営権譲渡の場合

持分あり社団医療法人の場合、持分を有する社員は持分比率に応じた金額の払い戻しという形で対価を受けとります。

それ以外の人物が対価を受け取る場合、持分譲渡と同様に退職金増額や顧問料支給などの方法が取られます。

持分あり社団医療法人以外の医療法人の場合も、退職・辞任する社員・役員に対する退職金増額や顧問料支給の形で対価が受け渡されます。

吸収合併の場合

売り手が持分あり社団医療法人の場合、その全持分を買い取るという方法で対価の受け渡しを行うことが可能です。[1] 買い手側も持分あり社団医療法人であれば、対価を現金ではなく買い手法人の持分とすることもできます。

それ以外のケースでは、合併を機に退職・辞任する社員・役員については持分譲渡などの場合と同様に退職金増額・顧問料支給によって対応し、合併後の法人に残る社員・役員については給与・役員報酬の調整により対価の受け渡しが行われるのが一般的です。

吸収分割・事業譲渡の場合

対価は直接的には売り手法人に入ります。売り手法人の役員などに対価を還元する場合は役員報酬支給などの形が取られます。

高く売れる歯科医院の条件は?

以下のような要素をより多く備えている歯科医院ほど、価値評価額・売却価格が高くなる傾向があります。特に、相場よりも高値で売却するためには、事業の引継ぎやすさの観点から、特定の医師に依存していないことが重要となります。

| 条件の例 | |

| 事業の引継ぎやすさ | ○特定の歯科医に依存しておらず、院長・歯科医が売却後も引き続き在籍するなど、これまでの事業の形を引き継ぐことが可能 ○有資格者や経験豊富なスタッフを引き継げる |

| 業績・成長性 | ○近年の業績が好調 ○利益が拡大しており、今後の成長が見込める |

| 不動産・設備 | ○歯科医院の土地・建物が自己所有で時価が高い ○設備・内装が新しく、状態がよい ○賃貸物件の場合、相場よりも賃貸料が安い |

| 立地・集客性 | ○好アクセスで立地がよい ○地域の認知度・評判が高い ○現代のニーズにマッチした施設(個室タイプの診察室、キッズスペースなど)を備えている |

| 法人形態 | 持分あり社団医療法人である(法改正により現在は設立不可能であることなどから、ある程度のプレミアムが期待できる) |

歯科医院の承継・売却や廃院の背景

クリニック・病院の売却が行われる主な背景・理由としては以下のようなものがあります。

■経営者高齢化と後継者難

■経営環境悪化

■社会保障制度改革の動向

■設備投資の負担

後継者不在問題

帝国データバンクの調査によると、歯科医院を含む医療業における2022年時点の後継者不在率は68.0%で、全業種平均の57.2%に比べてかなり高く、専門サービス業(士業など)に次いで高い比率です。[11]

後継者不在問題は中小企業を中心に業種を問わず常態化しており、近年では親族外への事業承継(組織内の役員・従業員への承継やM&Aによる第三者承継)の割合が増加しています。

経営環境悪化

歯科医院の経営環境は二極化が進んでおり、厳しい経営状況に置かれている施設が少なくありません。

歯科診療所の損益差額(単位:千円)は平均的には以下のように推移しています(2020年度の括弧内はコロナ関連補助金を除く金額)。

| 年度 | 歯科診療所 |

| 2015 | 8,903 |

| 2016 | 9,391 |

| 2017 | 10,390 |

| 2018 | 10,734 |

| 2019 | 10,606 |

| 2020 | 10,877(10,050) |

福祉医療機構が貸付先を対象として行った調査によると、2020年度時点の歯科診療所(医療法人・個人)の赤字率は以下の通りです。調査対象となった医療法人の歯科診療所においては、1/4以上が赤字となっています。

| 赤字割合(%) | |

| 歯科診療所(医療法人) | 25.5 |

| 歯科診療所(個人) | 4.4 |

こうした状況において、経営環境の悪化が歯科医院の廃院や売却のきっかけとなる例は少なくありません。

異業種からの医業参入は停滞しており、古くから企業立病院を運営している営利企業においては、病院事業を医療法人に売却する動きが目立っています。

医療法人制度改革の動向

高齢化で社会保障費が増大し、少子化による労働人口の減少が進むなか、国は持続可能な社会保障制度を目指し、地域医療サービスの効率化と診療報酬の最適配分(実質的な切り詰め)を基調とする制度改革を進めています。[6]

医療サービス効率化のためには、DX(ICT・AI・ロボットなどの活用)や経営管理の強化に加え、経営統合・協業を通した医療経営の大規模化・協働化が必要であると考えられることから、医療法人のM&Aの推進が制度改革の方向性のひとつとして打ち出されています。[7]

また、診療報酬切り詰めの流れは医療機関の経営環境を厳しくする要因のひとつであり、M&Aの活性化に一役買っています。

設備投資の負担

医療機関経営においては設備や建物の新設・更新にかかる設備投資の負担が重く、年度によって大きなばらつきが生じる傾向があります。また、設備投資を積極的に行っている医療機関とあまり行っていない(行えない)医療機関に二極化している状況があります。[10]

設備投資は医療機関の競争力向上にとって重要ですが、積極的な設備投資が裏目に出て経営難に陥るケースも少なくありません。

[6] 今後の社会保障改革(厚生労働省)

[7] 社会福祉法人及び医療法人の経営の大規模化・協働化等の推進(同上)

[8] 医師の需給に関する背景(同上)

[11] 全国企業「後継者不在率」動向調査(2022)(帝国データバンク)

歯科医院売却のメリット

歯科医院の売り手側には以下のようなメリットがあります。

①事業基盤の安定した医療法人グループの一員となることで、経営安定化や地域医療連携体制への参加、DXによる業務効率化、採用力向上、より大規模な設備投資などが可能になる

②売却により引退後の生活資金が確保でき、買い手の信用力により経営者保証の解除も可能

③後継者不在でも事業承継が可能

④雇用や医療サービスを維持できる

⑤採算性の低い一部の事業(グループ内の一部の診療所など)を売却し、売却益や残余資源をコア事業に集中して事業構造改革を図ることで、中長期的な成長を図ることができる

⑥倒産時に、一部の優良事業(買い手のつく事業)を切り離して売却することで、倒産のダメージを軽減できる

歯科医院の承継・売却の流れ

売却手続きは一般的に以下のような流れで行われます。スキームによって⑧のプロセスが大きく異なります。

①事前検討

経営状況、地域ニーズ、社会保障政策の動向などを踏まえて、売却の目的・条件・戦略を検討します。

②M&A専門機関との契約

自身で売却先を探し、直接交渉を進めることは通例困難であるため、M&A仲介会社などの専門会社と契約し、買い手とのマッチングや交渉、手続き遂行などに関する支援を受けながら売却を進めるのが一般的です。

▼以下の記事では、M&Aアドバイザーについて解説しています。

③買い手とのマッチング

M&A専門機関の支援のもとで有望な買い手候補をリストアップし、ノンネームシート(院名などの自院を特定できる情報は伏せ、事業内容・財務状況・売却希望条件などの情報を手短にまとめた資料)を相手先に提示して、交渉を打診します。

④初期交渉・トップ面談

買い手候補が交渉に応じる意思を示したら、秘密保持契約を取り交わした上で、院名も含めたより詳細な情報を交換し、それをもとにスキームや取引条件を検討します。

院長・理事長同士が面談し、互いの意思を確認します。

⑤基本合意

M&A取引の見通しが立ったところで基本合意を取り交わし、暫定的な取引条件を確認し、今後の交渉の進め方に関する義務(独占交渉権付与、デューデリジェンスへの協力義務など)を定めます。

▼以下の記事では、基本合意書の重要条項や確認ポイントなどについて解説しています。

⑥デューデリジェンス

買い手側の専門家を中心としたチームが、売り手に対する詳細な調査(デューデリジェンス、買収監査)を行い、M&Aの支障となるリスク・問題点を抽出し、対応を検討します。

売り手側は内部資料の提供などを通してデューデリジェンスに協力します。

⑦最終交渉~譲渡契約締結

デューデリジェンスの結果をもとに最終的な条件交渉が行われ、話がまとまれば譲渡契約が締結されます。

▼以下の記事では、M&Aの表明保証について解説しています。

⑧M&A取引実行(クロージング)

契約に基づきM&A取引を実行します。

吸収合併・吸収分割・事業譲渡のスキームでは、契約締結から取引実行までにいくつかの以下の手続きが必要になります。

吸収合併の手続き

医療法(57~59条の5[12])に基づき以下の手続きを行います。

1.合併契約の締結

2.社団医療法人の場合は全社員、財団医療法人の場合は理事の3分の2以上による吸収合併契約承認決議

3.都道府県知事への合併認可申請

4.合併認可後、財産目録・貸借対照表を主たる事務所に備え置き、債権者へ開示

5.債権者保護手続き(債権者に対して合併に異議を述べるための期間を設け、異議が述べられた場合は弁済や担保提供などの対応をとる)

6.契約書に記された効力発生日に合併が成立し、売り手法人の全権利義務が買い手法人へまとめて承継される

7.合併の登記を行う

吸収分割の手続き

医療法(60~62条[13])に基づき以下の手続きを行います。

1.吸収分割契約の締結

2.社団医療法人の場合は全社員、財団医療法人の場合は理事の3分の2以上による吸収分割契約承認決議

3.都道府県知事への分割認可申請

4.分割認可後、財産目録・貸借対照表を主たる事務所に備え置き、債権者へ開示

5.労働者保護手続き(吸収分割契約による労働契約の承継・不承継で不利益を被る恐れのある労働者に対し、異議を述べるための期間を設け、労働者に異議があればその意思に沿って吸収分割契約の内容を一部変更)[14]

6.債権者保護手続き(合併と同様)

7.契約書に記された効力発生日に分割が成立し、分割される事業に属する権利義務が買い手法人にまとめて承継される

8.分割の登記を行う

事業譲渡の手続き

譲渡される権利義務の移転手続きがすべて完了した時点で事業譲渡が最終的に成立します。

[12] 医療法57条(e-gov法令検索)

[13] 医療法60条(同上)

[14] 労働契約承継法の概要(厚生労働省)

歯科医院の売却における注意点

売却手続きやスキームの選択において問題となりやすいポイントを解説します。

補助金・助成金の扱い

売り手が補助金・助成金を受けている場合、売却により返還義務が生じるケースがあります。とくに事業譲渡のスキームでは、補助金・助成金の返還が求められるのが通例です。返還義務の有無や返還手続きなどについて所轄庁の担当部署に事前に確認しておく必要があります。[15]

税金コストを考慮したスキーム選択

売り手に課せられる税金はスキームごとに異なります。税負担も考慮して、有利なスキームを選択する必要があります(詳しくは後述)。

売却のタイミング

経営が悪化して事業継続が困難になったり、院長の高齢化・体調不良により事業承継の必要性が差し迫ったりしてからではなく、経営体力に余裕があり、事業承継に向けた準備に十分な時間を費やせるうちに売却への行動を開始したほうが、よりよい条件での売却が可能になります。

人材の流出防止

歯科医・歯科衛生士などのスタッフの引継ぎ(労働契約の承継や転籍)について売り手と買い手の間で合意が得られたとしても、スタッフ当人が拒否すれば引継ぎは行えません。

また、売却時は雇用の引継ぎが行われたとしても、労働環境の変化によるモチベーション低下などを理由としてスタッフが離職してしまうこともあります。

対象となるスタッフには適切なタイミングでM&Aに関する事情を開示するとともに、必要に応じて離職防止策を検討します。

離職防止には以下のような手段があります。

■一定期間の労働条件維持などをM&A取引契約書で定める

■重要なスタッフについては転籍承諾書などを取得する

■転籍の際には退職金が一旦清算され勤続年数がリセットされるのが原則だが、転籍前後で勤続年数を通算する扱いとする

転籍の際には売り手側での未消化有給休暇は消滅するのが原則だが、未消化分を買い手が承継する扱いとする

[15] 医療施設の合併、事業譲渡に係る調査研究報告書(厚生労働省)

歯科医院売却の相談先

先に説明したような引退したいが後継者がいない、経営状態が悪化しており、第三者に承継または大手医療法人の傘下に入りたいなどという理由により売却を検討する先、まずはどこに相談すればよいのでしょうか。まず思い浮かぶのが、顧問税理士です。顧問税理士の中には、会計税務業務以外に経営コンサルティングやM&A・売却相談、相続対策相談の対応ができるスタッフが在籍している大手会計事務所グループもあります。

その一例としては、日本クレアス税理士法人です。日本クレアス税理士法人(東京・大阪・千葉・富山・宮崎)では、歯科医院・クリニック専門の会計税務・経営コンサルティングチームがあり、通常の会計税務相談からM&A・売却を含む経営相談にも対応できます。

しかし、一般的な顧問税理士・会計事務所では、経営コンサルティングやM&A・売却相談、相続対策相談まで対応できるスタッフが少ないまたはいないのが実情です。そういった場合には、M&A・売却相談の対応ができるスタッフを有する会計事務所やM&A専門会社に相談することになります。

歯科医院売却にかかる税金

各スキームで発生する税金を税法に基づいて詳述し、役員退職金の活用による節税や税金コストを考慮したスキーム選択について解説します。

個人歯科医院の場合【各スキームで発生する税金解説】

事業譲渡・居抜きでは、権利義務の譲渡で生じた所得に対し、所得税[16]と住民税[17]が課せられます。権利義務の種類によって課税方式・税率が異なります。

| 権利義務の種類 | 所得分類 | 課税方式・税率 | 税率 |

| 土地・建物・株式等 | 譲渡所得 | 他の所得と分けて課税(分離課税) | ○所有期間5年超の土地建物: 所得税15.315%、住民税5%[18] ○所有期間5年以下の土地建物: 所得税30.63%、住民税9%[19] ○株式等: 所得税15.315%、住民税5%[20] |

| 棚卸資産(歯科材料など) | 事業所得 | 他の所得との合計額に対して課税(総合課税) | 所得税:所得金額を7段階に区切り、 各区切りに対して5%~45% (復興特別所得税との合計税率は所得税率×1.021)[21] 住民税:所得割10%+均等割5,000円 |

| 上記以外 | 事業所得 | 他の所得との合計額に対して課税(総合課税) | 所得税:所得金額を7段階に区切り、 各区切りに対して5%~45% (復興特別所得税との合計税率は所得税率×1.021)[21] 住民税:所得割10%+均等割5,000円 |

医療法人の場合【各スキームで発生する税金解説】

持分譲渡

持分を譲渡した社員個人の譲渡所得(譲渡価格-出資額)に対し、所得税15.315%・住民税5%が課せられます(分離課税)。[20]

社員・評議員・役員の入れ替えによる経営権譲渡

持分の払い戻しを受けた社団医療法人の社員は、配当所得(払戻額-出資額)に対して所得税20.42%が源泉徴収されます。[22]

退職金を受け取る役員は、退職所得に対して所得税・住民税が課せられます。

課税対象となる退職所得の金額は以下で計算されます。[23]

役員としての退職所得

| 役員継続5年超 | (退職金の額-退職所得控除額)÷2 |

| 役員継続5年以下 | 退職金の額-退職所得控除額 |

役員以外としての在籍に対する退職所得

| 役員以外の在籍期間に対する退職所得 | (退職金の額-退職所得控除額)÷2 |

退職所得控除額

| 勤続年数20年以下 | 40万円×勤続年数 (80万円に満たない場合には80万円) |

| 勤続年数20年超 | 800万円+70万円×(勤続年数-20年) |

退職所得の合計を7段階に区切り、各区切りに対して5%~45%の所得税(復興特別所得税との合計税率は所得税率×1.021)と、所得割10%+均等割5,000円の住民税が徴収されます。 退職金への課税は勤続年数に応じて優遇されるため、退職金の活用により節税が可能な場合があります(詳しくは後述)。

吸収合併

組織再編税制の適格合併(法人税法2条12の8項[24]、法人税法施行令4条の3・1~4項[25])に当たるかどうかで税金が異なります。

| 非適格吸収合併の税金 | 適格吸収合併(税制特例適用)の税金 | |

| 法人税・地方税 | 買い手法人に移転される資産の時価と簿価との差額に対する法人税・地方税[26] (一般的な医療法人では、法人税率は15%~23.20%[27]、地方税も含めた実効税率は最大29.74%[28]) | 資産が簿価で移転されたものと見なされ、非課税[31] |

| 個人が受け取る対価への課税 | 対価の一部は配当と見なされて所得税(20.42%)[29]、残りの部分は譲渡対価と見なされて出資額との差額に所得税・住民税(計20.315%)が課せられる | 非適格合併と同様 |

| 退職金・役員報酬への課税 | 退職金は分離課税[23]、役員報酬は総合課税による所得税・住民税[30] | 非適格合併と同様 |

【適格合併の要件】

A)両法人が持分あり社団医療法人で、同一の親族により両法人の全持分が保有されている場合

- 対価が買い手法人の持分に限られ、合併後も全持分保有の継続が見込まれること(同一親族内において持分譲渡が行われ持分保有の継続が見込まれること)

B)両法人が持分あり社団医療法人で、同一親族により両法人の持分の50%超100%未満が保有されている場合

- 対価が買い手法人の持分に限られること

- 合併後も50%超の持分保有の継続が見込まれること

- 合併される事業の継続が見込まれること

- 従業員の概ね80%以上の継続雇用が見込まれること

C)上記以外の場合

- 合併される事業の継続が見込まれること

- 従業員の概ね80%以上の継続雇用が見込まれること

- 両法人の事業に関連性があること

- 売り手法人の事業規模(売上・従業員数・出資金など)と比べて買い手法人の事業規模が概ね5倍を超えないか、役員が引き継がれること

- 売り手法人に支配的な出資者がいる場合、その人に交付される買い手法人持分の継続保有が見込まれること

吸収分割

分割にも適格分割と非適格分割があります(法人税法2条12の11項[24]、法人税法施行令4条の3・5~8項[25])。

| 非適格吸収分割の税金 | 適格吸収分割(税制特例適用)の税金 |

| 非適格吸収合併と同様 | 適格吸収合併と同様 |

【適格分割の要件】

- 分割される事業の継続が見込まれること

- 従業員の概ね80%以上の継続雇用が見込まれること

- 両法人の事業に関連性があること

- 分割される事業の規模(売上・従業員数・出資金など)と比べて買い手法人の関連事業の規模が概ね5倍を超えないか、役員が引き継がれること

- 分割される事業の主要資産・負債が引き継がれること

事業譲渡

事業譲渡による譲渡損益(=譲渡対価-譲渡資産の簿価総額+譲渡負債の簿価総額)が、その年の法人税・地方税の課税対象となります。

譲渡対価を役員報酬・退職金の形で役員に還元する場合は所得税・住民税も発生します。

歯科医院売却の節税方法

退職金への課税が税制上優遇されていることから、法人の売却価格を減額する代わりに役員への退職金を増額することで、節税が可能な場合があります。

節税が可能かどうか(どの程度節税できるか)は、スキームごとに、他の税金との兼ね合いで具体的に検討する必要があります。

また、税務調査で役員退職金が不相当に高額だと判断された場合、相当な金額を超える部分については損金算入が認められず、その分だけ法人税が増える(法人税法34条2項[32]、法人税法施行令70条2号[33])ため、不相当と見なされない範囲で退職金を設定することが必要です。

どの程度の金額を不相当とするかは、法令に明確な規定があるわけではなく、最終的に税務署の判断によります。

実務上は、「功績倍率法」によって妥当な金額の目安を算出するのが一般的です。

| 【功績倍率法】 妥当な退職金の目安 =最終役員報酬月額×役員在籍年数×功績倍率(理事長は3倍程度) |

最終役員報酬月額自体も妥当な金額に収まっている必要があります。売却直前に役員報酬を急に増額すると、税務署に問題視されます。

税制上有利となるスキームの選び方

医療法人のスキーム選択では、税金コストも大きなポイントとなります。

一般的には、退職金増額による節税効果なども考慮しつつ、法人税が発生しないスキーム(経営権譲渡、適格吸収合併、適格吸収分割)を選択するのが税制上有利です。

[17] 個人住民税(総務省)

[18] 長期譲渡所得の税額(国税庁)

[19] 短期譲渡所得の税額(同上)

[20] 株式等を譲渡したときの課税(同上)

[21] 所得税の税率(同上)

[23] 退職金と税(同上)

[24] 法人税法2条(e-gov法令検索)

[25] 法人税法施行令4条の3(同上)

[26] 法人税法62条(同上)

[27] 法人税の税率(国税庁)

[28] 法人課税に関する基本的な資料(財務省)

[29] 所得税法25条(e-gov法令検索)

[30] 給与所得(国税庁)

[31] 法人税法62条の2(e-gov法令検索)

[32] 法人税法34条(同上)

[33] 法人税法施行令70条(同上)

まとめ

歯科医院・診療所の経営状況は二極化が進んでおり、社会保障制度改革は経営の大規模化を後押しする方向へ向かっていることから、歯科医院・診療所の売却という選択肢は今後ますます活用されていくことが予想されます。

経営安定化や新しい時代に対応した医療機関への脱皮、次世代への事業承継、地域雇用の維持など、歯科医院の売却には様々な積極的メリットがあります。

経営状況に不安を感じたり、引退を考え始めた早期の段階で、検討を開始し、歯科医院の税務・法務などの幅広い専門性を備えたM&A専門会社の協力を得ながら売却を進めることで、売却のメリットをより多く引き出すことができるようになります。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

株式会社コーポレート・アドバイザーズM&A

株式会社コーポレート・アドバイザーズ・アカウンティング

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社日本クレアスBPOサポート

株式会社日本クレアス財産サポート

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

470名(グループ全体 / 2024年12月現在)

税理士42名、公認会計士16名、特定社会保険労務士2名、社会保険労務士15名、弁護士2名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件