| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) |

保険代理店の売却・M&Aが増えています。特に従来型の中小の保険代理店は、法改正に伴うネット販売や乗合代理店台頭等により、厳しい経営環境下にあります。本記事では保険代理店を売却・買収するメリット、売却価格の相場、売却の成功事例、売却方法について実務に精通する専門家が解説します。

保険代理店業界の概要とM&A動向

保険代理店業界の概要と動向

保険代理店とは、生命保険会社や損害保険会社から委託を受けて、個人や法人の顧客との間で保険契約の締結の代理・媒介を行う企業をいいます。従来は保険会社1社と提携する「専属代理店」のみでしたが、1996年の保険業法の改正により複数の保険会社と提携する「乗合代理店」の営業も可能となり、近年は顧客のニーズに合わせて複数の保険会社の商品を同時に比較的可能な「乗合代理店」が主流になりつつあります。

2016年に施行された改正保険業法により、保険会社のみならず、保険代理店においても顧客に対する情報提供、顧客の意向把握・確認が義務付けられ、特に中小の保険代理店において管理コストの増加等の影響を受けました。

さらに、2019年の国税庁による節税保険の取り扱い見直しにより、大手保険会社が節税を売りにした保険の販売を停止するなど業界全体に大きな影響が及びました。これにより中小オーナー企業に対する節税保険の取り扱いが大きかった保険代理店は深刻な打撃を受けました。

中小の保険代理店にとって厳しい経営環境下において、大手・中堅の保険代理店グループや異業種への傘下入りや保険契約の移管を決断する経営者が増えてきています。

保険代理店のM&A(売却・買収)を行うメリット

保険代理店のM&Aを行うメリットに関して、売り手企業と買い手企業それぞれの視点で解説します。

保険代理店を売却するメリット

◆大手保険会社または保険代理店への傘下入りにより、取引先の拡大や財務基盤の安定化、営業力の強化などを見込める

◆後継者不在の企業でも事業承継を行い、売却益の確保や従業員の雇用維持などを実現できる

◆DXの強化により、生産性の改善や顧客ニーズに合う事業の展開が可能となる

◆買い手企業との相互送客や経営資源の相互活用によって、売上や利益の増大を見込める

保険代理店を買収するメリット

◆市場規模やスケールメリットの拡大により競争力を強化できる

◆未進出のエリア・事業領域への進出を果たせる

◆経験豊富な保険募集人を確保できる

保険代理店の売却スキーム

保険代理店の売却・M&Aの主なスキームとしては、株式譲渡、事業譲渡、吸収合併があります。

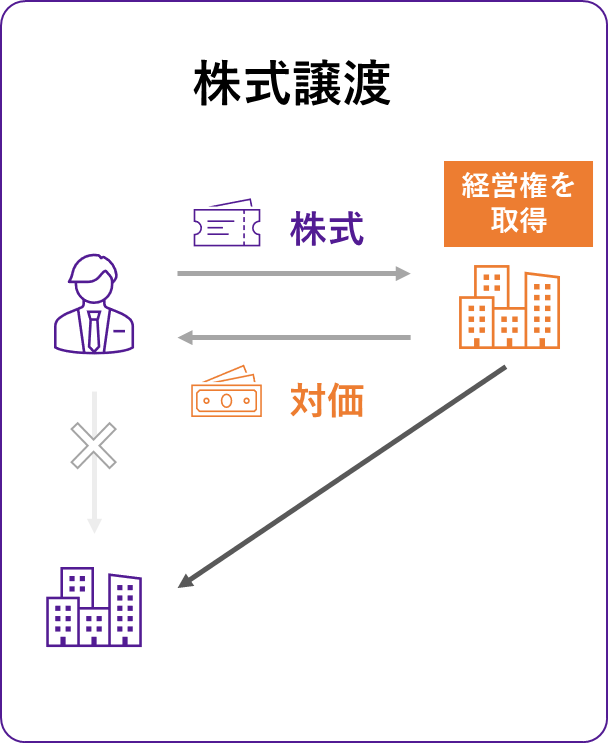

株式譲渡

株式譲渡は、その名のとおり、売り手が所有する譲渡対象会社の株式を買い手に譲渡するスキームです。株式譲渡では、譲渡対象会社の株主が交代し、会社がそのまま買い手に譲渡されます。

株式の売買という形式をとるため、事業譲渡や会社分割等の他のスキームに比べて手続が簡便で、従業員や取引先もそのまま移転するため、事業に与える影響が少ないのが特徴です。

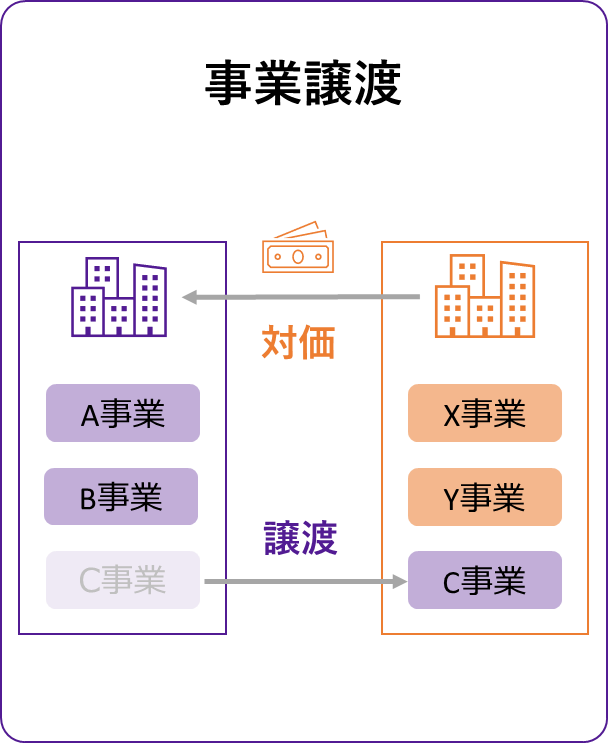

事業譲渡(商圏譲渡)

事業譲渡は、譲渡対象会社の事業の全部または一部を買い手に譲渡するスキームです。譲渡の対象は会社そのものではなく事業であるため、会社そのものは売り手側に残ります。そのため、売り手は引き続き会社の運営を続けることも可能です。

また、株式譲渡とは異なり、株主の一部がM&Aに反対していたとしても、株主総会の特別決議(議決権の過半数を有する株主が出席し、出席した株主の議決権の3分の2以上の賛成による可決)が可決されれば、事業譲渡は実行できます。

保険代理店のM&Aには、事業譲渡(商権譲渡)がよく使われています。売買の対象は基本的に保険代理店業務の営業権となります。

事業譲渡(商権譲渡)の利用は副業型の保険代理店に多く見られます。複数の事業を行っており、本業に専念したいなどの悩みを抱えている企業が、事業譲渡(商権譲渡)のスキームを選択しています。

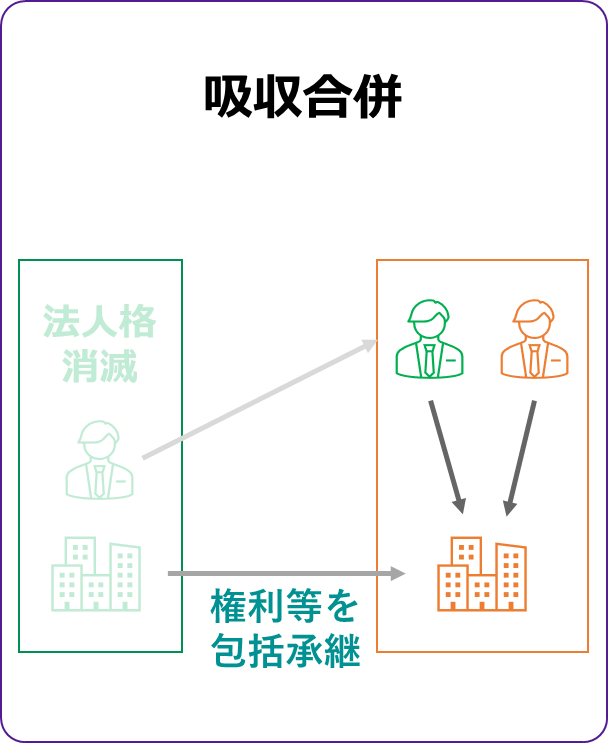

吸収合併

合併とは、 2つ以上の企業が1つの企業になる手法です。 独立した企業同士で行われるケースや、グループ内の再編としてグループ内企業で行われるケースがあります。合併はM&Aの手法としてはもっとも結合力が強い反面、第三者とのM&Aにおいて、はじめから合併を行うのは少ないのが実情です。合併を行うにしても、いったん株式譲渡を実行し、買い手企業の100%子会社とした後、時期をみて合併を行うという場合が多いです。

吸収合併とは合併の一種で、一方の法人格のみを残し、他方の法人格を消滅のうえ、合併により消滅する会社の権利義務の全部を、合併後存続する会社に承継させる手法です。

一方、新設合併とは合併の一種で、すべての法人格を消滅させた上で、新たに設立する会社に権利義務を承継させる手法です。実務上ほとんどのケースにおいて、吸収合併が選択されています。

関連記事:吸収合併とは?買収との違い・メリット・手続き方法を解説

保険代理店の売却価格の相場

保険代理店の売却を検討する際に、「どのくらいの価格で売却できるのか?」は気になる点かと思います。売却価格の目安を知るためには、相場の理解が役に立ちます。この章では、保険代理店の売却価格に関する相場の簡易的な算出方法、売却価格の決め方をわかりやすく解説します。

年倍法による算出方法(中小の保険代理店の簡易評価方法)

経営者のための事業承継マニュアル(中小企業庁)によると、中小企業のM&Aでは、時価純資産にのれん代(年間利益の数年分)を足し合わせた金額を売却価格の相場として考えることが一般的です。なお、この算出方法は「年倍法(年買法)」と呼ばれており、保険代理店の売却価格相場を簡易的に求める際にも役立ちます。足し合わせるのれん代は、2〜5年分とすることが一般的です。

◆売却価格の相場 = 時価純資産 + 営業利益 × 2〜5年分

たとえば時価純資産が7,000万円、各年の営業利益が3,000万円の保険代理店について、3年分の営業利益をのれん代とした場合の売却価格相場は以下のとおり算出できます。

◆売却価格の相場 = 7,000万円+ 3,000万円 × 3 = 1億6,000万円

最終的な売却価格の決め方

最終的な売却価格は、市場の状況や事業の成長性などを基準に企業価値や株主価値を算出し、その結果をもとに買い手企業との交渉によって決定します。

企業価値・株主価値とは

企業価値とは、投資家に対する企業全体の価値を表し、「株主価値+負債価値(債権者価値)」で計算できます。一方で株主価値は、企業価値のうち株主に帰属する価値であり、株主に帰属するキャッシュフローの現在価値を合計したものとなります。

企業価値・株主価値の評価方法

企業価値や株主価値を評価するM&Aのプロセスは「バリュエーション」と呼ばれます。バリュエーションの方法は、「インカムアプローチ」、「コストアプローチ」、「マーケットアプローチ」の3種類に大別され、それぞれの特徴やメリット・デメリットは以下のとおり異なります。

| インカムアプローチ | コストアプローチ | マーケットアプローチ | |

| 特徴 | 将来の収益性を基準とする | 過去の蓄積である貸借対照表の純資産を基準とする | 市場取引の視点である過去のM&A事例や類似業種などを基準とする |

| 主な手法 | ○DCF法 ○配当還元法 ○残余利益法 | ○時価純資産法 ○簿価純資産法 | ○類似会社比較法(マルチプル法) ○類似取引比較法 ○市場株価法 |

| メリット | ○将来的な収益性を反映できる ○各社に固有の性質を反映できる | ○客観性の高い評価を行える ○評価を比較的容易に行える | ○客観性の高い評価を行える ○市場の状況を反映できる |

| デメリット | ○主観や恣意によって評価が影響される | ○将来的な収益性を反映できない ○市場の取引状況を反映できない | ○短期的な市場の変動に左右される ○各社に固有の性質を反映しにくい |

上記3種類の評価方法を把握し、自社や買い手企業、市場の状況などを踏まえた上で使い分けることが重要となります。また、複数の手法を併用し、より合理性のある評価を行うのも効果的です。

関連記事:会社売却の価格相場は?会社を高く売る方法・交渉術をわかりやすく解説

株価評価結果にはこだわりすぎないことが大事!

前述したとおり、最終的な売却価格は買い手企業との交渉によって決定されます。実際のM&Aでは、複数の買い手から提示を受けた結果が現時点における自社の評価となります。そのため、バリュエーションの結果にこだわりすぎないことが大事になります。

買い手企業が自社の有する経営資源(資格を保有するスタッフの存在や技術力など)を高く評価してくれれば、バリュエーションの結果よりも高い金額で売却できる可能性があります。一方で、自社の希望金額よりも買い手企業によるバリュエーションの評価額が低かったり、バリュエーションの結果よりも買い手企業の希望買収額が低かったりする場合もあります。

たとえば、「自社の希望金額と買い手企業による評価額の間にギャップがあるものの、できるだけ早く会社を売却したい」という場合には、別のM&Aスキームを検討したり、希望金額に近い提案を行う買い手候補を探したりする、などの選択肢が考えられます。

また、会社の売却までに時間的な余裕がある場合は、数年かけて企業価値を高める選択肢もとれます。企業価値を高める場合には、プレデューデリジェンス(プレDD)を実施するのがおすすめです。

プレDDとは、M&Aや買い手企業による本格的なデューデリジェンスに先立って、売り手企業の財務状況や収益性、成長性などを分析するプロセスです。プレDDの実施により、M&Aに関係するリスク項目や企業価値を高める上で必要となる要素などを洗い出すことが可能です。

関連記事:プレDDとは |企業価値を高めて会社売却をするための事前準備

保険代理店を売却する際の留意点

保険代理手の売却にあたっては以下点に留意すべきです。

保険契約が引き継げるか(保険会社への確認)

保険代理店の売却価格は、保険代理店の契約に関する過去の業績や将来の見通しなどを考慮して算出されます。そのため、保険契約をスムーズに引き継げることが重要ポイントになります。保険代理店の売却に際しては、販売委託契約をしている保険会社に対して、契約の移管が可能かを事前に確認する必要があります。なお、保険会社が保険代理店から販売委託契約の買い上げを求めてくる場合もあります。

保険販売員の継続雇用は可能か

M&Aにおいては、買い手企業が売り手企業の経営権を握るため、従来における保険代理店の社風、働き方、報酬などが変わる可能性が大きいです。保険代理店においては、保険販売員のモチベーションが売上に大きな影響を与えるため、採用するM&A手法が、雇用契約をそのまま引き継げる「株式譲渡」や「吸収合併」であっても、保険販売員の継続雇用は可能かどうかに留意しながら売却交渉・手続きを進める必要があります。

保険代理店の顧客情報の取り扱い

保険代理店が保有する顧客情報は、プライバシーの観点からも慎重に扱われる必要があります。売却交渉・手続きに際しては、顧客情報の引き継ぎや取り扱い方法などに留意しながら進めることが重要です。

法改正などによる保険商品のニーズの変化

前述の通り、保険商品や関連する税務の法改正等は、保険代理店の管理体制や販売可能な保険商品のニーズに大きな影響を与えます。これらの変更が自社の業績にどのような影響があるのかを踏まえて、売却交渉を行う必要があります。

良い相手に高く売却するための交渉術

買い手企業との交渉時には、以下3つの交渉術が役に立ちます。

複数の買い手候補と交渉する

売り手企業がまったく同じでも、買い手候補によってバリュエーションの結果は異なることが一般的です。

たとえば、保険販売員を多く有する会社が売り手の場合、人材獲得を目的とする買い手候補である方が、そうでない買い手候補と比べて高く評価する可能性が高いです。また、会社の買収に対する緊急度が高い買い手候補であるほど、ある程度は高い金額でも売却できる可能性があります。

したがって、複数の買い手候補と交渉することが、高く会社を売却するコツとなります。また、複数の買い手候補と交渉することで、オークションのように買い手候補間で条件面の競争を促せる場合もあります。

経営課題をしっかり伝える

強みだけでなく、現時点の経営課題をしっかり伝えることも重要です。経営課題を正直に伝えることで、買い手企業から良い印象を持ってもらえる可能性があるためです。また、買収後に何をすべきかが明確となるため、PMI(経営統合)も計画的に行えます。

保険代理店業界の現状に詳しい専門家のサポートを受ける

会社を高い価格で売却するには、事前準備の段階から保険代理店業界の現状に詳しいM&A専門家によるサポートを受けることも重要です。

会社を高く売却するには、バリュエーションの際には決算書の数値のほか、顧客層や従業員などの価値を正しく評価する必要があります。それらの価値を見極めるには、保険代理店に関して詳細な知見を有していることが求められます。また、シナジーを最大限生み出せる買い手企業を見つけることも、取引価額を高く売却する上では重要な要素であり、そのためにも保険代理店業界の知見が重要となります。

つまり、保険代理店業界に詳しいM&A専門家のサポートを受けることで、自社の強みを実態に即して高く評価してもらえたり、シナジー効果を見込める買い手候補とマッチングしてもらえたりするため、結果的に高い価格で売却できる可能性が高まるのです。

また、M&Aのプロセスでは、契約書の作成やバリュエーション、デューデリジェンスなど、ファイナンスや法務などの専門知識を要する実務がたくさんあるため、専門家の協力を得ずに進めることは困難です。

そのため、会社を高い価格で売る目的だけでなく、M&Aを円滑に進める目的でも、専門家によるサポートは非常に重要になると考えられます。

保険代理店のM&A動向

保険代理店の業界では、次のようにM&Aによる商社や通信会社など様々な業界からの参入やファンドによる投資など、業界内の再編が相次いでいます。

【商社/伊藤忠商事】

2014年に保険代理店最大手のほけんの窓口グループと資本・業務提携を開始し、2019年に同社を連結子会社化しました。

【ファンド/アドバンテッジパートナーズ】

2022年にアドバンテッジパートナーズがサービスを提供するファンドが出資するSPC(特別目的会社)は、保険代理店大手の保険見直し本舗ブランドを営むNFCホールディングスを買収しました。

【保険会社/朝日生命保険】

2021年にテレマーケティングおよび訪問販売を通じて、お客様一人ひとりのニーズに応じた最適な保障を提案に強みをもつ保険代理店のNHSインシュアランスグループを子会社化しました。

保険代理店の最新M&A事例19選(2019年~2024年)

【消費財×製造業】エステー株式会社が株式会社シャルダンを完全子会社化

譲渡企業の概要

株式会社シャルダンは、主に消費財を取り扱う企業で、特に家庭用や業務用の消耗品を製造・販売しています。製品には、消臭剤、清掃用品などが含まれ、広範な流通ネットワークを持っています。[36]

譲受企業の概要

エステー株式会社は、消費者向けの消臭・芳香製品や衛生用品を中心に事業を展開している企業です。国内外で広範な製品ラインを展開しており、品質の高い製品を提供することで知られています。

M&Aの目的・背景

エステー株式会社による株式会社シャルダンの完全子会社化は、エステーの製品ポートフォリオの拡充を目指す戦略の一環です。シャルダンの製品群は、エステーの既存製品と相互補完関係にあり、両社のシナジー効果を高めることが期待されています。また、シャルダンの持つ流通チャネルや市場知見を活用することで、エステーの市場シェアの拡大や新市場への進出を加速する狙いがあります。完全子会社化により、経営資源の統合が進むことで、効率的な運営とコスト削減も見込まれます。

M&Aの手法・価格

実行時期:2024年9月(予定)

手法:吸収合併

譲渡金額:非開示

【保険代理店事業×保険代理店事業】株式会社ニュータスが保険代理店事業を買収

譲渡企業の概要

譲渡対象は、保険代理店事業です。この事業は、個人および法人向けの保険商品を取り扱い、顧客に対して保険の提案、契約手続き、アフターサービスなどを提供しています。譲渡対象の事業には、顧客リストや契約中の保険商品、オフィス設備なども含まれます。[37]

譲受企業の概要

株式会社ニュータスは、保険業界における実績を持つ企業で、保険代理業務を中心に展開しています。地域密着型のサービスを提供し、顧客の多様なニーズに対応するためのソリューションを提供しています。また、他の保険代理店事業の買収や統合を通じて、事業の拡充を図っています。

M&Aの目的・背景

本M&Aの目的は、株式会社ニュータスが保険代理店事業を買収することで、地域内での顧客基盤を強化し、事業規模を拡大することです。譲渡対象の保険代理店事業は、既存の顧客層や運営ノウハウを持ち、ニュータスの戦略的な事業拡張に寄与することが期待されます。保険業界の競争が激化する中、事業の拡大と効率化を進めるための一環として位置付けられています。

M&Aの手法・価格

実行時期:2024年9月

手法:事業譲渡

譲渡金額:非開示

【金融サービス×金融サービス】イオンフィナンシャルサービス株式会社が株式会社協栄エイアンドアイを吸収分割

譲渡企業の概要

株式会社協栄エイアンドアイは、金融サービス業を中心に、主に保険やローンなどの金融商品の提供を行っている企業です。顧客に対して幅広い金融商品を扱い、リスク管理や資産運用のサポートを行っています。[38]

譲受企業の概要

イオンフィナンシャルサービス株式会社は、イオングループの金融部門を担う企業で、クレジットカード、ローン、保険など多岐にわたる金融サービスを提供しています。広範な顧客基盤とネットワークを持ち、安定したサービスを提供しています。

M&Aの目的・背景

イオンフィナンシャルサービス株式会社による株式会社協栄エイアンドアイの吸収分割は、金融サービスの効率的な統合を目指す戦略の一環です。協栄エイアンドアイの持つ金融商品とノウハウを活用し、イオングループ内での金融サービスのシナジー効果を高めることが狙いです。特に、顧客のニーズに合わせたより効果的な商品展開やサービス提供を実現するための基盤強化を図ります。また、統合により運営コストの削減や業務の効率化も見込まれています。

M&Aの手法・価格

実行時期:2024年9月(予定)

手法:吸収分割

譲渡金額:非開示

東京エレクトロンエージェンシーを東京エレクトロンBPが吸収合併【保険代理店×保険代理店】

譲渡企業の概要

東京エレクトロンエージェンシー:東京エレクトロンBPの100%子会社。保険代理店業務が専門。

譲受企業の概要

東京エレクトロンBP:東京エレクトロン<8035>の子会社。物流サービス、施設管理、保険代理 [1]

M&Aの目的・背景

東京エレクトロンBPは、業務効率化や人材活用の観点から、100%子会社である東京エレクトロンエージェンシーを吸収合併。

M&Aの手法・価格

2023年4月1日を効力発生日として、東京エレクトロンの100%子会社である東京エレクトロンBPは、東京エレクトロンBPの100%子会社である東京エレクトロンエージェンシーを吸収合併しました。[2]

関連記事:吸収合併とは?買収との違い・メリット・手続き方法を解説

セゾン保険サービスをブロードマインドは持ち分法適用関連会社化【保険代理店×FPコンサル】

譲渡企業の概要

セゾン保険サービス:損害保険代理店業、生命保険の募集に関する業務、リスクマネジメントに関するコンサルティング業

譲受企業の概要

ブロードマインド:上場会社<7343>。フィナンシャルパートナー事業(保険やローン、資産形成などのフィナンシャルプランニングにかかるコンサルティング業務)[3]

M&Aの目的・背景

ブロードマインドはセゾン保険サービスを持ち分法適用関連会社化することで、資本関係のあるパートナーシップの下、両社の強み・リソース等の活用を図りながら、フィナンシャルパートナー事業の更なる成長を目指しています。

M&Aの手法・価格

2023年3月24日開催の取締役会においてブロードマインドは、セゾン保険サービスの株式譲渡契約を締結し、同社を持分法適用関連会社とすることを決議しました。[4]

東西実業の保険代理店業をエムエスティ保険サービスが譲受け【保険代理店×保険代理店】

譲渡企業の概要

西華産業:各種プラント、機械装置・機器類、環境保全設備、電子情報システム機器類の販売および輸出入 [5]

東西実業:西華産業の100%子会社。保険代理店業。本件譲渡対象

譲受企業の概要

エムエスティ保険サービス:損害保険代理店業、生命保険の募集に関する業務

M&Aの目的・背景

西華産業は、収益構造を改善する為の経営資源の選択と集中の一環として、子会社の東西実業の有する保険代理店事業の譲渡を行いました。

M&Aの手法・価格

西華産業は2023年2月10日開催の取締役会において、子会社である東西実業の保険代理店事業をエムエスティ保険サービス株式会社へ譲渡することを決議しました。[6]

NFCホールディングスの保険代理店事業をアドバンテッジパートナーズが譲受け【保険代理店×投資会社】

譲渡企業の概要

NFCホールディングス:複数の関係会社を通じて保険代理店事業を営む。株式会社GOESWELLを中心に、保険見直し本舗ブランドにて、全国に345店(FC21店を含む。2022年6月30日時点)の店舗を展開

譲受企業の概要

アドバンテッジパートナーズ:プライベートエクイティファンド。100社以上の投資実績

M&Aの目的・背景

アドバンテッジファンドは、NFCホールディングスがこれまで築き上げた経営基盤の更なる強化を支援し、一層の成長に貢献することを目的としています。

M&Aの手法・価格

アドバンテッジパートナーズがサービスを提供するAPファンドが出資する特別目的会社が、エナジーアライアンスホールディングスへの投資を実行しました。エナジーアライアンスホールディングスは、NFCホールディングスの保険代理店事業を2022年9月26日付で承継し、2022年10月1日付で株式会社NFCホールディングスへの商号変更しました。[7]

バーンの保険代理店事業をエムエスティ保険サービスが譲受け【保険代理店×保険代理店】

譲渡企業の概要

カンセキ:上場会社<9903>。ホームセンター・専門店などの経営およびその関連事業 [8]

バーン:カンセキの100%子会社。損害保険代理店業、生命保険の募集に関する業務

譲受企業の概要

エムエスティ保険サービス:損害保険代理店業、生命保険の募集に関する業務

M&Aの目的・背景

カンセキは経営資源の選択と集中による収益構造改善のため、子会社バーンの有する保険代理店事業をエムエスティ保険サービス株式会社へ譲渡しました。

M&Aの手法・価格

カンセキは2022 年9月22日開催の取締役会において、連結子会社であるバーンの事業譲渡を行い、2023年2月1日を効力発生日として、バーン及び茨城カンセキを消滅会社とする吸収合併することを決議しました。[9]

YuLife社へ、第一生命HDが出資【オンライン保険代理店×保険会社】

譲渡企業の概要

YuLife(ユーライフ):英国にてデジタル技術を基にオンライン団体保険代理店・Well-being 事業を傘下で展開 [10]

譲受企業の概要

第一生命ホールディングス:上場会社<8750>。生命保険会社、損害保険会社 [11]

M&Aの目的・背景

第一生命ホールディングスの出資に伴い、人財派遣等による知見の共有を通じて、ユーライフの先進的なビジネスモデルやノウハウを活用し、国内外グループ各社の団体保険事業や健康・医療分野の高度化に取り組んでいくことを目的としています。

M&Aの手法・価格

第一生命ホールディングスは、傘下の中間持株会社である第一生命インターナショナルホールディングス合同会社を通じ、英国団体保険市場で事業を展開する ユーライフ(YuLife Holdings Ltd. )へ約75百万ポンド(約122億円)の出資をおこなったと2022年7月7日に発表しました。

関連記事:M&Aと価格|企業価値算定手法・相場・条件交渉術を解説

今治.夢スポーツ、LPHライフコンサルタントが引受先の第三者割当増資【サッカークラブ運営×保険代理店】

譲渡企業の概要

今治.夢スポーツ:スポーツクラブ・スポーツ施設・文化施設の運営事業、教育関連事業等 [12]

譲受企業の概要

LPHライフコンサルタント:生命保険の募集に関する業務、損害保険代理店業、金融商品仲介業、ファイナンシャルプランニングのコンサルティング業 [13]

M&Aの目的・背景

今治.夢スポーツの第三者割当増資は里山スタジアム建設のための追加資金調達を目的としています。

M&Aの手法・価格

今治.夢スポーツはLPHライフコンサルタントが引受先となる第三者割当増資を実施したと、2022年4月26日に発表しました。増資金額は非公開。[14]

Next Solution社をマネーフォワードが買収【保険代理店×資産管理サービス】

譲渡企業の概要

Next Solution:全国に 7 つの拠点を有し、複数の生命保険会社・損害保険会社から保険商品の販売を受託する乗合保険代理店

譲受企業の概要

マネーフォワード:上場会社<3994>。PFMサービスおよびクラウドサービスの開発・提供 [15]

M&Aの目的・背景

以下の目的のもと、本件買収を行っています。

・FPにお金の悩みの相談ができるサービス「マネーフォワード お金の相談」との連携強化をはじめ、オンラインとオフラインを併用したサービス提供により、ユーザーの課題解決を推進。

・マネーフォワードが持つ家計・資産データと、Next Solutionがコンサルティングを通じて蓄積する情報を融合し、ユーザーの利便性向上。

・Next Solution を通じて、マネーフォワードが取り扱う様々なサービスの提案を実施することによる、さらなる提供価値の向上。

M&Aの手法・価格

マネーフォワードは2022年4月13日にて、Next Solutionの発行するすべての株式を取得し、完全子会社化する株式譲渡契約を締結しました。[16]

ライフフォースサポートとフィックス.ジャパンは保険代理店事業を経営統合【保険代理店×保険代理店】

譲渡企業の概要

フィックス.ジャパン:生命保険・損害保険・少額短期保険・その他代理業 [17]

ライフフォースサポート:生命保険、損害保険、少額短期保険、不動産売買・仲介業務、住宅ローン取次業務、経営コンサルタント業務等 [18]

譲受企業の概要

オールワンエージェント:フィックス.ジャパンとライフフォースサポートが共同で設立した会社。本件譲渡対象の事業の引受先。[19]

M&Aの目的・背景

本件両者は顧客本位の業務運営方針に基づく運営を行うにあたり、両社が蓄積してきたノウハウや経営資源の有効活用によって得られる、将来に向けての強い経営基盤が必要と考え、経営統合を行いました。

M&Aの手法・価格

ライフフォースサポートとフィックス.ジャパンは、2022 年 4 月 1 日に、生命保険・ 損害保険・少額短期保険の代理店事業を新会社オールワンエージェントに事業譲渡しました。

オールワンエージェントはライフフォースサポートとフィックス.ジャパンが共同で設立しました。[20]

サクサプロアシストの保険代理店事業を銀泉が譲受け【保険代理店×保険代理店】

譲渡企業の概要

サクサホールディングス:上場会社<6675>。情報通信システムの機器および部品の開発、製造および販売を主として行う子会社の経営管理等 [21]

サクサプロアシスト:サクサホールディングスの連結子会社。保険代理店業務とともに、ロジスティクス事業やオフィスサービス事業等を行う。

譲受企業の概要

銀泉:損害保険代理店事業、生命保険の募集に関する業務、ビル事業、駐車場事業、不動産コンサルティング事業等

M&Aの目的・背景

サクサホールディングスは、選択と集中及びグループ全体の業務効率改善の観点より、事業譲渡を行いました。

M&Aの手法・価格

サクサホールディングスは2021年11月26日開催の取締役会において、連結子会社であるサクサプロアシストの保険代理店事業を対象とする、銀泉との事業譲渡契約を締結することを決議しました [22]

光村商事倉庫は保険代理店業をエムエスティ保険サービスに譲渡【保険代理店×保険代理店】

譲渡企業の概要

光村印刷:上場会社<7916>。印刷事業、デジタルコンテンツ事業、電子部品製造事業等 [23]

光村商事倉庫:光村印刷の連結子会社。保険代理店事業、一般貨物自動車運送事業、倉庫業

譲受企業の概要

エムエスティ保険サービス:損害保険代理店業、生命保険の募集に関する業務

M&Aの目的・背景

光村印刷は収益構造改革の取り組みにおける経営資源の選択と集中の一環として、子会社の光村商事倉庫の保険代理店事業を譲渡しました。

M&Aの手法・価格

光村印刷は2021年7月29日開催の取締役会において、2021年10月1日付けで、連結子会社である光村商事倉庫株式会社の保険事業を、エムエスティ保険サービス株式会社に譲渡することを決議しました。 [24]

セントラルエージェンシーは、JR東日本商事と合併【保険代理店×商社】

譲渡企業の概要

セントラル警備保障:上場会社<9740>。警備業、機器販売及び工事業 [25]

セントラルエージェンシー:セントラル警備保障の非連結子会社。保険代理店業

譲受企業の概要

JR東日本商事:鉄道資材事業、ビジネスソリューション事業、コンシューマー商品事業、保険代理店事業 [26]

M&Aの手法・価格

2021年4月にセントラル警備保障は非連結子会社であったセントラルエージェンシーの株式を売却[27]し、また、2021年7月1日をもって、セントラルエージェンシーはJR東日本商事と合併を行いました。[28]

W.Brown社をSOMPOホールディングスが買収【航空保険代理店×保険会社】

譲渡企業の概要

W.Brown(W・ブラウン):保険総代理店(MGU)。航空機に関連するリスクに対して30年超に渡り保険サービスを提供。業界内で高い評価を受けています。

譲受企業の概要

SOMPOホールディングス:上場会社<8630>。損害保険会社、生命保険会社その他の保険業法の規定により子会社等とした会社の経営管理業務、保険業法の規定により保険持株会社が営むことのできる業務

Sompo International Holdings Ltd.(SI):SOMPOホールディングス傘下。航空元受保険・再保険の商品群がSIの主要な成長分野

M&Aの目的・背景

SIは2016年にW・ブラウンとMGU契約を締結し、長期的な関係を築いていました。SIはW・ブラウンを完全子会社化することで、関係をさらに強化し、同社の経営やアンダーライティングに関する専門性、販売網、サービス力を活用していきます。

また、本件買収によって、SIの航空元受保険・再保険の商品群の拡充が可能になるとしています。

M&Aの手法・価格

2020年12月、SOMPOホールディングス傘下のSIは、W・ブラウンの買収を発表しました。[29]

ワールド・ワン・フィナンシャルグループをクリエイトが買収【保険代理店×求人サービス】

譲渡企業の概要

ワールド・ワン・フィナンシャルグループ:損害保険代理店業、生命保険の募集に関する業務

譲受企業の概要

クリエイト:求人サービス提供事業、社員教育事業、営業広告・OOHメディア事業、インターネットメディア事業

M&Aの目的・背景

コロナ禍の収益事業の多角化や、福利厚生の充実といった目的で本件買収が行われました。

M&Aの手法・価格

クリエイトは2020年10月30日付で、ワールド・ワン・フィナンシャルグループの発行済全株を取得し、完全子会社化しました。[30]

田井ファミリーは保険代理店事業の大半を保険ひろばに譲渡【保険代理店×保険代理店】

譲渡企業の概要

田井ファミリー:損害保険販売、生命保険販売、自動車保険販売事業。山口県岩国市 [31]

譲受企業の概要

保険ひろば:保険代理店業。山口銀行やもみじ銀行、北九州銀行等を擁する山口フィナンシャルグループの子会社 [32]

M&Aの手法・価格

保険ひろばは田井ファミリーより、保険代理店事業の大半の譲渡を受け、2020年11月1日をもって事業譲受しました。本件事業譲渡に伴い、田井ファミリーの譲渡対象の保険契約は保険ひろばに移管しました。[33]

ライフアシストをオリックス生命保険が買収【保険代理店×保険会社】

譲渡企業の概要

ライフアシスト:損害保険の代理店業、生命保険の募集に関する業務

譲受企業の概要

オリックス生命保険:生命保険業、他の保険会社の保険業に係る業務の代理または事務の代行、債務の保証その他の生命保険業に付随する業務等 [34]

M&Aの目的・背景

本件子会社化により、オリックス生命保険の持つチャネルに加え、来店型ショップチャネルを新たに拡大し、お客さまとの接点強化を行います。また、ノウハウの融合や商品・サービスの開発をし、よりご満足いただける提案や情報提供ができる体制作りを図ります。

M&Aの手法・価格

オリックス生命保険株式会社は2020年2月6日、ライフアシストの株式80.9%を取得し、子会社化することで合意したと発表しました。[35]

参考URL:

[2] 東京エレクトロン子会社東京エレクトロンBPは、子会社東京エレクトロンエージェンシーを吸収合併

[3] ブロードマインド(株)会社概要

[4] ブロードマインドは、セゾン保険サービスを持ち分法適用関連会社化

[5] 西華産業(株)会社概要

[6] 西華産業<8061>、子会社東西実業の保険代理店事業をエムエスティ保険サービスに譲渡

[7] アドバンテッジパートナーズ、NFCホールディングスの保険代理店事業を譲り受け

[8] (株)カンセキ会社概要

[9] カンセキ、子会社バーンの保険代理店事業をエムエスティ保険サービスに譲渡

[10] 第一生命HD、英国団体保険市場で事業を展開するYuLife社に出資

[11] 第一生命ホールディングス(株)会社概要

[12] (株)今治.夢スポーツ会社概要

[13] (株)LPHライフコンサルタント会社概要

[14] サッカークラブ「FC今治」運営の今治.夢スポーツ、LPHライフコンサルタントを引受先とする第三者割当増資を実施

[15] (株)マネーフォワード会社概要

[16] マネーフォワード、乗合保険代理店Next Solution社を買収

[17] (株)フィックス.ジャパン会社概要

[18] (株)ライフフォースサポート会社概要

[19] (株)オールワンエージェント会社概要

[20] ライフフォースサポートとフィックス.ジャパン、生命保険・ 損害保険・少額短期保険の代理店事業を新会社「オールワンエージェント」に譲渡

[21] サクサホールディングス(株)会社概要

[22] 銀泉、サクサHD子会社のサクサプロアシストから保険代理店事業を譲り受け

[23] 光村印刷(株)会社概要

[24] 光村印刷子会社の光村商事倉庫、保険事業をエムエスティ保険サービスに譲渡

[25] セントラル警備保障(株)会社概要

[26] JR東日本商事:会社案内資料

[27] セントラル警備保障:第50期 有価証券報告書(2021年3月1日〜2022年2月28日)

[28] セントラル警備保障の保険代理店セントラルエージェンシー、JR東日本商事と合併

[29] SOMPOホールディングス、米国の航空保険代理店W.Brown社を買収

[30] 求人サービス事業展開のクリエイト、ワールド・ワン・フィナンシャルグループを買収

[31] 田井ファミリー:企業情報

[32] (株)保険ひろば会社概要

[33] 山口県の保険ひろば、同県の田井ファミリーから保険代理店事業の大半を譲り受け

[34] オリックス生命保険(株):会社案内

[35] オリックス生命保険、保険代理店業展開のライフアシストを買収

[36] 完全子会社との合併(簡易・略式合併)に関するお知らせ

[37] 保険代理店事業の譲渡に関するお知らせ

[38] 連結子会社間の吸収分割に関するお知らせ

まとめ

保険代理店業界では、経営者の高齢化や規制強化などを背景に、大手保険会社や異業種による大手の保険代理店の買収のほか、中小の保険代理店が売却を希望するケースが増加しています。

本記事では、保険代理店の売却を検討されている経営者向けに売却・買収するメリット、売却価格の相場、売却の成功事例、売却方法について解説しました。

保険代理店を相場よりも高く売却するには、事前準備の段階から保険代理店業界の現状に詳しいM&A専門家によるサポートを受けることが重要です。ぜひお気軽にご相談下さい。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

株式会社コーポレート・アドバイザーズM&A

株式会社コーポレート・アドバイザーズ・アカウンティング

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社日本クレアスBPOサポート

株式会社日本クレアス財産サポート

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

470名(グループ全体 / 2024年12月現在)

税理士42名、公認会計士16名、特定社会保険労務士2名、社会保険労務士15名、弁護士2名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件