| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) |

LPガスの国内需要は1996年をピークとして緩やかに減少傾向にあるのものの、災害対策やグリーンLPガスの開発等により今後も一定の需要が見込まれます。他の業界と違わず中小事業者については事業承継問題等により事業売却が進んでいます。本記事では、LPガスの業界動向、M&A事例、売却価格相場について解説します。

>>LPガスの事業承継・売却について、アドバイザーに無料相談する

LPガス業界の動向・今後は?

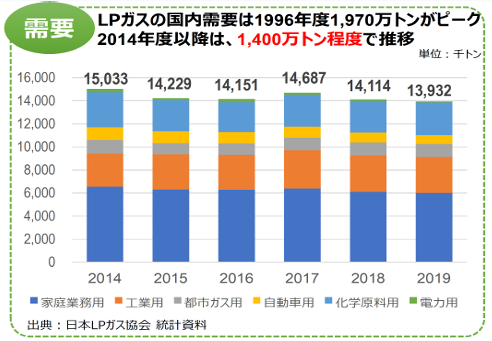

LPガスの国内需要は、1996年度の1970万トンがピークで2014年度以降は1400万トン程度で推移しています。

引用:一般社団法人全国LPガス協会 LPガス業界の現況について

LPガスは国内の様々な場所で利用されている重要なエネルギーです。一般社団法人全国LPガス協会 の「LPガス業界の現況」では、LPガスの役割として以下の3つが紹介されています。

・≪国民生活に欠かせないエネルギー≫

一般家庭の給湯・調理・冷暖房のエネルギーとして、全国約2,400万世帯、国土の100%の地域で供給されている。他にも産業用に幅広く活用されている。

・≪全国のタクシーの約8割はLPガス自動車≫

重要な輸送インフラであるタクシーの約8割にあたる約17万台はLPガス自動車である。交通網の弱体化に伴い、地域コミュニティーに欠かすことのできない移動手段であるとともに、災害時のガソリンや軽油の供給不安が生じた場合においても人員輸送や物資配送に活躍した実績がある。

・≪あらゆる災害に強く、復旧も最速≫

地震、風水害及び雪害等の災害に対して強い分散型供給エネルギーであり、被災時の復旧も他エネルギーより速い。全国各地の避難所や病院等に非常用備蓄貯槽の設置が進んでおり、各家庭にも非常用の軒下在庫が完備されている。

LPガスはあらゆる災害に強いエネルギーの最後の砦として注目されている一方、環境配慮型(カーボンニュートラル)のグリーンLPガスの開発(石油から生成しないLPガス生産)も検討されています。

グリーンLPガスについては、水素と炭素の人工合成によるプロパン(C₃H₈)の合成(プロパネーション)や、欧州で取組が進んでいるバイオLPガスをはじめとする、新たなイノベーションの検討が開始されています。プロパネーションはメタメーションのように、合成に必要な触媒が開発されておらず、また、バイオLPガスについては、原料調達や生産性向上等の課題が存在しています。[1]

参考:一般社団法人全国LPガス協会 LPガス業界の現況について

LPガス業界の売却価格相場を知りたい

自社の株価の相場感を知る方法としては、以下の方法があります。

| ①M&Aでの株価算定を専門家に依頼する_株価シミュレーション ②LPガス業界のM&Aに詳しい専門家に相場感を確認する ③プレマッチングで応募企業に相場感を確認する |

①M&Aでの株価算定を専門家に依頼する_株価シミュレーション

自社の業界・業種のM&Aでの価格相場や自社株式価値を適切に把握している経営者は少ないです。

真の価値を知らないと、経営判断を誤ったり、不利な条件交渉を進めてしまうことがあります。

納得感のある価格・条件で事業承継・M&Aを実施するためには、企業価値の把握が第一歩です。

20年で2000件以上のM&A支援実績を持つコーポレート・アドバイザーズの企業価値シミュレーション(無料)をぜひご利用ください。

②LPガス業界のM&Aに詳しい専門家に相場感を確認する

中小事業者のM&A価格については、業種、地域、規模のほか、仕入先、販売先の状況によっても価格相場が異なります。自社の株価について相場感を確認するためには、LPガス業界のM&Aに詳しい専門家に相談することも有効な方法です。

>>LPガスの事業承継・売却について、アドバイザーに無料相談する

③CREASマッチングで応募企業に相場感を確認する

CREASマッチングでは、将来的に会社売却や事業承継の可能性がある企業経営者向けに、匿名情報を掲載するだけで候補先と相場感を確認できる「プレマッチング(お試しマッチング)」サービスを実施しています。

「プレマッチング(お試しマッチング)」サービスでは、譲渡検討者は、譲受け候補企業からのオファー状況をみて募集開始をするかどうかを判断します。

買い手企業としては、先行申込みをしていただくと、募集開始時にいち早く連絡を受け取れます。

M&Aの取引価格の決め方・計算方法は?

M&Aの価格は、売り手と買い手で条件交渉し、合意した金額となります。

そのため、財務や業績の状況のほか、M&A市場における需要と供給の状況も価格に影響を与えます。

条件交渉の準備としては、まずは一般的な価値評価手法で根拠を整えていくことになります。

M&Aにおける企業価値評価でよく使われる手法は以下の3つです。次の①~③の算出結果などを考慮して、売り手・買い手双方は、交渉のベースとなる価格を検討していきます。

| 評価手法 | 企業価値評価額の算出方法 |

| ①時価純資産 +営業権法 簡易な計算 | 会社の資産価値を時価評価して、そこから引当金不足などを修正した負債を差し引いた時価純資産額に営業権(=のれん)を加えて計算 |

| ②EBITDAマルチプル 交渉に使える | 売り手の会社や事業と類似する上場企業(事業や成長率)の評価(株価)を使用して評価額を計算 |

| ③DCF法 緻密な計算 | 会社が将来生み出す価値をフリーキャッシュフローで推計し、資本コスト(WACC)で割り引いて現在価値に換算して企業価値を計算 |

規模や成長フェーズごとの評価方法の使い分け

中堅企業・大企業の場合

中堅企業・大企業の会社売却・M&Aにおいては、将来キャッシュフローから計算する「DCF法」を主とし、類似会社から計算する「EBITDAマルチプル法」を参考に計算します。

中小企業の場合

中小企業の会社売却・M&Aにおいては、規模や情報の精度の観点から、「DCF法」のような緻密な手法は使わずに、類似会社から計算する「EBITDAマルチプル法」や「時価純資産+営業権法」を使って簡便的に計算します。

ベンチャー企業の場合

ベンチャー企業の会社売却・M&Aにおいては、大きく成長する計画が作成されている場合が多いため、それを加味した計算が必要になります。

そのため、未上場の中堅企業と同様に、将来キャッシュフローから計算する「DCF法」や類似会社から計算する「EBITDAマルチプル」を主な手法とし、計画通りには成長しない場合の「マイナスの評価」も十分に織り込みます。

企業価値・株主価値の評価方法

企業価値や株主価値を評価するM&Aのプロセスは「バリュエーション」と呼ばれます。バリュエーションの方法は、「インカムアプローチ」「コストアプローチ」「マーケットアプローチ」の3種類に大別されます。それぞれの特徴やメリット・デメリットは以下のとおりです。

| インカムアプローチ | コストアプローチ | マーケットアプローチ | |

|---|---|---|---|

| 基準 | 将来の収益性 | 過去の蓄積である貸借対照表の純資産 | 類似する上場企業の各指標やM&A取引額など(市場取引) |

| 主な手法 | ○DCF法 ○配当還元法 ○残余利益法 | ○時価純資産法 ○簿価純資産法 | ○類似会社比較法 (マルチプル法) ○類似取引比較法 ○市場株価法 |

| メリット | ○将来の収益性を反映できる ○各社固有の性質を反映できる | ○客観性の高い評価ができる ○計算が比較的容易 | ○客観性の高い評価を行える ○市場の状況を反映できる |

| デメリット | ○主観や恣意によって評価が影響される | ○将来の収益性を反映できない ○市場の取引状況を反映できない | ○短期的な市場の変動に左右される ○各社固有の性質を反映しにくい |

上記3種類の評価方法を把握し、自社や買い手、市場の状況などを踏まえた上で使い分けることが重要となります。また、複数の手法を併用し、より合理性のある評価を行うのも効果的です。

関連記事:M&Aと価格|企業価値算定手法・相場・条件交渉術を解説

LPガス業界のM&A事例

アストモスリテイリングと太陽日酸エネルギーが合併

合併を行う企業の概要

アストモスリテイリング:アストモスエネルギー株式会社の100%子会社であった。LPガス・石油製品の販売等を行う。[1]

合併を行う企業の概要

大陽日酸エネルギー:大陽日酸株式会社の100%子会社であった。

液化石油ガスの製造ならびに販売や厨房用品、住宅設備機器、空調機器、ガス器具の販売等を行う[2]

M&Aの目的

経営資源を集約又は相互活用することによって、サプライチェーンの効率化・強靭化及び脱炭素やデジタル分野におけるソリューションの拡充を図っている。

M&Aの手法

2023年6月2日にて、アストモスリテイリング株式会社と、大陽日酸エネルギー株式会社は、経営統合について最終合意に達し、両社の間で経営統合に関する合意書及び株主間契約書を締結いたしました。[3]

>>LPガスの事業承継・売却について、アドバイザーに無料相談する

クサネンが大丸エナウィンの子会社へ

譲渡企業の概要

クサネン:滋賀県草津市を中心にLPガス販売や住宅リフォーム等を行う。

譲り受け企業の概要

大丸エナウィン:近畿を中心にLPガス、住宅設備機器の販売を行う。また、ミネラルウォーターの製造と宅配なども行っている。[4]

M&Aの目的・背景

滋賀県での戦略的な事業エリア拡大と強化のために、本件M&Aが行われました。

M&Aの手法・成約

大丸エネウィンは、2022年6月29日開催の取締役会にて、株式会社クサネンの株式を取得し、連結子会社化することを決議しました。

REXEVと鈴与商事がEVシェアリングへ向けた資本業務提携

資本業務提携をした企業の概要

REXEV:自治体や企業に対して電気自動車EVのエネルギーマネジメントシステムの提供を行う

資本業務提携をした企業の概要

鈴与商事:石油製品・LPG等の事業を行う。

M&Aの目的・背景

鈴与商事:東海地域を中心としたカーボンニュートラル推進のため、EVへの支援およびEVエネルギーマネジメントサービスの提供[5]

REXEV:e-モビリティ管理プラットフォーム※2を中心とするEV・エネルギーマネジメント技術システムの提供[6]

M&Aの手法・成約

株式会社REXEVと鈴与商事株式会社は2023年6月5日に資本業務提携契約を締結しました。[7]

東京ガスエネルギー、岩谷産業の完全子会社へ

譲渡企業の概要

東京ガスエネルギー:現エネライフ[8]

東京ガスグループの関東・首都圏においてLPガス販売部門を担う。[9]

譲り受け企業の概要

岩谷産業:LPガス・LNG・家庭用機器・産業ガス・産業機械の販売、各種素材の開発・輸入・供給、食品製造販売などの事業を展開[10]

M&Aの目的・背景

ガス調達機能・卸機能・物販機能の連携によって、LPガス供給安定化や、営業効率化などのシナジーを追求していく。

また、関東圏における事業規模の拡大を図る。

M&Aの手法・成約

2022年6月にて、岩谷産業は東京ガスエネルギーの全株式を取得し完全子会社化しました。東京ガスエネルギー子会社の東京ガスLPGターミナル、東京オートガス、エネライフ・キャリアーも完全子会社化しました。[11]

ニジオの液化天然ガス調達事業を東京ガスへ吸収分割

分割会社の概要

ニジオ:東京ガスグループの発電事業において、液化天然ガス調達事業の一部を行う。

承継会社の概要

東京ガス:都市ガスの製造及び販売や電気の製造・供給・販売、ガス工事などの事業を行う。[12]

M&Aの目的・背景

グループの競争力強化と事業運営のさらなる効率化を目的としています。

M&Aの手法・成約

東京ガスは2023年2月2日、完全子会社である株式会社ニジオが営んでいるプルートプロジェクトからの液化天然ガス調達事業に関わる資産、負債及び本事業に関する権利義務を会社分割の方法によって2023年4月1日に東京ガス株式会社に承継させることとし、同社との間で吸収分割契約を締結しました。[13]

ティージープラスを東京ガスが吸収合併

吸収合併消滅会社の概要

ティージープラス:米国コープポイントLNGプロジェクトからLNG調達を行っていた。

吸収合併存続会社の概要

東京ガス:都市ガスの製造及び販売や電気の製造・供給・販売、ガス工事などの事業を行う。[12]

M&Aの目的・背景

本件M&Aによる、東京ガスグループ全体の業務効率の向上と、ノウハウを活用した効果的・効率的な事業展開を図っています。

M&Aの手法・成約

東京ガスは2022年11月30日開催の取締役会にて、2023年4月1日を効力発生日とする、東京ガスの完全子会社であるティージープラス株式会社を吸収合併することについて決定しました。[14]

コスモアブダビエネルギー開発はコスモエネルギー開発の子会社へ

譲渡企業の概要

コスモアブダビエネルギー開発:石油ガス事業の計画・遂行等を行う。

譲り受け企業の概要

コスモエネルギー開発:エネルギー資源開発事業の企画立案を行う。

M&Aの目的・背景

これまで以上に緊密に協働し、アブダビ石油の生産量最大化を図る。また、脱炭素化技術の開発と適用、脱炭素分野でのコスモグループとの協業について積極的に検討していく考えを持つ。

M&Aの手法・成約

2023年5月11日にて、コスモエネルギー開発は、Compañía Española de Petróleos, S.A.の完全子会社CEPSA International B.V.(「CEPSA」)との契約に基づき、CEPSAが保有するコスモアブダビエネルギー開発株式会社の全株式を取得することを、CEPSAに通知しました。[15]

関連記事:化学業界のM&A動向・事例・売却相場|2023年最新

堺LNGを関西電力が吸収合併

吸収合併消滅企業の概要

堺LNG:LNGの受入・貯蔵・気化・送出を行う。関西電力の100%子会社。

吸収合併存続企業の概要

関西電力:電気事業、熱供給事業、電気通信事業、ガス供給事業 等を行う。

M&Aの目的・背景

更なる効率的な業務運営を図り、本件M&Aが行われました。

M&Aの手法・成約

関西電力は2023年4月25日にて、100%子会社である堺LNG株式会社を吸収合併することを決定しました。[16]

サイサン、いちたかガスワン、中部電力ミライズが合弁会社を設立【電力事業】

合弁会社設立に関わった企業の概要

サイサン:家庭用・業務用・自動車用のLPガスや産業用ガスなどの販売を行う。アジア9カ国においても事業を展開している。[17]

いちたかガスワン:サイサンの子会社。北海道にて、LPガス・灯油・産業用ガスなどの小売販売。都市ガスと電気の小売販売も行う。またリフォームなどの事業を展開[18]

中部電力ミライズ:中部電力グループにて、電気・都市ガスの販売事業を行う[19]

合弁会社の概要

エネワンでんき:電気事業、LPガスの販売などを行う。

M&Aの目的・背景

新会社では、サイサン、いちたかガスワン、中部電力ミライズの顧客基盤の相互活用や、LPガスと電気のセットメニュー展開などを行っていく。[20]

M&Aの手法・成約

2022年6月にて、サイサンの電力事業を新設分割し、エネワンでんきを設立。同社が坊っちゃん電力と格安電力を100%子会社化を行う。

2022年8月にて、いちたかガスワンが吸収分割を行い、小売電気事業をエネワンでんきに承継とともに、エネワンでんき株式5%を取得。また、中部電力ミライズがエネワンでんき株式の34%を取得。[21]

>>LPガスの事業承継・売却について、アドバイザーに無料相談する

石井商店、Misumiの子会社へ

譲渡企業の概要

石井商店:宮崎県を中心にLPガス及び器具の販売等を行う。[22]

譲り受け企業の概要

Misumi:南九州にて、LPガス小売・卸売や、ガソリンスタンドの運営を行う。また、書店・自動車代理店・飲食店・リフォームなどの事業を展開している。[23]

関連記事:店舗売却の基礎知識|飲食店などを売る方法・相場・費用・税金

M&Aの目的・背景

宮崎県内における事業拡大を目指し、販売網や人員などの経営資源を相互に共有していく。

M&Aの手法・成約

2022年5月にて、株式譲渡の手法により、Misumiが石井商店の全株式を取得しました。

太陽プロパン、大丸エナウィンの子会社に

譲渡企業の概要

太陽プロパン:福井県福井市を中心にLPガスや燃焼器具の販売を展開している。

譲り受け企業の概要

大丸エナウィン:近畿を中心にLPガス、住宅設備機器の販売を行う。また、ミネラルウォーターの製造と宅配なども行っている。[4]

関連記事:建材卸・住設卸のM&A動向と売却事例11選、価格相場を解説|2023年最新

M&Aの目的・背景

譲り受け企業:北陸地域における事業拡大を目的としている。[24]

M&Aの手法・成約

2021年4月にて、株式譲渡の手法によって、大丸エナウィンが太陽プロパンの全株式を取得しました。[25]

キャッスルトン・リソーシズ、東京ガスアメリカの子会社となる

出資を受ける側の企業の概要

キャッスルトン・リソーシズ:米国テキサス州において、ガス開発・生産事業(米国シェールガス事業のオペレータ等)をおこなう。本M&A前の出資比率として、東京ガスは46%の株式を保有していた。

出資側の企業の概要

東京ガスアメリカ:東京ガスの100%出資子会社。北米事業への投資および運用管理を行う。

東京ガス:都市ガスの製造及び販売や電気の製造・供給・販売、ガス工事などの事業を行う。

M&Aの目的・背景

東京ガスグループは、2030年までに海外の利益規模を3倍に拡大することを掲げているところ、本件M&Aによって、北米での事業基盤の拡大に向けて投資行う。

M&Aの手法・成約

東京ガスの100%出資子会社である東京ガスアメリカ社は、2020年7月29日にて、46%株式を出資するキャッスルトン・リソーシズ社(米国テキサス州のガス開発・生産事業会社)が、米国ルイジアナ州でのガス田権益を取得するにあたり、東京ガスアメリカが増資を実施することを決定した。これによって、出資比率を46%から70%超に引き上げ、子会社化することを決定しました。[26]

JAにしみの・JAめぐみのの燃料事業をJAサポート岐阜が譲受

譲渡企業の概要

JAにしみの:岐阜県西美濃地域における農業協同組合。産物販売・加工、自動車・農機の販売・整備などの事業を行う。[27]

JAめぐみの:岐阜県中濃・郡上・おくみの・みのかも・可児地域における農業協同組合。農産物販売・加工、金融、経営指導などの事業を行う。[28]

譲り受け企業の概要

JAサポート岐阜:岐阜、郡上、西濃、可児、飛騨に拠点を置き、LPガスの充填作業と配送を行っています。また、岐阜県産のお米・肥料・農薬・飼料などの効率的な輸送、LPガス・石油の提供も行っています。[29]

関連記事:業務用食品卸のM&A・売却事例と業界動向|2023年最新

M&Aの目的・背景

利便性向上・サービス強化を図るため、本件M&Aにて、専門性の高い燃料事業の統合を行う。[30]

M&Aの手法・成約

2021年4月にて事業譲渡の手法を用い、JAサポート岐阜は、JAにしみの・JAめぐみの有するLPガス販売事業と燃料油配送事業を譲受しました。

タイのLPガス業者であるWP Energyに、伊藤忠エネクスが出資し、資本業務提携

資本業務提携をした企業の概要

WP Energy Public Company Limited:タイにおけるLPガスの販売事業者。外食事業や太陽光発電事業など行う。またタイ証券取引所において上場している。

資本業務提携をした企業の概要

伊藤忠エネクス:石油・ガス・電力・自動車販売事業等

M&Aの目的・背景

伊藤忠エネクスはWP社をパートナーとし、成長性の高いタイにてLP ガス事業を共同で推進していく。両社が有する経営資源の相乗効果によって、輸入から家庭まで一貫したLP ガス・サプライチェーンの構築を目指します。また、近隣諸国への進出も検討していく。

M&Aの手法・成約

2021年5月にて、伊藤忠商事株式会社の連結子会社の伊藤忠エネクス株式会社は、WP Energy Public Company Limitedと資本・業務提携契約を締結し、WP 社の発行済株式の一部を取得しました。[31]

ベトナムLPガス業者のPETRO CENTER CORPORATIONの株式を、TOKAIホールディングスが取得

株式を売却した企業の概要

PETRO CENTER CORPORATION:ベトナムにてLPガス卸売販売の事業をおこなう。

株式取得した企業の概要

TOKAIホールディングス:傘下企業を通してLPガス・都市ガス・LNGガス供給、電力小売、リフォーム、情報通信サービス、宅配水などの事業を展開。[32]

M&Aの目的・背景

PETRO CENTER CORPORATION:LPガス供給の技術力を有するパートナーとの協業事業拡大・ブランド力向上のため。

TOKAIホールディングス:ベトナム市場への参入を目的としています。[33]

M&Aの手法・成約

2020年7月にて、TOKAIホールディングスの100%子会社TOKAIは、PETRO CENTER CORPORATIONにおける子会社MIEN TRUNG GAS JOINT STOCK COMPANYとV-GAS PETROLEUM CORPORATIONの株式各45%を取得しました。

にかほ市ガス水道局のガス事業を、東海ガスが譲受

譲渡企業の概要

にかほ市ガス水道局:にかほ市を供給区域とする都市ガス・LPガスの供給事業などを行う。

譲り受け企業の概要

東海ガス:静岡県の焼津市、藤枝市、島田市を供給区域とする都市ガス・LPガスの供給事業などを行う。

M&Aの目的・背景

にかほ市ガス事業は、競争環境の激化・ガス自由化といった外部環境の変化による経営状態の悪化に直面。安定した供給を行うため、ガス事業の民営化が最適との判断に至りました。経営資源の活用による安定的なサービスの提供を行っていきます。

M&Aの手法・成約

東海ガスは2019年5月16日開催のにかほ市議会臨時会で、ガス事業譲渡に関連する議案が可決され、にかほ市ガス事業譲渡に関する契約書が成立しました。

2019年8月に東海ガスは新会社「にかほガス」を設立して、にかほ市のガス事業を引き継ぎました。ガス事業法に基づく諸手続きを経て、2020年4月に事業を引継ぐ予定です。[34][35]

ブル管理サービスは田邊エネソシアの子会社へ【LPガス×別荘管理】

譲渡企業の概要

ブル管理サービス:軽井沢の別荘管理を行う。

譲り受け企業の概要

田邊エネソシア:長野県の東信地区を中心にLPガス・灯油販売を行う。[37]

M&Aの目的・背景

譲り受け企業の別荘管理と、ガス・住宅設備を扱う会社の強みとのシナジー効果を目的とし、本件M&Aが行われた。

M&Aの手法・成約

2020年3月にて、株式譲渡の手法により、田邊エネソシアがブル管理サービス株式を取得しました。

播州ガス、三愛石油(現 三愛オブリ)の子会社へ

譲渡企業の概要

播州ガス:兵庫県の播磨地区を中心にLPガス販売事業、リフォーム事業、一般建設事業などを展開

関連記事:建設会社の売却メリット・価格相場・M&A事例|2024年問題の影響

譲り受け企業の概要

三愛石油:現 三愛オブリ。石油製品卸売・小売販売事業、自社ブランドでのLPガス・産業ガス販売事業などを展開[38]

M&Aの目的・背景

三愛石油:本件M&Aによる顧客件数の増加と販売数量の拡大

M&Aの手法・成約

三愛石油は2020年5月18日付で、播州ガス株式会社の全株式を取得し子会社化しました。譲渡金額は20億円です[39]

中遠ガス、静岡ガスの子会社へ

株式交換完全子会社の概要

中遠ガス:静岡県掛川市を中心に、都市ガス事業、液化石油ガスの販売、ガス器具の販売などを行う。

株式交換完全親会社の概要

静岡ガス:都市ガスの供給および販売、ガス機器の販売、ガス工事などを行う。

M&Aの目的・背景

静岡ガスグループの資本力や営業力、技術ノウハウを活用し、中遠ガスのより効果的・効率的な事業展開を目指す。

M&Aの手法・成約

静岡ガスは2019年2月6日開催の取締役会にて、2019年5月1日を効力発生日とする、静岡ガスを株式交換完全親会社、静岡ガスの連結子会社である中遠ガスを株式交換完全子会社とする株式交換を実施することを決議し、両社間で株式交換契約を締結しました。[40]

本株式交換に係る割当ての内容

| 静岡ガス株式会社 (株式交換完全親会社) |

中遠ガス株式会社 (株式交換完全子会社) |

|

| 本株式交換に係る割当ての内容 | 1 | 3.68 |

| 本株式交換にて交付する株式数 | 普通株式:134,312 株 | |

最上ガス、カメイの子会社へ

譲渡企業の概要

最上ガス:山形県新庄市にて、LPガス及び灯油の小売業や、配管工事業を行う。

譲り受け企業の概要

カメイ:石油製品、LPガス、食品、住宅設備機器、建設資材などを国内外で販売する。また、ガソリンスタンドやスーパー、飲食店、調剤薬局も運営。鉄骨・屋根・外壁の建設工事業なども行う。

譲受する事業部(ホーム事業)では、LPガス・ガス機器の販売やハウジング機器の卸売、リフォームのサポート等を行う。[41]

関連記事:調剤薬局の売却相場・交渉術・手続き・M&A事例|2023年最新

M&Aの目的・背景

最上ガスをカメイグループへ迎え入れることで、カメイグループのエネルギー関連事業の強化を図る。

M&Aの手法・成約

2019年1月31日にて、カメイは最上ガスの全株式を取得しました。譲渡金額は不明です。[42]

>>LPガスの事業承継・売却について、アドバイザーに無料相談する

ITスタートアップのエコナビスタ、東京ガスと資本業務提携

出資を受ける側の企業の概要

エコナビスタ:サービス疲労・睡眠についての医学的研究を基に、ICTシステムのソリューション提案するスタートアップ企業

出資側の企業の概要

東京ガス:都市ガスの製造及び販売や電気の製造・供給・販売、ガス工事などの事業を行う。[12]

資本業務提携の目的・背景

東京ガスは本件の出資を通して、睡眠・疲労回復などの健康をサポートするサービスの開発を推進する。

資本業務提携の手法・成約

東京ガスとエコナビスタは、睡眠・疲労回復など、健康をサポートするサービスを共同で開発することを目的に、資本業務提携契約を締結したことを2018年11月に公表しました。[43]

ヤマサ、東邦ガスの子会社へ

譲渡企業の概要

ヤマサ:LPガスやリフォームなどの事業を行う子会社の経営統括を行う。主たる子会社は、以下の通り。

| ヤマサの主要子会社 | 事業内容 |

| ヤマサ總業 | LPガス、石油製品等販売、リフォーム、宅配水製造販売他 |

| ヤマサ共和ライフ | LPガス、リフォーム、宅配水販売他 |

| リピックス | LPガスの充填・配送 |

| ヤマサリビング | 東邦ガスショップ「リべナス エネドゥ」、リフォーム他 |

| ヤマサハイエース | ホームセンター「ハイエース」の運営 |

| ヤマサユーランド | スーパー銭湯「宮の湯」の運営 |

| ヤマサ総合サービス | グループ内総務経理業務代行を行う。 |

譲り受け企業の概要

東邦ガス:愛知県・岐阜県・三重県の3件を中心に、都市ガス(天然ガス)の製造・供給・販売を核とした事業を展開。規模感として、東京ガスや大阪ガスに次いで、業界第三位に位置する。[44]

M&Aの目的・背景

両グループの事業の将来的な方向性の合致があり、グループインによる相乗効果を基にした更なる成長を目指す。

M&Aの手法・成約

2018年12月にて、東邦ガスはヤマサホールディングスとの間で、同社が保有するヤマサの全株式を取得し、子会社化する六重の株式譲渡契約を締結しました。[45]

参考URL:

[1] アストモスリテイリング:会社概要

[2] 大陽日酸エネルギー:会社概要

[3] アストモスエネルギー:LP ガス事業の経営統合に関する最終契約の締結について

[4] 株式会社クサネンの株式の取得(子会社化)に関するお知らせ

[5] 鈴与商事:株式会社REXEVとの電気自動車(EV)普及と脱炭素ソリューション展開への資本業務提携について

[6] REXEV:鈴与商事との電気自動車(EV)普及と脱炭素ソリューション展開に向けた資本業務提携について

[7] NIKKEI Mobility:鈴与商事、レクシヴと資本業務提携 EVシェアリングへ

[8] 岩谷産業:エネライフ発足

[9] 岩谷産業:東京ガスグループLPガス関連会社の株式取得に関するお知らせ

[10] 岩谷産業:4つの事業

[11] 東京ガス:岩谷産業株式会社との株式売買契約の締結について

[12] 東京ガス:会社概要

[13] 東京ガス:完全子会社(株式会社ニジオ)との会社分割(簡易吸収分割・略式吸収分割)に関するお知らせ

[14] 東京ガス:完全子会社(ティージープラス株式会社)の吸収合併(簡易合併・略式合併)に関するお知らせ

[15] コスモエネルギー開発:コスモアブダビエネルギー開発株式会社の完全子会社化について

[16] 関西電力:連結子会社(堺LNG株式会社)の吸収合併(簡易合併・略式合併)に関するお知らせ

[17] サイサン:「エネワンでんき」の概要

[18] いちたかガスワン:トップページ

[19] 中部電力ミライズ:会社概要

[20] サイサン:エネワンでんきの設立について

[21] サイサン:新会社発足

[22] Misumi:石井商店の株式の取得

[23] Misumi:事業紹介

[24] 大丸エナウィン:太陽プロパンの株式の取得

[25] 大丸エナウィン:沿革

[26] 東京ガス:米国ルイジアナ州における新たなガス田の権益の取得とキャッスルトン・リソーシズ社の子会社化について

[27] JAにしみの:事業・サービス

[28] JAめぐみの:事業概要

[29] JAサポート岐阜:会社概要

[30] JAサポート岐阜:JAにしみの、JAめぐみの燃料事業を事業譲受、JASS-PORT瀬田、JASS-PORT白鳥を経営受託しました

[31] 伊藤忠エネクス:WP Energy 社との業務提携の合意に関するお知らせ

[32] TOKAIホールディングス:事業領域

[33] TOKAIホールディングス:LP ガス事業のベトナム市場参入について ~ ベトナムの大手 LP ガス販売事業者 ペトロセンターグループへの出資 ~

[34] TOKAIGAS:にかほ市ガス事業譲渡に関する契約の締結について

[35] 東海ガス:にかほ市ガス事業譲渡に関する契約の締結について(PDF)

[36] 田邉エネソシア:会社案内

[37] 田邉エネソシア:別荘管理事業を開始(田邊エネソシア)

[38] 三愛オブリ:事業紹介

[39] 三愛オブリ:第90期有価証券報告書

[40] 静岡ガス:簡易株式交換による連結子会社(中遠ガス株式会社)の完全子会社化に関するお知らせ

[41] カメイ:事業紹介

[42] カメイ:最上ガス株式会社の株式取得に関するお知らせ

[43] 睡眠・疲労回復サポートサービスの開発に向けた 資本業務提携契約の締結について ~ビジネスパートナーとの共創による東京ガスの「ずっともプラン」の拡充について~

[44] 東邦ガス:東邦ガスグループの概要

まとめ

LPガスの国内需要は1996年をピークとして緩やかに減少傾向にあるのものの、災害対策やグリーンLPガスの開発等により今後も一定の需要が見込まれます。

将来的な譲渡を検討中の企業経営者様は、以下の方法で早い段階で自社の相場感を確認することをお勧めいたします。

①M&Aでの株価算定を専門家に依頼する_株価シミュレーション

②LPガス業界のM&Aに詳しい専門家に相場感を確認する

③プレマッチングで応募企業に相場感を確認する

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社コーポレート・アドバイザーズ・アカウンティング

株式会社コーポレート・アドバイザーズM&A

株式会社えびすサポート

株式会社結い財産サポート

日本クレアス行政書士法人

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

417名(グループ全体 / 2023年10月現在)

税理士(試験合格者含む)56名

公認会計士(試験合格者含む)15名

特定社会保険労務士2名

社会保険労務士(試験合格者含む)12名

弁護士 2名

相続診断士41名

中小企業診断士1名

行政書士4名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件