| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携三部 部長) M&A仲介・アドバイザリー業務支援経験12年超・主担当として50件以上の支援実績あり |

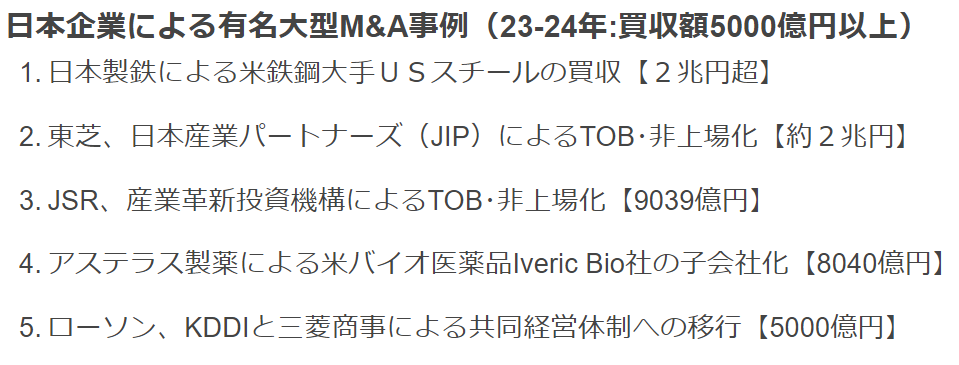

2023年から2025年にかけて発表された日本の有名大型M&A事例として、日本製鉄による米鉄鋼大手USスチールの買収、日本産業パートナーズ(JIP)による東芝の買収、ローソンのKDDIと三菱商事による共同経営体制への移行のほか、大企業のM&A戦略事例や中堅中小企業のM&A事例インタビューなど、日本のM&A事例をわかりやすく解説します。

>>【メルマガ登録】M&A業界ニュース・補助金・案件情報などをタイムリーにお届け

日本企業による有名大型M&A事例

日本製鉄による米鉄鋼大手USスチールの買収【2兆円超】

日本製鉄は2023年12月18日に、米鉄鋼大手のUSスチールを2024年中に約2兆円で買収すると発表しました。1その後、米国大統領の反対声明もあり、交渉難航していましたが、2025年6月18日、日本製鉄とその米国子会社NSNA、並びにUnited States Steel Corporation(USスチール)が共同で本件成立について発表し、USスチールは日本製鉄の完全子会社となりました。

その概要としては、①両社は合併契約に基づく取引を完了し、②国家安全保障協定(NSA)を米政府と締結、③USスチールは米政府に経営の重要事項に対する拒否権を認める「黄金株」を1株発行するというものです。2

日本製鉄の概要

日本製鉄は、日本で最大手、世界でもトップクラスの鉄鋼メーカーであり、日本国内および世界15カ国以上に製造拠点を展開しています。 日本製鉄グループは、製鉄事業を中核に、エンジニアリング事業、ケミカル&マテリアル事業、システムソリューション事業の4つの分野を推進しています。3

USスチールの概要

USスチール(United States Steel Corporation)は、アメリカ最大の鉄鋼メーカーです。1901年に設立され、本社はペンシルベニア州ピッツバーグにあります。

東芝、日本産業パートナーズ(JIP)によるTOB・非上場化【約2兆円】

2023年12月20日をもって東芝は、日本産業パートナーズ(JIP)など国内連合によるTOB(株式公開買い付け)を経て上場廃止となりました。国内投資ファンドによるTOBでの投資額(買収額)としては過去最大となります。M&Aの手法の1つ、TOB(株式公開買い付け)による非上場化の事例です。4

東芝の上場廃止までの流れ

| 2015年の不正会計問題、歴代社長の相次ぐ辞任 →2017年傘下ウェスチングハウスの経営破綻、債務超過に陥る →2017年60社に上る海外の投資ファンド(アクティビスト)による出資、経営再編策を相次ぎ否認 →2023年12月国内の投資ファンド、日本産業パートナーズらの非上場化提案を受け入れる |

東芝は、2015年に不正会計問題が発覚して以降、およそ8年にわたって経営の混乱が続いてきました。混乱の発端は、歴代の社長らが「チャレンジ」と称して、過大な売上・利益の目標の指示などによる不正な会計処理を行っていたことの発覚です。企業風土や組織体質の問題が指摘され、歴代の社長が相次いで辞任しました。

こうした中、2017年に傘下のアメリカの原子力発電プラントのメーカー、ウェスチングハウスが巨額の損失を出して経営破綻し、この影響で、東芝は9600億円余りの最終赤字を計上しました。債務超過に陥った東芝が上場廃止を避けるために頼ったのがアクティビストと呼ばれる海外の投資ファンドでした。2017年には60社に上る投資ファンドから総額6000億円の出資を受けました。

しかし、その後の事業再編の方針が相次いで株主総会で否決され、経営は混乱を極めることになりました。相次ぐ経営陣とアクティビストとの対立を受けて、東芝はアクティビストの排除に動き出します。

2023年12月、国内の投資ファンド、日本産業パートナーズらが示した株式の非上場化を軸とした提案を受け入れることを決めました。5

日本産業パートナーズ(JIP)の概要・投資実績

日本産業パートナーズは2002年の創業以来、日本の事業会社の事業の活性化を支援する投資基金として主として大企業における事業再編に伴う事業カーブアウト(分社化)や独立中堅企業の事業再構築において、資本の提供や経営支援を行っています。

その間、累計投資件数は30件となり、投資対象事業は製造業を中心として食品、流通、サービスなど多岐にわたり、投資類型も事業カーブアウト、MBOなど各種の投資経験を蓄積しています。

| 【JIPによる事業カーブアウトの投資実績例】 ・ 2021年1月/OMデジタルソリューションズ/オリンパス㈱の映像事業のカーブアウト ・ 2020年1月/日本アビオニクス/日本電気㈱の上場子会社で情報システム事業及び電子機器事業を手掛ける日本アビオニクス㈱のカーブアウト。日本電気保有分(議決権の50.3%)を取得 ・ 2018年6月/日立国際電気/㈱日立国際電気をKKRと共同で非公開化の後、映像・通信ソリューション事業をカーブアウト。 ・ 2018年3月/アラクサラネットワークス/ネットワーク機器開発・製造・販売事業を手掛ける㈱日立製作所と日本電気㈱の合弁会社のカーブアウト。日立保有分(議決権の6割)を取得。 ・ 2017年4月/EMデバイス/NECトーキン㈱のメカニカルリレー事業部門のカーブアウト ・ 2015年9月/九州三井アルミニウム工業/三井グループ傘下でアルミ素材事業を手掛ける九州三井アルミニウム工業㈱のカーブアウト ・ 2014年7月/VAIO/ソニー㈱のPC事業(VAIO)のカーブアウト ・ 2014年3月/NECビッグローブ/日本電気㈱傘下でISP事業を手掛ける子会社のNECビッグローブ㈱のカーブアウト ・ 2012年9月/アイ・ティー・エックス/オリンパス㈱傘下で携帯電話販売事業を手掛ける子会社のアイ・ティー・エックス㈱のカーブアウト ・ 2011年3月/協和発酵ケミカル/協和発酵キリン㈱傘下で化学品事業を手掛ける協和発酵ケミカル㈱のカーブアウト ・ 2010年3月/ヤマハリビングテック/ヤマハ㈱傘下で住宅機器の製造業を手掛ける子会社のヤマハリビングテック㈱のカーブアウト ・ 2008年3月/アルファナテクノロジー/日本ビクター㈱のモータ事業部門のカーブアウト ・ 2008年2月/オプトレックス/三菱電機㈱と旭硝子㈱の合弁企業で中小型液晶パネル製造業を手掛けるオプトレックス㈱のカーブアウト ・ 2006年11月/トヨタケーラム/トヨタ自動車㈱傘下でCAD/CAMソフトウェアの製造業を手掛ける子会社の㈱トヨタケーラムのカーブアウト ・ 2006年4月/エルナー/旭硝子㈱関連会社で各種コンデンサ・プリント配線板製造業を手掛けるエルナー㈱に対するPIPE投資 ・ 2006年1月/ユタカ電機製作所/新日本製鐵㈱傘下で各種電源の製造業を手掛ける子会社の㈱ユタカ電機製作所のカーブアウト |

JSR、産業革新投資機構によるTOB・非上場化【9039億円】

半導体材料メーカーの大手JSRは、2023年6月、産業革新投資機構(JIC)のTOBによる買収を受け入れることを発表し、2024年3月にTOBが成立しました。

JSRは、TOBに賛同した理由について次のように説明しています。6

- 非公開化することで中長期的な視点に立った経営を行えるようにし、企業価値を高めるため

- 国内の半導体材料業界を大胆に再編し、半導体メーカーや装置メーカーおよび国際社会における競争力を高めるため

アステラス製薬による米バイオ医薬品Iveric Bio社の買収【8040億円】

アステラス製薬は、2023年7月11日(現地時間)に当社の間接子会社であるBerry Merger Sub, Inc.を通じた米国のバイオ医薬品企業IVERIC bio, Inc.の買収が完了しました。

本買収は、同年7月6日(現地時間)に開催されたIveric Bio社臨時株主総会において承認され、独占禁止法関連の当局の承認を含む全ての条件を満たしたことにより完了しました。なお、本買収によりIveric Bio社の株式はNASDAQ市場から上場廃止となりました。

Iveric Bio社の概要と本買収の目的

Iveric Bio社は米国のバイオ医薬品メーカーで、眼科領域の新薬の研究開発を行っています。アステラス製薬はこれまでも視力を維持・回復するための新薬の研究開発に力を入れてきましたが、今回の買収によりさらなる強化が可能となりました。また、視力維持・回復薬による新しい収益の柱をつくり、今後の主力薬の特許切れと、それに伴う収益減に備えるという側面もあります。

ローソン、KDDIと三菱商事による共同経営体制への移行【5000億円】

ローソンは、50.1%の株式を保有する三菱商事の上場子会社です。KDDI(保有比率2.1%)のほか、NTTドコモ(同2.1%)や一般投資家なども株主に名を連ねています。

KDDIは、2024年4月を目途に、ローソン株のTOB(株式公開買い付け)を開始。三菱商事はTOBに応募せず、その他株主が保有する株式を買い付け、三菱商事の保有分と合わせて3分の2以上の取得を目指します。TOB成立後、スクイーズアウトの手続きを経て、9月ごろにも共同経営体制に移る予定です。7

>>【メルマガ登録】M&A業界ニュース・補助金・案件情報などをタイムリーにお届け

M&A事例(大企業のM&A戦略)

ネスレのM&A事例|ブランド買収

現在のネスレの主な商品カテゴリーは、コーヒー飲料、ミネラルウォーター、菓子、乳製品・アイスクリーム、調味料・冷凍食品、ペットケア、栄養・ヘルスサイエンスなど7つに分かれます。ネスレの代表的な看板商品でも、自前で成長させたものは一部で、実は買収で手に入れたブランドが多いのです。

ネスレは、「M&Aの会社」と言われることも多く、創業間もないころから、M&Aを繰り返しています。

1970年代には医薬品や化粧品へ事業領域を多角化した後には、不採算ブランドを手放し、「栄養・健康・ウェルネス」という新たな志に向けて増加する健康意識の高い消費者を満足させるブランドを推進しています。さらに現在では、既存の乳幼児製品や冷凍食品分野を強化する一方、医療栄養学の分野にも力を入れています。

M&Aを繰り返す一方、既存事業を整理する必要もあります。そこで、自社ブランドのなかで売却候補を仕分ける独自ツール「アトラス」を開発しました。「アトラス」を用いてカテゴリーの魅力や成長する土壌について分析をするそうです。その結果2012年以降、4年間で総額約2,600億円もの事業を売却しました。日本においても2015年に、缶コーヒー部門から撤退しています。8

自らの戦略に適応するものを手に入れ、また状況によっては売却をする。その繰り返しがここまでの地位と規模を築いたのです。

関連記事:M&A戦略入門:成功への立案プロセス完全ガイド|事例・ワークシートつき

ニデック(旧 日本電産)の M&A事例|製品拡張戦略

ニデック(旧 日本電産)の経営はM&A(企業の吸収・合併)を積極的に活用する点が特徴です。日本企業としては早い時期から取り組み、国内外で60件以上の企業買収を実施し、成功へと導いてきました。

ニデックの製品は、もともとは精密小型モーターがメインでしたが、2021年以降は、「家電・商業・産業用製品」「車載用製品」「その他」の3本柱とする事業構造の転換をM&Aにより進めました。

ニデックが大切にしているポイントは3つです。まず、適正な価格で買収すること。次に、買収後の企業経営に注力すること。最後は、相乗効果のある案件を選ぶことです。

1つめの適正価格で買収することについて、ニデックは、M&Aの候補リストを常に持ち、毎年元旦に買収の意思を伝える手紙を出し、相手に考える時間を与え、徹底的に「待つ」ということを重視しているそうです。実現に平均5年、最長16年待った例もあるようです。

また、買い急がず、自社の算定価格を超えれば手を出さず、「高い値段で買わないこと」を方針に掲げています。

「必要なM&Aは実施するものの、不必要なリスクにはさらさない」という姿勢は、バリュー投資で財を築いた米国のウォーレン・バフェット氏とも重なっています。

海外企業のM&Aは、国内の場合に比べてスムーズにはいかないこともあり、3つのポイントの2つ目、「買収後の企業経営に注力する」営みがM&Aの成否を決めるといっても過言ではありません。

2017年にモータ・ドライブ事業を手掛ける仏ルロア・ソマーホールディング社を買収した事例では、買収完了直後に永守会長自らが現地に出向き、先方幹部を前に当社の経営理念や経営手法について詳しく説明しました。買収後のリストラはしませんし、買収後の企業経営をスムーズに進めて事業を発展させてきた実績をベースに説くと相互理解が深まりました。9

リクルートHD のM&A事例|海外企業買収

リクルートHDは、2010年以降、海外企業の人材派遣会社の買収を推進しました。2010年にはCSI、2011年にはStaffmark Holdings、2012年にはAdvantage Resourcingを買収し、同年には、Indeedの大型買収も実施しました。

その後も、2016年には欧州の大手派遣会社USG Peopleのほか、ドイツのQuandooや英国のHotspringといったメディア事業会社など積極的に海外企業の買収を進めました。

リクルートHDの海外企業買収の特徴は、M&Aによって単に規模拡大を図っただけではありません。買収した企業では、「ユニット経営」と呼ばれる、現地の顧客ニーズや市場状況に精通した各組織が、それぞれの深い知見に基づき柔軟に意思決定を行える経営手法を導入しています。10

SHIFTのM&A事例|ロールアップ戦略、製品拡張戦略、顧客拡大戦略

SHIFTは、M&Aを積極的に実施し、サービスラインアップの強化や供給力の増強を行っています。また、多様なメディアへ露出し、M&Aにおけるブランディングを強化していることで有名な企業です。

ソフトウェア開発から、デジタルマーケティング、経営ボードへのコンサルティングなど、グループ各社の役割を細分化してマッピングしており、ワンストップで提供可能なサービス領域の補完・増強をするため、そのマップをもとにM&Aを実施するターゲット領域や企業の選定を行っています。11

M&A戦略の類型としては、ロールアップ戦略、製品拡張戦略、顧客拡大戦略などが該当すると考えられます。

楽天 のM&A事例|プラットフォーム戦略、海外企業買収

楽天グループは、国内外において、楽天会員を中心としたメンバーシップを軸に有機的に結び付けることで、他にはない独自の「楽天エコシステム(経済圏)」を形成しています。12

楽天エコシステム(経済圏)は、2000年以降のIT分野企業とのM&Aを活用することにより基盤を確立しました。日本におけるプラットフォーム戦略の代表例といえます。

また、海外企業のM&Aについては、2005年のLinkShare(現:Rakuten Advertising)というオンライン広告の会社の買収から始まり、2010年にBuy.com(バイ・ドット・コム)というECサイトを買収し、2012年には電子書籍のKobo、2013年にビデオストリーミングのVikiを買収と、多様な領域で事業を拡大してきました。

楽天のM&A戦略の特徴として、目先のシナジー効果ではなく、10年後、20年後の未来を描くポートフォリオ戦略である点が挙げられます。

また、楽天の統合プロセス(PMI: Post Merger Integration)の特徴としては、完全統合型です。完全統合型では、企業名、ブランドまで全てを統一します。楽天グループは、1つのブランドにこだわってエコシステムを作り上げているのです。13

オリックス のM&A事例|ロールアップ戦略、事業ポートフォリオ転換戦略など

リース会社から出発し、活発なM&Aで事業を拡大・成長させてきたオリックス。

新規事業の成功のカギは、原則として既存事業から隣の事業分野への進出です。

具体的には、「プロダクト・サービス」と「顧客」を新旧の2軸で分析し、そのどちらかが新しい分野であれば、有望な新規進出分野と認識します。

さらに、2014年の業務ソフト開発企業の弥生の買収のように、勃興しつつあったフィンテック分野への足掛かりとする狙いで、隣接分野ではないが成長分野への投資も行っています。14

M&A戦略の類型としては、ロールアップ戦略、製品拡張戦略、事業ポートフォリオ転換戦略などが該当すると考えられます。

ダイキン工業のM&A事例|海外企業買収、製品拡張戦略

ダイキン工業は、海外の空調市場において、製品群拡張型買収を重ねて空調世界一を実現しました。

空調機器は地域の生活様式に根ざした製品で、日本ではダクトレス式が、そしてアメリカではダクト式が主流です。ダイキン工業はグッドマン社買収でダクト式空調機器製品群を手に入れ、業務用大型空調機器もOYL買収で獲得しました。製品群を拡張して世界最大の空調市場であるアメリカで占有率を拡大していきました。15

富士フイルムのM&A事例|技術買収(A&D)

富士フイルムは、自社の徹底的な技術の棚卸による「事業構造転換」を行った企業です。テクノロジーの進化によって主力事業を失った経験を持つ富士フイルム。同社はデジタル化の波に押され、主力事業であった「写真フィルム事業」を実質的に失いました。そして、フイルム事業から、高機能材料、医療画像、グラフィックアーツ、ドキュメント、光学デバイス、ヘルスケア分野へと事業構造転換を図りましたが、新規分野の大半はM&Aにより取得しました。

>>無料ダウンロード:M&A戦略立案ワークシート(M&A成功のチェックリスト)

M&A事例(中小企業の事業承継・事業成長を目的として)

【医薬品・化学品卸】社員と創る、成長戦略としての事業承継M&A ~新しいアイデアを生み出せる組織への変革~

元 株式会社藤本理化 代表取締役 清水 達朗 様

半世紀以上にわたってバイオサイエンス関連機器等の販売業を営んできた藤本理化(東京都文京区)は同仁グループ(熊本県熊本市)に参画しました。 本インタビューでは、M&Aの検討を始めた契機や、1年以上経過して見えてきた“想定外”のシナジーなどについて、藤本理化の元代表者である清水達朗様にお話を伺いました。

>>社員と創る、成長戦略としての事業承継M&A ~新しいアイデアを生み出せる組織への変革~を読む

【不動産管理・各種工事】会社の成長・発展をかなえる/理想の相手との事業承継・M&A

株式会社アリオス 創業者 林 茂德 様

株式会社アリオスは、1969年の創業以来、半世紀以上にわたって、首都圏にて清掃・設備点検・工事等の実績を重ねてきました。この度、2021年9月21日に、香川県をはじめ西日本を中心に清掃・設備点検等、建物メンテナンス事業をおこなう株式会社あなぶきクリーンサービス(あはぶきハウジングループ)に、事業継続・発展を目的として、株式が譲渡されました。本インタビューでは、株式会社アリオス創業者の林 茂德様に、事業承継やM&Aの決断の背景などについてお話を伺いました。

>>【会社の成長・発展をかなえる理想の相手との事業承継・M&A】を読む

【医薬品・化学品卸】社員と創る、成長戦略としての事業承継M&A ~新しいアイデアを生み出せる組織への変革~

有限会社たけなが薬局 前 代表取締役 武長正洋 様

先を見た経営判断として、M&Aによる大手調剤薬局グループへの参画を実施。現在は、親会社である買手企業の役員に就任し、薬剤師としての新規事業の開発に従事されている武長様に、M&A決断から現在に至るまでのお話をお伺いしました。

【ソフトウェア開発】社員の未来のために決断した異業種企業とのM&A

テクニカルブレイン株式会社 創業者 根本 憲夫 様

テクニカルブレイン株式会社は1986年5月に設立。

主に、自治体向け防災システム、消防向けシステムを長年にわたり開発してきました。

この度、IT基盤の強化を目指す「土木・建設工事会社」に株式譲渡を行いました。

本インタビューでは、テクニカルブレインの創業者の根本憲夫様に、M&A決断の背景や事業承継・M&Aの成功のポイントなどについてお話を伺いました。

>>【社員の未来のために決断した異業種企業とのM&A】を読む

【食品製造】相乗効果を活かし事業の拡大と成長を目指す成長戦略型M&A

株式会社松美屋 代表取締役社長 松本 保 様

株式会社松美屋は、大手企業の工場内食堂及び大学量食堂の管理運営を受託。昭和46年に創業、平成23年に松本保様が代表取締役に就任。大手企業の事業所拡大とともに受託管理先を増やして成長を続けてきました。

更なる事業発展を目指し、レストラン事業の運営委託、環境公示事業や人材事業を行う企業に譲渡を含む資本業務提携を実施。その後も代表取締役に就任している同様は、両社の相乗効果を活かした事業の拡大と成長に邁進しています。

>>【相乗効果を活かし事業の拡大と成長を目指す成長戦略型M&A】を読む

【警備業】M&Aを活用した“警備事業におけるDX領域への本格進出”~「伝統的な警備会社」と「デジタルテクノロジー会社」の融合~

株式会社エルテス 代表取締役 菅原貴弘 様

株式会社アサヒ安全業務社 代表取締役 鈴木一法 様

株式会社アサヒ安全業務社(以下、「アサヒ安全業務社」)は1973年に設立。鉄道関連工事での列車監視業務を中心に雑踏、交通誘導、常駐保安警備などを提供しています。鈴木社長は2009年に4代目として社長に就任し、社内改革、業容拡大を推進してきました。 警備業界のなかでもデジタル化が進んでいないといわれる2号警備の領域にデジタルテクノロジーを融合させたい、という株式会社エルテス(以下、「エルテス」)の構想に共感し、ともに挑戦をすることを決断したM&A。本インタビューでは、いかにしてその決断にいたったのか。幹部メンバーの反応はどうだったのか。M&Aを通じて何を実現させたいのか。アサヒ安全業務社の鈴木社長とエルテスの菅原社長にご登場いただきお話を伺いました。

>>【M&Aを活用した“警備事業におけるDX領域への本格進出”~「伝統的な警備会社」と「デジタルテクノロジー会社」の融合~】を読む

【マンション管理/一般社団法人】経営への想いを重視した事業承継

一般社団法人日本マンション協会 創業者 小木曽 忠孝 様

一般社団法人日本マンション協会は、一級建築士など多数の技術者を擁し特定建築物調査・建築設備防火設備検査など、ビルやマンションの調査・検査に特化した専門団体です。

マンション管理のために、また職員の雇用のためにという想いの元、創業者である小木曽忠孝様によって平成15年に設立。事業承継という経営課題を解決するためにM&Aを選択。検討に至る背景を伺いました。

まとめ

本記事では、2023年から2025年にかけて発表された日本の有名大型M&A事例のほか、大企業のM&A戦略事例や中堅中小企業の事業承継M&A事例インタビューなど日本のM&A事例を解説しました。今後のM&Aや事業承継・売却等の検討の参考になれば幸いです。

【参考リンク】

- 最新の資料: U.S. Steelの買収について ↩︎

- 日本製鉄とUSスチールのパートナーシップ成立のお知らせ ↩︎

- 日本製鉄HP ↩︎

- TBJH 株式会社による株式会社東芝に対する公開買付けの開始予定に関するお知らせ ↩︎

- 東芝 TOB成立発表 応募比率は約78% 年内にも非上場化の見通し ↩︎

- JICC-02 株式会社による 当社株式等に対する公開買付けの開始予定に係る賛同の意見表明及び応募推奨に関するお知らせ ↩︎

- 三菱商事・KDDI・ローソン、資本業務提携契約を締結 ↩︎

- 中村亨のビジネスEYE|長期戦略で成長するネスレ(Vol.375) ↩︎

- 日本電産のM&A戦略とは? ↩︎

- リクルートホールディングス Corporate Blog企業文化 成果を最大化する「ユニット経営」 人材マネジメントの取り組み ↩︎

- SHIFT 「中長期戦略」 ↩︎

- 楽天の事業 ↩︎

- 企業文化を突き詰め世界に挑む 楽天のM&A戦略 ↩︎

- M&Aで発展してきたオリックス 成功する新分野の選び方 ↩︎

- ダイキン工業|Goodman社の買収について

↩︎

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

株式会社コーポレート・アドバイザーズM&A

株式会社コーポレート・アドバイザーズ・アカウンティング

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社日本クレアスBPOサポート

株式会社日本クレアス財産サポート

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

470名(グループ全体 / 2024年12月現在)

税理士42名、公認会計士16名、特定社会保険労務士2名、社会保険労務士15名、弁護士2名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件