| 監修者:伏江 亜矢(株式会社コーポレート・アドバイザーズM&A 企業提携第三部 部長) 店舗(整骨院、美容室、飲食店など)、医院開業物件など担当 |

整骨院・整体サロン業界では競争激化を背景にM&Aが活発化しており、同業大手や介護事業者・多店舗展開企業への売却がよく見られます。売却には経営安定化・退店費用削減・雇用維持などのメリットがあります。

>>整骨院・整体院の売却について、アドバイザーに無料相談する

整骨院・整体サロンのM&A・売却・承継案件一覧

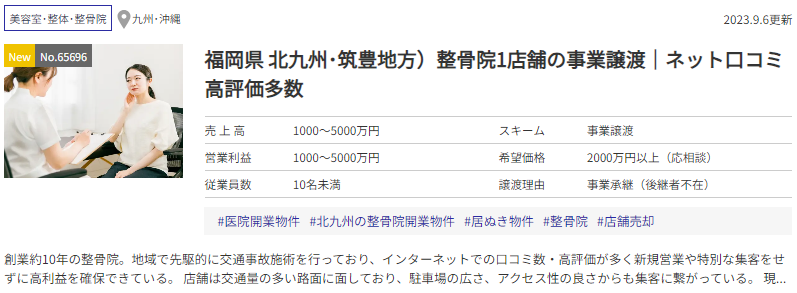

福岡県 北九州・筑豊地方)整骨院1店舗の事業譲渡|ネット口コミ高評価多数

強み・特徴

- 【業歴】創業約10年の整骨院。

- 【集客】地域で先駆的に交通事故施術を行っており、インターネットでの口コミ数・高評価が多く新規営業や特別な集客をせずに高利益を確保できている。

- 【立地】店舗は交通量の多い路面に面しており、駐車場の広さ、アクセス性の良さからも集客に繋がっている。

- 【運営体制】現在、施術者は代表者1名で行っており今後、自費メニューを構築・拡大すれば更なる売上増の可能性がある。

- 【業績】売上2500万以上、営業利益1000万以上。

- 【資産】ベッド3台、マッサージ機、干渉波治療器、WEBサイト等

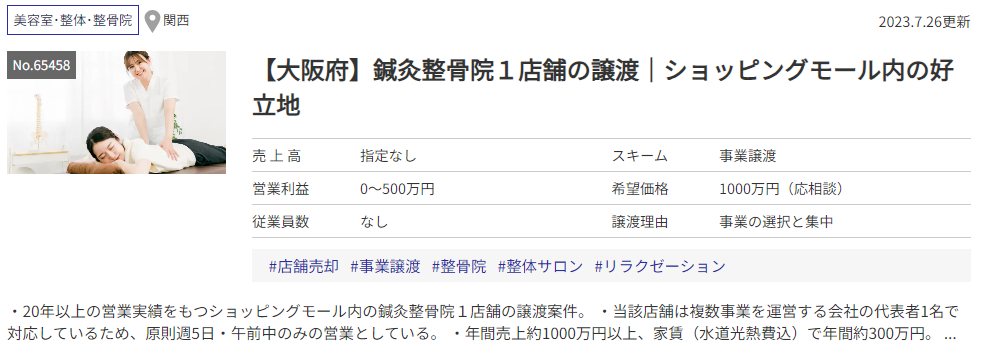

大阪府堺市)鍼灸整骨院1店舗の譲渡|ショッピングモール内の好立地

強み・特徴

- 【業歴】20年以上の営業実績

- 【運営体制】複数事業を運営する会社の代表者1名で対応。原則週5日・午前中のみの営業。

- 【財務】年間売上約1000万円以上、家賃(水道光熱費込)で年間約300万円。

- 【資産】譲渡対象資産としては、施術台(ベッド)3台、トレーニングマシーン等の事業に必要な設備一式。

- 【顧客】顧客層は40~80代中心。近隣に医療機関があり、集客しやすく新規営業(広告等)は特段していない。

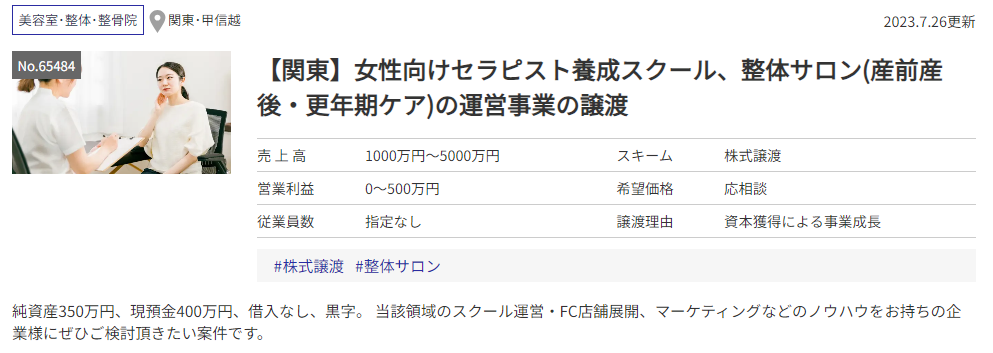

関東)セラピスト養成スクール・整体サロンの運営事業|妊活・産前産後・更年期ケア領域

強み・特徴

- 【財務】純資産350万円、現預金400万円、借入なし、黒字。

- 【地域】関東・甲信越

当該領域のスクール運営・FC店舗展開、マーケティングなどのノウハウをお持ちの企業様にぜひご検討頂きたい案件です。

整骨院・整体院の動向

整骨院の現状

施術所の増加と競争激化

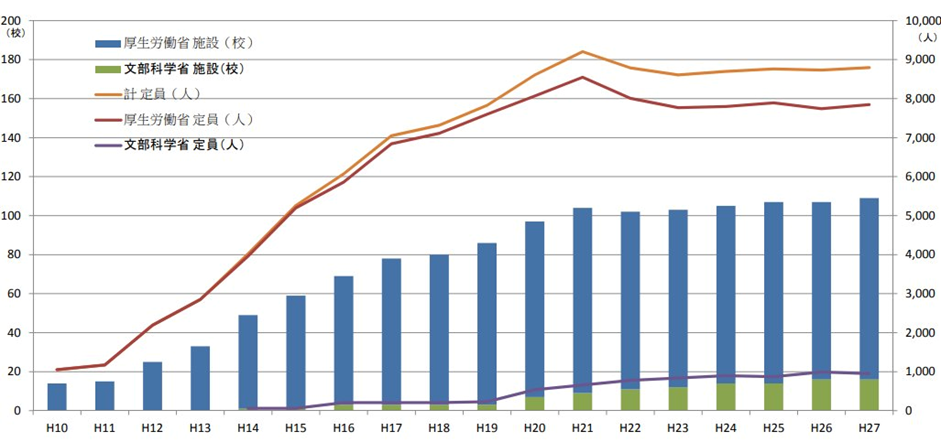

1998年に柔道整復師養成施設に関する規制(需給調整による新規指定停止)が緩和されて以来、養成施設が急増し、2009年までに5倍以上に増加しました。

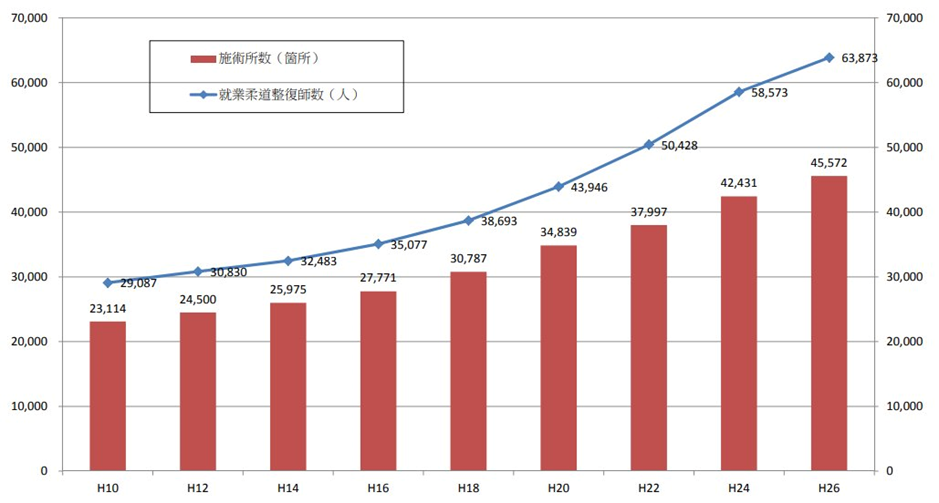

それに伴って柔道整復師・施術所の数も2006年ごろから急激に増加しています。2020年には柔道整復師75,786人、施術所50,364箇所にまで達しています。[1]

出典:柔道整復の施術に係る療養費に関する現状と課題(厚生労働省)

柔道整復師・施術所は供給過多となり、同業者間の競争が激化して、現在にいたるまでその状況が続いています。

療養費不正請求問題と社会保障費削減

そうしたなか、保険対象外の施術を保険対象に見せかけたり施術部位を水増ししたりする方法で療養費を不正に請求するケースが横行し、社会問題化しました。

不正請求の背景のひとつに、受領委任の制度があります。原則では、患者が施術料金全額を施術所に一旦支払い、後で健康保険組合に療養費(自己負担分以外の額)を請求することになっています(償還払い)。これは患者にとって負担が大きいので、自己負担分のみを施術所に支払い、保険請求は施術所に委任するという方式(受領委任)が特例的に認められ、実際にはこの方式が一般化しています。

受領委任は施術所の内部で保険請求を処理するものであり、不正請求の温床になりやすい方式です。

不正請求の横行に対し、国は保険請求の厳格化や罰則(受領委任取扱中止など)の強化を段階的に打ち出しています。[2]

こうした流れは、不正請求とは無縁の施術所にとってもコスト増加をもたらし、経営を圧迫する要因となっています。

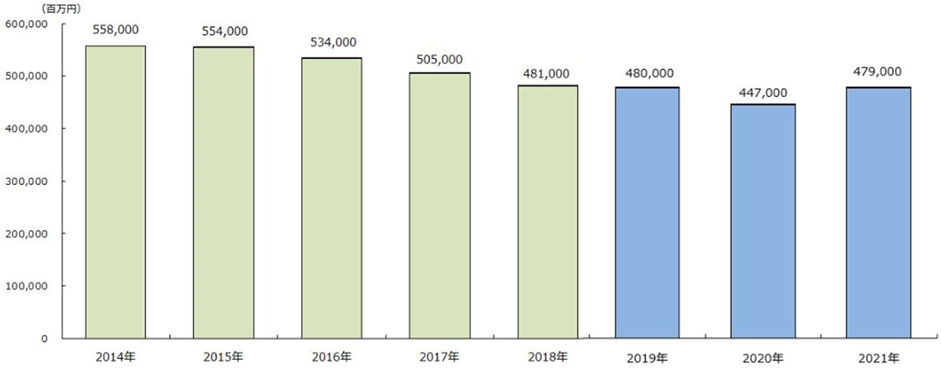

また、少子高齢化の進展を背景に社会保障費の適正化(切り詰め)を柱とする社会保障制度改革が進められており[3]、柔道整復療養費は2012年度以降一貫して減少し[4]、競争激化と相まって施術所の経営環境を厳しくしています。

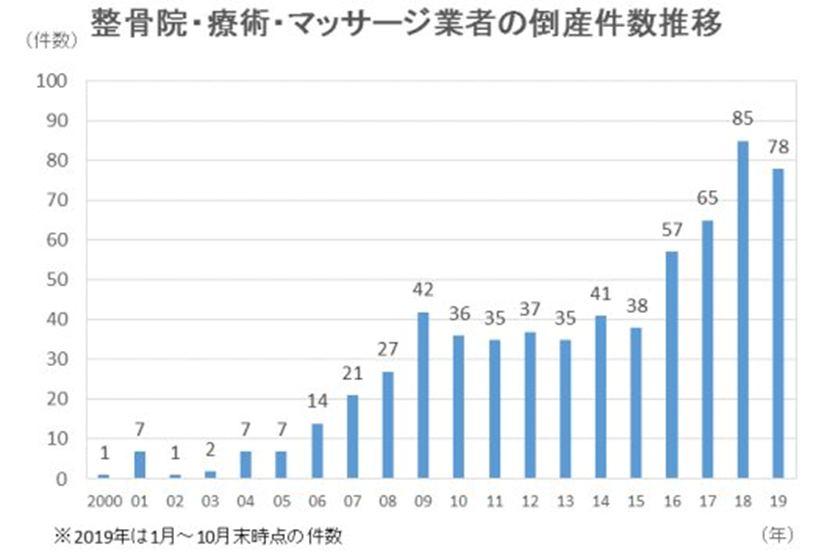

市場縮小と倒産件数増加

矢野経済研究所の調査によると、整骨院の市場規模(売上高)は縮小傾向にあります。

柔道整復・鍼灸・マッサージ市場に関する調査を実施(2020年)および同(2022年)(矢野経済研究所)をもとに作成

また、整骨院・療術・マッサージ業者の倒産件数は近年増加傾向にあります(下図)。2020年4月には、全国で約180店舗の整骨院・整体院を展開するMJGが、出店攻勢による資金繰り悪化、不正請求・労使トラブルによる信用低下、コロナ禍などの影響で倒産にいたっています。[5]

サービスの重心や集客方法の変化

同業者との競争が激化するなか、整骨院業界では慢性痛の緩和などの保険外施術(自費診療・自由診療)に重心を移す動きが見られ、利用者の方でも、「整骨院=急性期・亜急性期のケガの治療を受ける場所」というイメージが薄れ、慢性の不具合に対するケアを期待するのが普通になっています。

慢性の不具合に関するサービスでは、整体院やカイロプラクティック院、マッサージ店など多数の競合業種・競合店が存在するため、保険外施術についても整骨院は厳しい競争にさらされています。

大手整骨院グループなどでは、ケガの手当・予防の専門ノウハウを活かし、スポーツトレーナー事業や介護事業に進出する動きも見られます。

近年では、集客手段としてWebサイトやSNS、スマホアプリなどを活用するデジタルマーケティングの重要性が増しています。新聞折込・ポスティングなどの従来の手段も高齢者などに遡及するために依然として重要であり、新旧の手段を合わせて運用していくことが求められています。

>>整骨院・整体院の売却について、アドバイザーに無料相談する

▼以下の記事では、クリニック・病院の売却について詳しく解説しています。

整体院の現状

整体院は、カイロプラクティック院、マッサージサロン、リラクゼーションサロンなど、類似した多数の業態と入り乱れて共存している状況であり、各種の民間資格や流派に基づいて展開されていることから、店舗総数などの推移は不明です。

総務省の家計調査によると、整体院などのマッサージ系サービスに対する家計支出額は以下のように推移しており、2020年にはコロナ禍の影響が大きかったものの、やや増加傾向がうかがえます。

■マッサージ料金等(診療外)への1世帯当あたり年間支出額

| 年 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 |

| 金額(円) | 3,059 | 3,008 | 3,233 | 3,442 | 3,270 | 3,609 | 3,046 | 3,829 |

出典:2021年家計調査・1世帯当たり年間の品目別支出金額(e-Stat)

一方、リクルートの調査研究機関によるサービス利用実態調査によると、リラクゼーション産業(整体・もみほぐし・アロマトリートメント・スパ・温浴など)の利用率(過去1年間に1回以上利用した割合)、年間利用回数、1回あたりの利用金額などは概ね横ばいで推移しており、伸び悩んでいる状況と言えそうです。[6]

整体院が属するリラクゼーション系の産業は、整骨院と違って国家資格や各種届出が不要であることから比較的参入障壁が低く、競争や淘汰がかなり激しい産業であると言えます。保険外施術を展開する整骨院も競合のひとつです。

リラクゼーション系サービスのなかで利用率トップに位置しているのは、「整体・骨盤矯正・ストレッチ」(矯正に重点を置くサービス)ですが、矯正よりもリラックスに重点を置いた「ボディケア・もみほぐし・クイックマッサージ」のサービスもほぼ同率です。明確な差別化ポイントを見つけにくい状況がうかがえます。

整体系の店舗とリラクゼーション系の店舗を同時展開して需要取り込みを図る企業も少なくありません。[6]

▼以下の記事では、美容・エステサロンの売却について解説しています。

整骨院・整体院オーナーの悩み

整骨院・整体院は厳しい競争にさらされており、オーナーには以下のような様々な悩み・経営課題が存在します。

| 悩み・経営課題の例 | |

| 事業戦略(整骨院) | ○保険申請厳格化 ○社会保障費削減の流れのなかで、保険診療を続けるべきか、自費サービス中心へと舵を切るべきか ○慢性痛ケアやスポーツトレーナーなどの新しいサービス・事業をどう開拓・展開するか |

| 事業戦略(整骨院・整体院) | ○どのような顧客層・年齢層をターゲットとし、どう差別化を図っていくか ○新サービスやデジタルマーケティングを強化したいが、資金やノウハウが不足している ○店舗を増やしたいが、同業・競合が飽和状態にあるため難しい ○店舗移転を検討しているが、移転費用(現店舗の原状回復費用など)がネックになっている |

| 経営不振・退店 | ○競争激化・コロナ禍などで業績が落ち、資金繰りが悪化している ○経営不振で廃業を検討しているが、従業員や患者・利用者のことを考えると踏み切れない ○退店・廃業の費用をどうまかなうか、どうすれば抑えられるか ○今すぐにでも閉店したいが、賃貸契約の解約予告期間が障害になっている |

| 引退・事業承継 | ○引退を考えており、誰かに引き継いで欲しいが、身内・身近に後継者がいない ○後継者がおらず廃業を検討しているが、できれば従業員の雇用は守りたい ○引退・承継にあたり、経営者保証を解除したい ○現在の店舗を誰かに引き継いでもらい、別の事業に乗り出したい |

[3] 今後の社会保障改革について―2040年を見据えて―(厚生労働省)

[4] 柔道整復の施術に係る療養費に関する現状と課題(厚生労働省)

[5] 倒産速報記事 株式会社MJGなど2社(帝国データバンク)

[6] 美容センサス2022年上期・リラクゼーションサロン編(ホットペッパービューティーアカデミー)

売却の活用メリット

売却には以下の2つの方法があります。

①整骨院の事業そのものを譲渡し、他社と一体化する(事業譲渡、会社分割など)

②株式の譲渡などにより、他社の子会社となる(株式譲渡、株式交換など)

整骨院・整体院の場合、1~数店舗程度を売却する場合には①の事業譲渡、十数店舗を展開する企業が全店舗を売却するような場合には②が用いられるのが通例です。

いずれの方法にも、以下のようなメリットがあります。

◆経営安定化・事業拡大

◆資金獲得

◆退店コスト削減

◆後継者不在問題解消

◆従業員・利用者の引継ぎ

大きな企業グループに入ることで経営安定化・事業拡大ができる

豊富な経営基盤を有する企業グループに入り、グループの信用力・認知度・ノウハウなどを活用することで、財務基盤安定化、集客力強化、新しいサービスの開拓などが可能になります。

特定のブランド名で多店舗を展開する同業者グループに事業を譲渡し、同ブランドの店舗としてリニューアルして運営を継続したり、株式を譲渡して子会社となり、現在のブランドを維持しながらグループの一員として事業展開を図ったりする例がよく見られます。

以下のように、隣接分野や多店舗展開を軸とする分野の異業種企業に売却する例もあります。

○整骨院が整体院・リラクゼーションサロン系企業に売却、またはその逆

○整骨院が介護事業者に売却

○整骨院・整体院がフィットネス分野などの多店舗展開企業に売却

現オーナー経営者は売却により退職するケースもあれば、引き続き店長や子会社代表、取締役などの立場で同事業に携わるケースもあります。

事業資金・生活資金が獲得できる

経営が十分に成り立っていて、今後も安定的な収益が期待できる整骨院・整体院の場合、売却によりまとまった額の売却益を得ることができ、新事業を起こすための資金や引退後の生活資金などとして活用できます。

経営がうまくいっていない場合でも、買い手によっては立地、認知度、設備・内装、人材などの経営資源を評価し、相応の買収価格を提示するケースもあります。

複数店舗のうちの一部店舗のみ(複数事業のうちの整骨院・整体院事業のみ)を売却し、注力事業に売却益を投資して事業構造改革・事業拡大を図るという活用方法もあります(いわゆる「選択と集中」)。

退店コスト削減ができる

賃貸物件で営業している店舗を閉める場合、通常は借りたときの状態(原状)に戻してから明け渡す必要があり、内装などを解体するための費用(原状回復費用)がかかります。不要な設備などは処分(売却)することになりますが、大した売値はつかないことが多く、原状回復費用と差し引きして大幅なマイナスになるのが普通です。

通例、賃貸契約では退去日の一定期間前(通常は3~6ヶ月前)に家主に対して解約予告を出すことが義務づけられており、営業してもしなくても解約日までの家賃がかかります。十分に採算がとれている場合は解約まで営業を続ければよいわけですが、そうでない場合は解約日までの家賃が一種の退店コストとなります。

整骨院・整体院を売却する場合、買い手が現状の店舗に価値を見いだせば現状のまま引き渡すことができ、原状回復費用が不要になります。また、買い手に賃貸契約を引継ぐことができれば、解約予告なしにすぐに売却できます(ただし、契約で賃借権の譲渡が制限されている場合、家主との交渉が必要です)。

倒産後であっても、事業のなかに採算が見込める部分があればその部分だけ買い手がつくこともあり、売却により負債を減らすことができます。

後継者不在でも事業承継ができる

後継者不在問題を抱えている中小企業・個人事業主は少なくありませんが、売却による第三者への承継を選択肢に入れれば、事業承継の可能性は大きく広がります。

近年では売却(M&A)などによる第三者への承継が増加傾向にあり、事業承継において売却という選択肢が一般的なものになってきています。

出典:全国企業「後継者不在率」動向調査(2022)(帝国データバンク)

従業員や患者・利用者を引き継げる

廃業・倒産は従業員や患者・利用者への影響が大きく、地域の雇用やサービスを失わせる結果となります。

雇用契約や治療・サービスの契約、患者・利用者のデータなどを買い手に引き継ぐことで、雇用を守り、サービス提供者としての責任を果たすことが可能になります。

>>整骨院・整体院の売却について、アドバイザーに無料相談する

整骨院・整体院の最新売却事例8選【2020~2022年】

整骨院・整体院が売り手となったM&Aの事例(計8社)を紹介します。

あゆみホールディングスがGENKIDOに事業を譲渡

譲渡企業の概要

あゆみホールディングスは北海道札幌市の各地で整骨院を運営しています。

譲り受け企業の概要

GENKIDOは全国で整骨院100店舗超を展開し、リラクゼーションサロン事業、スパ事業なども行っています。

M&Aの目的・背景

GENKIDOによる札幌エリア出店強化と、ノウハウ融合による両社の成長戦略の加速が目的です。

M&Aの手法

2022年11月、あゆみホールディングスとGENKIDOが事業譲渡契約を締結しました。[6]

リラックス、光井JAPAN、太洋メディカルがケイズグループの完全子会社に

譲渡企業の概要

リラックスは関東で整体・リラクゼーションサロン24店舗を運営しています。

光井JAPANは大阪南部を中心に和歌山・滋賀・三重・静岡で鍼灸整骨院14院を展開しています。

太洋メディカルは大阪北部を中心に京都・東京で鍼灸整骨院13院を展開しています。

譲り受け企業の概要

ケイズグループは東京・千葉を中心に全国で整骨鍼灸院130店舗を展開し、医療費請求代行・コンサルティングなどの事業も行っています。

M&Aの目的・背景

リラックス創業者は年齢や健康上の理由から事業承継を検討しており、ケイズグループは自由診療分野で事業拡大を図るために同社を子会社化することを決定しました。

ケイズグループによる光井JAPAN・太洋メディカルの子会社化は以下の目的で行われました。

M&Aの手法

2022年10月にリラックス株主とケイズグループの間で全株式の譲渡契約が締結されました。[9]

同年3月に光井JAPAN株主および太洋メディカル株主とケイズグループの間で全株式の譲渡契約が締結されました。[9]

ファクトリージャパングループがジャパン-チャイナ・キャピタル・パートナーズの完全子会社に

譲渡企業の概要

ファクトリージャパングループは国内外で360店舗以上の整体院を展開しています。

譲り受け企業の概要

日本・中国を中心とするアジアでの成長を目指す企業を対象に投資事業を展開しています。

M&Aの目的・背景

ボディケア市場の成長が大きく見込まれる中国などの海外市場での店舗展開加速を目的としています。

M&Aの手法

2022年3月、ファクトリージャパングループの親会社ポラリス・キャピタル・グループとジャパン-チャイナ・キャピタル・パートナーズが運営するファンドとの間で全株式の譲渡契約が締結されました。[10]

オレンジコロンがカスケード東京のグループ会社に

譲渡企業の概要

オレンジコロンは東京都調布市で整骨院2院を運営しています。

譲り受け企業の概要

カスケード東京グループは介護、整骨・鍼灸院、訪問鍼灸マッサージ、リラクゼーションなどの事業を展開しています。

M&Aの目的・背景

両社の整骨院事業の連携を通しよりよいサービスを地域に提供していくことが目的です。

M&Aの手法

2022年1月、カスケード東京の子会社アルテミシアがオレンジコロンの株式を譲り受けました。[11]

ワイズがベスト・ケアーに整骨院などを譲渡

譲渡企業の概要

ワイズは主に自費リハビリセンター運営やリハビリ事業者向け支援サービスなどを展開しています。

譲り受け企業の概要

ベストケアーは首都圏で居宅介護支援、訪問介護、福祉用具貸与・販売などの事業を展開しています。

M&Aの目的・背景

コロナ禍でワイズの鍼灸整骨院・通所介護の事業体制維持に支障が生じたことが背景にあり、ベスト・ケアーは介護事業拡大とヘルスケア事業への参入を目的として事業を譲り受けました。

M&Aの手法

2022年1月、ワイズがベスト・ケアーに鍼灸整骨院3店舗を譲渡しました。通所介護事業所の譲渡も決定しています。[12]

MJGの破産管財人が一部店舗をaprecioに譲渡

譲渡企業の概要

MJGは整骨院・鍼灸院・整体サロンなどを全国に展開していましたが、2020年4月に破産手続きに入りました。

譲り受け企業の概要

aprecioは複合カフェや24時間フィットネスなどの事業を展開しています。

M&Aの目的・背景

aprecioは会員ビジネス・店舗運営のノウハウを活かした新規事業展開のため、MJGの事業の譲受を決定しました。

M&Aの手法・譲渡価格

2020年5月、MJGの破産管財人とaprecioの間で整骨院19店舗・研修所1箇所の譲渡契約が成立しました。譲渡価格は1億3,000万円です。[13]

参考URL:

[7] あゆみホールディングスの事業譲渡契約(GENKIDO)

[10]ファクトリージャパングループの株式を取得(ジャパン-チャイナ・キャピタル・パートナーズ)

[11] オレンジコロンがカスケード東京のグループ会社となりました(カスケード東京)

[12] ベスト・ケアーがヘルスケア事業の譲渡を受けました(NSGグループ)

[13] aprecio MJG の一部事業の譲受(MCJ)

整骨院・整体院の売却価格の決め方

M&Aの売却価格は、企業価値評価をもとにして当事者間の協議により決定します。

企業価値評価には様々な手法がありますが、中小企業の売却のような比較的小規模なM&Aでは、年買法(年倍法)という簡易的な手法がしばしば用いられます。

▼以下の記事では、M&Aの価格の決め方について解説しています。

年買法(年倍法)による企業価値評価

年買法では以下の式で企業価値を評価します。

| 企業価値=時価純資産+直近年度の利益(または数年分の平均値)の2~5倍程度 |

純資産(=資産総額-負債総額)は過去から現在にいたる事業活動の結果を金額で表したものです。帳簿上の資産・負債の額は現在の価値と乖離している場合があるため、資産・負債を時価で評価し直した上で差し引きして時価純資産を求めます。

経営破綻状態で、今後利益が発生することが見込めない(収益力がゼロの)ケースでは、純資産額が企業価値と見なされます。

売り手企業に収益力があり、将来的に利益が発生すると見込まれる場合には、その分の価値を見積もって純資産額に加える必要があります。

将来の収益力を合理的に評価するためには、詳細な事業計画をもとに利益の値を具体的に予測した上で、リスクを加味して現在の価値に引き直す、という複雑な計算手続きが必要です。規模の大きいM&Aや上場企業が買い手となるM&Aではそうした計算を用いた手法(DCF法)で企業価値評価が行われます。

これは一般的な中小企業には難しいことなので、年買法では「現状の利益の数年分」として将来の収益力を簡易的に見積もります。

利益にかける年数は一般的には「2~5」が相場とされますが、業種や地域などにより相場は異なります。

実際の年数は以下のような様々な要因を総合的に考慮して決定され、相場を超えることもあれば下回ることもあります。

○利益や財務の状況

○患者・カルテ、利用者の数

○立地

○設備や内装の状態

○引き継げる人材の価値

○店舗賃料(地域相場より安いとプラス評価)

○解約予告の有無(すでに解約予告を出している場合、解約日までに譲渡を実行しなければならないことなどから、売り手側にとって不利になりやすい)

○事業の引継ぎやすさ

事業の引継ぎやすさは、院長が1人で切り盛りしている整骨院・整体院を売却して引退する場合などに問題となりやすいポイントです。

現体制のもとでは将来的に十分な利益が見込める店舗であっても、売却後に院長が抜けることで客離れが起き、集客力が大幅に低下してしまうようであれば、事業の価値を満足に引き継ぐことができないということになり、買い手から見た企業価値が下がります。

こういったケースでは、利益にかける年数が大きく下がり、1以下になることもありえます。現院長が売却後も一定期間在籍して事業引継ぎに協力するといった取り決めを契約に含めることで、企業価値の下落を防ぐことが可能です。

企業価値評価をもとにした売却価格の決定

譲渡企業が売却を行わずこのまま単独で存続すると仮定した場合の企業価値(単独価値)と、譲り受け企業に売却してその子会社や一部門となったと仮定した場合の企業価値は、異なるのが通例です。

譲り受け企業との統合により相乗効果(シナジー)が生まれ、収益力が増すのであれば、企業価値はシナジーの分だけ単独価値よりも大きくなります。

シナジーはM&A後に達成される価値で、失敗のリスクもあるため、買い手としてはシナジー評価額の全額を含む企業価値を売却価格とするのは割に合いません。買い手側はシナジー全額を含む企業価値を上限として、それよりもなるべく低い金額を求めて交渉することになります。

一方、売り手としては、単独価値を下回る金額では明らかに損をすることになりますし、経営権を譲り渡す以上は単独価値にある程度の額を上乗せした(プレミアムを含んだ)価格を求めるのが当然です。

結局、シナジー全額を下回る範囲で、どれだけの額のプレミアムを引き出すかが、売り手にとっての価格交渉のポイントとなります。

期待されるシナジーが大きいほど、より高額の売却価格が期待できます。それだけでなく、売却後の事業や雇用の見通しも明るくなります。M&Aにおいては売り手と買い手の相性が非常に重要です。

売却までの手続きの流れ

事前検討

自社の強み・弱みや業界動向、市場の分析などを踏まえ、売却後の事業展開も考慮しながら、売却の目的、条件などを検討します。

M&A専門機関との契約

売り手自らが買い手を探し、直接交渉を行って売却することも可能ではありますが、買い手を探す範囲が非常に限定されてしまいますし、多方面の知識が要求されるM&A取引を単独で進めるのは容易ではありません。

通例は、M&A専門機関(仲介会社など)と契約を結び、企業価値評価や事前検討事項のブラッシュアップ、買い手とのマッチング、条件交渉、手続き実行などに関する支援を受けながら売却を進めていきます。

交渉相手の選定

事前検討の内容をもとに、相性のよい交渉相手(売却の目的や条件に合致し、大きなシナジーを見込める相手)を探します、

有望な候補が見つかったら、事業内容や売却の条件などをまとめた概要書を相手方に提示して交渉を打診します。

売却を検討していることが外部に漏れると、運営中の事業に支障が生じたり、売却が難しくなったりする恐れがあります。そのため、この段階では院名などは伏せて、どの企業であるか特定できないような情報だけを概要書にまとめ、限られた候補企業にだけ提示します。

初期交渉・トップ面談

相手企業が交渉に興味を示したら、秘密保持契約を取り交わした上で、互いに社名を含むより詳細な情報を交換します。

これをもとに相手企業に対する分析や今後の交渉に関する検討を行ったのちに、経営者同士の面談(トップ面談)を行い、互いの意思を確認します。

基本合意締結

初期交渉・トップ面談で話がまとまれば、基本合意を締結します。

基本合意には、現時点での暫定的な売却条件や、今後の交渉に関する義務(一定期間の独占交渉権など)を定めます。

デューデリジェンス・関係者との交渉

買い手側は売り手企業の実情に関する詳細な調査(デューデリジェンス、買収監査)を行い、M&Aの支障となるような問題点・リスク(不適切な療養費請求、雇用・サービスを巡るトラブル、帳簿に載らない債務など)を抽出し、対応を検討します。

売り手側は調査に必要な範囲で内部資料などを提供し、デューデリジェンスに協力します。

賃貸店舗で営業している事業を譲渡する場合、賃借権を買い手に移転することになりますが、それには家主の承諾が必要になるのが通例です。できるだけ早い時期に家主と交渉し、承諾を得ておく必要があります。

リース契約など、その他の契約でも同様の交渉が必要になることがあります。また、従業員の雇用を買い手企業が引き継ぐためには、従業員当人の同意が必要です。

最終条件交渉~譲渡契約締結

デューデリジェンスの結果をもとに最終的な条件交渉を行い、交渉がまとまれば最終契約締結となります。

売却実行(クロージング)

株式譲渡の場合、対価の受け渡しと株券交付または株主名簿書換えにより売却が成立します。ただし、場合によっては事前手続きに手間がかかることがあります(譲渡制限株式の譲渡承認のための株主総会、少数株主からの譲渡委任状取り付け、未発行株券の発行など)。

事業譲渡の場合、事業に関わる資産や契約などを1つ1つ買い手に移転する手続きが必要です。移転に際して登記や契約相手方の合意が必要なものもあり、売却が完了するまでには相応の時間がかかります。

まとめ

整骨院の経営環境は、競争激化や保険審査の厳格化、社会保障費切り詰めなどにより厳しさを増しています。整体院も、厳しい競争と淘汰のなかでの事業展開を強いられています。

M&Aはこうした状況を乗り越え事業成長を図るための手段として有用であり、売り手側にとっても積極的な活用メリットがあります。

売却先としては、同業大手、介護などの隣接分野の企業グループ、フィットネスなどの多店舗展開企業が代表的です。売却を成功させるためには、期待されるシナジーが大きい買い手企業を選ぶことが重要です。

>>整骨院・整体院の売却について、アドバイザーに無料相談する

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社コーポレート・アドバイザーズ・アカウンティング

株式会社コーポレート・アドバイザーズM&A

株式会社えびすサポート

株式会社結い財産サポート

日本クレアス行政書士法人

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

417名(グループ全体 / 2023年10月現在)

税理士(試験合格者含む)56名

公認会計士(試験合格者含む)15名

特定社会保険労務士2名

社会保険労務士(試験合格者含む)12名

弁護士 2名

相続診断士41名

中小企業診断士1名

行政書士4名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件