セミナー参加を

ご希望の方

M&Aにおける自社の価値を知りたい。同業者の事例や相場感を知りたい。 事業承継・会社売却・資本提携のご相談

後継者がいない。自社単独での成長に限界を感じ、資本提携を検討している。 買収のご相談/非公開案件のお問い合わせ

事業拡大・強化のため買収を検討している。具体的な案件を探している。 その他のお問い合わせ 03-3593-3239

お気軽にお問合わせください

03-3593-3239

お気軽にお問合わせください

03-3593-3239

セミナーレポート(2018年10月3日開催)

事業承継 成功確率向上セミナー2018 「最新事例から学ぶ、いまオーナー経営者が知っておくべきポイント」

第3部 「M&Aの譲渡価格、相手先、タイミングの考え方」では、M&A検討の際に重要なポイントとなる「譲渡価格はどのように決まるのか?」「相手先は何を基準に決めればよいのか?」 「いつ決断するのが“最良のタイミング”なのか?」といった疑問について、実際のM&A事例をもとにわかりやすく解説しました。

■M&Aの譲渡価格の決め方

M&Aの譲渡価格の決定のプロセスは以下の通りです。

・取引価値の評価(各々)

・取引価格(条件)の交渉

・取引価格の決定

ポイントは、買い手と売り手には価格評価のギャップがあるということです。買い手は安く買いたいですし、売り手は高く売りたい、という真逆の動機があるため、必ずと言っていいほど価格評価ギャップが生じます。このギャップを埋めることができるかどうかが最大のポイントです。

それでは、取引価値の評価(各々)はどのように行うのでしょうか。いきなり希望価格を、と言ってもなかなか出てこないと思いますので、ある評価方法を参考にして、希望価格を算出することになります。

評価方法はいくつかありますが、ここでは代表的なものをご紹介します。

●インカムアプローチ: 例:DCF法、収益還元法、配当還元法

企業が創出する利益、またはキャッシュ・フローに基づいて価値を評価する方法

→将来に発生するであろう見込値を、現在の価値として採用する方法。そのため、不確定要素が多く、売り手本人以外は、採用リスクが高い。

●マーケットアプローチ: 例:類似公開会社法、類似取引法

同業の上場企業の株価などを参考にして、相対的な価値を評価する方法

→多くの中小企業は、大企業にはない独自の専門性やノウハウを持つため、同じような企業や取引(類似事例)が存在しないケースがほとんどであり、信憑性が低い結果となるケースが多い。

●ネットアセットアプローチ 例:簿価純資産法、時価純資産法

純資産額に基づいて価値を評価する方法

→純資産は、会社を清算した時の残余資産額に等しいため、“事業を継続している企業の引き受け”にはそぐわないこととなり、

のれん代(営業権)の加算を求められるケースが多い。

このように、それぞれの評価方法には、デメリットがありますので、単独法で行うというよりも複数の評価方法を参考にする折衷法を使用することが多いのが実情です。

次に、買い手、売り手それぞれの価格に対する考え方の例を見てみましょう。

売り手の価格に対する考え方

・財務状況も業績もよくない。借入金と従業員を引き継いでくれるなら、タダでもよい。

・財務状況も業績もよくない。借入金と従業員を引き継いでくれるなら、安くてもよいが、資本金は回収したい。

・業績は良くないが、できるだけ早く譲渡したいため、借入金と従業員を引き継いでくれるなら、多少安くてもよい。

・妥当と考えられる価格であれば、お譲りしたい。

・業績好調で、代表者も若いため、今すぐ譲渡する必要する必要はない。高い価格(○億円以上)であれば譲渡を検討してもよい。

買い手の価格に対する考え方

・そもそも事業に魅力を感じないため、タダでも検討しない。

・技術者を確保したいため、安かったら検討してもよい。

・事業も拡大したいし、技術者も確保したいため、妥当な価格(○年以内で回収可能)だったら検討したい。

・技術者のスキルや取引先が魅力的。業績も安定しているため、多少高くてもぜひ買収したい。

貴社の場合は、どれに当てはまるでしょうか。

M&Aの譲渡価格についてまとめますと、価格決定のプロセスとしては、いくつかの評価方法を参考にして、取引価値の評価をそれぞれが行い、その後、条件交渉を行い、最終的にギャップが埋めることができれば、交渉は成立します。この「価値評価のギャップ」を埋めることができるか、が最大のポイントとなります。

■M&Aの相手先を決める基準

M&Aの相手先を決める基準は、売り手と買い手で異なります。

売り手にとって、一番重要なのは、「譲渡価格」で、その次に「企業内容」や「譲渡後の処遇」のケースが多いです。

「譲渡価格」

・譲渡価格→税引後、手取り金額はいくらか?

「企業内容」

・人材→経営幹部の人柄、社風

・資金→現金有高、資金調達力(金融機関取引)

・継続性→譲渡事業の継続性(役員、従業員、社名、取引先)

「譲渡後の処遇」

・役員→役員報酬の設定額

※従業員の処遇は、「譲渡前と同様である」ことの確約

買い手にとって、一番重要なのは、「事業内容」で、その次に「将来の収益性」や「譲渡価格」のケースが多いです。

「事業内容」

・人材→経営幹部(経営能力)、従業員(資格・能力・賃金)、技術者(技術力)

・資産→設備

・資金→現金有高、資金調達力

「将来の収益性」

・取引内容→既往取引先の継続性、利益率、取引口座、関連取引の拡大性

「譲渡価格」

・投資効果→投資額を何年で回収可能か?

・相乗効果→既存事業との相乗効果は見込めるか?

■M&Aのタイミング

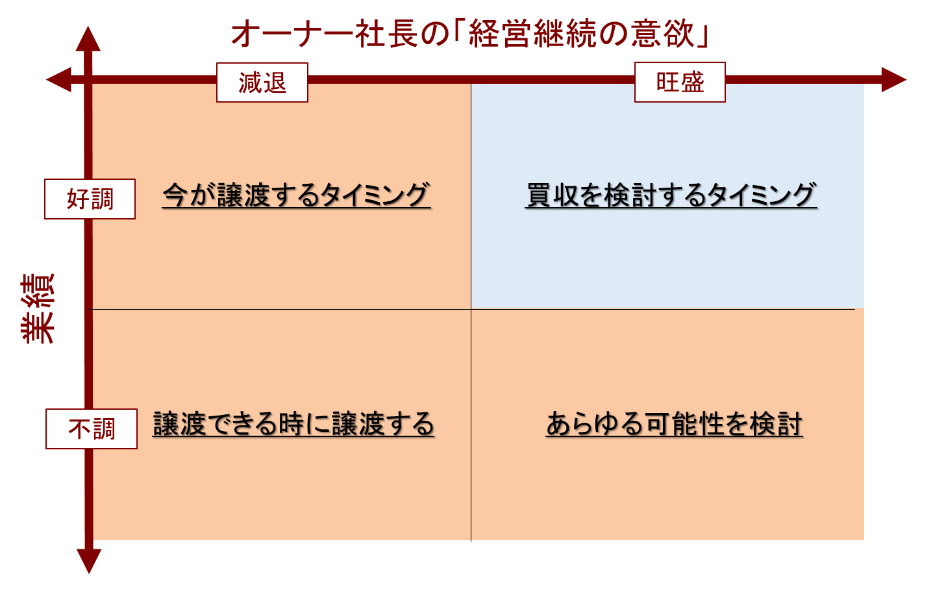

M&Aのタイミングを検討するための参考として、以下の図をご紹介します。

縦軸が業績、横軸がオーナー社長の経営継続の意欲です。

1)今が譲渡するタイミング

オーナー社長の「経営継続の意欲」が減退にあり、また、業績が好調であれば、良い条件で譲渡しやすくなります。相性と事業上の相乗効果が見込める相手(譲渡先)を選んで譲渡するには最適のタイミングです。

2)買収を検討するタイミング

業績が良く、経営意欲が旺盛な場合は、譲渡する必要がありません。逆に、M&A(買収)により事業領域を拡大し、企業価値を向上することを検討するタイミングです。

3)譲渡できる時に譲渡する

業績が不調であり、かつ経営者の経営意欲があまりない場合など、客観的な業績回復の目処がない限りは、譲渡できる時に譲渡しないと、M&Aという選択肢を取ることができなくなります。

4)あらゆる可能性を検討

現状を維持するのか、戦略的なM&A(資本業務提携等)で大手を組むか、より事業を伸ばしてくれる会社に売却するか、あらゆる選択肢を検討すべきタイミングです。

また、会社の業績がいいときは、もっと業績が伸ばせて、企業価値が上がる可能性がありますので、オーナー経営者にとってはタイミングとしては未だ早い、となりがちです。しかし、将来を予想することは難しく、2-3年後、業績が伸びていたとしても、その後の計画が横ばいや下がる予定であったりすると、企業評価は下がる可能性があります。このように、最も高く売れるタイミングを予想するのは、非常に難しいのです。

よって、業績が好調に推移し、売上のピークの少し前、または、創業者が「少し早いかな」と感じるくらいの時期にご相談いただくと、買い手側に条件を呑んでもらいやすくなり、まとまりやすくなるかと思います。

事業承継 成功確率向上セミナー2018 「最新事例から学ぶ、いまオーナー経営者が知っておくべきポイント」

第1部 事業承継の進め方と各選択肢(親族内承継・社内承継・外部招聘・M&A)における検討ポイント

コーポレート・アドバイザーズM&Aへお気軽にご相談ください。

M&Aに関する無料相談やセミナーを随時行っております。