| 監修者:中村 亨 (日本クレアス|コーポレート・アドバイザーズ 代表 公認会計士・税理士) |

M&A(エムアンドエー)とは、Merger(合併)and Acquisitions(買収)の略で、一般的にはシナジー(相乗効果)を発揮できる他社を買収(経営権を取得)することで、事業や市場シェア拡大や周辺事業への展開をするために行われます。本記事ではM&Aの基礎知識として、意味、目的、メリット、手法、基本的な流れ、税金・費用などのほか、成功のポイントついてもわかりやすく解説します。

M&A(エムアンドエー)の意味|簡単に言うと

M&Aとは、英語のMergers(合併)and Acquisitions(買収)を省略した言葉ですが、日本においては、会社法の定める組織再編(合併や会社分割)に加え、株式譲渡や事業譲渡を含む、各種手法による事業の引継ぎ(譲渡・譲受け)をいいます。

参考:中小企業庁「中小PMIガイドライン~中小M&Aを成功に導くために~

一般的には、売り手側からみたM&Aの目的は、他社に引き継ぐ(売却する)ことにより、会社や事業を存続・発展させることです。一方、買い手側からみたM&Aの目的は、他社を譲り受ける(買収する)ことで、事業・市場シェアの拡大や周辺事業への展開をすることです。

売り手・買い手の双方がM&Aの目的を実現するためには、相性が良くシナジー(相乗効果)を発揮できる相手先を選定し、適切な価格でM&Aを実施することが重要なポイントの一つです。

M&Aの目的・メリット

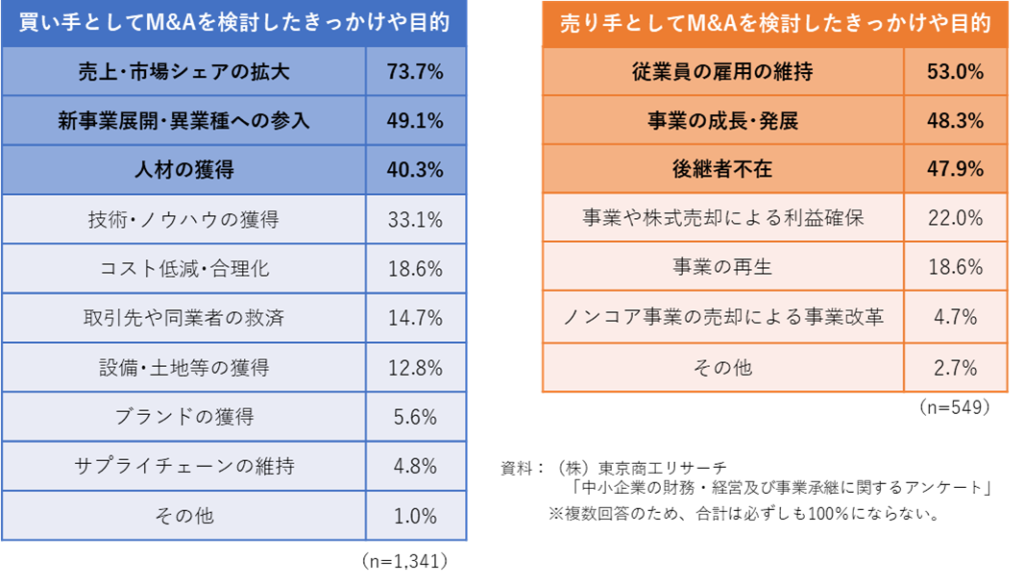

東京商工リサーチが中小企業に対し行った「中小企業の財務・経営及び事業承継に関するアンケート」(調査日: 2020年11~12月)によると、買い手がM&Aを検討したきっかけや目的は、「売上・市場シェアの拡大」が最も高く、次いで「新事業展開・異業種への参入」となっています。買い手は他社の経営資源を活用して企業規模拡大や事業多角化を目指している様子がうかがえます。また「人材の獲得」や「技術・ノウハウの獲得」なども上位となっています。

一方、売り手がM&Aを検討したきっかけや目的は、「従業員の雇用の維持」や「後継者不在」といった事業承継に関連した目的の割合が高い一方、「事業の成長・発展」も48.3%と高く、売り手の約半数の企業は、成長のためにM&Aを検討していることがわかります。

売り手からみたM&Aの目的・メリット

前述の調査結果を踏まえると、売り手は「事業承継」「事業成長」「事業改革」を目的としてM&Aを実施しており、売り手が期待しているメリットは以下のようなものが挙げられます。

事業の成長と発展

M&Aにより、売り手と買い手が、双方の強み・弱みを補完し、売上向上やコスト削減等のシナジー(相乗効果)を発揮することで、事業の成長と発展が期待できます。

後継者問題の解決

売り手の経営陣が高齢化や後継者問題に直面している場合、買い手の経営陣が後継者として就任することにより、企業の存続を図ることができます。なお、引継ぎのタイミングとしては、株式譲渡と同時のケースのほか、株式譲渡後、数年間の引継ぎ期間を経て代表者を交代するケースの2パターンがあります。

従業員の雇用継続

売り手は、M&Aにより会社や事業を維持・発展させることにより、従業員の雇用を継続させることができます。

関連記事:廃業かM&Aか?メリット・デメリット、手続き、税金を比較解説

個人保証(経営者保証)の解除

多くの中小企業では経営者が個人保証を行い、金融機関から融資を受けているケースが多く見られます。M&Aでは買い手による融資の肩代わり、もしくは保証そのものを引き受ける形で個人保証(経営者保証)の解除が可能になります。

創業者利益の確保

未上場株式は換金が難しい一方、相続時に相続税が課税されるため、多くの未上場企業において相続税の資金準備が課題になっています。株式譲渡という手法でM&Aを行うことにより、株式を保有するオーナーが譲渡対価として現金化することができます。最近では、50代で株式譲渡を行い、その後、新たな事業を始める、余裕あるセカンドライフを送るという事例も増えています。

事業の再生

連続赤字や債務超過などの状況下において、M&Aを活用し、スポンサー企業の下で事業の再建を目指します。

ノンコア事業売却による事業改革本

本業に経営資源を集中させるため、ノンコア事業(本業ではない事業)や赤字事業を売却する事例も見受けられます。

以上のように売り手からみたM&Aの目的やメリットは多岐にわたっており、M&Aは売り手にとって企業の存続や発展にとって重要な手段の1つです。

買い手からみたM&Aの目的・メリット

基本的に買い手はシナジー(相乗効果)を期待してM&Aを実施します。具体的には以下のようなM&Aの目的・メリットが挙げられます。

売上シナジー

販売チャネル、営業ノウハウ、ブランド力や知名度、開発力、シェア向上による価格支配力の獲得を目指します。

コストシナジー

仕入れコスト、販売コスト、物流コスト、製造コスト等の削減を目指します。

人材の確保

M&Aにより、買い手は売り手から人材を確保することができます。売り手が持つ人材を自社に取り入れることにより、自社の人材開発や人材確保につながります。

リスク分散・財務力強化

M&Aにより多角化を行うことで外部環境の急速な変化による経営リスクを分散する効果が期待できます。

なぜM&Aを選択する経営者が増えているのか

中小企業の事業承継の選択肢

中小企業の事業承継の選択肢としては次の4つが挙げられます。

| ・親族承継 ・社内承継 ・M&Aによる第三者承継 ・IPO(新規上場) |

中小オーナー企業の事業承継の選択肢として、M&A(第三者への承継)は一般的になりつつあります。親族承継では該当者がいない、社内承継ではNo2はいるもののオーナー社長と年齢が近く、かつ営業・開発・技術などすべてを担ってきたオーナー社長の後を継ぐのは難しい、IPOできる企業は限定的(帝国データバンクによると、2022年日本国内IPO企業数は91社、但しTOKYO PRO Marketを除く)というケースが多いためです。

よって、これまで「消去法」で最後の選択肢として考えられがちであったM&Aですが、成功させるためには数年単位の準備期間が必要であるため、親族承継、社内承継、M&Aという順に検討するのではなく3つ同時に、もしくは「M&Aこそ一番初めに検討すべき」と言えます。

関連記事:中小企業が上場するには?IPOの条件・メリット・デメリット

買い手側の事情

コロナの長期化によりIT化やDX等の事業構造の転換の必要性が待ったなしの状況です。事業構造の転換のため、規模拡大のための同業の買収のほか、周辺事業や異業種(IT企業など)を買収する事例が増えています。

入札形式がスタンダートになり、投資ファンドも一定の存在感

企業規模・業種によっても異なりますが、M&A市場においては、買い手は多いが売り手は少ない「売り手市場」となっています。入札形式がスタンダートになり、買い手としては事業会社のほか、投資ファンドも一定に存在感を見せています。

良い売り手がM&A市場に出てくる時代

事業承継型M&A(後継者不在のための事業の存続のためのM&A)ではない、成長戦略型M&Aによる「グループイン」という考え方が普及しています。背景としては、人生100年時代の到来があります。60代以降になってから事業承継を行うのではなく、30代・40代・50代などの若い年齢のうちに事業承継を行う「アーリーイグジット」が定着しています。また、買い手側の事情や投資ファンドの台頭により、良い会社を高く買う事例も増えてきています。

売り手も「金額」「条件」に大きな差が付く時代

同じ(又は同じような)業種であっても、売却するタイミング、対象会社のビジネスモデル、成長性、財務、収益性、管理体制のほか、M&A全般の進め方などによって、評価額や売却価額が異なります。よって、売り手はM&Aの相手先探しや条件交渉前の事前準備によって、金額や条件に大きく差がつく時代と言えます。

関連記事:プレDDとは |企業価値を高めて会社売却をするための事前準備

よくあるM&Aの失敗原因と留意点

売り手側のM&A交渉時の心境・想い

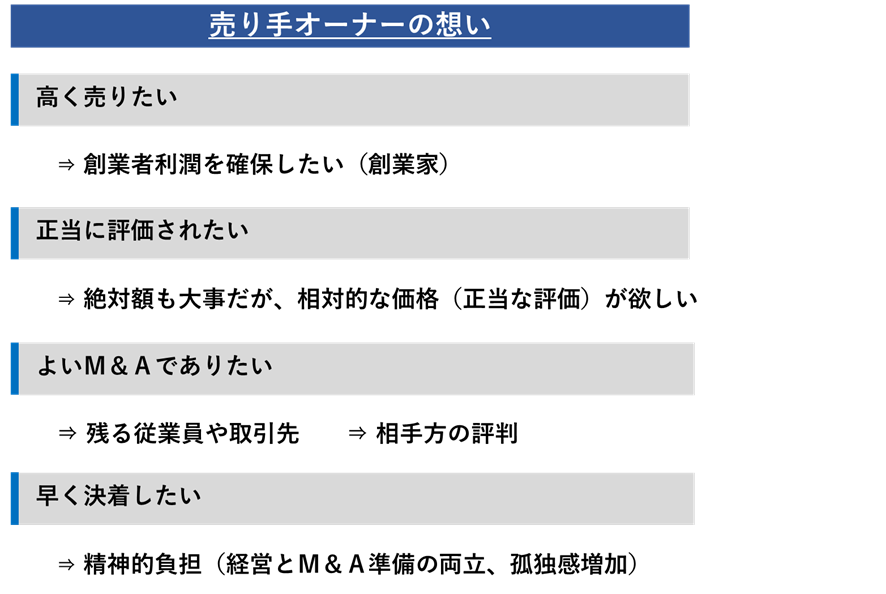

M&Aの検討・交渉を進めるうえで、売り手オーナーはどのような心境になるのでしょうか。よくあるものとしては以下の4つです。

| ・高く売りたい → 創業者利潤を確保したい(創業家) ・正当に評価されたい → 絶対額も大事だが、相対的な価格(正当な評価)が欲しい ・よいM&Aでありたい → 残る従業員や取引先(買い手の評判が大事) ・早く決着したい → 精神的負担(経営とM&A準備の両立、孤独感増加) |

売り手は自身がこのような心境になることを念頭に置きながら、M&Aの検討・交渉を進めていく必要があります。

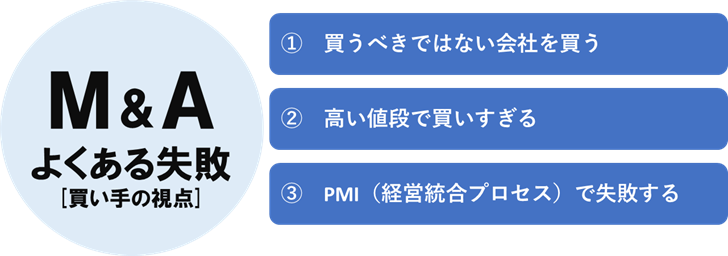

次に、買い手の視点からみた「M&Aのよくある失敗例」を確認していきます。

買い手視点でみたM&Aのよくある失敗例

M&Aにおいては、成立≠成功という点が重要です。買い手視点でみたM&Aのよくある失敗例としては以下のようなものが挙げられます。

① 買うべきではない会社を買う

買い手にとってのM&Aの目的は、シナジー(相乗効果)であり、価値創造です。M&Aは目的を達成するための手段に過ぎませんが、M&Aを実施すること自体が目的となってしまい、シナジーが出ない買うべきではない会社(1+1が2以下)を買ってしまうケースが散見されます。

② 高い値段で買いすぎる

M&Aを行う際、無理なシナジーを織り込んで「バラ色の事業計画」を描くと、PMI(M&A後の統合プロセス)時に、売り手の経営陣及び現場の従業員の負担が重くなってしまいます。 この無理なシナジーを織り込んでしまう原因としては、競合の存在があるため、適切でない価値評価(過大な価値評価)を行ってしまう、自信過剰、あせりが生じるなどが挙げられます。

③ PMIで失敗する

PMI(M&A後の統合プロセス)での失敗とは、M&Aの成約はしたものの、うまく統合できず期待していたシナジー(相乗効果)が実現できないケースをいいます。買い手にとってのM&Aの主な目的はシナジー(相乗効果)となりますので、期待していたシナジーが出せないM&Aは「失敗」といえます。

売り手・買い手の双方は、これらのよくあるM&Aの失敗のケースを踏まえ、有能なM&Aアドバイザーの助言を参考にしながら、戦略的にM&Aの準備・交渉を進めていく必要があります。

関連記事:会社を10億円規模で売却するには?M&A事例や企業価値評価の方法を解説

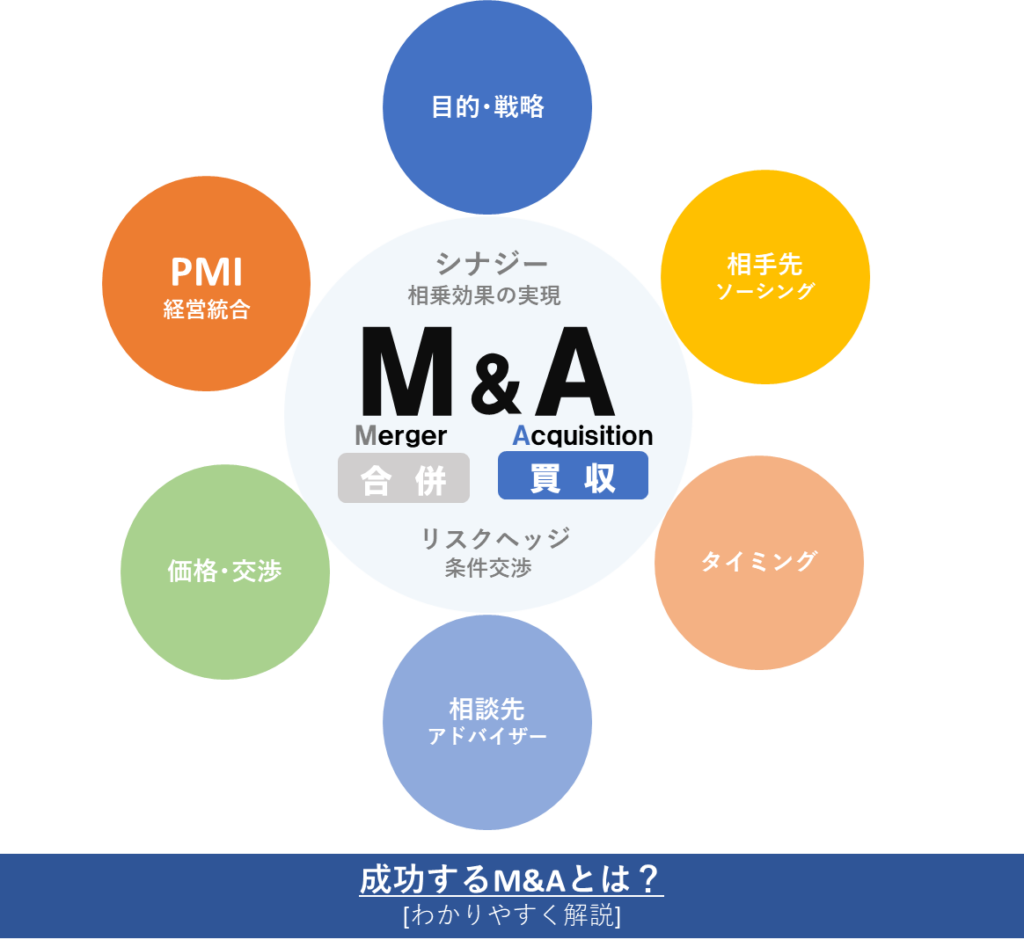

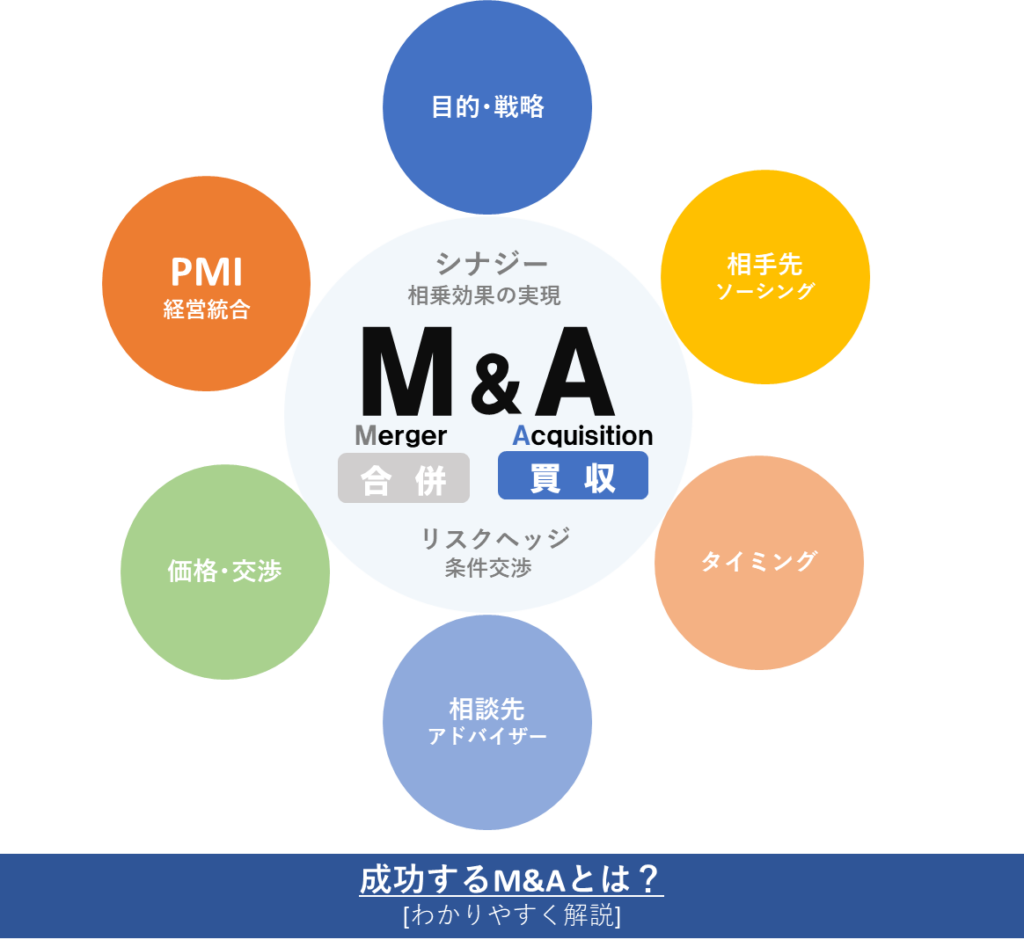

M&Aの失敗例から学ぶ、成功するM&Aとは?

ここでは、買い手・売り手双方にとっての成功のためのポイントについて解説します。

目的・戦略

M&Aを実施する際には、売り手、買い手ともに、M&Aの目的や戦略を明確化することが重要です。M&Aによって何を達成したいのか、自社のビジョンとどのようにマッチするのか、想定されるシナジー効果は何か、を明確にし、これらに基づいて戦略的にM&Aを実施する必要があります。

関連記事:M&A戦略とは|最近の傾向とM&A成功のポイントを解説

相手先探し(ソーシング)

M&Aを成功させるうえで、相性が良く、シナジー効果を発揮できる相手先を探すことは重要です。そのためには、自社の強み・経営課題を整理することが大切です。それにより、必要な経営資源が浮かび上がり、相手先の条件が見えてきます。

また、経営陣や企業文化の相性は、トップ面談などでしっかりと確認していくことも重要です。以下はM&Aの候補先を理解するための売り手の質問です。売り手は買い手からこれらの説明がなければ能動的に確認を行い、買い手は売り手から聞かれる前に説明の準備をしておくことをお勧めします。

◆売り手が候補先を理解するための質問

| 1.会社概要 | 買い手候補の事業内容や業績は?業界でのポジション・特長・社風は? |

| 2.M&Aの目的 | なぜ当社を買収したい?何かほしいのか(人材/拠点/取引先)? |

| 3.対象分析 | なぜ当社なのか?当社のどこに魅力を感じているのか? |

| 4.なぜM&Aか | M&Aでなければ実現できないのか(オーガニックとの比較)? |

| 5.想定シナジー | M&Aによる具体的なシナジー効果は何か? |

| 6.売却メリット | 当社(株主・役職員)のメリットは? |

| 7.価格の考え方 | どれぐらいの提示額か?相場と比べて高いのか? |

| 8.交渉窓口 | 交渉窓口は権限者(意思決定ができる方)なのか? |

| 9.M&A実績 | M&A実績はあるのか?M&A後うまくいっているのか? |

| 10.PMI方針 | PMI(M&A後の統合プロセス)のスケジュールや方針は? |

タイミング

M&Aは時期やタイミングによって価格条件が大きく変動します。以下では最適なタイミングの例として4つ挙げています。

| ① 会社の業績が良いとき/好景気のとき ② 体力の衰えや経営意欲の減退を感じたとき ③ 業界再編の動きがでてきたとき ④ 良い相手からオファーがあったとき |

いずれの例においても「ちょっと早いかな?」と思うくらいでM&Aの準備を始めることが、納得のいく価格で良い相手とのM&Aを成功させるポイントとなります。

相談先・アドバイザーの活用

アドバイザーはM&Aにおけるすべての業務をサポートしてくれる専門家です。FA(ファイナンシャルアドバイザー)形式と仲介形式があり、中小企業のM&Aにおいては、仲介形式が主流です。未熟なアドバイザーを起用すると、相手先探し・条件交渉・契約手続きのすべての点において円滑な推進が難しくなりますので、相談先・アドバイザー選びは慎重に行う必要があります。

関連記事:M&Aアドバイザーとは?仲介とFAの違い・役割・選び方を解説

価格・条件交渉

M&Aにおいては、双方納得感のある価格や条件で合意することがM&Aの成功のカギとなります。そのためには、双方のコミュニケーションが重要です。買い手と売り手、そして両社の社員やステークホルダー間でのコミュニケーションを密に行い、情報共有や意思疎通を図ることが重要です。

関連記事:M&Aと価格|企業価値算定手法・相場・条件交渉術を解説

PMIの実施

PMI(M&A後の統合プロセス)においては、円滑な業務引継ぎ(後継者の育成)のほか、想定したシナジーを発揮するための施策の実行が重要になります。買い手は、円滑な業務引継ぎと想定シナジー発揮を実現させるために、デューデリジェンスの段階からPMIに必要な情報収集や引継ぎ・シナジーを実現させるための施策を計画し、適切な人材を確保し配置する必要があります。

関連記事:中小PMIガイドラインとは?基本事項やポイントを紹介

以上のように、M&Aを成功させるためには、戦略・目的、タイミング、相手先の選定、アドバイザーの活用、価格・条件交渉、PMI(M&A後の統合プロセス)の実施がポイントになります。

M&A成功事例インタビュー

M&A成功事例として、M&A・事業承継の体験談インタビューをご紹介いたします。コーポレート・アドバイザーズM&Aを介してM&Aを実行された元オーナー経営者様に、M&A検討の経緯、M&Aを決断した理由、これからM&Aを検討されるオーナー経営者様へのメッセージ等をお聞きしました。

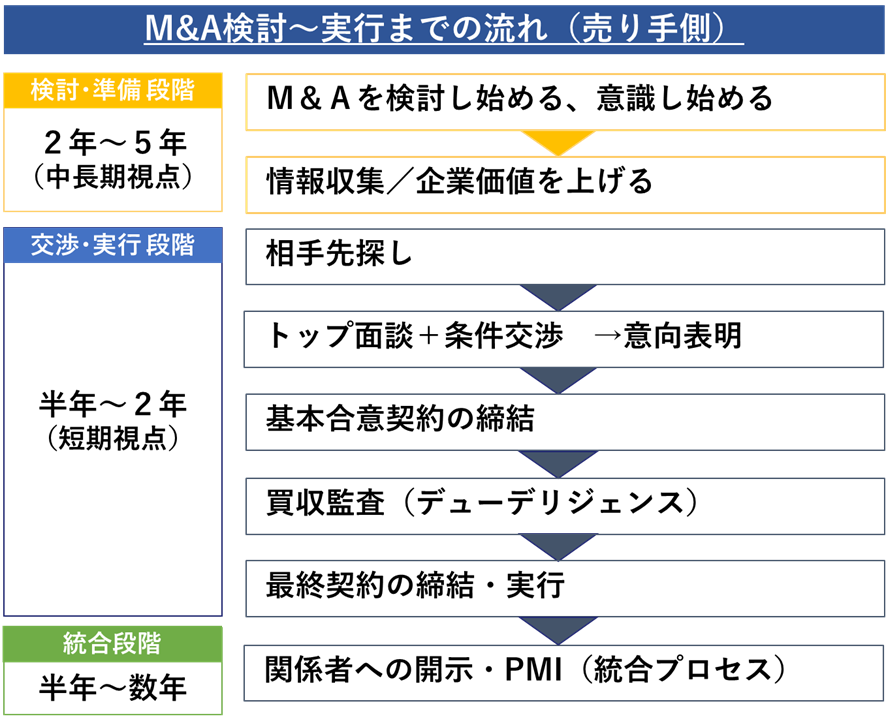

M&Aの流れ(売り手側)

売り手側からみたM&Aの流れは、一般的に次の通りになります。

1. M&Aの検討・情報収集

あらゆる可能性を検討(顧問税理士やM&A専門家への相談)

M&Aを検討するきっかけや目的を改めて整理し、ほかの手法とのメリット・デメリットなどの比較したうえで、M&Aを進めるべきかを検討していきます。

ご自身で調べるだけではなく、信頼できる顧問先の会計事務所やM&A仲介会社など、事業承継・経営戦略に関する専門家の無料相談やセミナーなどを活用しながら、検討材料をしっかりと収集することが後悔しない選択をするためのポイントになります。

2.M&Aの準備(自社分析・プレDD)/アドバイザーの選任

M&Aを成功させるためには、相性が良くシナジー効果を発揮できる相手先を探し、双方が相場感を把握したうえで、納得のいく価格で合意することが重要です。

そのためには、まず、双方が自社の強み・経営課題を整理することが大切です。必要な経営資源が浮かび上がり、相手先の条件が見えてきます。その過程においては、M&Aアドバイザー(仲介会社など)を活用することが一般的です。

自社分析(企業価値の把握・強み・課題・M&Aリスクなど)

売り手にとって、価値を上げるための事前準備は、2~5年程度の中期視点の話です。一方、相手先探しや条件交渉などは、半年~2年程度の短期視点の話です。

中期視点(2年~5年)で価値を上げるためのポイントとしては、まず自社の財務内容と収益性、成長性と業界構造を確認します。加えて現時点での企業価値評価を行い、現在の想定売却価格の把握と希望価格(目標金額)を設定します。

関連記事:プレDDとは|企業価値を高めて会社売却をするための事前準備

3. 相手先探し

相手探しの流れ

一般的には、以下の流れで相手探しを実施します(順番が前後することもあります)

| 1.ロングリスト(数十社程度の候補企業が記載された資料)の作成 2.ショートリスト(さらに数社程度まで候補企業を絞り込んだ資料)の作成 3.ショートリストをもとにした買い手候補の選定 4.ノンネームシート(匿名の売り手の情報が記載されている資料)の作成 5.買い手に対するノンネームシートの開示、買い手による検討 6.買い手との秘密保持契約書の締結 7.企業概要書(具体的に売り手の情報が記載された資料)の開示、買い手による検討 |

企業概要書の検討により、買い手が売り手の買収を前向きに考えたいとの結論に至った場合、これ以降は本格的な交渉に移ります。

なお、売り手側から買い手候補に打診する方法のほか、仲介会社等のプラットフォームにノンネーム情報(匿名情報)を掲載しオファーを待つ、という方法もあります。

4. トップ面談・意向表明

トップ面談は互いに相性やM&A後の相乗効果・相手方に対するメリット(自社が相手として適している、ということ)をアピールする絶好のチャンスです。第一印象で決まるといっても過言ではないため、アドバイザーに相談のうえ、入念に準備を行うことをお勧めします。

意向表明書は買い手から売り手に一方的に差し入れられる書類であり、その内容に法的拘束力がないことが通常です。しかし、意向表明書では、買い手が想定する取引希望条件や買い手としてのアピールポイント、PMI方針(M&A後の統合プロセス)などが明記されることが多く、売り手にとっては、その買い手と次のステップであるデューデリジェンスへ進めるかどうかを判断する重要な材料になることから、M&A手続きにおいて重要なマイルストーンとして位置づけられています。

関連記事:意向表明書(LOI)とは?書き方、サンプル書式、基本合意書との違いを解説

5. M&Aの条件調整・基本合意書の締結

売り手・買い手の間でM&Aの成立に向けた基本的な条件(スキーム、価格、実行日、従業員の雇用条件など)について合意します。

両社の意向が一致する部分(事業の成長性を図るなど)は相互に確認をお行い、意向が異なる部分(例えば価格など)については、アドバイザーが調整を行います。

基本合意が成立した場合には、通常は売り手が買い手に対し、一定期間の独占交渉権を付与します。

関連記事:基本合意書(MOU)とは?意向表明書との違いや、重要条項、確認ポイントを解説

6. 買収監査(デューデリジェンス)の実行

買い手が実施するデューデリジェンス(買収監査)がスムーズに行われるように、売り手は必要となる資料の準備を行います。また、買い手は売り手の現地調査(マネジメントインタビューなど)も実施します。

関連記事:財務デューデリジェンスとは|PMIを見据えた活用ポイントを解説

関連記事:人事労務デューデリジェンスとは|労務リスクと人事マネジメント上の課題抽出

7. 最終条件調整

デューデリジェンスの結果を踏まえ、売り手・買い手の双方は、最終的な条件合意に向けて調整を行います。また対象企業(売り手企業)の従業員や取引先(借入先、仕入先など)の承諾が必要となる場合には、個別に承諾を取得していきます。

8. 最終契約締結・クロージング(M&Aの実行)

売り手・買い手の双方は、クロージング(M&Aの実行)に必要なタスクの履行を確認し、買い手から売り手に対し譲渡対価の授受が行われます。

◆株式譲渡契約書の主な構成例

| ・株式譲渡の合意 ・売買代金 ・表明保証 ・誓約事項 ・損害賠償、解除に関する事項 ・秘密保持 ・競業避止義務 |

関連記事:M&Aの表明保証とは?契約時の重要項目、判例、表明保証保険を解説

9. 関係者への開示(ディスクロージャー)

M&Aの実行後には、売り手・買い手の双方は、関係者への説明や、実行後に必要となる諸手続きを進めていきます。

情報開示のタイミングはM&Aを実行した直後が一般的です。しかし、必要に応じて重要取引先や幹部社員、M&A手続き上、開示が必要な従業員(経理担当者等)に対しては、M&Aの実行前に開示することがあります。

また、重要取引先や幹部社員への事前開示や賛同がクロージング条件(売却代金の決済条件)となることもあります。

◆情報開示先の例

| ・売り手の役員・従業員 ・売り手の取引先企業 ・金融機関(メインバンクなど) ・証券取引所 ※上場企業の場合 |

発表前の情報漏洩に注意するのはもちろんのこと、発表のタイミングや伝え方、幹部社員への事前の根回しなど入念なシナリオが成功につながる重要なポイントとなります。実績・経験豊富なM&A仲介会社のアドバイスを聞いて慎重に進めることをお勧めします。

10. PMI

PMI(=Post Merger Integration)とは、M&A成立後の「経営統合プロセス」を指します。PMIはM&A交渉以上に重要であり、M&A実施後の事業の行方を左右します。PMIの進め方に決まりはなく、自由に実施できますが、「シナジー効果が出るまでやる」ことが基本です。

またPMIは、M&A交渉のトップ面談のときから始まっており、買収調査で必要な事項を検討しておく必要があります。

最も重要なことは売り手・買い手双方での方向性の共有であり、それによって文化の統合を実施します。文化の統合が達成されれば、買い手と売り手の間に本当の信頼関係が生まれます。

関連記事:中小PMIガイドラインとは?基本事項やポイントを紹介

以上が、一般的なM&Aの手続きの流れです。ただし、目的や相手企業の業種によって手続きの流れが異なる場合があります。そのため、M&A仲介会社等の専門家のアドバイスや支援を受けることで、スムーズな手続きを進めることができます。

M&Aにおけるソーシング(買い手側)

買い手にとってM&Aにおけるソーシングは、M&Aの相手先を見つけて交渉を進めるまでの重要プロセスです。買い手がM&Aの相手先(売り手/ターゲット)を見つける(ソーシング)方法は主に2つあります。

| ◆売却希望案件を紹介してもらう(紹介型M&A) ◆潜在的な売り手に能動的アプローチをする(仕掛け型M&A) |

それぞれの方法、メリット・デメリット(注意点)、押さえておくべきキーワードについて解説していきます。

売却希望案件を紹介してもらう(紹介型M&A)

| 方法 | M&A仲介会社や金融機関に売却希望案件を紹介してもらう |

| メリット | 売却意思が固まっている相手と、希望条件が整理された状態で 交渉を開始できるため、検討を進めやすい。 ⇒M&Aの「成立」確率が高い |

| デメリット・注意点 | ・M&Aの成立自体を目的化しやすい。 ・人気業種の案件では、多数の競合のなかで選ばれる必要がある。 |

紹介型M&Aは、M&A仲介会社や金融機関が業務受託した売り手(売却希望案件)の情報を基に検討する方法です。

買い手は、まず売り手の社名が伏せられた「ノンネームシート」を基に検討します。買収の可能性があれば、M&A仲介会社と秘密保持契約書(NDA)を締結し、「企業概要書(インフォメーション・メモランダム/IM)」で詳細情報を把握し検討を行います。

潜在的な売り手に能動的アプローチをする(仕掛け型M&A)

| 方法 | M&A戦略に合った潜在的な売り手に対し、能動的にアプローチする |

| メリット | ・M&A戦略にマッチする相手と他社に先駆けて交渉できる。 ・取り組みを通じてM&A戦略もブラッシュアップできる。 ⇒M&Aの「成立」のみならず「成功」確率が高い |

| デメリット/注意点 | ・売却意思を引き出すところから交渉を始める必要がある。 ・仕掛け型のアプローチに精通した担当者やアドバイザーを起用する必要がある。 |

買収を希望する企業が、自社のM&A戦略に基づいて、シナジー(相乗効果)が見込めるM&A潜在層(潜在的な売り手/ターゲット)のリスト(ロングリスト/ショートリスト)を作成し、能動的にアプローチをする方法です。

ファインディングや仕掛け型アプローチともいわれています。

関連記事:M&Aにおけるソーシングとは | 種類・メリット・デメリット・事例を解説

M&A売却・事業承継案件一覧|CREASマッチング

コーポレート・アドバイザーズM&Aが運営する「CREASマッチング」では、譲渡・売却を希望する案件一覧を掲載しています。

機密性の高いM&Aに関する情報を匿名化した情報として掲載しております。より詳細な内容や、Webサイトには掲載していない非公開のM&A案件についての情報をご希望の場合には、ぜひお問い合わせください。

»業種から探す

病院・クリニック | 調剤薬局・ドラッグストア | 介護・福祉・教育 | バイオ・医薬品・医療機器 | 美容室・整体・整骨院 | IT・Webサービス・システム開発 | 建設・土木・工事・運送 | 飲食店・食品製造 | 不動産・ビルメンテナンス | 人材派遣・士業・金融・警備 | アパレル・ファッション | ホテル・旅館・娯楽・レジャー | 広告・出版・印刷・メディア | 製造業・設計・企画 | 卸売業・商社 | 小売業・EC・サービス | 農林水産・エネルギー |

M&Aの最近の傾向まとめ

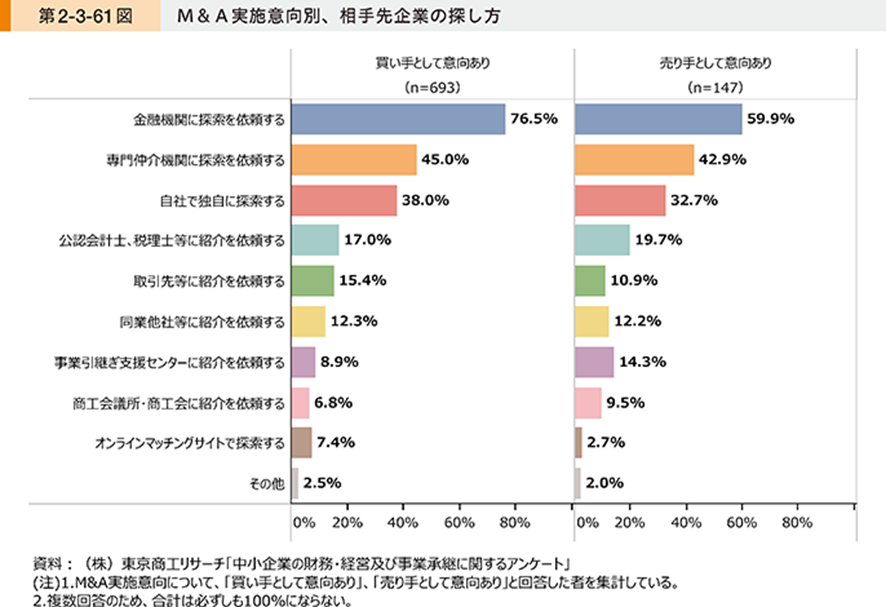

2021年版中小企業白書では、第2節 M&Aを通じた経営資源の有効活用の章において、(株)東京商工リサーチの「中小企業の財務・経営及び事業承継に関するアンケート」*を基に、中小企業のM&A実施意向について分析しています。その他、2023年版中小企業白書や中小企業庁の研究会の資料等も参考しつつ、事業承継・M&Aに関する最近の傾向について解説します。

*(株)東京商工リサーチが2020年11~12月にかけて、従業員5名以上の中小企業20,000社を対象にアンケート調査を実施(回収6,114社、回収率30.6%)したものである。

【留意点】回収数6,114社のうち5,971社については、(株)東京商工リサーチが保有する「企業情報ファイル」及び「財務情報ファイル」のデータと接合し、各企業情報や財務指標について分析を行った。

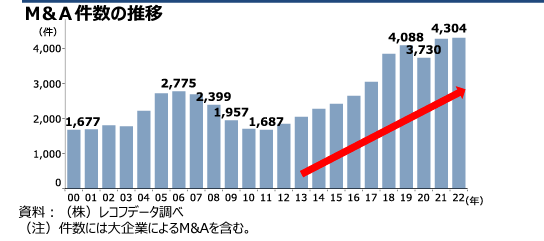

M&A件数推移:M&A件数は増加傾向にある

日本国内におけるM&A件数は近年増加傾向で推移しています。M&A専門誌マールによると、2012年から2019年まで8年連続増加しましたが、2020年は3,730件とコロナ感染症流行の影響もあり前年比で減少しました。直近では2021年は4,280件、2022年は4,304件と2年連続で最多を更新しています。

これらはあくまでも公表されている件数のため、実際にはこの数倍ものM&Aが日本国内において実施されていることが推察されます。

参考:中小企業庁「2023年版中小企業白書・小規模企業白書」

3つのM&Aパターン(IN-IN型、IN-OUT型、OUT-IN型)

日本企業のM&Aは国内企業間のみで行われているわけではありません。日本国内でのM&A(IN-IN型)と、海外企業との間のクロスボーダーM&Aがあります。クロスボーダーM&Aにおいては、日本の企業が海外企業のM&Aをするケース(IN‐OUT型)と、海外企業が日本企業のM&Aをするケース(OUT‐IN型)に分かれます。M&A専門誌マールによると、2022年のM&A件数4,304件のマーケット別内訳は、IN-IN型3,345件、IN-OUT型625件、OUT-IN型334件となっており、総件数の約78%がIN-IN型でした。

| IN‐IN型:日本国内企業同士のM&A IN‐OUT型:日本企業による海外企業のM&A OUT‐IN型:海外企業による日本企業のM&A |

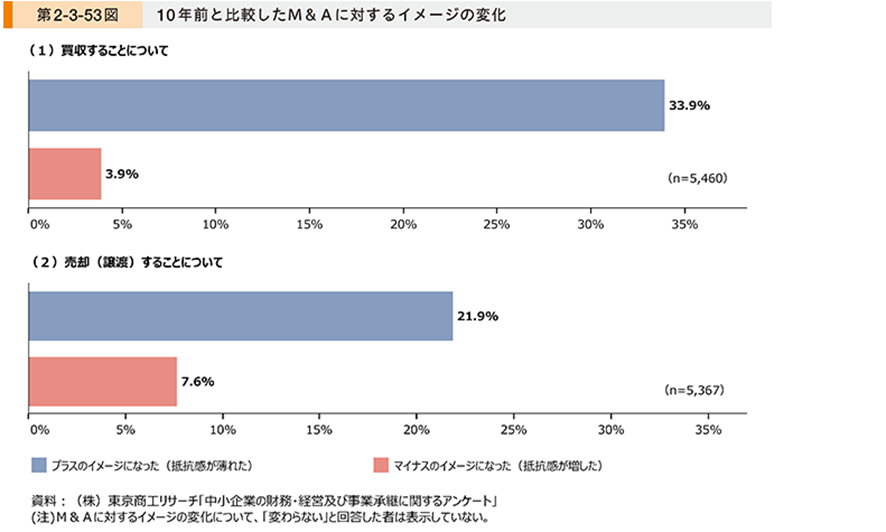

M&A実施に対する抵抗感が薄れている(10年前との比較)

中小企業のM&A件数増加の背景には、中小企業のM&Aに対するイメージの変化があるものと推察されます。買収することについては33.9%で、売却(譲渡)することについても21.9%で「プラスのイメージになった」としており、M&Aに対するイメージが向上してきていることが分かります。

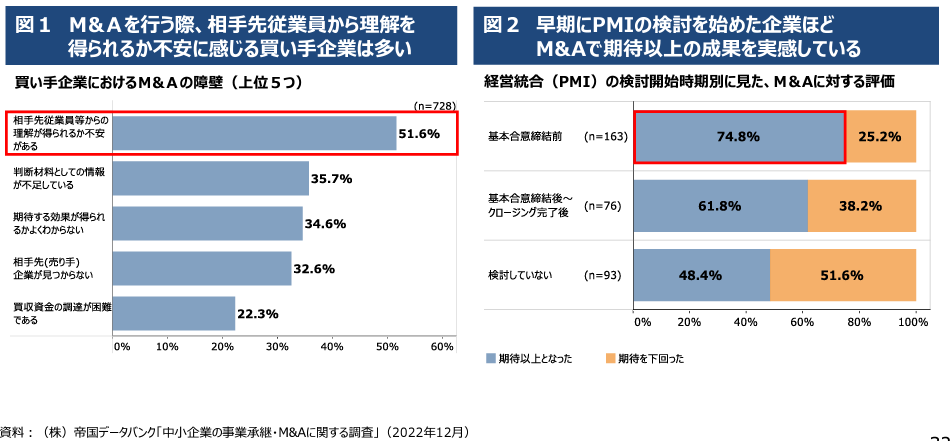

M&Aの障壁|PMIの早期取り組みの効果

| ①M&Aにおいて、買い手の立場としては「相手先従業員等からの理解を得られるか不安がある」ことが大きな障壁。組織・文化の融合といった経営統合(PMI)に取り組むことが重要。 ②企業の成長のきっかけとなるM&A。早期にPMIの検討をし始めた企業ほどM&Aで期待以上の成果を実感。 |

参考:中小企業庁「2023年版中小企業白書・小規模企業白書」

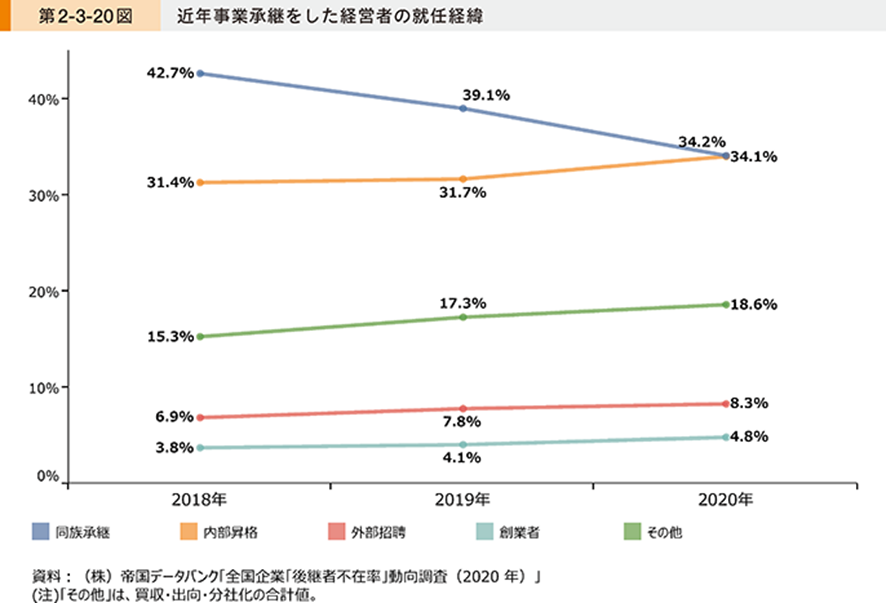

事業承継の選択肢:親族承継よりも親族外承継のほうが多い

近年事業承継をした経営者の就任経緯は、同族承継の割合は減少しており、足元の2020年においては同族承継と内部昇格が同水準の34.2%となっています。事業承継の方法がこれまで主体であった親族への承継から、親族以外への承継にシフトしてきていることが分かります。

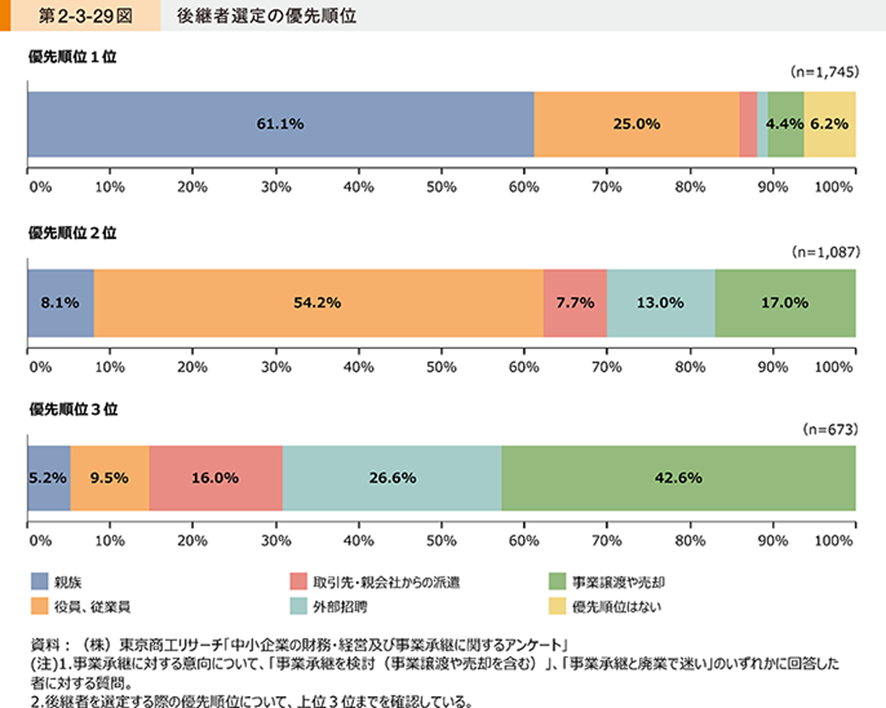

事業承継検討の優先順位

後継者を選定する際の優先順位1位の選択肢で最も高いのは「親族」(61.1%)で、次いで「役員、従業員」(25.0%)です。また「事業譲渡や売却」を検討する者も一定程度います。優先順位3位では、「事業譲渡や売却」、「外部招へい」を合わせると6割を超えています。

多くの経営者はまず「親族」を第一候補として検討し、次いで「役員、従業員」、そして「事業譲渡や売却(M&A)」、「外部招へい」の順に検討している様子がうかがえます。しかし、先の第2-3-20図の通り、近年同族承継の割合が34%程度であることを考慮すると、必ずしも希望通りに親族への承継がかなわないケースも増えてきていると考えられます。

よって前述の通り、これまで「消去法」で最後の選択肢として考えられがちであったM&Aですが、成功させるためには数年単位の準備期間が必要であるため、親族承継、社内承継、M&Aという順に検討するのではなく、3つ同時に、もしくは「M&Aこそ一番初めに検討すべき」と言えます。

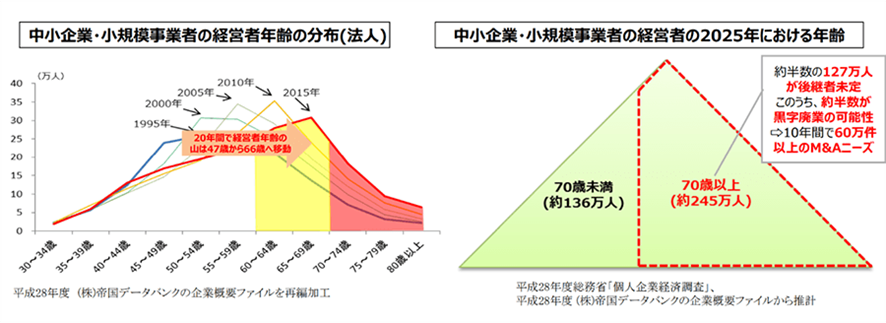

事業承継型M&A市場のポテンシャル:60万社が対象ともいわれる

| 2025年までに経営者が70歳を越える法人の31%、個人事業者の65%が廃業すると仮定。雇用者は2009年から2014年までの間に廃業した中小企業で雇用されていた従業員数の平均値(5.13人)、付加価値は2011年度における法人・個人事業主1者あたりの付加価値をそれぞれ使用(法人:6,065万円、個人:526万円) |

2025年までに、70歳(平均引退年齢)を超える中小企業・小規模事業者の経営者は約245万人となり、うち約半数の127万(日本企業全体の1/3)が後継者未定となっています。

現状を放置すると中小企業・小規模事業者廃業の急増により、2025年までの累計で約650万人の雇用、約22兆円のGDPが失われる可能性があります。

また、第三者承継のニーズが顕在化する経営者は今後一気に増大する可能性があります。

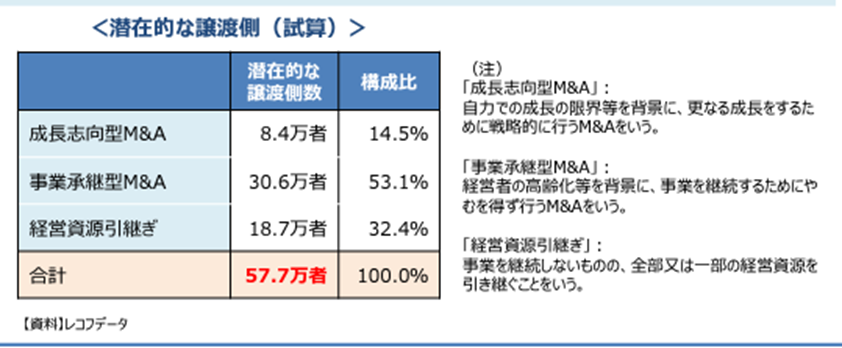

成長戦略型M&A市場:M&Aにより成長を目指す企業が増加

経済産業省「中小M&A推進計画」では、潜在的な譲渡企業の14.5%は、成長志向型M&A(自力での成長の限界等を背景に、さらなる成長をするために戦略的に行うM&Aをいう)という試算結果が公表されています。この成長志向型M&Aは今後さらなる増加が予想されます。

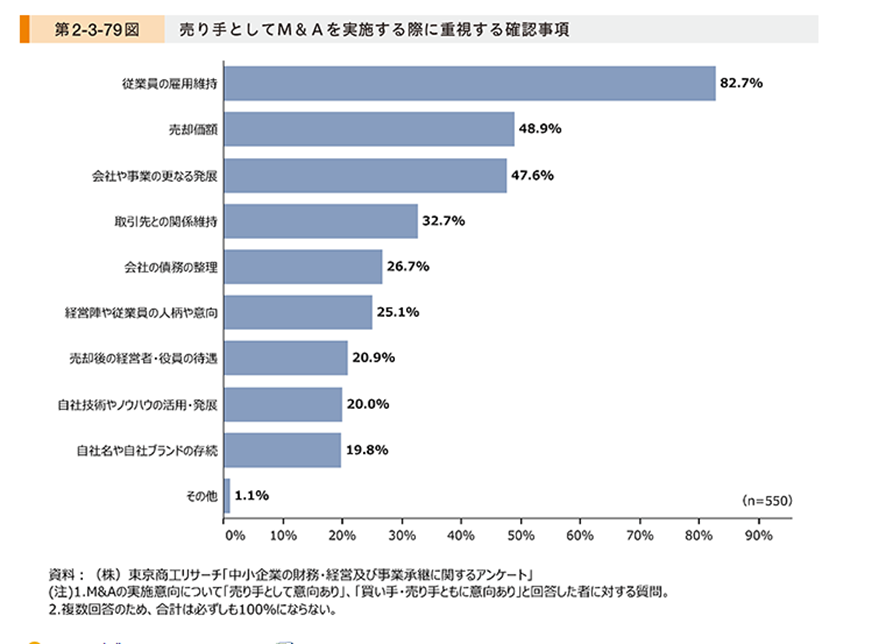

M&Aで譲渡する場合に重視すること:価格と従業員の処遇

売りがM&Aを実施する際に重視する事項としては、「従業員の雇用維持」が82.7%となっており、ほとんどの経営者が売却・譲渡後の従業員の雇用維持を重視していることが分かります。次に重視することとしては、「売却価格」が48.9%、「会社や事業のさらなる発展」が47.6%となっています。

M&Aに関する経営者の相談相手

相手先企業の探し方については、買い手、売り手のいずれも金融機関、専門仲介機関、会計税務の顧問である公認会計士・税理士に依頼する割合が高くなっています。

M&Aの手法・スキーム

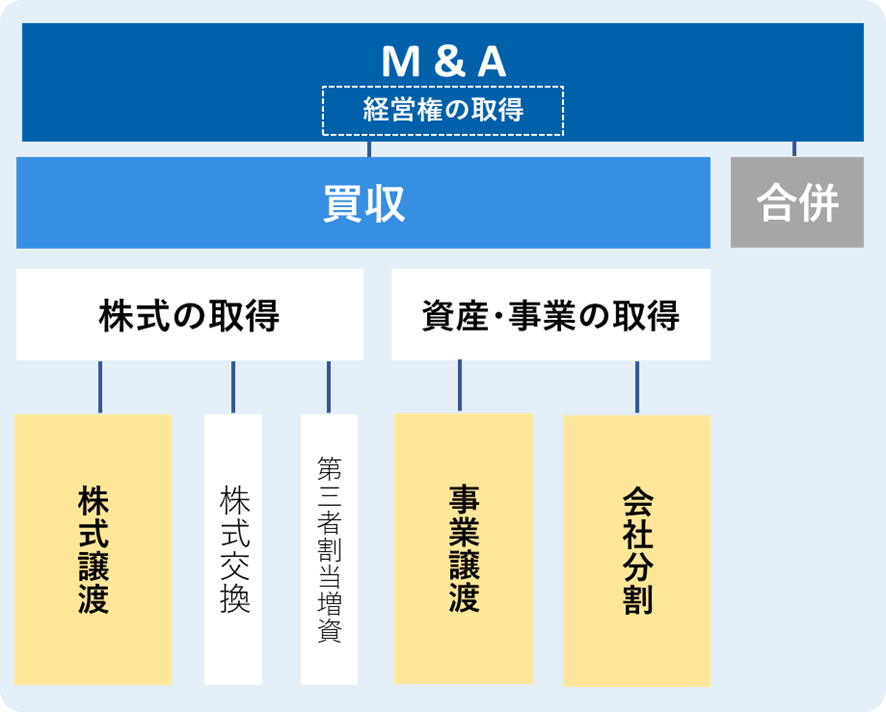

M&Aは買収と合併の二つに分けることができます。ここまでを狭義のM&Aとすることが一般的です。広義のM&Aとして、企業同士の提携までをM&Aと捉える考え方があります。ここでは、狭義のM&A(買収・合併)について概要を解説します。

関連記事:資本提携とは|業務提携・M&Aとの違いや、メリット・デメリットを解説

買収

買収とは対象会社(売り手企業)の経営権や事業を取得することをいいます。対象会社は消滅せず、株式取得(株式譲渡、株式交換など)であれば、買い手企業の子会社となって存続します。資産・事業の取得であれば、売り手企業の会社組織はそのまま残ります。

株式取得

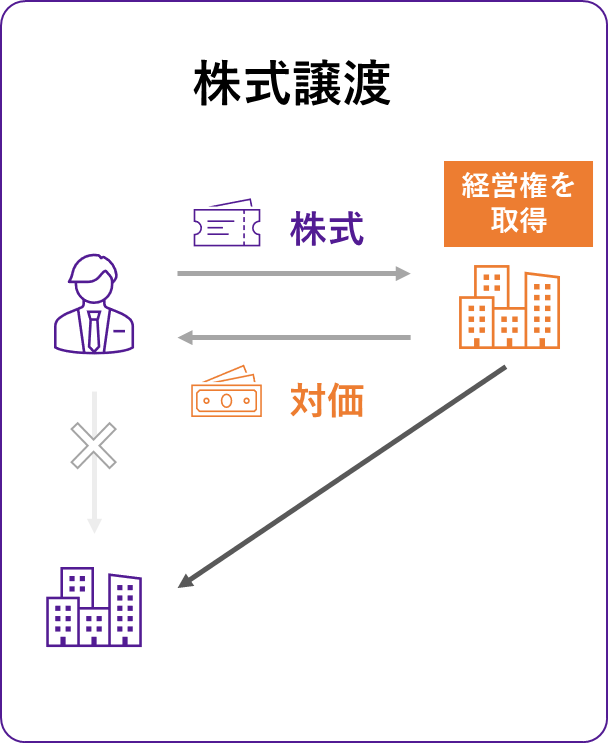

株式譲渡

中小企業におけるM&Aの多くは、株式譲渡というスキームで実行されています。

株式譲渡は、その名のとおり、売り手が所有する譲渡対象会社の株式を買い手に譲渡するスキームです。株式譲渡では、譲渡対象会社の株主が交代し、会社がそのまま買い手に譲渡されます。

株式の売買という形式をとるため、事業譲渡や会社分割等の他のスキームに比べて手続が簡便で、従業員や取引先もそのまま移転するため、事業に与える影響が少ないのが特徴です。

株式交換

株式交換とは、対象会社(売り手企業)の全株式と買い手企業の株式などを交換することによって完全な親会社・子会社の関係を作り出すM&A手法です。買い手が現金を使わずに買収したい時には有効な手法です。売り手は親会社となる会社の株式を受領することになるため、上場株式でないと流動性が低いことから、上場会社が買い手の際によく利用される手法です。

第三者割当増資

第三者割当増資とは、会社の資金調達方法のひとつで、 既存株主ではない特定の第三者に新株の購入権利を付与する増資のことです。マイノリティ出資での資本業務提携では第三者割当増資が使われる場面が多くあります。

資産・事業の取得

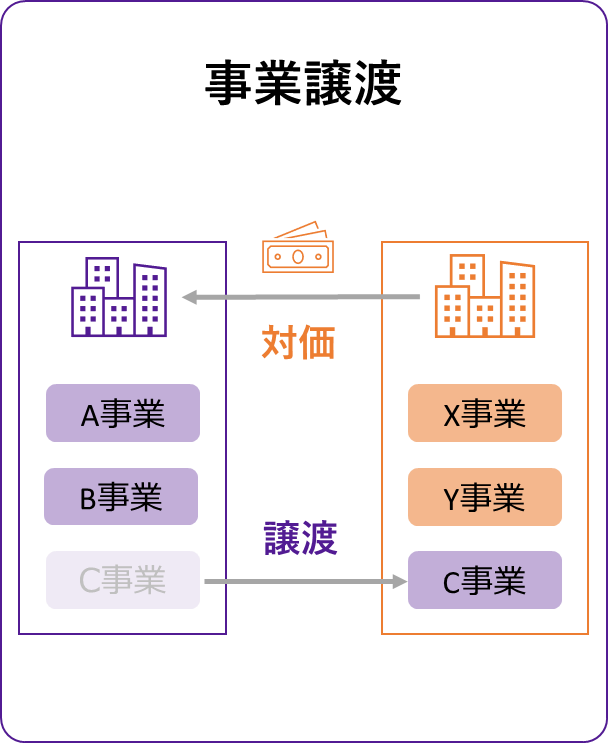

事業譲渡

事業譲渡は、譲渡対象会社の事業の全部または一部を買い手に譲渡するスキームです。譲渡の対象は会社そのものではなく事業であるため、会社そのものは売り手側に残ります。 そのため、売り手は引き続き会社の運営を続けることも可能です。

また、株式譲渡とは異なり、株主の一部がM&Aに反対していたとしても、株主総会の特別決議(議決権の過半数を有する株主が出席し、出席した株主の議決権の3分の2以上の賛成による可決)が可決されれば、事業譲渡は実行できます。

関連記事:事業譲渡とは?価格相場・税金・留意点・手続き・事例を解説

会社分割

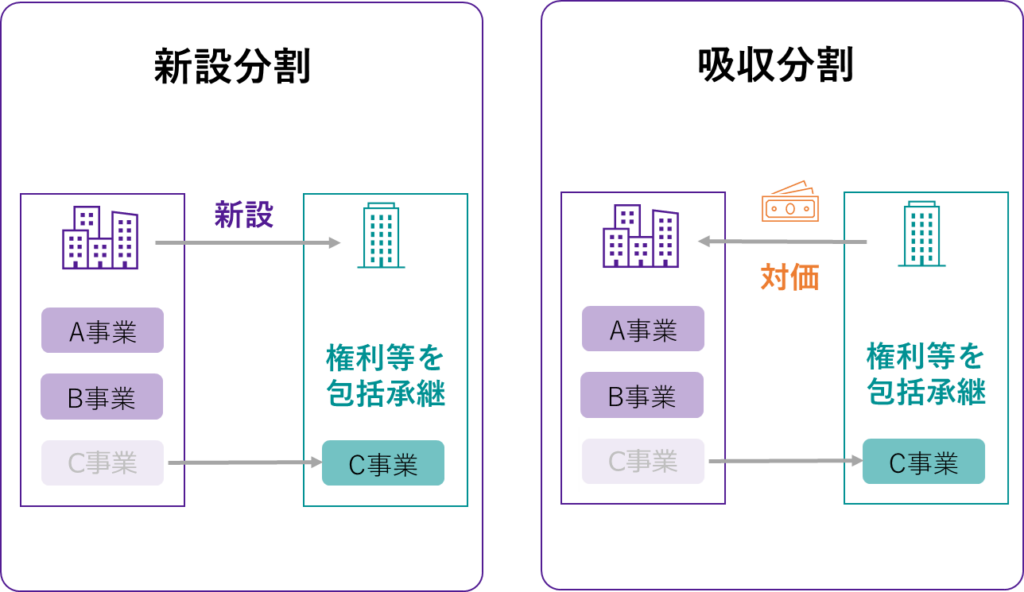

会社分割は、会社法における組織再編の1つで、その名のとおり、1つの会社の事業を分けることをいいます。このうち、分けられる(分割される)会社のことを「分割会社」、分けられた事業を受け入れる会社のことを「承継会社」といいます。

会社分割の方法は1つではありません。まず会社分割は、事業や資産を新設した会社に引き継ぐ「新設分割」と、既存の会社に引き継ぐ「吸収分割」に区分されます。

また、吸収分割と新設分割はそれぞれ、事業を引き継ぐ対価として交付される株式が誰に交付されるかによって、さらに「分割型分割」と「分社型分割」に区別されます。

| 分割型分割:分割の対価として分割会社の株主が「承継会社の株式」を受け取る形式 分社型分割:分割の対価として分割会社の株主が「剰余金の配当」を受け取る形式 |

そして、会社分割は、これらの組み合わせによって次の4つの方法に分類されます。

| 分割型 新設分割|分割型 吸収分割 分社型 新設分割|分社型 吸収分割 |

関連記事:事業譲渡と会社分割の違いは?メリット・留意点・手続き・税金を解説

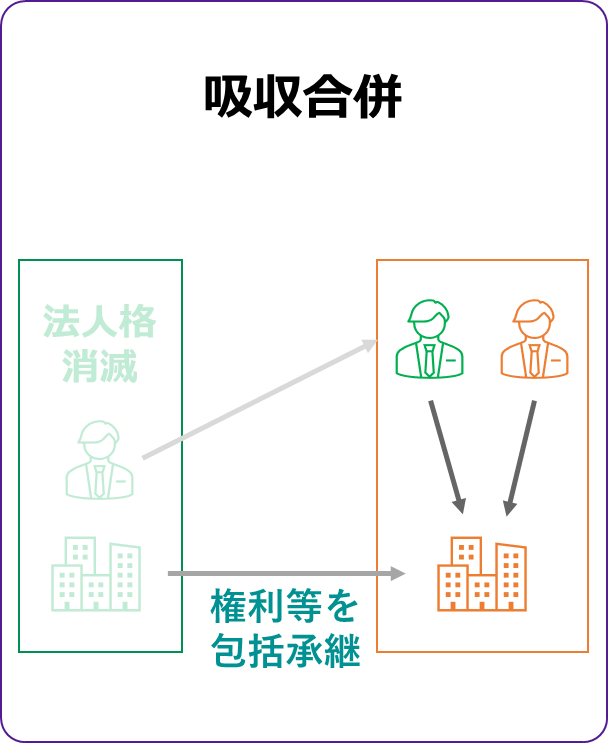

合併

合併とは、 2つ以上の企業が1つの企業になる手法です。 独立した企業同士で行われるケースや、グループ内の再編としてグループ内企業で行われるケースがあります。合併はM&Aの手法としてはもっとも結合力が強い反面、第三者とのM&Aにおいて、はじめから合併を行うのは少ないのが実情です。合併を行うにしても、いったん株式譲渡を実行し、買い手企業の100%子会社とした後、時期をみて合併を行うという場合が多いです。

吸収合併

吸収合併とは合併の一種で、一方の法人格のみを残し、他方の法人格を消滅のうえ、合併により消滅する会社の権利義務の全部を、合併後存続する会社に承継させる手法です。

新設合併

新設合併とは合併の一種で、すべての法人格を消滅させた上で、新たに設立する会社に権利義務を承継させる手法です。

なお、実務上ほとんどのケースにおいて、吸収合併が選択されています。

関連記事:吸収合併とは?買収との違い・メリット・手続き方法を解説

M&Aと価格|企業価値評価手法(バリュエーション)

M&Aの取引価格の決め方・計算方法

M&Aの価格は、売り手と買い手で条件交渉し、合意した金額となります。

そのため、財務や業績の状況のほか、M&A市場における需要と供給の状況も価格に影響を与えます。

条件交渉の準備としては、まずは一般的な価値評価手法で根拠を整えていくことになります。

M&Aにおける企業価値評価でよく使われる手法は以下の3つです。次の①~③の算出結果などを考慮して、売り手・買い手双方は、交渉のベースとなる価格を検討していきます。

| 評価手法 | 企業価値評価額の算出方法 |

| ①時価純資産 +営業権法 簡易な計算 | 会社の資産価値を時価評価して、そこから引当金不足などを修正した負債を差し引いた時価純資産額に営業権(=のれん)を加えて計算 |

| ②EBITDAマルチプル 交渉に使える | 売り手の会社や事業と類似する上場企業(事業や成長率)の評価(株価)を使用して評価額を計算 |

| ③DCF法 緻密な計算 | 会社が将来生み出す価値をフリーキャッシュフローで推計し、資本コスト(WACC)で割り引いて現在価値に換算して企業価値を計算 |

規模や成長フェーズごとの評価方法の使い分け

中堅企業・大企業の場合

中堅企業・大企業の会社売却・M&Aにおいては、将来キャッシュフローから計算する「DCF法」を主とし、類似会社から計算する「EBITDAマルチプル法」を参考に計算します。

中小企業の場合

中小企業の会社売却・M&Aにおいては、規模や情報の精度の観点から、「DCF法」のような緻密な手法は使わずに、類似会社から計算する「EBITDAマルチプル法」や「時価純資産+営業権法」を使って簡便的に計算します。

ベンチャー企業の場合

ベンチャー企業の会社売却・M&Aにおいては、大きく成長する計画が作成されている場合が多いため、それを加味した計算が必要になります。

そのため、未上場の中堅企業と同様に、将来キャッシュフローから計算する「DCF法」や類似会社から計算する「EBITDAマルチプル」を主な手法とし、計画通りには成長しない場合の「マイナスの評価」も十分に織り込みます。

企業価値・株主価値の評価方法

企業価値や株主価値を評価するM&Aのプロセスは「バリュエーション」と呼ばれます。バリュエーションの方法は、「インカムアプローチ」「コストアプローチ」「マーケットアプローチ」の3種類に大別されます。それぞれの特徴やメリット・デメリットは以下のとおりです。

| インカムアプローチ | コストアプローチ | マーケットアプローチ | |

|---|---|---|---|

| 基準 | 将来の収益性 | 過去の蓄積である貸借対照表の純資産 | 類似する上場企業の各指標やM&A取引額など(市場取引) |

| 主な手法 | ○DCF法 ○配当還元法 ○残余利益法 | ○時価純資産法 ○簿価純資産法 | ○類似会社比較法 (マルチプル法) ○類似取引比較法 ○市場株価法 |

| メリット | ○将来の収益性を反映できる ○各社固有の性質を反映できる | ○客観性の高い評価ができる ○計算が比較的容易 | ○客観性の高い評価を行える ○市場の状況を反映できる |

| デメリット | ○主観や恣意によって評価が影響される | ○将来の収益性を反映できない ○市場の取引状況を反映できない | ○短期的な市場の変動に左右される ○各社固有の性質を反映しにくい |

上記3種類の評価方法を把握し、自社や買い手、市場の状況などを踏まえた上で使い分けることが重要となります。また、複数の手法を併用し、より合理性のある評価を行うのも効果的です。

関連記事:M&Aと価格|企業価値算定手法・相場・条件交渉術を解説

M&Aと税金

M&Aの主な手法ごと(株式譲渡・事業譲渡)の税金関係をまとめると以下の通りとなります。

| 譲渡スキーム | 課税対象 | 税金の種類・税率 | 課税方式 |

|---|---|---|---|

| 株式譲渡 | 個人株主 | 所得税・復興所得税・住民税 計 20.315% | 分離課税 |

| 株式譲渡 | 法人株主 | 法人税等 29.74% | 総合課税 |

| 事業譲渡 | 法人 | 法人税等 29.74% 消費税 10% | 総合課税 |

売り手における検討事項

売り手側がM&Aで株式譲渡を行った場合や、譲渡企業が退職金を支給した場合には所得税(復興税を含む)と住民税が課税されます。

| ■譲渡所得に対する課税 ・譲渡所得の金額=売買価格(譲渡価格)-必要経費(取得費、仲介手数料など) ・課税金額=譲渡所得の金額×税率20.315%(消費税15%、住民税5%、復興特別所得税0.315%) |

株主である個人が役員であれば、株式譲渡に役員退職金を組み合わせることにより、税負担を最小化させることができます。ただし、適正水準を超えた役員退職金の過大部分については税務調査で損金不算入となる可能性もありますので個別に専門家に相談の上、適正な水準に留めておくべきです。

事業譲渡の場合には、譲渡企業に法人税等が課されます。その他にも消費税や不動産取得税、登録免許税、印紙税などの検討が必要となるケースもあります。さらには、組織再編やM&A後の資産運用を考慮する場合には、広範囲な税務の知識が求められます。

| ■法人税等 ・譲渡益=譲渡価額ー(譲渡対象資産ー譲渡対象負債) ・法人税等=(譲渡益+本業における利益)×法人税等の実効税率29.74% ■消費税 課税対象資産×消費税率10% ■その他、不動産取得税、登録免許税、印紙税など |

買い手における検討事項

買い手側は、M&A実行時のみならず、M&A実行後数年間の譲渡企業における税金計算に影響を及ぼす事項について検討を行う必要があります。また、株式譲渡や事業譲渡以外のスキームを利用する場合には、特にスキーム毎に生じる税務リスクの論点まで多岐にわたります。

中小企業のM&Aを検討する際には、売り手側と買い手側ともに幅の広い税務の知識が求められます。適宜、M&Aに強い税理士等に相談のうえ、M&Aを推進することが望ましいでしょう。

M&A関連サービスと費用

M&Aアドバイザーの役割

M&Aアドバイザーの役割は、「M&Aを検討したい」という初期的な段階から、「M&Aを実行する」という最終的な段階までの全部または一部において、M&Aに関する専門的な助言や実務的な支援をおこなうことで、相対でおこなう場合のリスクをヘッジし、最適なM&Aの実現を支援することです。

そのため、M&Aアドバイザーは、M&Aに関する財務、会計、法律、金融などの幅の広い知識の他にも、判断材料となる多くのM&Aの実例や、経営判断、市場環境などを把握し、かつ理解し、最適な支援を行います。

中小企業を売り手とするM&Aでは仲介形式が主流

M&Aアドバイザーは、FA(ファイナンシャルアドバイザー)会社と仲介会社に大別されます。

FA会社は主に売り手または買い手いずれかの片側に立って、クライアントの利益を最大化するために助言を行うサービスを提供します。主に銀行や証券会社、独立系のM&Aブティックなどが担っており、利害関係者の多い上場企業同士の大型M&A案件ではFAを起用する例が多く見られます。

一方、仲介会社は買い手売り手双方に対して、検討段階からマッチング、交渉、クロージングまで一連の助言や手続きのサポートを行います。中小企業のM&Aを取り扱うのは、ほとんどがこの仲介形式です。仲介会社を利用するメリットとしては以下の通りです。

| ・仲介会社の幅広いネットワークで相手先を見つけることが出来る ・検討段階の相談からM&Aの成立まで、実務に精通したアドバイスを得られる ・成約までの期間が短くなり、M&Aが成立確率が高まる ・売り手・買い手双方の円滑なコミュニケーションにM&Aの成功確率が高まる |

M&Aの交渉過程はとてもデリケートなものであり、取引先・従業員・会計・税務・労務・法務などさまざまな問題を解決し、特に終盤の条件交渉では売り手側・買い手側双方で利害が対立することもあり、成約に向けては多くの障壁が立ちはだかります。

それらの特性を踏まえ、当社は案件に応じて仲介形式またはFA形式で、豊富な実績・経験に基づき、M&Aの成約までをリードしていく専門家としてサービス提供を行っています。

関連:M&Aアドバイザーとは|仲介とFAの違い、役割・選び方を解説

その他の各専門家

複雑なM&Aを成功に導くために、各分野の専門家の力を借りることは有用です。前述のM&A アドバイザーのほか、主に買い手側のデューデリジェンス(買収監査)やバリュエーション(株価算定)、スキーム・契約書類のレビュー(法務)の相談先として、会計事務所・会計コンサル会社や法律事務所などがあります。

M&Aの成約までにかかる手数料の相場の参考例は以下の通りです。

M&A仲介会社、FA(ファイナンシャルアドバイザリー)会社に支払う手数料

| 1.相談料:無料 2.着手金:0円~200万円 3.リテーナーフィー:月額数十万円程度 4.中間金:0円~200万円(又は成功報酬費用の10~20%程度) 5.成功報酬費用:取引金額(退任役員の退職慰労金も含む)×5%程度 ※最低成功報酬額(~2500万円)の設定あり |

その他外部専門家に支払う手数料

| 1.株価算定費用:0円~100万円 2.デューデリジェンス費用:100万円~500万円(財務、法務、人事・労務、税務など) 3.その他費用:登記費用、株券発行費用など |

M&A支援機関の登録制度の創設

制度の概要

経済産業省は2021年8月2日、M&A支援機関に係る登録制度を創設し、8月中旬から運用を開始することとして、同制度の概要を公表しました。

登録条件

登録制度の対象は、フィナンシャルアドバイザー(FA)業務または仲介業務を行うM&A支援機関が対象となります。また、登録に際しての要件として、「中小M&Aガイドラインの遵守を宣言すること」を規定し、宣誓書の提出を求めています。

M&Aに関する補助金情報

2023年3月末現在で利用できる補助金としては、「事業承継・引継ぎ補助金」があります。

事業承継・引き継ぎ補助金

事業承継・引継ぎ補助金は、事業承継をきっかけとして新しい取り組みを行う中小企業等を支援する制度です。本補助金は、中小企業で後継者が不在となっている状況の中で、費用負担の軽減や事業承継後の積極的な投資を促進するために、中小企業者の事業承継・経営資源引継ぎに要する費用を、一部補助することを目的としています。

申請期間、公募決定までのスケジュールと、M&Aの進行スケジュールを鑑みて公募時期について決定する必要がある点について、留意が必要です。

なお、1次公募において交付決定した場合、当初予定よりもM&Aの進行スケジュールが後ろ倒しになり、補助対象期間後にM&Aが成立する見込みの場合には、交付決定を取り消し後、3次公募や4次公募などに再応募することも可能です。具体的な手続きや所要時間については、M&A支援機関や補助金事務局に問い合わせて確認することをお勧めします。

経営革新(買収後の事業再構築など)

事業承継・引継ぎ補助金(経営革新)には【Ⅰ型】創業支援型、【Ⅱ型】経営者交代型、【Ⅲ型】M&A型の3種類があります。M&Aにおいては、買い手がM&A後の経営統合(PMI)に経費の一部に利用できる可能性があります。

専門家活用(M&A仲介手数料、DD手数料など)

事業承継・引継ぎ補助金(専門家活用)には、【Ⅰ型】買い手支援型、【Ⅱ型】売り手交代型の2種類があります。仲介会社の手数料、プラットフォーム利用料、デューデリジェンス費用などでの利用が可能です。

経営革新と専門家活用の併用は可能

事業承継・引継ぎ補助金(経営革新)と事業承継・引継ぎ補助金(専門家活用)は併用ができます。

M&Aについてのよくある質問

M&Aで人気の業種は?

全ての業種がM&Aの対象になりますが、業種や事業エリアによって、買い手のつきやすさは異なります。特に「人材不足が顕著な業界」「業界再編が進んでいる業界」「規制等により参入障壁が高い業界」は、買いニーズが多い傾向にあります。

例えば、以下のような業種は買いニーズが多い(人気が高い)状況です。

① 介護事業(介護施設運営・デイサービス・訪問介護・訪問看護)

介護事業においては、全領域において買いニーズが多い業種です。買い手としては、以下のようなメリット(買収目的)があります。

■既存のサービス利用者や職員、ノウハウを引き継げる

近年は市場のさらなる拡大を期待して介護業界に新規参入したり、既存の介護事業を一層強化したりする事業者が増えています。

そのような事業者にとっては、売り手の持つ介護サービス利用者や職員、サービスのノウハウをそのまま引き継ぐことができれば、早期に収益基盤化することができます。

■赤字事業を安価で引き継ぎ、経営改善していく

前述のとおり、厚生労働省の「令和2年度介護事業経営実態調査結果」によると、訪問介護、通所介護、特定施設入居者生活介護における3~4割の施設で、収支差がマイナスとなっています。

赤字事業を安価で引き継ぎ、経営改善することで、初期投資を抑えて、急速に事業拡大をしている事業者もみられます。

関連記事:介護事業所の売却メリット・手続き・価格相場・M&A事例52選

② IT・ソフトウェア開発

全ての業種において、IT化やDXが求められており、同業種のみならず、異業種の買い手におけるニーズの高い業界です。主な買い手のメリット(買収目的)としては以下のようなものが挙げられます。

■技術者や取引先の獲得による事業規模拡大

IT・ソフトウェア開発においては、慢性的な人材不足です。M&Aによって同業他社を買収できれば、技術者の大量増員が実現します。

さらに、大手・中堅企業にとって、自社と重複しない領域の安定的な取引基盤を有する中小のIT・ソフト開発の会社をグループに取り込むことで、取引先の獲得というメリットもあります。

■システム開発の内製化や新規事業への参入

これまでシステム開発の大半を外注先に頼ってきた会社は非常に多いですが、昨今のIT化・DXニーズにより、内製化やIT・ソフトウェアに関連した新規サービス開発をしたいというニーズが増えています。

その実現のため、自社で技術者を採用するよりも、M&AによってIT・ソフトウェア開発会社を買収することで、採用や育成にかかる時間を短縮できたり、IT・ソフトウェア開発のビジネスのノウハウの獲得できるなどのメリットがあります。

関連記事:システム開発の会社売却事例43選と高く売却する交渉術

③ 建設・工事

管工事や電気工事などの建設・工事業もM&Aが盛んな業種の一つです。

■職人(資格者)や取引先の獲得による事業規模拡大

建設業においても、慢性的な人材不足です。M&Aによって同業他社を買収できれば、職人(資格者)の大量増員が実現します。さらに、大手・中堅企業にとって、自社と重複しない領域の安定的な取引基盤を有する中小企業をグループに取り込むことで、取引先の獲得というメリットもあります。

■周辺分野への参入

周辺分野への参入とは、例えば、建築工事の会社が、電気工事や空調工事の会社を買収するといったケースです。

関連記事:空調工事会社・衛生設備工事会社の売却事例10選と業界動向

④ 小売業(調剤薬局、スーパー)

小売業は以前からM&Aが活発な業界です。大手企業同士のみならず、大手企業が中小企業のM&Aを行うケースも増えてきています。

同業種を買収した場合は、短期間に店舗数を増やすことが可能になります。

また、優秀な人材が確保できれば採用や人材育成にかかる時間とコストを節約することもできます。

関連記事:調剤薬局売却の価格相場・交渉術・手続き・最新M&A事例

⑤ 特殊な技術を持つメーカー

中小企業には、特殊な技術を持つメーカーやある領域の技術者が集まっている会社も多く見られます。そういった会社については、たとえ規模が数名であっても、上場企業等の大企業からオファーが入るケースもあります。

M&Aを検討している場合は、自社の業界の状況やM&Aの動向などを見ながら、タイミングよく話を進めることが必要です。M&Aを検討する場合は自社の業界における実績の多いM&A仲介会社やアドバイザーを探し、相談してみることをおすすめします。

会社を譲渡した後、経営者・従業員・会社はどうなる?

経営者は継続か引退

中小企業では後継者がいない場合、会社を存続するためにM&Aを選択するケースが多いです。そのため、会社売却と同時に引退を選択する経営者も多いのが実情です。

しかし、会社売却と経営者の引退は必ずしもイコールでなくてもよいのです。中小企業では、経営者が株主も兼ねていることがほとんどですが、大企業では、株主と経営者は別(所有と経営の分離)が通常です。株式を売却し株主でなくなっても、経営者の地位は、役員交代の登記をするまでは継続します。

会社・組織の状況によっては、長い引継ぎ期間を設けた方がスムーズにM&Aが完了する場合もあります。その場合には、買収側の企業と話し合ったうえで、一定期間は経営者が役員として残るケースも多々あります。

従業員は継続雇用が主流

従業員の雇用契約は、経営者個人と社員が結ぶものではなく、会社が社員と結ぶものです。そのため、株式譲渡により、会社がそのまま存続する以上、雇用契約は自然と継続することになります。

一方、事業譲渡の手法では、雇用契約は継続しないため、買い手と新たに雇用契約を巻き直す必要があります。 なお、株式譲渡であっても、従業員によっては、自分の年齢や働き方などを検討し、会社売却を機に退職を希望する人も見受けられます。その場合には、従業員の権利として退職することも可能です。

会社はそのまま存続

株式譲渡では、株主が、買収側の企業に株主を売却し、対価である金銭を受け取ることで、会社売却は成立します。会社そのものは会社売却後も存続することになります。資産や負債、商品・サービス、顧客と結んだ契約、社名、知的財産権などの見えない資産はそのまま引き継がれます。

株主が経営者以外にも複数人いて株式が分散している場合、株式譲渡を実施する前に買取りを行い、集約しておくと手続きがスムーズに進みます。 株式譲渡を実行するには、最低でも2/3以上の株式を集約し、支配権を買い手へ移せるようにしておきます。

M&Aにはどれぐらいの期間が必要?

会社売却にかかる期間は3か月~1年が目安になります。ただし、会社の業種・業態、規模、希望条件、地域性などによっては、相手先の選定に時間を要するケースもあるため、あくまでも一般論としてお考え下さい。

会社の存続に加え、企業理念や経営方針も引き継いでほしいというご希望がある場合は、ふさわしい相手を選定し、両社話し合いの上、経営理念を確認してすり合わせるなど、段階を追って詰めていくことが増えるため、より時間がかかってしまうケースが多いでしょう。

またM&Aの成功には「実施タイミング」も重要な要素です。タイミングを逃さないためにも、時間的余裕をもって準備を進めることが肝要になります。

M&Aを進める際に必要な書類は?

M&Aを進めるにあたっては、さまざまな資料が必要になります。下表「M&A交渉に必要な主な資料」は、通常のM&A交渉で必要となる資料で、このほか業種や業態に応じて、許認可資料や図面など必要な資料が異なります。

そのため、まずは無料相談などを利用してアドバイザーにご確認頂くことをお勧めします。

| 項目 | 必要書類(例) |

| 会社 | ○商業登記簿謄本(履歴事項全部証明書) ○定款 ○株主名簿 ○定時株主総会議事録(直近3年分) |

| 組織・人事労務 | ○組織体制図 ○役職員名簿(役職・業務内容・年齢・社歴・保有資格など) ○就業規則・各種規定 ○雇用契約書サンプル ○賃金台帳(直近3年分) |

| 財務会計 | ○過去3期分の決算書一式(勘定科目明細、申告書別表含む) ○直近月の月次試算表 ○金銭消費貸借契約書、返済予定表 ○リース契約一覧・契約書 ○保険契約一覧・保険証書・直近の解約返戻金が分かる資料 |

| 事業 | ○取引先・商品別売上推移表(過去3期分) ○主要取引先との契約書 ○賃貸借契約書 ○許認可・特許などの証書 |

| 不動産 | ○全部事項証明書(土地・建物) ○固定資産税納税通知書 ○施設写真 ○各種図面 |

| その他 | その他資料 |

赤字や債務超過の企業はM&Aできる?

営業利益や当期純利益がマイナスの企業である場合、会社を売ることができるかどうか気になるかと思います。売却は難しいというイメージを持たれる傾向があるものの、売却できる可能性は十分にあります。

具体的には、以下の条件に当てはまる企業であれば赤字でも売却できる可能性はあります。

| ・優秀な人材や優れたノウハウなど、利益を生み出す経営資源を有している ・将来を見据えて事業への投資を行っていることが原因で一時的に赤字となっている ・買い手によるテコ入れやシナジー効果の創出により、業績の改善を期待できる |

また、事業譲渡や会社分割の手法を用いることで、利益が出ている事業や買い手が欲しい事業のみを売却できるため、上記に当てはまらない企業でもM&Aの相手が見つかる可能性はあると言えます。

M&Aの成功に向けて理解を深めるために

M&Aの一層の理解のために、当社の無料相談をご活用ください。

M&Aの実行にはさまざまな手続きやプロセスが存在し、高度な専門性や知識が必要とされます。

コーポレート・アドバイザーズM&Aは、20年間・2000件以上のM&A支援実績のある会計事務所グループ(日本クレアス税理士法人など)のM&A仲介会社です。M&A・事業承継に精通した当社アドバイザーが、初期段階のご相談から誠意をもって対応いたします。

日本クレアス税理士法人|コーポレート・アドバイザーズ グループでは、20年間にわたり2000件以上の会社売却・M&A支援を行っています。

よくわかるM&Aでは、会社売却・M&Aの基礎知識やフェーズごとのM&A成功ポイント・留意点を解説しています。

毎月、オンラインの無料セミナー開催しております。会社売却・M&Aの検討を始めたばかりの方もお気軽にお問合せください。

■グループ企業一覧

株式会社コーポレート・アドバイザーズM&A

株式会社コーポレート・アドバイザーズ・アカウンティング

日本クレアス税理士法人

日本クレアス社会保険労務士法人

弁護士法人日本クレアス法律事務所

株式会社日本クレアスBPOサポート

株式会社日本クレアス財産サポート

■事業内容

会計・税務

M&A(仲介・コンサルティング)

FAS(株価算定/財務調査/企業再編)

人事労務 / 給与計算

相続・事業承継

企業法務・法律顧問

IFRS(国際財務報告基準)・決算開示(ディスクローズ)支援

内部統制(J-SOX)・内部監査

海外現地法人サポート

非上場株式売却コンサルティング(非上場株式サポートセンター)

■社員数

470名(グループ全体 / 2024年12月現在)

税理士42名、公認会計士16名、特定社会保険労務士2名、社会保険労務士15名、弁護士2名

■関与先

法人 3,240社(うち上場企業85社)

社会福祉法人 133件

クリニック・医療法人・介護福祉等 593件

個人 4,015名

合計 7,981件